м•„мқҙнҲ¬мһҗ лүҙмҠӨ > м „мІҙ

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

вҖңн•ҙм„ұл””м—җмҠӨ, лӮҙл…„ мҳҒм—…мқҙмқө м¶”м •м№ҳ 24.9% мғҒн–ҘвҖқ-л©”лҰ¬мё

л©”лҰ¬мё мҰқк¶ҢмқҖ 27мқј н•ҙм„ұл””м—җмҠӨ52,200мӣҗ, в–ј-1,900мӣҗ, -3.51%м—җ лҢҖн•ҙ лҰ¬л“ңн”„л Ҳмһ„мқҳ к°ҖкІ© мғҒмҠ№ к°ҖлҠҘм„ұмқҙ лҶ’кі , DDR5 л§Өм¶ңмқҙ мҲңн•ӯ мӨ‘мқҙлқјл©° лӘ©н‘ңмЈјк°ҖлҘј кё°мЎҙ 3л§Ң3000мӣҗм—җм„ң 6л§ҢмӣҗмңјлЎң лҶ’м—¬ мһЎм•ҳлӢӨ. нҲ¬мһҗмқҳкІ¬мқҖ вҖҳл§ӨмҲҳвҖҷлЎң мң м§Җн–ҲлӢӨ. м „ кұ°лһҳмқј мў…к°ҖлҠ” 4л§Ң4950мӣҗмқҙлӢӨ.

мқҙ мҰқк¶ҢмӮ¬ м–‘мҠ№мҲҳ м—°кө¬мӣҗмқҖ вҖңмөңк·ј лҢҖл§Ң лҰ¬л“ңн”„л Ҳмһ„ 3мӮ¬ лӘЁл‘җ мЈјмҡ” мӣҗмһҗмһ¬ к°ҖкІ© мғҒмҠ№мқ„ к·јкұ°лЎң кі к°қмӮ¬м—җ к°ҖкІ© мқёмғҒмқ„ л°ңн‘ңн–ҲлӢӨвҖқл©° вҖңкёҖлЎңлІҢ 2мң„ лҰ¬л“ңн”„л Ҳмһ„ м—…мІҙмқё н•ҙм„ұл””м—җмҠӨ м—ӯмӢң к°ҖкІ© мқёмғҒм—җ лҸҷм°ён• к°ҖлҠҘм„ұмқҙ лҶ’лӢӨвҖқкі л§җн–ҲлӢӨ.

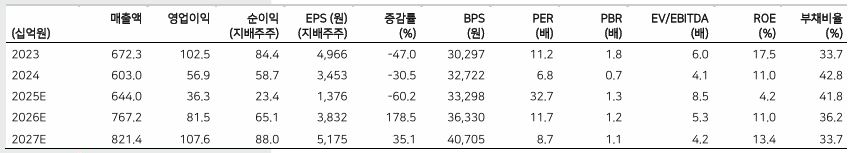

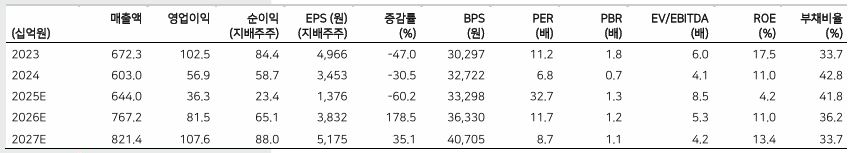

м–‘ м—°кө¬мӣҗмқҖ вҖңлӮҙл…„ мҳҒм—…мқҙмқө м¶”м •м№ҳлҘј 24.9% мғҒн–Ҙн•ҳкі , лӘ©н‘ң л©ҖнӢ°н”Ңмқ„ кё°мЎҙ кё°мЎҙ 10.7л°°м—җм„ң 15.5л°°лЎң мҳ¬лҰ° м җмқ„ л°ҳмҳҒн•ҙ лӘ©н‘ңмЈјк°ҖлҘј мЎ°м •н–ҲлӢӨвҖқкі л°қнҳ”лӢӨ.

лӮҙл…„ л§Өм¶ңм•ЎмқҖ мҳ¬н•ҙ ліҙлӢӨ 19.1% мҰқк°Җн•ң 7672м–өмӣҗ, мҳҒм—…мқҙмқөмқҖ к°ҷмқҖ кё°к°„ 124.9% лҠҳм–ҙлӮң 815м–өмӣҗмңјлЎң лӮҙлӢӨлҙӨлӢӨ.

к·ёлҠ” вҖңн•ҙм„ұл””м—җмҠӨлҠ” к·ёлҸҷм•Ҳ көӯлӮҙ мЈјмҡ” кё°нҢҗ м—…мІҙ лҢҖ비 м•Ҫ 30% м „нӣ„мқҳ л©ҖнӢ°н”Ң л””мҠӨм№ҙмҡҙнҠёлҘј л°ӣм•„мҷ”лӢӨвҖқл©ҙм„ң вҖңмөңк·ј л©”лӘЁлҰ¬ м—…мӮ¬мқҙнҒҙ кё°лҢҖк°җкіј н•Ёк»ҳ лҸҷмў… м—…мІҙл“Өмқҳ мЈјк°Җк°Җ л№ лҘҙкІҢ мғҒмҠ№н•ҳл©° л©ҖнӢ°н”Ң кІ©м°Ёк°Җ кіјкұ° нҸүк· лҢҖ비 нҒ¬кІҢ нҷ•лҢҖлҗң мғҒнҷ©вҖқмқҙлқјкі л§җн–ҲлӢӨ.

мқҙм–ҙ вҖңлҰ¬л“ңн”„л Ҳмһ„ нҸүк· нҢҗл§ӨлӢЁк°Җ(ASP) мқёмғҒкіј DDR5 л§Өм¶ң нҷ•лҢҖ л“ұ ліём—…мқҳ к°ңм„ мҡ”мқёмқҙ к°ҖмӢңнҷ”лҗҳкі мһҲм–ҙ л°ёлҘҳм—җмқҙм…ҳ лҰ¬л ҲмқҙнҢ…мқ„ нҶөн•ҙ л©ҖнӢ°н”Ң кІ©м°Ёк°Җ м җ진м ҒмңјлЎң 축мҶҢлҗ кІғвҖқмқҙлқјкі нҢҗлӢЁн–ҲлӢӨ.

м–‘ м—°кө¬мӣҗмқҖ вҖңн•ҙм„ұл””м—җмҠӨмқҳ лҰҙнҲ¬лҰҙ мғқмӮ° кіөлІ•мқҖ мҙҲкё° мҲҳмңЁ нҷ•ліҙк°Җ м–ҙл өм§Җл§Ң, м•Ҳм •нҷ”лҗҳл©ҙ мӨ‘көӯ м—…мІҙ лҢҖ비м—җм„ңлҸ„ м••лҸ„м Ғмқё мӣҗк°Җ кІҪмҹҒл Ҙмқ„ нҷ•ліҙн• мҲҳ мһҲлӢӨвҖқл©ҙм„ң вҖңк°ҖкІ©м Ғмқё мқҙм җмқ„ л°”нғ•мңјлЎң кі к°қмӮ¬ лӮҙ м җмң мңЁмқ„ л№ лҘҙкІҢ нҷ•лҢҖн• кІғвҖқмқҙлқјкі мҳҲмғҒн–ҲлӢӨ.

к·ёлҹ¬л©ҙм„ң вҖңнҳ„мһ¬ лӮ©н’Ҳ мӨ‘мқё көӯлӮҙ кі к°қмӮ¬ мҷём—җлҸ„ м—°л§җ лӮҙ 추к°Җ көӯлӮҙ кі к°қмӮ¬, лӮҙл…„ мӨ‘м—җлҠ” н•ҙмҷё кі к°қмӮ¬лЎңмқҳ кіөкёү нҷ•лҢҖлҸ„ кё°лҢҖлҗңлӢӨвҖқкі л°қнҳ”лӢӨ.

<мһҗлЈҢ> н•ҙм„ұл””м—җмҠӨ, л©”лҰ¬мё мҰқк¶Ң

мқҙ мҰқк¶ҢмӮ¬ м–‘мҠ№мҲҳ м—°кө¬мӣҗмқҖ вҖңмөңк·ј лҢҖл§Ң лҰ¬л“ңн”„л Ҳмһ„ 3мӮ¬ лӘЁл‘җ мЈјмҡ” мӣҗмһҗмһ¬ к°ҖкІ© мғҒмҠ№мқ„ к·јкұ°лЎң кі к°қмӮ¬м—җ к°ҖкІ© мқёмғҒмқ„ л°ңн‘ңн–ҲлӢӨвҖқл©° вҖңкёҖлЎңлІҢ 2мң„ лҰ¬л“ңн”„л Ҳмһ„ м—…мІҙмқё н•ҙм„ұл””м—җмҠӨ м—ӯмӢң к°ҖкІ© мқёмғҒм—җ лҸҷм°ён• к°ҖлҠҘм„ұмқҙ лҶ’лӢӨвҖқкі л§җн–ҲлӢӨ.

м–‘ м—°кө¬мӣҗмқҖ вҖңлӮҙл…„ мҳҒм—…мқҙмқө м¶”м •м№ҳлҘј 24.9% мғҒн–Ҙн•ҳкі , лӘ©н‘ң л©ҖнӢ°н”Ңмқ„ кё°мЎҙ кё°мЎҙ 10.7л°°м—җм„ң 15.5л°°лЎң мҳ¬лҰ° м җмқ„ л°ҳмҳҒн•ҙ лӘ©н‘ңмЈјк°ҖлҘј мЎ°м •н–ҲлӢӨвҖқкі л°қнҳ”лӢӨ.

лӮҙл…„ л§Өм¶ңм•ЎмқҖ мҳ¬н•ҙ ліҙлӢӨ 19.1% мҰқк°Җн•ң 7672м–өмӣҗ, мҳҒм—…мқҙмқөмқҖ к°ҷмқҖ кё°к°„ 124.9% лҠҳм–ҙлӮң 815м–өмӣҗмңјлЎң лӮҙлӢӨлҙӨлӢӨ.

к·ёлҠ” вҖңн•ҙм„ұл””м—җмҠӨлҠ” к·ёлҸҷм•Ҳ көӯлӮҙ мЈјмҡ” кё°нҢҗ м—…мІҙ лҢҖ비 м•Ҫ 30% м „нӣ„мқҳ л©ҖнӢ°н”Ң л””мҠӨм№ҙмҡҙнҠёлҘј л°ӣм•„мҷ”лӢӨвҖқл©ҙм„ң вҖңмөңк·ј л©”лӘЁлҰ¬ м—…мӮ¬мқҙнҒҙ кё°лҢҖк°җкіј н•Ёк»ҳ лҸҷмў… м—…мІҙл“Өмқҳ мЈјк°Җк°Җ л№ лҘҙкІҢ мғҒмҠ№н•ҳл©° л©ҖнӢ°н”Ң кІ©м°Ёк°Җ кіјкұ° нҸүк· лҢҖ비 нҒ¬кІҢ нҷ•лҢҖлҗң мғҒнҷ©вҖқмқҙлқјкі л§җн–ҲлӢӨ.

мқҙм–ҙ вҖңлҰ¬л“ңн”„л Ҳмһ„ нҸүк· нҢҗл§ӨлӢЁк°Җ(ASP) мқёмғҒкіј DDR5 л§Өм¶ң нҷ•лҢҖ л“ұ ліём—…мқҳ к°ңм„ мҡ”мқёмқҙ к°ҖмӢңнҷ”лҗҳкі мһҲм–ҙ л°ёлҘҳм—җмқҙм…ҳ лҰ¬л ҲмқҙнҢ…мқ„ нҶөн•ҙ л©ҖнӢ°н”Ң кІ©м°Ёк°Җ м җ진м ҒмңјлЎң 축мҶҢлҗ кІғвҖқмқҙлқјкі нҢҗлӢЁн–ҲлӢӨ.

м–‘ м—°кө¬мӣҗмқҖ вҖңн•ҙм„ұл””м—җмҠӨмқҳ лҰҙнҲ¬лҰҙ мғқмӮ° кіөлІ•мқҖ мҙҲкё° мҲҳмңЁ нҷ•ліҙк°Җ м–ҙл өм§Җл§Ң, м•Ҳм •нҷ”лҗҳл©ҙ мӨ‘көӯ м—…мІҙ лҢҖ비м—җм„ңлҸ„ м••лҸ„м Ғмқё мӣҗк°Җ кІҪмҹҒл Ҙмқ„ нҷ•ліҙн• мҲҳ мһҲлӢӨвҖқл©ҙм„ң вҖңк°ҖкІ©м Ғмқё мқҙм җмқ„ л°”нғ•мңјлЎң кі к°қмӮ¬ лӮҙ м җмң мңЁмқ„ л№ лҘҙкІҢ нҷ•лҢҖн• кІғвҖқмқҙлқјкі мҳҲмғҒн–ҲлӢӨ.

к·ёлҹ¬л©ҙм„ң вҖңнҳ„мһ¬ лӮ©н’Ҳ мӨ‘мқё көӯлӮҙ кі к°қмӮ¬ мҷём—җлҸ„ м—°л§җ лӮҙ 추к°Җ көӯлӮҙ кі к°қмӮ¬, лӮҙл…„ мӨ‘м—җлҠ” н•ҙмҷё кі к°қмӮ¬лЎңмқҳ кіөкёү нҷ•лҢҖлҸ„ кё°лҢҖлҗңлӢӨвҖқкі л°қнҳ”лӢӨ.

<мһҗлЈҢ> н•ҙм„ұл””м—җмҠӨ, л©”лҰ¬мё мҰқк¶Ң

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.