아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

“DL이앤씨, 목표가↑…올해 견조한 이익 전망”-현대차

현대차증권은 4일 DL이앤씨39,850원, ▼-550원, -1.36%에 대해 1분기 영업이익이 시장 기대치를 밑돌 전망이라면서도 목표주가를 기존 4만4000원에서 4만8000원으로 9.1% 상향했다. 투자의견은 ‘매수’로 유지했다. 전 거래일 종가는 4만1700원이다.

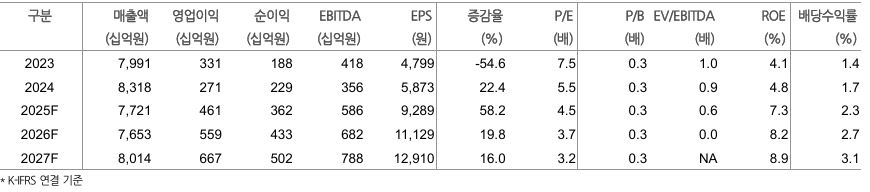

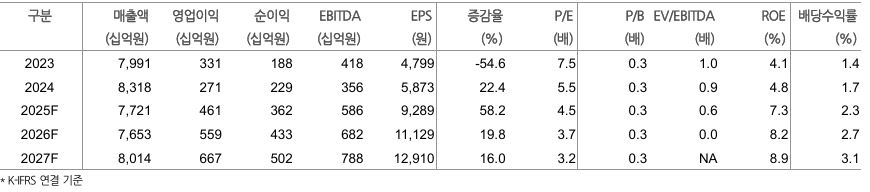

이 증권사 신동현 연구원은 “올해 연간 영업이익 증가율(70.1%)이 업종 내 최상위 수준으로, 시장 불확실성이 커진 상황인 만큼 견조한 이익 전망은 주가 상승의 가장 큰 근거로 작용할 것”이라며 목표주가 상향 이유를 밝혔다.

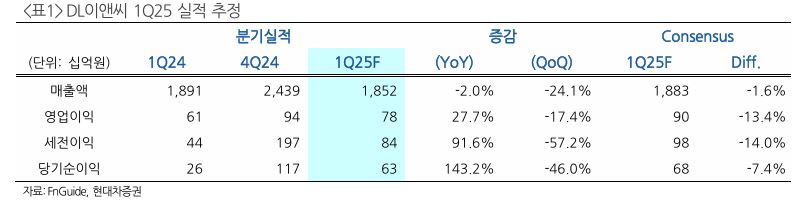

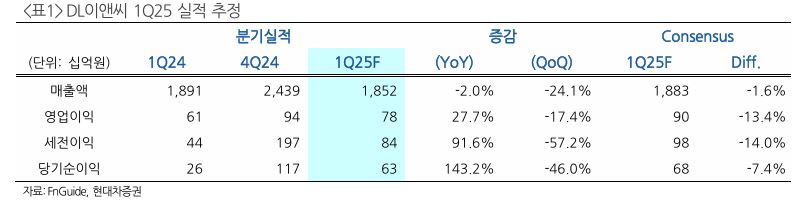

DL이앤씨 1분기 연결 기준 매출액은 1조8518억원으로 전년 동기 대비 2% 줄어들고, 영업이익은 같은 기간 27.7% 증가한 777억원으로 추정했다.

신 연구원은 “고원가율 현장 준공이 1분기에 집중적으로 이뤄짐에 따라 주택부문 매출총이익률(GPM)은 일시적으로 축소될 것”이라며 “다만, 이는 빠른 믹스 개선이 진행 중이라는 방증이기도 하다”고 설명했다.

1분기 주택부문 매출액은 주택경기 호조 당시 분양한 현장들의 준공과 지난 2023년 착공물량 감소의 영향으로 전년 동기 대비 약 16.9% 감소할 것으로 추정했다. 그는 “당분기 준공물량은 원가 상승의 영향을 크게 받은 현장들이기에 정산과정에서 일시적으로 원가율을 상승시키는 요인으로 작용할 것”이라고 봤다.

신 연구원은 “2분기 이후로는 꾸준한 주택 GPM 상승을 기대할 수 있다”면서 “플랜트부문은 Shaheen PJT의 매출 기여가 지속되며 6000억원 이상의 매출액을 유지할 것”이라고 예상했다.

그러면서 “1분기 착공 실적은 연결 기준 연간 목표 1만1945세대의 약 54%를 달성한 것으로 확인된다”면서 “비수기임에도 다수의 현장을 착공한 것은 빠른 매출 반등과 원가율 하락의 배경이 될 수 있다”고 말했다.

이 증권사 신동현 연구원은 “올해 연간 영업이익 증가율(70.1%)이 업종 내 최상위 수준으로, 시장 불확실성이 커진 상황인 만큼 견조한 이익 전망은 주가 상승의 가장 큰 근거로 작용할 것”이라며 목표주가 상향 이유를 밝혔다.

DL이앤씨 1분기 연결 기준 매출액은 1조8518억원으로 전년 동기 대비 2% 줄어들고, 영업이익은 같은 기간 27.7% 증가한 777억원으로 추정했다.

신 연구원은 “고원가율 현장 준공이 1분기에 집중적으로 이뤄짐에 따라 주택부문 매출총이익률(GPM)은 일시적으로 축소될 것”이라며 “다만, 이는 빠른 믹스 개선이 진행 중이라는 방증이기도 하다”고 설명했다.

1분기 주택부문 매출액은 주택경기 호조 당시 분양한 현장들의 준공과 지난 2023년 착공물량 감소의 영향으로 전년 동기 대비 약 16.9% 감소할 것으로 추정했다. 그는 “당분기 준공물량은 원가 상승의 영향을 크게 받은 현장들이기에 정산과정에서 일시적으로 원가율을 상승시키는 요인으로 작용할 것”이라고 봤다.

신 연구원은 “2분기 이후로는 꾸준한 주택 GPM 상승을 기대할 수 있다”면서 “플랜트부문은 Shaheen PJT의 매출 기여가 지속되며 6000억원 이상의 매출액을 유지할 것”이라고 예상했다.

그러면서 “1분기 착공 실적은 연결 기준 연간 목표 1만1945세대의 약 54%를 달성한 것으로 확인된다”면서 “비수기임에도 다수의 현장을 착공한 것은 빠른 매출 반등과 원가율 하락의 배경이 될 수 있다”고 말했다.

더 좋은 글 작성에 큰 힘이 됩니다.