아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

“제이앤티씨, 4분기 신제품 수혜 기대…목표가 올려”-유진

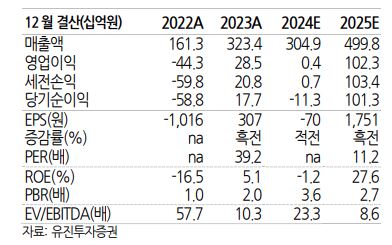

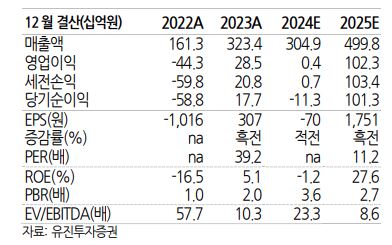

유진투자증권이 21일 제이앤티씨19,160원, ▼-800원, -4.01%에 대해 4분기 주요 고객 신제품 출시로 실적이 회복세로 전환될 것이라며 목표주가를 기존 2만3000원애서 2만6000원으로 올렸다. 투자의견은 ‘매수’를 유지했다. 전 거래일 종가는 1만9670원이다.

제이앤티씨 3분기 연결 기준 매출액은 전년 동기 대비 66.6% 감소한 327억원, 영업손실 252억원으로 적자로 전환했다. 시장 기대치 영업손실 150억원을 큰 폭으로 밑도는 실적이다.

이 증권사 박종선 연구원은 “매출액이 전년 동기 대비 하회한 것은 전분기에 이어 중국 내수경기 침체와 프리미엄 시장 경쟁심화, 반도체 공급난 이슈, 주요 고객의 신제품 출시 지연 등으로 강화유리 매출이 같은 기간 82.8% 감소했기 때문”이라고 설명했다.

이어 “매출 급감에 따른 고정비 부담 상승과 재고자산평가손실 약 59억원 반영으로 수익성이 하락했다”고 말했다.

4분기는 주요 고객 신제품 출시로 실적이 성장세로 돌아설 것으로 봤다. 4분기 연결 기준 매출액은 전년 동기 대비 29.2% 감소한 799억원, 영업이익은 148억원으로 같은 기간 181.1% 증가할 것이란 예상이다.

내년은 본격적인 실적 성장을 기대했다. 박 연구원은 “중국 주요 고객의 신제품 출시와 앞으로 단가 인상 효과, 자동차 강화유리의 3D 모델 기종 양산 확대 및 2D 모델 추가 가능성 보유, 워치용 강화유리 고객 확대 등을 예상하기 때문”이라고 밝혔다.

제이앤티씨 3분기 연결 기준 매출액은 전년 동기 대비 66.6% 감소한 327억원, 영업손실 252억원으로 적자로 전환했다. 시장 기대치 영업손실 150억원을 큰 폭으로 밑도는 실적이다.

이 증권사 박종선 연구원은 “매출액이 전년 동기 대비 하회한 것은 전분기에 이어 중국 내수경기 침체와 프리미엄 시장 경쟁심화, 반도체 공급난 이슈, 주요 고객의 신제품 출시 지연 등으로 강화유리 매출이 같은 기간 82.8% 감소했기 때문”이라고 설명했다.

이어 “매출 급감에 따른 고정비 부담 상승과 재고자산평가손실 약 59억원 반영으로 수익성이 하락했다”고 말했다.

4분기는 주요 고객 신제품 출시로 실적이 성장세로 돌아설 것으로 봤다. 4분기 연결 기준 매출액은 전년 동기 대비 29.2% 감소한 799억원, 영업이익은 148억원으로 같은 기간 181.1% 증가할 것이란 예상이다.

내년은 본격적인 실적 성장을 기대했다. 박 연구원은 “중국 주요 고객의 신제품 출시와 앞으로 단가 인상 효과, 자동차 강화유리의 3D 모델 기종 양산 확대 및 2D 모델 추가 가능성 보유, 워치용 강화유리 고객 확대 등을 예상하기 때문”이라고 밝혔다.

더 좋은 글 작성에 큰 힘이 됩니다.