아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

“하이브, 3Q 부합+내년 BTS 완전체 활동…목표가↑”-NH

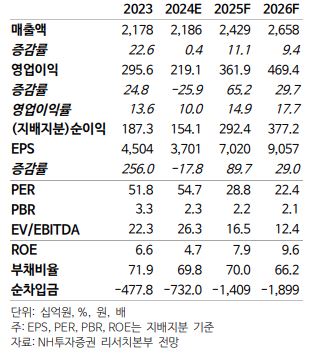

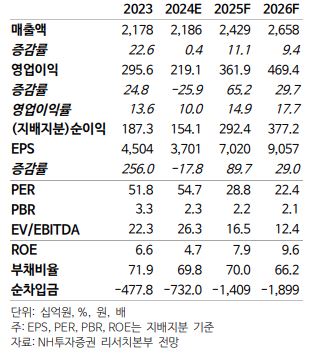

NH투자증권이 6일 하이브295,000원, ▼-4,500원, -1.5%의 3분기 실적이 시장 기대치에 부합하며, 내년 BTS 완전체 활동으로 성장이 기대된다고 진단했다. 이에 투자의견 ‘매수’를 유지하고, 목표주가를 기존 27만원에서 30만원으로 11% 상향했다. 전 거래일 종가는 20만2500원이다.

이 증권사 이화정 연구원은 “내년 풍부한 모멘텀에 힘입은 가시적인 실적 성장세가 매력적으로, 과도기를 거치며 낮아진 기저는 덤”이라며 이같이 밝혔다.

이 연구원은 “내년 하반기 BTS 완전체 신보가 발매되고, 오는 2026년 월드투어를 진행할 예정”이라며 “음반, 음원, 공연 등 직접 매출은 물론 팬클럽, 굿즈(MD) 등 간접 매출까지 즉각 성장이 기대된다”고 설명했다.

이어 “데뷔 1~2년차인 보이넥스트도어, TWS, 아일릿, 캣츠아이의 팬덤 확보에 따른 수익 구간 진입은 전사 수익성에 긍정 요인”이라며 “위버스 유료화에 따른 수익 창출도 본격화되고 있다”고 말했다.

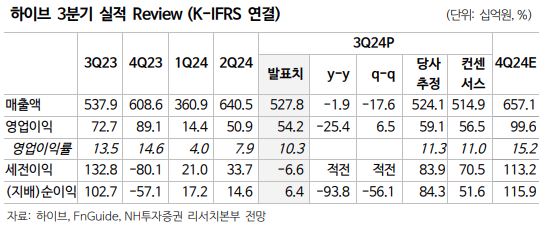

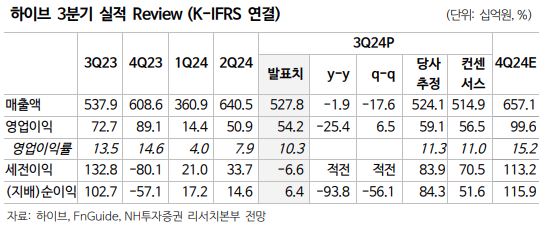

하이브의 3분기 연결 기준 매출액은 전년 동기 대비 2% 줄어든 5278억원, 영업이익은 같은 기간 25% 감소한 542억원을 기록했다. 미국 걸그룹 ‘캣츠아이’의 데뷔 비용이 반영됐음에도 선방했다고 평가했다.

그는 “올림픽 영향으로 평년 대비 신보 발매가 저조했지만, 엔하이픈, 보이넥스트도어 등 저연차 중심의 음반 판매량 성장세에 TXT의 공연과 MD 흥행이 더해진 효과”라고 말했다.

아울러 “4분기 반영될 주요 신보는 세븐틴, 엔하이픈, TXT, BTS 진, TWS, 아일릿 등이며, 세븐틴 월드투어와 위버스 광고, 다이렉트 메시지(DM), 멤버십 매출 개시도 주목한다”고 밝혔다.

이 증권사 이화정 연구원은 “내년 풍부한 모멘텀에 힘입은 가시적인 실적 성장세가 매력적으로, 과도기를 거치며 낮아진 기저는 덤”이라며 이같이 밝혔다.

이 연구원은 “내년 하반기 BTS 완전체 신보가 발매되고, 오는 2026년 월드투어를 진행할 예정”이라며 “음반, 음원, 공연 등 직접 매출은 물론 팬클럽, 굿즈(MD) 등 간접 매출까지 즉각 성장이 기대된다”고 설명했다.

이어 “데뷔 1~2년차인 보이넥스트도어, TWS, 아일릿, 캣츠아이의 팬덤 확보에 따른 수익 구간 진입은 전사 수익성에 긍정 요인”이라며 “위버스 유료화에 따른 수익 창출도 본격화되고 있다”고 말했다.

하이브의 3분기 연결 기준 매출액은 전년 동기 대비 2% 줄어든 5278억원, 영업이익은 같은 기간 25% 감소한 542억원을 기록했다. 미국 걸그룹 ‘캣츠아이’의 데뷔 비용이 반영됐음에도 선방했다고 평가했다.

그는 “올림픽 영향으로 평년 대비 신보 발매가 저조했지만, 엔하이픈, 보이넥스트도어 등 저연차 중심의 음반 판매량 성장세에 TXT의 공연과 MD 흥행이 더해진 효과”라고 말했다.

아울러 “4분기 반영될 주요 신보는 세븐틴, 엔하이픈, TXT, BTS 진, TWS, 아일릿 등이며, 세븐틴 월드투어와 위버스 광고, 다이렉트 메시지(DM), 멤버십 매출 개시도 주목한다”고 밝혔다.

더 좋은 글 작성에 큰 힘이 됩니다.