아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

[V차트] 현대모비스, 미래를 위해 꾸준한 시설투자...실적 개선 기대감↑

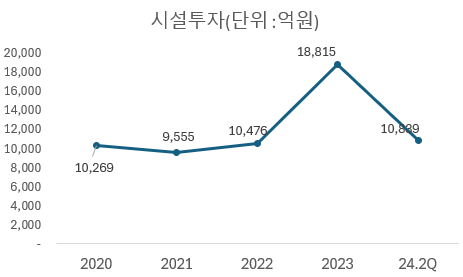

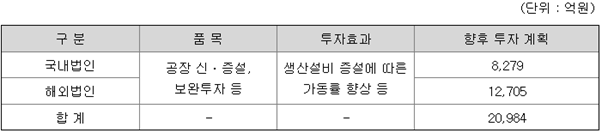

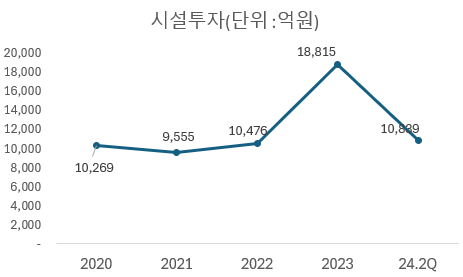

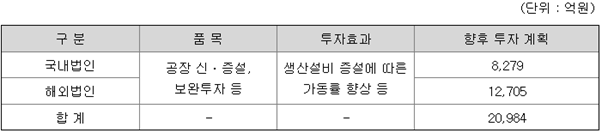

현대모비스362,500원, ▲15,000원, 4.32%의 작년부터 시작된 과감한 시설투자가 계속되고 있다. 작년에는 1조 8815억 원을 공장 증설 및 시설 보완에 투자했고, 올해는 상반기에만 누계 투자금액으로 1조 839억 원을 지출했다. 이는 전년도 사업보고서에서 밝힌 2024년 전체 투자계획 대비 34% 수준이다. 반기보고서에서는 올해 2조 984억 원을 추가 투자할 계획이라고 밝히고 있다.

<향후 투자 계획>

삼성증권 임은영 연구원에 의하면 "2025년에 현대차/기아/북미 완성차 업체의 전기차에 납품을 시작하면서 전동화 부품 사업부의 성장 모멘텀이 시작될 것"으로 내다봤다.

현대모비스 올해 실적은 매출액은 감소, 영업이익은 증가할 전망이다. ‘23년 매출액이 59조 2544억 원으로 ‘22년 대비 14% 증가, 영업이익은 2조 2953억 원으로 ‘22년 대비 13% 증가했다. 올해는 매출액 57조 4165억 원으로 전년 대비 3% 감소, 영업이익은 2조 5412억 원으로 전년 대비 11% 증가할 전망이다. 주요 매출 구성은 모듈 및 부품 제조 79.3%, AS용 부품 20.7%다.

2분기 실적은 매출액 14조 6553억 원으로 전년동기 대비 7% 감소, 영업이익은 6361억 원으로 전년동기 대비 4% 감소를 기록했다. 부품 제조에서 영업이익 1240억 원의 적자를 기록한 게 실적 감소의 원인이었다. 증권가에서는 신제품 공급으로 인한 초기 품질 비용 증가가 적자 원인으로 분석했다.

증권가에 따르면 현대모비스의 올해 3분기 실적은 매출액 14조 134억 원, 영업이익 6670억 원이 전망된다. 이는 전년 동기 대비 각각 2%, 3% 감소한 수치다. 현대모비스의 실적이 전년 대비해서 전반적으로 감소함에도 증권가에서는 긍정적으로 보고 있다. AS 부문의 양호한 성장세와 모듈 부문에서 품질비용 축소, 원가 절감 등으로 손익분기점을 넘어설 것으로 보기 때문이다. 그리고 시설 투자금을 확대 중인 만큼 잠재력이 있다고 분석했다.

한편, 최근 한 달간 기관, 외국인, 연기금이 현대모비스 주식을 62만, 9만, 24만 주 순매수했으며 이는 발행주식 수 대비 각각 0.7%, 0.1%, 0.3%의 비중이다.

■ V차트 분석

- '24년 2분기 연결 재무 (연환산 차트)

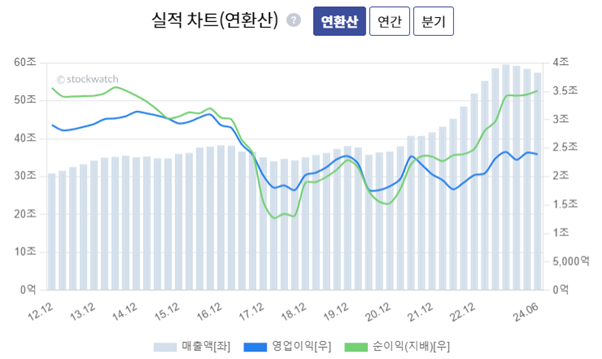

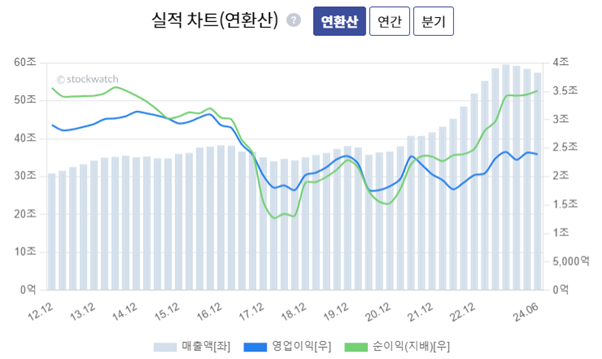

1. 실적 : 2분기 연환산 매출액은 57조 4270억 원, 영업이익은 2조 3922억 원으로 '22년 2분기 이후 상승세를 유지 중이다. 순이익은 3조 5072억을 기록했다.

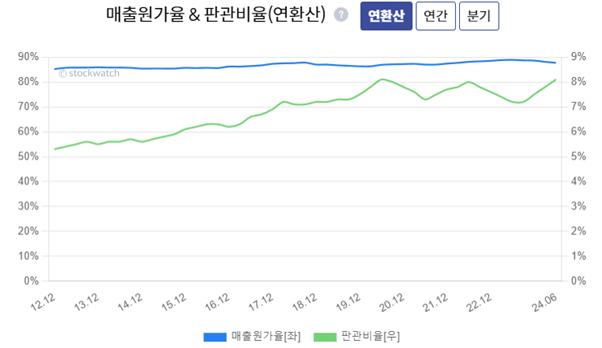

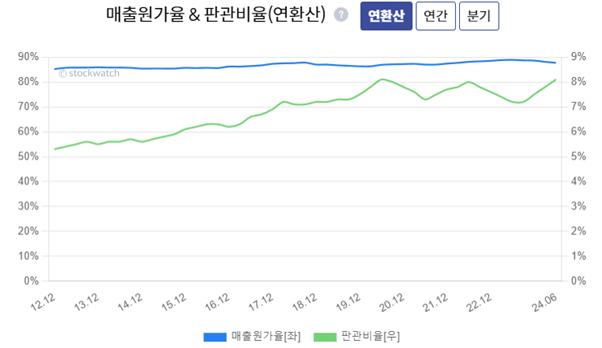

2. 매출원가율 & 판관비율 : 2분기 말 매출원가율은 87.7%, 판관비율은 8.1%로 나타났다. 특이점은 지난 10년간 매출원가율의 변동이 거의 없다는 점이고, 판관비율도 6~8% 구간을 유지 중이다.

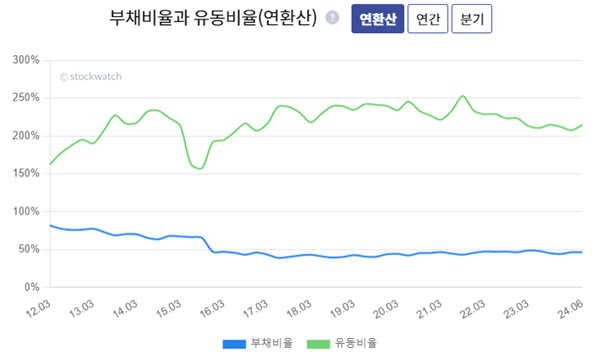

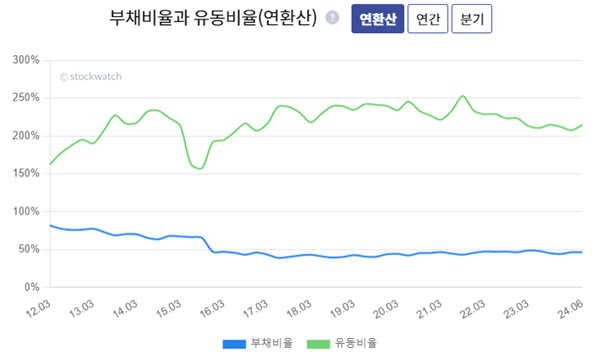

3. 재무건전성 : 2분기 말 부채비율은 46.4%, 유동비율은 214.7%이다. 부채비율은 50% 안 되는 비율로 지난 10년간 큰 변동 없이 유지 중이고, 유동비율도 200% 이상을 대부분 유지해 왔다.

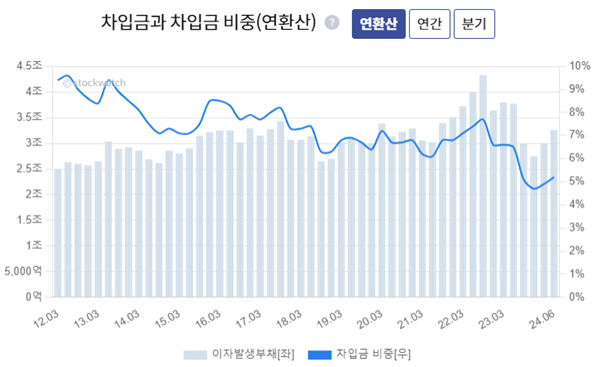

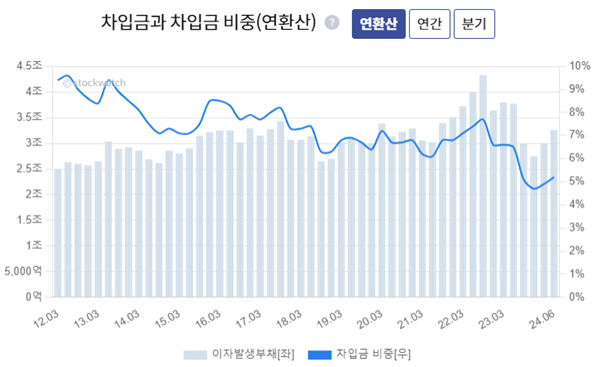

4. 차입금과 차입비중 : 2분기 말 이자발생 부채는 3조 2644억 원이고, 차입금 비중은 5.2%이다. ‘22년 3분기 이후로 이자발생 부채를 계속 줄이는 추세고, 차입금 비중은 지난 10년간 10% 미만으로 유지 중이다.

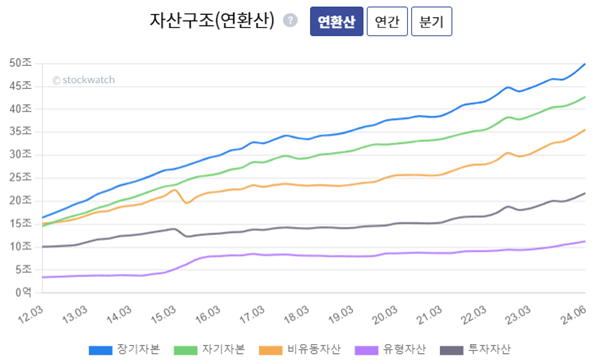

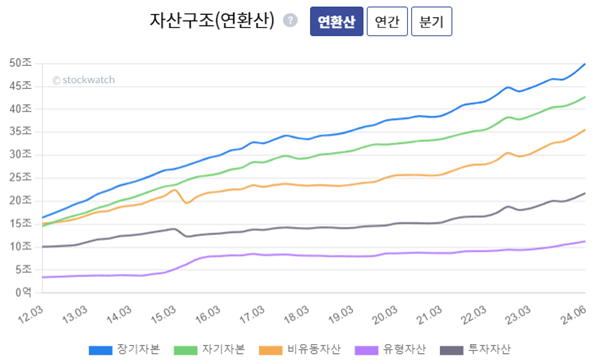

5. 자산구조: 장기자본(자본총계+비유동부채)과 자기자본의 차이가 7조 2576억 원이다. 자산구조가 전반적으로 우상향을 유지하고 있다. 장기자본, 자기자본, 고정자산 순서로 높아야 좋은 자본구조이다.

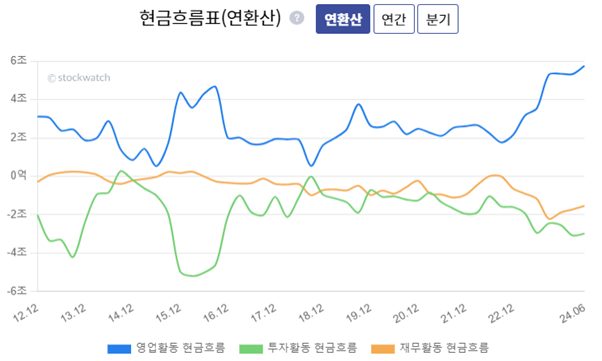

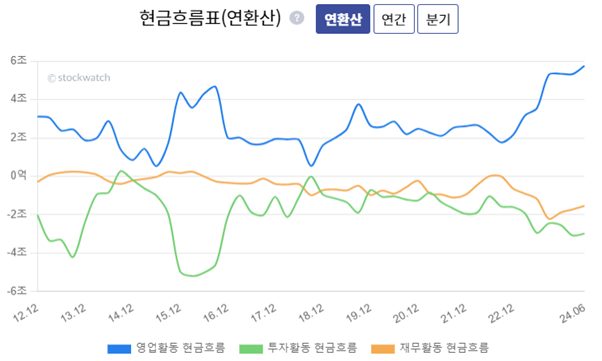

6. 현금흐름표: 영업활동 5조 7558억, 투자활동 -2조 9876억, 재무활동 -1조 5405억의 현금흐름을 보인다. 영업활동 현금흐름이 ‘22년 3분기 이후로 상승 추세를 유지 중이고, 투자활동에서 시설투자에 대한 꾸준한 지출을 보인다. 보통 우량기업은 영업(+), 투자(-), 재무(-)의 흐름을 보이는 기업들이 많다.

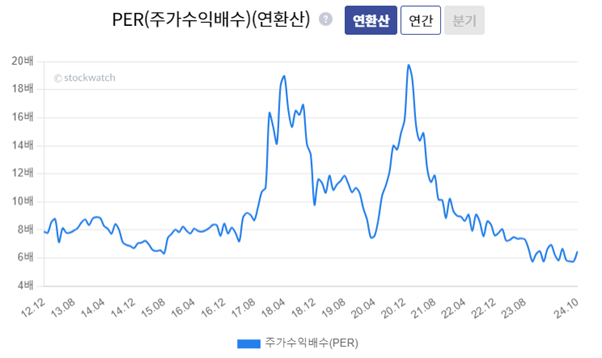

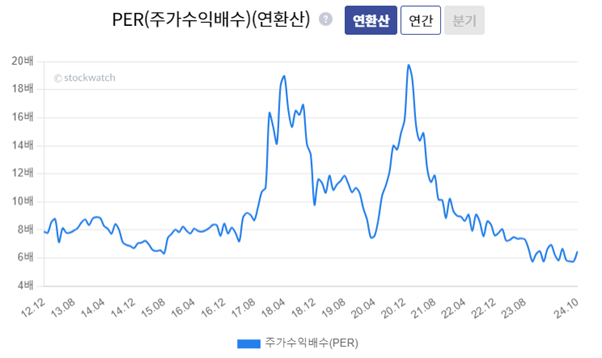

7. PER(주가수익배수) : 올해 2분기 PER이 6.4배로 ‘21년 1분기 19배 대비해서 3분의 1 정도로 저평가 구간이다.

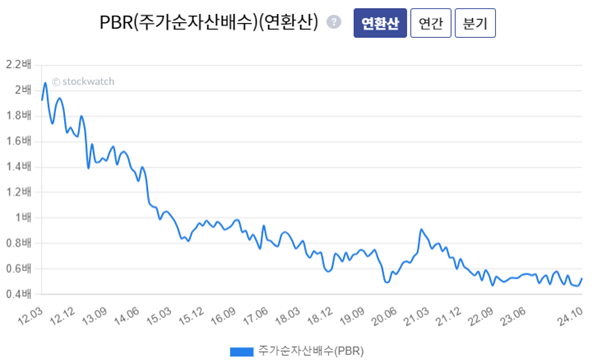

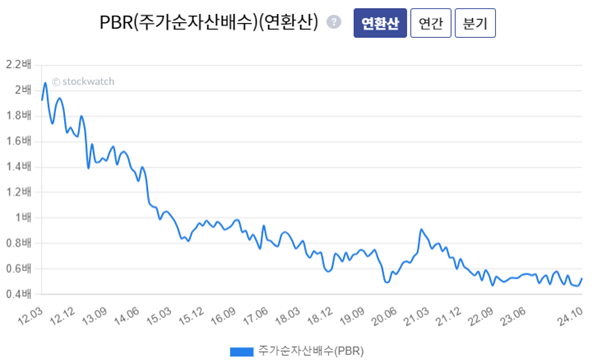

8. PBR(주가순자산배수): 올해 2분기 PBR이 0.53배로 지난 10년간 계속 배수가 줄어드는 추세다. 순자산 대비 주가가 오르지 않거나 떨어진 경우가 많았는데, 현재 순자산 가치 대비 절반의 가치로 주가가 형성되고 있다.

☞ 내 관심 종목도 V차트로 분석 해보기

https://itooza.com/vchart

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해 주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

<향후 투자 계획>

삼성증권 임은영 연구원에 의하면 "2025년에 현대차/기아/북미 완성차 업체의 전기차에 납품을 시작하면서 전동화 부품 사업부의 성장 모멘텀이 시작될 것"으로 내다봤다.

현대모비스 올해 실적은 매출액은 감소, 영업이익은 증가할 전망이다. ‘23년 매출액이 59조 2544억 원으로 ‘22년 대비 14% 증가, 영업이익은 2조 2953억 원으로 ‘22년 대비 13% 증가했다. 올해는 매출액 57조 4165억 원으로 전년 대비 3% 감소, 영업이익은 2조 5412억 원으로 전년 대비 11% 증가할 전망이다. 주요 매출 구성은 모듈 및 부품 제조 79.3%, AS용 부품 20.7%다.

2분기 실적은 매출액 14조 6553억 원으로 전년동기 대비 7% 감소, 영업이익은 6361억 원으로 전년동기 대비 4% 감소를 기록했다. 부품 제조에서 영업이익 1240억 원의 적자를 기록한 게 실적 감소의 원인이었다. 증권가에서는 신제품 공급으로 인한 초기 품질 비용 증가가 적자 원인으로 분석했다.

증권가에 따르면 현대모비스의 올해 3분기 실적은 매출액 14조 134억 원, 영업이익 6670억 원이 전망된다. 이는 전년 동기 대비 각각 2%, 3% 감소한 수치다. 현대모비스의 실적이 전년 대비해서 전반적으로 감소함에도 증권가에서는 긍정적으로 보고 있다. AS 부문의 양호한 성장세와 모듈 부문에서 품질비용 축소, 원가 절감 등으로 손익분기점을 넘어설 것으로 보기 때문이다. 그리고 시설 투자금을 확대 중인 만큼 잠재력이 있다고 분석했다.

한편, 최근 한 달간 기관, 외국인, 연기금이 현대모비스 주식을 62만, 9만, 24만 주 순매수했으며 이는 발행주식 수 대비 각각 0.7%, 0.1%, 0.3%의 비중이다.

■ V차트 분석

- '24년 2분기 연결 재무 (연환산 차트)

1. 실적 : 2분기 연환산 매출액은 57조 4270억 원, 영업이익은 2조 3922억 원으로 '22년 2분기 이후 상승세를 유지 중이다. 순이익은 3조 5072억을 기록했다.

2. 매출원가율 & 판관비율 : 2분기 말 매출원가율은 87.7%, 판관비율은 8.1%로 나타났다. 특이점은 지난 10년간 매출원가율의 변동이 거의 없다는 점이고, 판관비율도 6~8% 구간을 유지 중이다.

3. 재무건전성 : 2분기 말 부채비율은 46.4%, 유동비율은 214.7%이다. 부채비율은 50% 안 되는 비율로 지난 10년간 큰 변동 없이 유지 중이고, 유동비율도 200% 이상을 대부분 유지해 왔다.

4. 차입금과 차입비중 : 2분기 말 이자발생 부채는 3조 2644억 원이고, 차입금 비중은 5.2%이다. ‘22년 3분기 이후로 이자발생 부채를 계속 줄이는 추세고, 차입금 비중은 지난 10년간 10% 미만으로 유지 중이다.

5. 자산구조: 장기자본(자본총계+비유동부채)과 자기자본의 차이가 7조 2576억 원이다. 자산구조가 전반적으로 우상향을 유지하고 있다. 장기자본, 자기자본, 고정자산 순서로 높아야 좋은 자본구조이다.

6. 현금흐름표: 영업활동 5조 7558억, 투자활동 -2조 9876억, 재무활동 -1조 5405억의 현금흐름을 보인다. 영업활동 현금흐름이 ‘22년 3분기 이후로 상승 추세를 유지 중이고, 투자활동에서 시설투자에 대한 꾸준한 지출을 보인다. 보통 우량기업은 영업(+), 투자(-), 재무(-)의 흐름을 보이는 기업들이 많다.

7. PER(주가수익배수) : 올해 2분기 PER이 6.4배로 ‘21년 1분기 19배 대비해서 3분의 1 정도로 저평가 구간이다.

8. PBR(주가순자산배수): 올해 2분기 PBR이 0.53배로 지난 10년간 계속 배수가 줄어드는 추세다. 순자산 대비 주가가 오르지 않거나 떨어진 경우가 많았는데, 현재 순자산 가치 대비 절반의 가치로 주가가 형성되고 있다.

☞ 내 관심 종목도 V차트로 분석 해보기

https://itooza.com/vchart

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해 주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

더 좋은 글 작성에 큰 힘이 됩니다.