아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

“HK이노엔, ‘케이캡’ 국내외 순항에 목표가↑”-DB

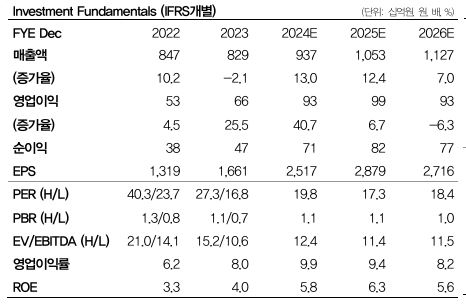

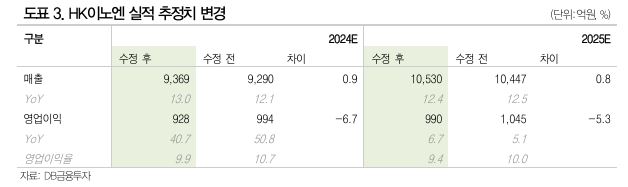

DB금융투자는 11일 HK이노엔51,600원, ▼-1,000원, -1.9%에 대한 투자의견 ‘매수’를 유지하면서 목표주가를 기존 5만5000원에서 5만8000원으로 5% 올렸다. 전 거래일 종가는 4만9050원이다.

이명선 연구원은 “3분기는 위식도역류질환 치료제 ‘케이캡’ 매출 이연으로 영업이익이 시장기대치를 하회하겠지만, 4분기에는 회복되는 만큼 실적과 연구개발(R&D) 이벤트 기대감를 반영했다”며 목표주가 상향 이유를 밝혔다.

이 증권사에 따르면, 3분기 HK이노엔 매출액은 전년 동기 대비 5.7% 줄어든 2279억원, 영업이익은 같은 기간 1.5% 감소한 221억원으로 예상된다. 전문의약품(ETC) 사업과 헬스·뷰티·음료(HB&B) 사업 매출은 각각 2037억원, 242억원으로 추정했다.

이 연구원은 “케이캡은 3분기 처방이 504억원으로 전년 동기 대비 25.7% 늘었지만, 생산시설 교체에 따른 출하 지연으로 실제 매출(364억원 추정)에 영향을 준 것으로 보인다”고 말했다.

이어 “수액제 매출은 전분기 대비 5.8% 증가한 307억원으로 의료파업에도 기초수액제를 제외하고 분기가 거듭될수록 개선될 것”이라며 “영업이익은 케이캡 출하 지연과 HB&B 사업의 제품 믹스와 비용 증가로 기존 추정치를 밑돌지만, 4분기에는 케이캡과 함께 영업이익도 회복될 것”이라고 내다봤다.

그는 “케이캡의 국내 매출은 연간 50% 이상 성장하고 있고, 중국을 비롯한 해외 진출도 순항 중”이라며 “미국은 상반기 비미란성식도염 임상 3상 종료 후 내년 상반기 품목허가신청서(NDA) 신청이 예상된다”고 했다.

안 연구원은 “미란성식도염은 내년 미국 임상 3상 종료 후 NDA 신청 추가도 기대된다”며 “ 국내 임상 성공 사례가 있는 만큼 임상결과 발표보다 NDA 신청이 주요 R&D 이벤트로 작용할 것”이라고 덧붙였다.

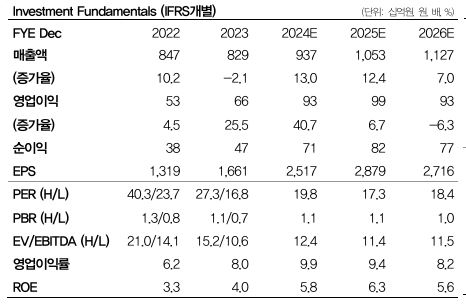

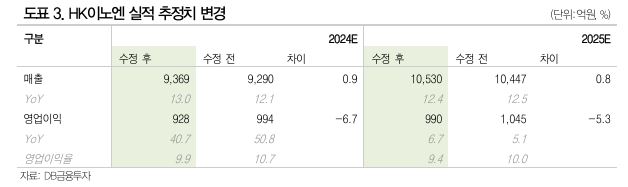

이명선 연구원은 “3분기는 위식도역류질환 치료제 ‘케이캡’ 매출 이연으로 영업이익이 시장기대치를 하회하겠지만, 4분기에는 회복되는 만큼 실적과 연구개발(R&D) 이벤트 기대감를 반영했다”며 목표주가 상향 이유를 밝혔다.

이 증권사에 따르면, 3분기 HK이노엔 매출액은 전년 동기 대비 5.7% 줄어든 2279억원, 영업이익은 같은 기간 1.5% 감소한 221억원으로 예상된다. 전문의약품(ETC) 사업과 헬스·뷰티·음료(HB&B) 사업 매출은 각각 2037억원, 242억원으로 추정했다.

이 연구원은 “케이캡은 3분기 처방이 504억원으로 전년 동기 대비 25.7% 늘었지만, 생산시설 교체에 따른 출하 지연으로 실제 매출(364억원 추정)에 영향을 준 것으로 보인다”고 말했다.

이어 “수액제 매출은 전분기 대비 5.8% 증가한 307억원으로 의료파업에도 기초수액제를 제외하고 분기가 거듭될수록 개선될 것”이라며 “영업이익은 케이캡 출하 지연과 HB&B 사업의 제품 믹스와 비용 증가로 기존 추정치를 밑돌지만, 4분기에는 케이캡과 함께 영업이익도 회복될 것”이라고 내다봤다.

그는 “케이캡의 국내 매출은 연간 50% 이상 성장하고 있고, 중국을 비롯한 해외 진출도 순항 중”이라며 “미국은 상반기 비미란성식도염 임상 3상 종료 후 내년 상반기 품목허가신청서(NDA) 신청이 예상된다”고 했다.

안 연구원은 “미란성식도염은 내년 미국 임상 3상 종료 후 NDA 신청 추가도 기대된다”며 “ 국내 임상 성공 사례가 있는 만큼 임상결과 발표보다 NDA 신청이 주요 R&D 이벤트로 작용할 것”이라고 덧붙였다.

더 좋은 글 작성에 큰 힘이 됩니다.