м•„мқҙнҲ¬мһҗ лүҙмҠӨ > м „мІҙ

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

вҖңмҳӨлҰ¬мҳЁ, 4분기л¶Җн„° л°ҳл“ұ к°ҖлҠҘвҖқ-мӢ н•ң

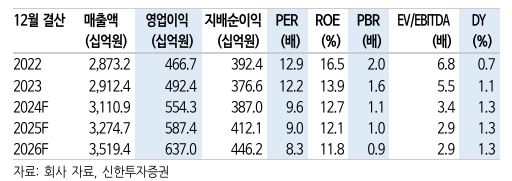

мӢ н•ңнҲ¬мһҗмҰқк¶ҢмқҖ 25мқј мҳӨлҰ¬мҳЁ104,100мӣҗ, в–ј-400мӣҗ, -0.38%м—җ лҢҖн•ҙ 4분기л¶Җн„° л§Өм¶ңмқҙ нҡҢліөлҗ кІғмқҙлқјл©° нҲ¬мһҗмқҳкІ¬ вҖҳл§ӨмҲҳвҖҷмҷҖ лӘ©н‘ңмЈјк°Җ 12л§Ң8000мӣҗмқ„ лӘЁл‘җ мң м§Җн–ҲлӢӨ. м „ кұ°лһҳмқј мў…к°ҖлҠ” 9л§Ң2100мӣҗмқҙлӢӨ.

к№ҖнғңнӣҲ м—°кө¬мӣҗмқҖ вҖңмҳӨлҰ¬мҳЁмқҖ лҶ’мқҖ н•ҙмҷё 비мӨ‘(л§Өм¶ң 64%, мҳҒм—…мқҙмқө 67%)мңјлЎң кіјкұ° K-н‘ёл“ң лҢҖмһҘ м—ӯн• мқ„ н–Ҳм§Җл§Ң, мғҒл°ҳкё° мӮ¬мқҙнҒҙм—җм„ңлҠ” мҶҢмҷёлҗҗлӢӨвҖқл©ҙм„ң вҖңмқҙлҠ” лӮ®м•„진 л§Өм¶ң м„ұмһҘлҘ кіј ліём—…кіј л¬ҙкҙҖн•ң нҲ¬мһҗ л•Ңл¬ёвҖқмқҙлқјкі л§җн–ҲлӢӨ. 3분기 мҷёнҳ• м„ұмһҘмқҖ м—¬м „нһҲ мЈјм¶Өн•ҳкІ м§Җл§Ң, 4분기л¶Җн„° м ңн’Ҳ л°Ҹ мұ„л„җ кІҪмҹҒл Ҙ к°•нҷ”м—җ л”°лҘё л§Өм¶ң м„ұмһҘлҘ кіј мЈјк°Җ нҡҢліөмқ„ кё°лҢҖн–ҲлӢӨ.

к·ёлҠ” вҖң8мӣ” л§Өм¶ңмқҖ лҢҖмІҙлЎң л¶Җ진н–Ҳмңјл©°, м „л°ҳм Ғмқё мӣҗк°Җл¶ҖлӢҙ мҷ„нҷ” мҶҚм—җм„ң мҳҒм—…мқҙмқөмқҖ мӨ‘көӯмқ„ м ңмҷён•ҳл©ҙ м „ м§Җм—ӯм—җм„ң м„ л°©н•ң лӘЁмҠөвҖқмқҙлқјл©° вҖңмӨ‘көӯ мң„м•Ҳнҷ” кё°мӨҖ л§Өм¶ңмқҖ 7% к°җмҶҢн–ҲлҠ”лҚ°, мқјл¶Җ мұ„л„җ кІҪмҶҢмғҒ к°„м ‘ нҢҗл§Ө м „нҷҳм—җ л”°лҘё л§Өм¶ң кіөл°ұ л•Ңл¬ёвҖқмқҙлқјкі м„ӨлӘ…н–ҲлӢӨ.

мқҙм–ҙ вҖңмӣҗмһ¬лЈҢ лӢЁк°Җ н•ҳлқҪм—җлҸ„ л¶Ҳкө¬н•ҳкі м „л°ҳм Ғмқё мғқмӮ°лҹү к°җмҶҢлЎң л§Өм¶ңмӣҗк°ҖмңЁмқҙ 1%нҸ¬мқёнҠё мғҒмҠ№н–Ҳкі , мқјнҡҢм„ұ мқёкұҙ비мҷҖ нҢҗмҙү비 мҰқк°ҖлЎң мҳҒм—…мқҙмқөлҘ мқҖ 5.3%нҸ¬мқёнҠё н•ҳлқҪн–ҲлӢӨвҖқкі л°қнҳ”лӢӨ.

к№Җ м—°кө¬мӣҗмқҖ вҖңкІҪмҶҢмғҒ м „нҷҳмқҳ кІҪмҡ° мҳЁлқјмқё л°Ҹ лІҢнҒ¬ мұ„л„җмқҖ 100%, н• мқём җ мұ„л„җмқҖ 90% мқҙмғҒ мҷ„лЈҢлҗҗлӢӨвҖқл©ҙм„ң вҖң4분기 мұ„л„җ кіөл°ұ 축мҶҢмҷҖ мӢ м ңн’Ҳ 분нҸ¬ нҷ•лҢҖ м „лһөмңјлЎң м җ진м Ғмқё л§Өм¶ң нҡҢліөмқ„ кі„нҡҚн•ҳкі мһҲлӢӨвҖқкі м „н–ҲлӢӨ.

к·ёлҹ¬л©ҙм„ң вҖңнҳ„мһ¬ 12к°ңмӣ” м„ н–ү мЈјк°ҖмҲҳмқө비мңЁмқҖ 9л°°лЎң кіјлҸ„н•ң м ҖнҸүк°Җ көӯл©ҙвҖқмқҙлқјл©° вҖңм•һмңјлЎң мӢ м ңн’Ҳ м¶ңмӢңмҷҖ мұ„л„җ нҷ•мһҘм—җ л”°лҘё м җмң мңЁ мғҒмҠ№, м ңн’Ҳ м№ҙн…Ңкі лҰ¬ нҷ•мһҘ, м§Җм—ӯ нҷ•мһҘ л“ұмқҙ к°ҖмӢңнҷ”лҗҳл©ҙ н”„лҰ¬лҜём—„ кө¬к°„ 진мһ…мқҙ к°ҖлҠҘн• кІғвҖқмқҙлқјкі лҚ§л¶ҷмҳҖлӢӨ.

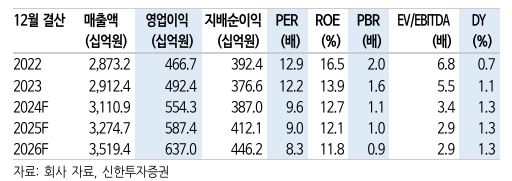

к№ҖнғңнӣҲ м—°кө¬мӣҗмқҖ вҖңмҳӨлҰ¬мҳЁмқҖ лҶ’мқҖ н•ҙмҷё 비мӨ‘(л§Өм¶ң 64%, мҳҒм—…мқҙмқө 67%)мңјлЎң кіјкұ° K-н‘ёл“ң лҢҖмһҘ м—ӯн• мқ„ н–Ҳм§Җл§Ң, мғҒл°ҳкё° мӮ¬мқҙнҒҙм—җм„ңлҠ” мҶҢмҷёлҗҗлӢӨвҖқл©ҙм„ң вҖңмқҙлҠ” лӮ®м•„진 л§Өм¶ң м„ұмһҘлҘ кіј ліём—…кіј л¬ҙкҙҖн•ң нҲ¬мһҗ л•Ңл¬ёвҖқмқҙлқјкі л§җн–ҲлӢӨ. 3분기 мҷёнҳ• м„ұмһҘмқҖ м—¬м „нһҲ мЈјм¶Өн•ҳкІ м§Җл§Ң, 4분기л¶Җн„° м ңн’Ҳ л°Ҹ мұ„л„җ кІҪмҹҒл Ҙ к°•нҷ”м—җ л”°лҘё л§Өм¶ң м„ұмһҘлҘ кіј мЈјк°Җ нҡҢліөмқ„ кё°лҢҖн–ҲлӢӨ.

к·ёлҠ” вҖң8мӣ” л§Өм¶ңмқҖ лҢҖмІҙлЎң л¶Җ진н–Ҳмңјл©°, м „л°ҳм Ғмқё мӣҗк°Җл¶ҖлӢҙ мҷ„нҷ” мҶҚм—җм„ң мҳҒм—…мқҙмқөмқҖ мӨ‘көӯмқ„ м ңмҷён•ҳл©ҙ м „ м§Җм—ӯм—җм„ң м„ л°©н•ң лӘЁмҠөвҖқмқҙлқјл©° вҖңмӨ‘көӯ мң„м•Ҳнҷ” кё°мӨҖ л§Өм¶ңмқҖ 7% к°җмҶҢн–ҲлҠ”лҚ°, мқјл¶Җ мұ„л„җ кІҪмҶҢмғҒ к°„м ‘ нҢҗл§Ө м „нҷҳм—җ л”°лҘё л§Өм¶ң кіөл°ұ л•Ңл¬ёвҖқмқҙлқјкі м„ӨлӘ…н–ҲлӢӨ.

мқҙм–ҙ вҖңмӣҗмһ¬лЈҢ лӢЁк°Җ н•ҳлқҪм—җлҸ„ л¶Ҳкө¬н•ҳкі м „л°ҳм Ғмқё мғқмӮ°лҹү к°җмҶҢлЎң л§Өм¶ңмӣҗк°ҖмңЁмқҙ 1%нҸ¬мқёнҠё мғҒмҠ№н–Ҳкі , мқјнҡҢм„ұ мқёкұҙ비мҷҖ нҢҗмҙү비 мҰқк°ҖлЎң мҳҒм—…мқҙмқөлҘ мқҖ 5.3%нҸ¬мқёнҠё н•ҳлқҪн–ҲлӢӨвҖқкі л°қнҳ”лӢӨ.

к№Җ м—°кө¬мӣҗмқҖ вҖңкІҪмҶҢмғҒ м „нҷҳмқҳ кІҪмҡ° мҳЁлқјмқё л°Ҹ лІҢнҒ¬ мұ„л„җмқҖ 100%, н• мқём җ мұ„л„җмқҖ 90% мқҙмғҒ мҷ„лЈҢлҗҗлӢӨвҖқл©ҙм„ң вҖң4분기 мұ„л„җ кіөл°ұ 축мҶҢмҷҖ мӢ м ңн’Ҳ 분нҸ¬ нҷ•лҢҖ м „лһөмңјлЎң м җ진м Ғмқё л§Өм¶ң нҡҢліөмқ„ кі„нҡҚн•ҳкі мһҲлӢӨвҖқкі м „н–ҲлӢӨ.

к·ёлҹ¬л©ҙм„ң вҖңнҳ„мһ¬ 12к°ңмӣ” м„ н–ү мЈјк°ҖмҲҳмқө비мңЁмқҖ 9л°°лЎң кіјлҸ„н•ң м ҖнҸүк°Җ көӯл©ҙвҖқмқҙлқјл©° вҖңм•һмңјлЎң мӢ м ңн’Ҳ м¶ңмӢңмҷҖ мұ„л„җ нҷ•мһҘм—җ л”°лҘё м җмң мңЁ мғҒмҠ№, м ңн’Ҳ м№ҙн…Ңкі лҰ¬ нҷ•мһҘ, м§Җм—ӯ нҷ•мһҘ л“ұмқҙ к°ҖмӢңнҷ”лҗҳл©ҙ н”„лҰ¬лҜём—„ кө¬к°„ 진мһ…мқҙ к°ҖлҠҘн• кІғвҖқмқҙлқјкі лҚ§л¶ҷмҳҖлӢӨ.

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.