아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

[V차트] 티앤엘, 2분기 역대 최대 실적..성장성 주목

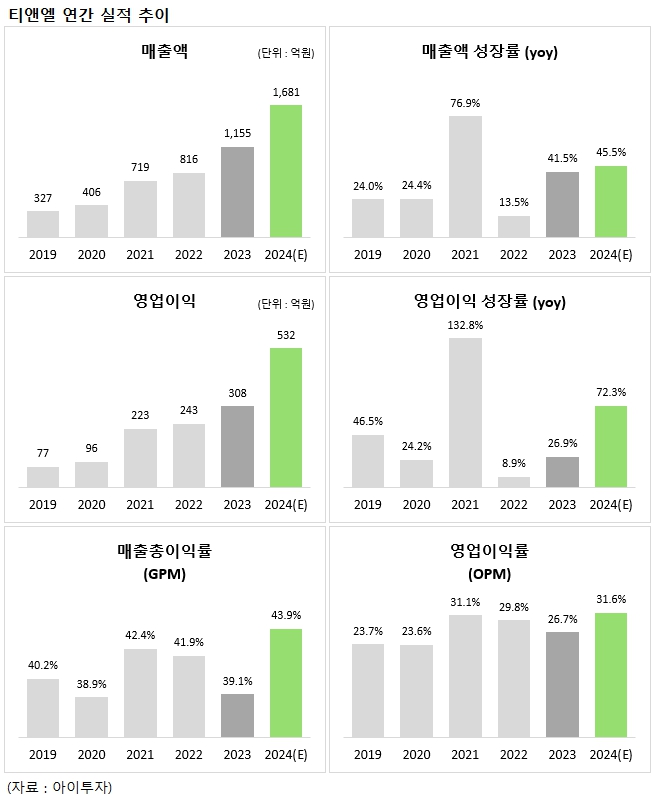

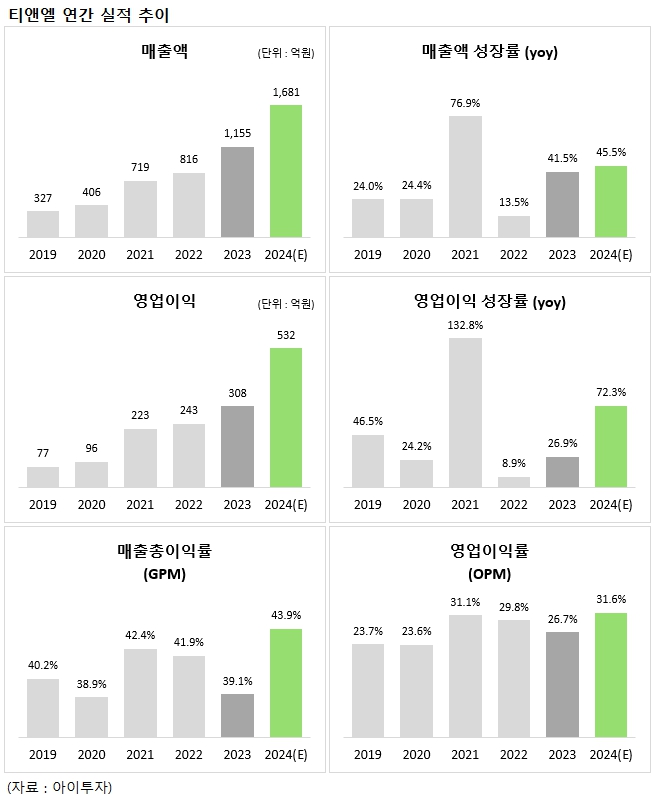

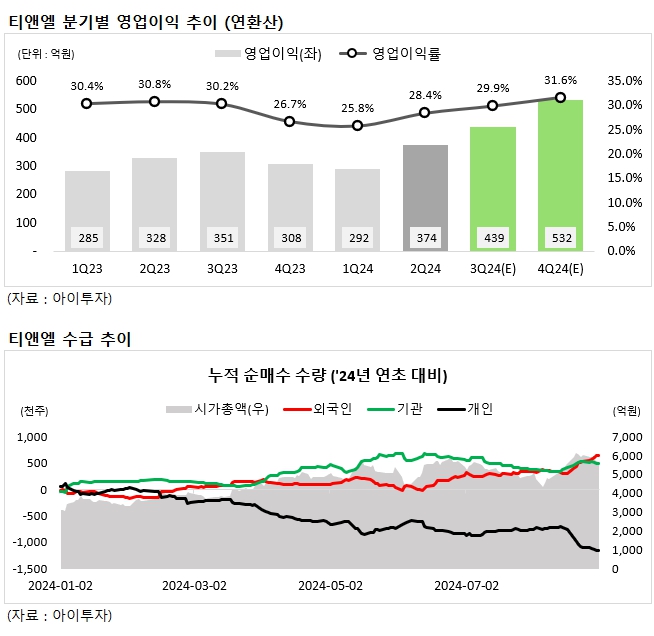

티앤엘49,100원, ▼-1,100원, -2.19%의 성장속도가 빨라지고 있다. 지난해 매출액과 영업이익이 전년 대비 각각 41%, 26% 증가한 가운데, 올해도 45%, 72% 성장할 것으로 전망되고 있다.

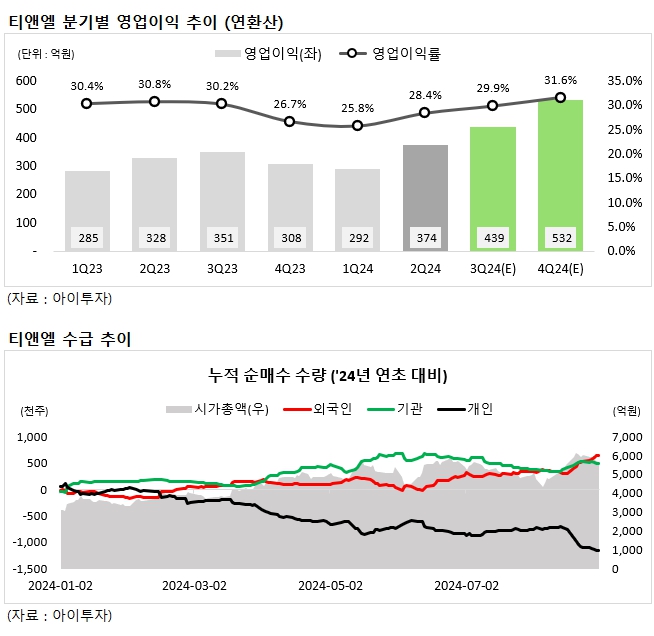

2분기 실적은 역대 최대를 기록했다. 매출액은 전년 동기 대비 50.4% 증가한 548억원, 영업이익은 65.1% 증가한 207억원(영업이익률 37.8%)을 기록했다. 증권가 전망치를 각각 4%, 12% 상회했다.

해외 매출이 크게 늘었다. 신한투자증권 백지우 연구원은 "2분기 해외 매출액이 450억원으로 국내 매출보다 가파르게 성장했다"라며 "주요 고객사 C&D의 미국 Hero 지점 수도 빠르게 증가하며 매국내 확장 여력도 충분하다"고 전했다.

2분기 최대 실적에도 피크아웃 우려는 낮다. 유안타증권 손현정 연구원은 "해외 창상피복재 수주잔고는 383억원으로 전년 대비 2배 가까이 급증했다"라며 "피크아웃이 아닌 하반기 성장세가 지속될 것"으로 전망했다.

증권가에서 전망하는 티앤엘의 올해 연간 매출액은 전년 대비 45.5% 증가한 1,681억원, 영업이익은 72.3% 증가한 532억원(영업이익률 31.6%)이다.

한편, 외국인은 올해 티앤엘 주식을 64만주 순매수했다. 지난달 30일 기준 외국인 지분율은 17.1%로 연초 대비 9.7%p 올랐다.

■ V차트 분석

- '24년 2분기 연결 재무 (연환산 차트)

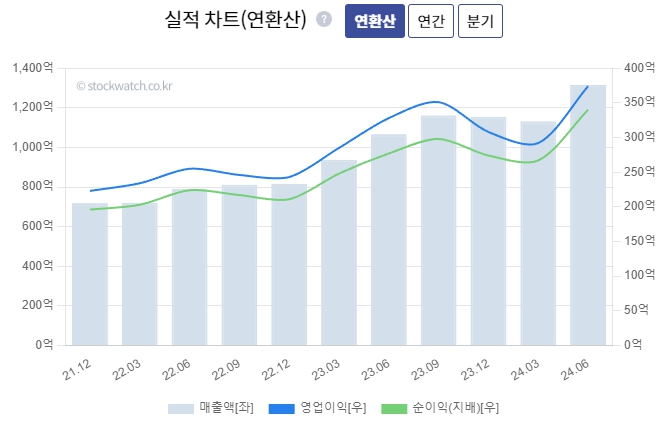

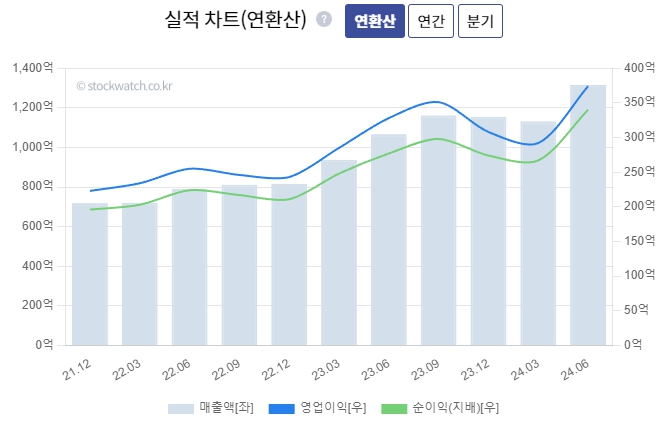

1. 실적 : 2분기 연환산 매출액은 1,316억원, 영업이익은 374억원으로 '20년 상장 이후 꾸준히 우상향하고 있다.

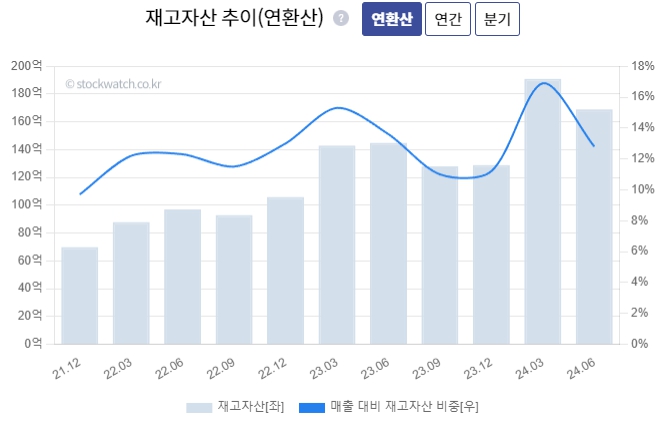

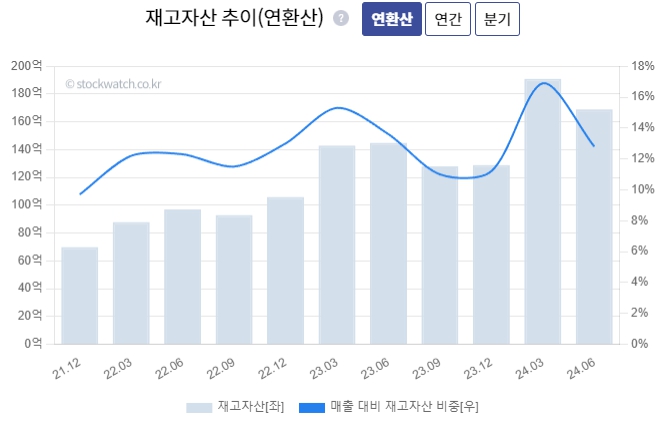

2. 재고자산 : 2분기 말 재고자산은 169억원, 매출 대비 비중은 12.8%다. 15% 내외의 재고자산 비중을 꾸준히 유지하고 있다.

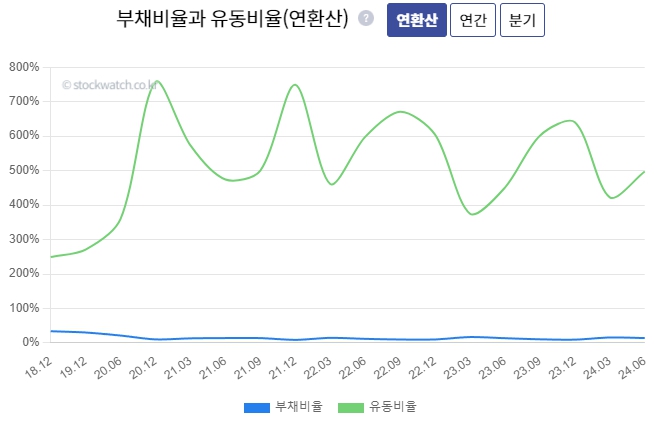

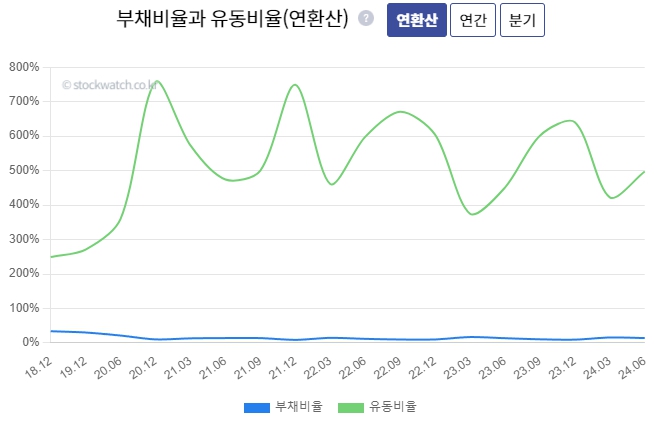

3. 재무건전성 : 2분기 말 부채비율은 14.3%, 유동비율은 497.4%로 매우 건전한 재무상태를 유지하고 있다.

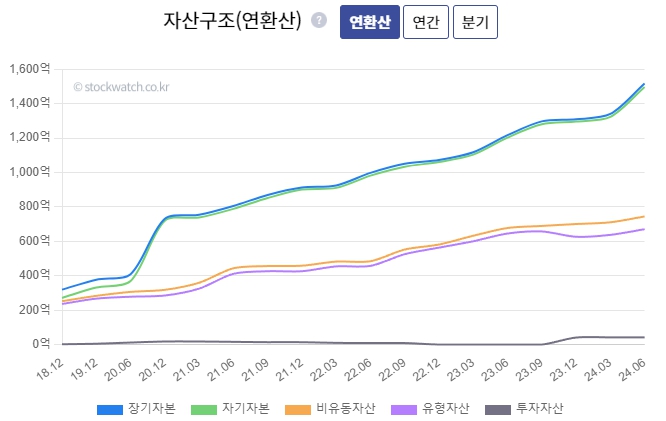

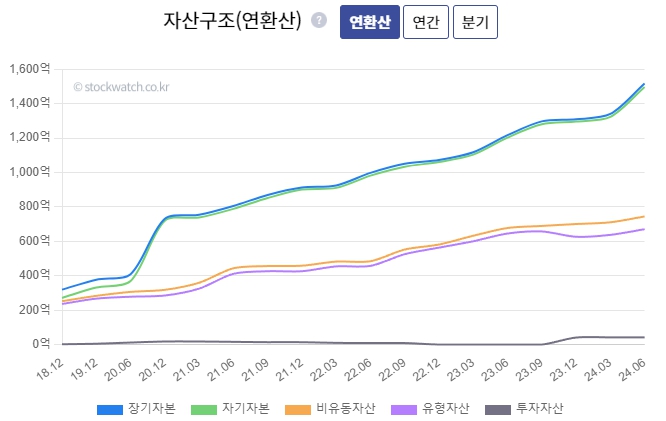

4. 자산구조 : 장기자본(자기자본+비유동부채)과 자기자본이 거의 일치하고 비유동자산, 유형자산 순으로 많다. 장기자본과 자기자본의 차이가 작고, 유형자산 증가율이 다른 자본에 비해 낮은 기업은 투자 매력이 높다.

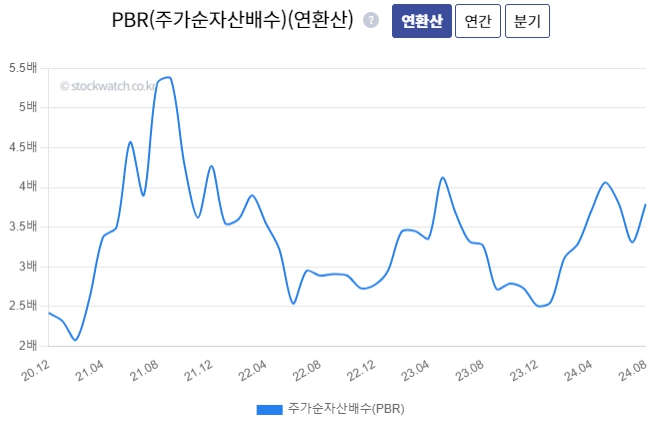

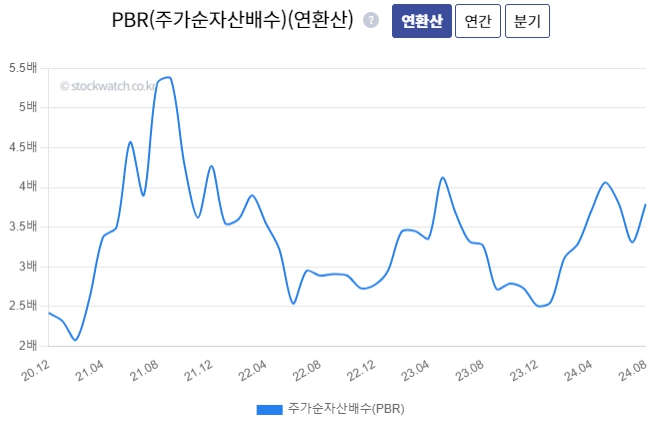

5. PBR : 8월 30일 종가 기준 PBR은 3.79배로 역대 PBR 밴드 중단에 위치한다.

☞ 내 관심 종목도 V차트로 분석해보기

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

2분기 실적은 역대 최대를 기록했다. 매출액은 전년 동기 대비 50.4% 증가한 548억원, 영업이익은 65.1% 증가한 207억원(영업이익률 37.8%)을 기록했다. 증권가 전망치를 각각 4%, 12% 상회했다.

해외 매출이 크게 늘었다. 신한투자증권 백지우 연구원은 "2분기 해외 매출액이 450억원으로 국내 매출보다 가파르게 성장했다"라며 "주요 고객사 C&D의 미국 Hero 지점 수도 빠르게 증가하며 매국내 확장 여력도 충분하다"고 전했다.

2분기 최대 실적에도 피크아웃 우려는 낮다. 유안타증권 손현정 연구원은 "해외 창상피복재 수주잔고는 383억원으로 전년 대비 2배 가까이 급증했다"라며 "피크아웃이 아닌 하반기 성장세가 지속될 것"으로 전망했다.

증권가에서 전망하는 티앤엘의 올해 연간 매출액은 전년 대비 45.5% 증가한 1,681억원, 영업이익은 72.3% 증가한 532억원(영업이익률 31.6%)이다.

한편, 외국인은 올해 티앤엘 주식을 64만주 순매수했다. 지난달 30일 기준 외국인 지분율은 17.1%로 연초 대비 9.7%p 올랐다.

■ V차트 분석

- '24년 2분기 연결 재무 (연환산 차트)

1. 실적 : 2분기 연환산 매출액은 1,316억원, 영업이익은 374억원으로 '20년 상장 이후 꾸준히 우상향하고 있다.

2. 재고자산 : 2분기 말 재고자산은 169억원, 매출 대비 비중은 12.8%다. 15% 내외의 재고자산 비중을 꾸준히 유지하고 있다.

3. 재무건전성 : 2분기 말 부채비율은 14.3%, 유동비율은 497.4%로 매우 건전한 재무상태를 유지하고 있다.

4. 자산구조 : 장기자본(자기자본+비유동부채)과 자기자본이 거의 일치하고 비유동자산, 유형자산 순으로 많다. 장기자본과 자기자본의 차이가 작고, 유형자산 증가율이 다른 자본에 비해 낮은 기업은 투자 매력이 높다.

5. PBR : 8월 30일 종가 기준 PBR은 3.79배로 역대 PBR 밴드 중단에 위치한다.

☞ 내 관심 종목도 V차트로 분석해보기

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

더 좋은 글 작성에 큰 힘이 됩니다.