투자 읽을거리

아이투자 전체 News 글입니다.

[The 클래식-수연이] 신도리코, 복사하다가 발견!

[The 클래식]은 지금 봐도 의미 있는 아이투자 예전 콘텐츠를 다시 소개하는 코너입니다. 가급적 예전 콘텐츠 그대로를 살리되 일부 형식 등을 좀 더 보기 편하게 수정했습니다.

이번에 소개할 '수연이의 투자 다이어리'는 지난 2011년 5월부터 2014년 4월까지 많은 관심 속에 연재됐습니다. 당시 대학생 투자동아리 회원이던 김수연 학생이 생활 속에서 여러 기업을 찾고 투자 아이디어로 연결해보는 이야기를 담았습니다.

특히 최근 주식투자를 시작하신 2030세대 분들이라면 같은 세대인 수연양의 콘텐츠에 더 공감이 가실 것도 같습니다. '월가의 영웅'으로 불린 펀드매니저 피터 린치도 강조했듯 생활 속에서 투자 아이디어를 찾는 방법은 지금도 매우 유용한 종목 발굴법입니다.

많은 관심 바랍니다 ^^

========================================

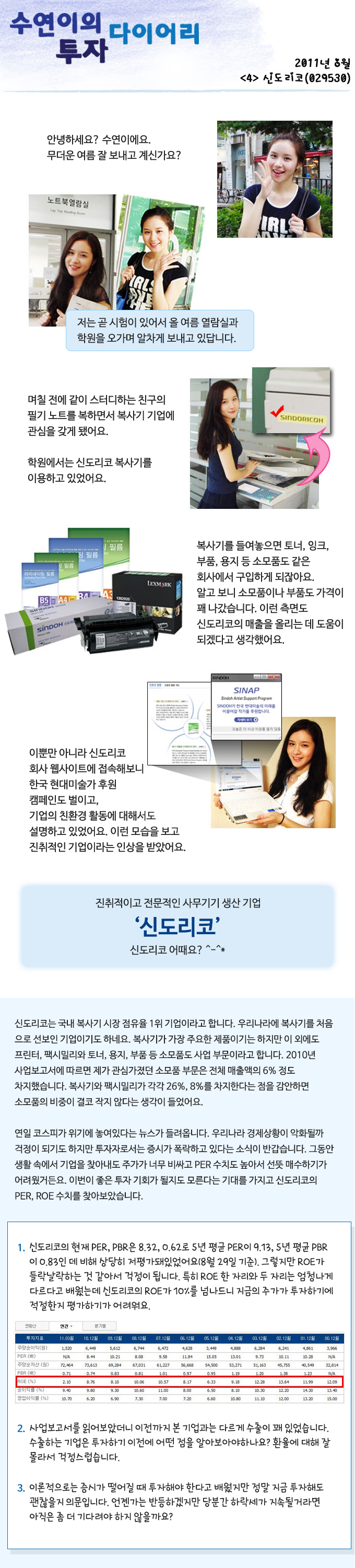

수연이는 4번째 종목으로 신도리코를 발견한다. 시험 때 스터디하는 친구의 필기 노트를 복사하면서 신도리코를 눈여겨본 것이다. 평소엔 그냥 지나치기 쉽지만 투자할 생각으로 기업을 찾으면 의외로 생활 곳곳에서 기업을 만날 수 있다.

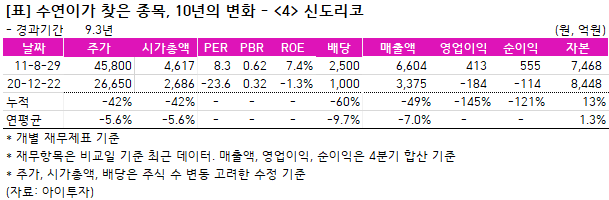

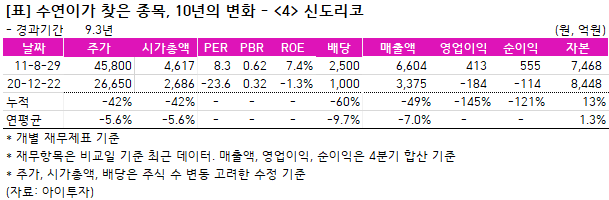

처음 소개된 2011년 8월 이후 9년이 좀 넘게 흐른 지금, 신도리코는 상당히 고전 중임을 알 수 있다. 우선 주가가 거의 절반으로 하락했다. 당시 4만5800원에서 지난 22일 2만6650원을 기록했다. 하락률은 42%다.

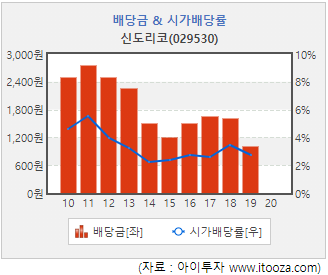

같은 기간 매출이 우선 49% 줄었다. 매출이 줄면서 영업이익과 순이익 모두 현재는 적자를 기록 중이다. 매출 감소율과 주가 하락률이 거의 비슷하게 발생한 셈이다. 자본 또한 늘긴 했지만 연평균 증가율이 1.3%에 그쳤다. 주당 2500원을 지급했던 배당 역시 2019년은 1000원으로 60% 줄었다.

신도리코가 20.3분기 현재 적자를 내고 있어 PER 변화보단 PBR 변화로 회사가 받는 평가를 가늠할 수 있다. 신도리코의 PBR은 0.62배에서 0.32배로 역시 절반으로 하락한다. 그간의 실적 부진이 고스란히 시장 평가 하락으로 이어졌다.

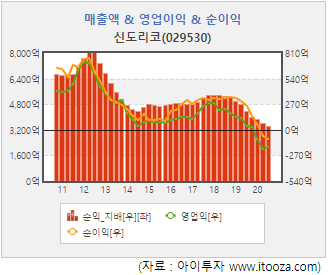

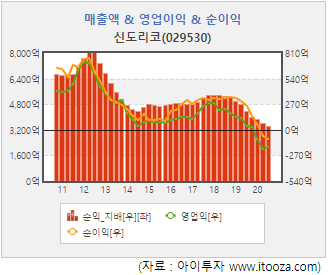

아래 장기 실적 추이를 보면 수연이가 신도리코를 발견한 2011년 8월부터 2012년까지 1년 넘게 신도리코는 매출과 이익이 성장한다. 단 2013년과 2014년 매출이 급격히 줄고 2019년에 다시 감소했다. 당시 6%에 근접하던 배당도 차츰 줄면서 현재 수준에 이르렀다.

좋은 기업도 무조건적인 장기 보유가 아닌 꾸준히 실적 추이와 사업을 체크할 필요가 있음을 보여준 사례다.

* 수연이는 당시 신도리코의 풍부한 현금에 주목해 주식 시장 약세에도 용기를 내 매수한다. 그리고 2012년 6월 매도해 28% 수익을 확정한다. 당시 본인이 정한 15% 수익 실현의 원칙을 따랐다. 신도리코의 미래를 모두 예상하고 내린 판단이 아님에도 결과적으론 '신의 한수'가 됐다.

수연 : 신도리코의 현재 주가수익배수(PER), 주가순자산배수(PBR)는 8.3배, 0.6배로 5년 평균 PER 9.1배, 5년 평균 PBR 0.8배인 데 비해 저평가돼 있었어요(8월29일 기준). 그렇지만 자기자본이익률(ROE)이 들락날락하는 것 같아서 걱정이 됩니다. 특히 ROE 한 자리와 두 자리는 엄청나게 다르다고 배웠는데 신도리코의 ROE가 10%를 넘나드니 지금의 주가가 투자하기에 적절한지 평가하기가 어려워요.

수연 : 신도리코의 현재 주가수익배수(PER), 주가순자산배수(PBR)는 8.3배, 0.6배로 5년 평균 PER 9.1배, 5년 평균 PBR 0.8배인 데 비해 저평가돼 있었어요(8월29일 기준). 그렇지만 자기자본이익률(ROE)이 들락날락하는 것 같아서 걱정이 됩니다. 특히 ROE 한 자리와 두 자리는 엄청나게 다르다고 배웠는데 신도리코의 ROE가 10%를 넘나드니 지금의 주가가 투자하기에 적절한지 평가하기가 어려워요.

아이투자 : 신도리코47,300원, ▲750원, 1.61%는 최근 5년간 8~10%의 ROE를 기록하고 있습니다. ROE 두 자리를 꾸준히 유지하는 회사는 아니네요. 단 신도리코는 부채가 거의 없고, 전체 자산의 45%를 현금성 자산으로 갖고 있습니다. 만약 지금 가진 현금을 잘 활용해 이익을 내거나 배당으로 주주에게 돌려준다면 ROE를 높일 수 있어요. 따라서 신도리코에 투자한다면, 회사가 현금자산을 어떻게 활용하는지를 관심갖고 지켜봐야 합니다.

아이투자 : 신도리코47,300원, ▲750원, 1.61%는 최근 5년간 8~10%의 ROE를 기록하고 있습니다. ROE 두 자리를 꾸준히 유지하는 회사는 아니네요. 단 신도리코는 부채가 거의 없고, 전체 자산의 45%를 현금성 자산으로 갖고 있습니다. 만약 지금 가진 현금을 잘 활용해 이익을 내거나 배당으로 주주에게 돌려준다면 ROE를 높일 수 있어요. 따라서 신도리코에 투자한다면, 회사가 현금자산을 어떻게 활용하는지를 관심갖고 지켜봐야 합니다.

수연 : 사업보고서를 읽어보았더니 이전까지 본 기업과는 다르게 수출이 꽤 있었습니다. 수출하는 기업은 투자하기 이전에 어떤 점을 알아보아야 하나요? 환율에 대해 잘 몰라서 걱정스럽습니다.

수연 : 사업보고서를 읽어보았더니 이전까지 본 기업과는 다르게 수출이 꽤 있었습니다. 수출하는 기업은 투자하기 이전에 어떤 점을 알아보아야 하나요? 환율에 대해 잘 몰라서 걱정스럽습니다.

아이투자 : 신도리코의 수출비중은 약 70%입니다. 수출비중이 높은 기업은 일반적으로 환율이 상승하면 수혜를 봅니다. 물건을 비싸게 파는 효과가 있기 때문이지요. 금융기법을 이용해 환율의 영향을 줄이는 기업도 있지만, 신도리코는 별다른 조치는 취하지 않고 있네요. 환율은 예측하기 어렵습니다. 다만 환율이 오르는 게 기업에 좋은지, 내리는 게 좋은지를 정리 해두면 투자 판단에 도움이 됩니다.

아이투자 : 신도리코의 수출비중은 약 70%입니다. 수출비중이 높은 기업은 일반적으로 환율이 상승하면 수혜를 봅니다. 물건을 비싸게 파는 효과가 있기 때문이지요. 금융기법을 이용해 환율의 영향을 줄이는 기업도 있지만, 신도리코는 별다른 조치는 취하지 않고 있네요. 환율은 예측하기 어렵습니다. 다만 환율이 오르는 게 기업에 좋은지, 내리는 게 좋은지를 정리 해두면 투자 판단에 도움이 됩니다.

수연 : 이론적으로는 증시가 떨어질 때 투자해야 한다고 배웠지만 정말 지금 투자해도 괜찮을지 의문입니다. 언젠가는 반등하겠지만 당분간 하락세가 지속될 거라면 아직은 좀 더 기다려야 하지 않을까요?

수연 : 이론적으로는 증시가 떨어질 때 투자해야 한다고 배웠지만 정말 지금 투자해도 괜찮을지 의문입니다. 언젠가는 반등하겠지만 당분간 하락세가 지속될 거라면 아직은 좀 더 기다려야 하지 않을까요?

아이투자 : 투자 판단을 내릴 때 시장 상황보다 중요한 것은 '이 기업이 얼마나 쌀까?'를 판단하는 것입니다. 만약 지금 시장이 안 좋다는 판단이 들면 최악의 경우 이 기업이 얼마에 거래될지를 고민해 보는 것도 방법입니다. 신도리코는 시가총액(26일 종가기준)의 87%에 해당하는 현금자산을 갖고 있어요. 신도리코47,300원, ▲750원, 1.61%가 만약 지금보다 15% 이상 하락하면 가지고 있는 현금보다 싼 가격이 됩니다. 이는 신도리코를 통째로 사면, 부동산, 주식 등 다른 모든 재산을 0으로 가정해도 수익을 낼 수 있는 투자대상이 된다는 뜻도 되구요. 물론 주식 시장에서는 싼 주식이라도 가격이 더 떨어질 수 있지요. 하지만 성공적인 펀드 매니저로 유명한 랄프 웬저는 이런 말을 했다고 해요.

아이투자 : 투자 판단을 내릴 때 시장 상황보다 중요한 것은 '이 기업이 얼마나 쌀까?'를 판단하는 것입니다. 만약 지금 시장이 안 좋다는 판단이 들면 최악의 경우 이 기업이 얼마에 거래될지를 고민해 보는 것도 방법입니다. 신도리코는 시가총액(26일 종가기준)의 87%에 해당하는 현금자산을 갖고 있어요. 신도리코47,300원, ▲750원, 1.61%가 만약 지금보다 15% 이상 하락하면 가지고 있는 현금보다 싼 가격이 됩니다. 이는 신도리코를 통째로 사면, 부동산, 주식 등 다른 모든 재산을 0으로 가정해도 수익을 낼 수 있는 투자대상이 된다는 뜻도 되구요. 물론 주식 시장에서는 싼 주식이라도 가격이 더 떨어질 수 있지요. 하지만 성공적인 펀드 매니저로 유명한 랄프 웬저는 이런 말을 했다고 해요.

"나는 시장의 타이밍을 잴 수 있다는 말을 믿지 않는다. 나는 오로지 주가가 쌀 때 매수해야 한다는 말을 믿을 뿐이다."

[표] 수연이 펀드 포트폴리오 가상 투자원금 : 1000만원

*2011년 8월 29일 종가 기준.

*매매비용 감안하지 않음.

*단위: 원, 주

<다음 호에 계속>

이번에 소개할 '수연이의 투자 다이어리'는 지난 2011년 5월부터 2014년 4월까지 많은 관심 속에 연재됐습니다. 당시 대학생 투자동아리 회원이던 김수연 학생이 생활 속에서 여러 기업을 찾고 투자 아이디어로 연결해보는 이야기를 담았습니다.

특히 최근 주식투자를 시작하신 2030세대 분들이라면 같은 세대인 수연양의 콘텐츠에 더 공감이 가실 것도 같습니다. '월가의 영웅'으로 불린 펀드매니저 피터 린치도 강조했듯 생활 속에서 투자 아이디어를 찾는 방법은 지금도 매우 유용한 종목 발굴법입니다.

많은 관심 바랍니다 ^^

========================================

수연이는 4번째 종목으로 신도리코를 발견한다. 시험 때 스터디하는 친구의 필기 노트를 복사하면서 신도리코를 눈여겨본 것이다. 평소엔 그냥 지나치기 쉽지만 투자할 생각으로 기업을 찾으면 의외로 생활 곳곳에서 기업을 만날 수 있다.

처음 소개된 2011년 8월 이후 9년이 좀 넘게 흐른 지금, 신도리코는 상당히 고전 중임을 알 수 있다. 우선 주가가 거의 절반으로 하락했다. 당시 4만5800원에서 지난 22일 2만6650원을 기록했다. 하락률은 42%다.

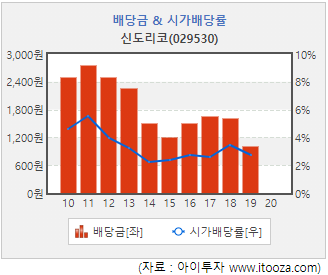

같은 기간 매출이 우선 49% 줄었다. 매출이 줄면서 영업이익과 순이익 모두 현재는 적자를 기록 중이다. 매출 감소율과 주가 하락률이 거의 비슷하게 발생한 셈이다. 자본 또한 늘긴 했지만 연평균 증가율이 1.3%에 그쳤다. 주당 2500원을 지급했던 배당 역시 2019년은 1000원으로 60% 줄었다.

신도리코가 20.3분기 현재 적자를 내고 있어 PER 변화보단 PBR 변화로 회사가 받는 평가를 가늠할 수 있다. 신도리코의 PBR은 0.62배에서 0.32배로 역시 절반으로 하락한다. 그간의 실적 부진이 고스란히 시장 평가 하락으로 이어졌다.

아래 장기 실적 추이를 보면 수연이가 신도리코를 발견한 2011년 8월부터 2012년까지 1년 넘게 신도리코는 매출과 이익이 성장한다. 단 2013년과 2014년 매출이 급격히 줄고 2019년에 다시 감소했다. 당시 6%에 근접하던 배당도 차츰 줄면서 현재 수준에 이르렀다.

좋은 기업도 무조건적인 장기 보유가 아닌 꾸준히 실적 추이와 사업을 체크할 필요가 있음을 보여준 사례다.

* 수연이는 당시 신도리코의 풍부한 현금에 주목해 주식 시장 약세에도 용기를 내 매수한다. 그리고 2012년 6월 매도해 28% 수익을 확정한다. 당시 본인이 정한 15% 수익 실현의 원칙을 따랐다. 신도리코의 미래를 모두 예상하고 내린 판단이 아님에도 결과적으론 '신의 한수'가 됐다.

수연 : 신도리코의 현재 주가수익배수(PER), 주가순자산배수(PBR)는 8.3배, 0.6배로 5년 평균 PER 9.1배, 5년 평균 PBR 0.8배인 데 비해 저평가돼 있었어요(8월29일 기준). 그렇지만 자기자본이익률(ROE)이 들락날락하는 것 같아서 걱정이 됩니다. 특히 ROE 한 자리와 두 자리는 엄청나게 다르다고 배웠는데 신도리코의 ROE가 10%를 넘나드니 지금의 주가가 투자하기에 적절한지 평가하기가 어려워요.

수연 : 신도리코의 현재 주가수익배수(PER), 주가순자산배수(PBR)는 8.3배, 0.6배로 5년 평균 PER 9.1배, 5년 평균 PBR 0.8배인 데 비해 저평가돼 있었어요(8월29일 기준). 그렇지만 자기자본이익률(ROE)이 들락날락하는 것 같아서 걱정이 됩니다. 특히 ROE 한 자리와 두 자리는 엄청나게 다르다고 배웠는데 신도리코의 ROE가 10%를 넘나드니 지금의 주가가 투자하기에 적절한지 평가하기가 어려워요. 아이투자 : 신도리코47,300원, ▲750원, 1.61%는 최근 5년간 8~10%의 ROE를 기록하고 있습니다. ROE 두 자리를 꾸준히 유지하는 회사는 아니네요. 단 신도리코는 부채가 거의 없고, 전체 자산의 45%를 현금성 자산으로 갖고 있습니다. 만약 지금 가진 현금을 잘 활용해 이익을 내거나 배당으로 주주에게 돌려준다면 ROE를 높일 수 있어요. 따라서 신도리코에 투자한다면, 회사가 현금자산을 어떻게 활용하는지를 관심갖고 지켜봐야 합니다.

아이투자 : 신도리코47,300원, ▲750원, 1.61%는 최근 5년간 8~10%의 ROE를 기록하고 있습니다. ROE 두 자리를 꾸준히 유지하는 회사는 아니네요. 단 신도리코는 부채가 거의 없고, 전체 자산의 45%를 현금성 자산으로 갖고 있습니다. 만약 지금 가진 현금을 잘 활용해 이익을 내거나 배당으로 주주에게 돌려준다면 ROE를 높일 수 있어요. 따라서 신도리코에 투자한다면, 회사가 현금자산을 어떻게 활용하는지를 관심갖고 지켜봐야 합니다. 수연 : 사업보고서를 읽어보았더니 이전까지 본 기업과는 다르게 수출이 꽤 있었습니다. 수출하는 기업은 투자하기 이전에 어떤 점을 알아보아야 하나요? 환율에 대해 잘 몰라서 걱정스럽습니다.

수연 : 사업보고서를 읽어보았더니 이전까지 본 기업과는 다르게 수출이 꽤 있었습니다. 수출하는 기업은 투자하기 이전에 어떤 점을 알아보아야 하나요? 환율에 대해 잘 몰라서 걱정스럽습니다. 아이투자 : 신도리코의 수출비중은 약 70%입니다. 수출비중이 높은 기업은 일반적으로 환율이 상승하면 수혜를 봅니다. 물건을 비싸게 파는 효과가 있기 때문이지요. 금융기법을 이용해 환율의 영향을 줄이는 기업도 있지만, 신도리코는 별다른 조치는 취하지 않고 있네요. 환율은 예측하기 어렵습니다. 다만 환율이 오르는 게 기업에 좋은지, 내리는 게 좋은지를 정리 해두면 투자 판단에 도움이 됩니다.

아이투자 : 신도리코의 수출비중은 약 70%입니다. 수출비중이 높은 기업은 일반적으로 환율이 상승하면 수혜를 봅니다. 물건을 비싸게 파는 효과가 있기 때문이지요. 금융기법을 이용해 환율의 영향을 줄이는 기업도 있지만, 신도리코는 별다른 조치는 취하지 않고 있네요. 환율은 예측하기 어렵습니다. 다만 환율이 오르는 게 기업에 좋은지, 내리는 게 좋은지를 정리 해두면 투자 판단에 도움이 됩니다. 수연 : 이론적으로는 증시가 떨어질 때 투자해야 한다고 배웠지만 정말 지금 투자해도 괜찮을지 의문입니다. 언젠가는 반등하겠지만 당분간 하락세가 지속될 거라면 아직은 좀 더 기다려야 하지 않을까요?

수연 : 이론적으로는 증시가 떨어질 때 투자해야 한다고 배웠지만 정말 지금 투자해도 괜찮을지 의문입니다. 언젠가는 반등하겠지만 당분간 하락세가 지속될 거라면 아직은 좀 더 기다려야 하지 않을까요? 아이투자 : 투자 판단을 내릴 때 시장 상황보다 중요한 것은 '이 기업이 얼마나 쌀까?'를 판단하는 것입니다. 만약 지금 시장이 안 좋다는 판단이 들면 최악의 경우 이 기업이 얼마에 거래될지를 고민해 보는 것도 방법입니다. 신도리코는 시가총액(26일 종가기준)의 87%에 해당하는 현금자산을 갖고 있어요. 신도리코47,300원, ▲750원, 1.61%가 만약 지금보다 15% 이상 하락하면 가지고 있는 현금보다 싼 가격이 됩니다. 이는 신도리코를 통째로 사면, 부동산, 주식 등 다른 모든 재산을 0으로 가정해도 수익을 낼 수 있는 투자대상이 된다는 뜻도 되구요. 물론 주식 시장에서는 싼 주식이라도 가격이 더 떨어질 수 있지요. 하지만 성공적인 펀드 매니저로 유명한 랄프 웬저는 이런 말을 했다고 해요.

아이투자 : 투자 판단을 내릴 때 시장 상황보다 중요한 것은 '이 기업이 얼마나 쌀까?'를 판단하는 것입니다. 만약 지금 시장이 안 좋다는 판단이 들면 최악의 경우 이 기업이 얼마에 거래될지를 고민해 보는 것도 방법입니다. 신도리코는 시가총액(26일 종가기준)의 87%에 해당하는 현금자산을 갖고 있어요. 신도리코47,300원, ▲750원, 1.61%가 만약 지금보다 15% 이상 하락하면 가지고 있는 현금보다 싼 가격이 됩니다. 이는 신도리코를 통째로 사면, 부동산, 주식 등 다른 모든 재산을 0으로 가정해도 수익을 낼 수 있는 투자대상이 된다는 뜻도 되구요. 물론 주식 시장에서는 싼 주식이라도 가격이 더 떨어질 수 있지요. 하지만 성공적인 펀드 매니저로 유명한 랄프 웬저는 이런 말을 했다고 해요."나는 시장의 타이밍을 잴 수 있다는 말을 믿지 않는다. 나는 오로지 주가가 쌀 때 매수해야 한다는 말을 믿을 뿐이다."

[표] 수연이 펀드 포트폴리오 가상 투자원금 : 1000만원

| 종목명 | 투자일 | 주식 수 | 매수가 | 현재가 | 수익률 | 매입총액 | 현재 평가액 |

| 동서27,350원, ▼-200원, -0.73% | 2011.6.28 | 26 | 37,300 | 34,300 | -8.0% | 969,800 | 891,800 |

| LG생활건강279,000원, ▼-6,500원, -2.28% | 2011.7.26 | 1 | 474,000 | 451,000 | -4.9% | 474,000 | 451,000 |

| 신도리코47,300원, ▲750원, 1.61% | 2011.8.29 | 22 | 45,800 | 45,800 | - | 1,007,600 | 1,007,600 |

| 합계 | · | · | · | · | -4.1% | 2,451,400 | 2,350,400 |

| 현금 | 7,565,100 | ||||||

| 현금비중 | 76% |

*매매비용 감안하지 않음.

*단위: 원, 주

<다음 호에 계속>

더 좋은 글 작성에 큰 힘이 됩니다.