нҲ¬мһҗ мқҪмқ„кұ°лҰ¬

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

[м№јлҹј] лқјмһ„мӮ¬нғң, л¬ҙм—Үмқҙ л¬ём ңмқёк°Җ?

нҺём§‘мһҗмЈј

'мўӢмқҖ кё°м—…, лӮҳмҒң кё°м—…, мқҙмғҒн•ң кё°м—…' мҪ”л„ҲлҠ” лӢӨм–‘н•ң кё°м—…л“Өмқҳ мқҙм•јкё°лҘј нҲ¬мһҗмһҗмқҳ мӢңк°ҒмңјлЎң мӮҙн”јкі мҶҢк°ңн•ҳлҠ” мҪ”л„Ҳмһ…лӢҲлӢӨ.

н•„мһҗмқё л„ҘнҒҙлҰ¬мҠӨ к¶Ңмҡ©нҳ„ көҗмҲҳлҠ” м—°м„ёлҢҖн•ҷкөҗлҘј мЎём—…н•ҳкі м№ҙмқҙмҠӨнҠём—җм„ң л°•мӮ¬н•ҷмң„лҘј л§ҲміӨмңјл©°, лҢҖн•ҷ мӢ мһ…мғқ л•Ң мӢңмһ‘н•ң к°Җм№ҳнҲ¬мһҗлҘј 15л…„м§ё мқҙм–ҙмҳӨл©° л§Өмӣ” л§җ нҲ¬мһҗ нҸ¬нҠёнҸҙлҰ¬мҳӨлҘј м•„мқҙнҲ¬мһҗм—җ кіөк°ңн•ҳкі мһҲмҠөлӢҲлӢӨ. лҳҗн•ң кё°м—…мһ¬л¬ҙмҷҖ кё°м—…м§Җл°°кө¬мЎ°м—җ кҙҖл Ёлҗң м—¬лҹ¬ нҺёмқҳ л…јл¬ёмқ„ м ҖмҲ н•ҳмҳҖмңјл©°, м§ҖкёҲмқҖ м°ҪмӣҗлҢҖн•ҷкөҗ кІҪмҳҒлҢҖн•ҷ кёҖлЎңлІҢ비мҰҲлӢҲмҠӨн•ҷл¶Җм—җм„ң мЎ°көҗмҲҳлЎң мһ¬м§Ғн•ҳкі мһҲмҠөлӢҲлӢӨ. мқҙ мҪ”л„ҲлҘј нҶөн•ҙ мЈјмӢқмӢңмһҘмқҳ нҲ¬мһҗмһҗлЎңм„ң к¶ҒкёҲн•ң кІғмқ„ м°ҫм•„лӢӨлӢҲлҠ” кіјм •кіј мқҙм—җ лҢҖн•ң кі лҜјкіј мғқк°Ғмқ„ лӮҳлҲ„лҠ” мһҘмқҙ лҗҳкё°лҘј л°”лқјкі мһҲмҠөлӢҲлӢӨ.

н•„лӘ…мқё 'л„ҘнҒҙлҰ¬мҠӨ'лҠ” лӘ©кұёмқҙмІҳлҹј лӢӨлҘё мӮ¬лһҢмқҳ н—Ҳм „н•Ёмқ„ мұ„мӣҢмЈјкі мҠӨмҠӨлЎңлҸ„ лҚ” л№ӣлӮ мҲҳ мһҲмқҢмқ„ нқ¬л§қн•ҳлҠ” н•„мһҗмқҳ л°”лһЁмқҙ лӢҙкІјмҠөлӢҲлӢӨ.

м•Ҳл…•н•ҳм„ёмҡ”.н•„мһҗмқё л„ҘнҒҙлҰ¬мҠӨ к¶Ңмҡ©нҳ„ көҗмҲҳлҠ” м—°м„ёлҢҖн•ҷкөҗлҘј мЎём—…н•ҳкі м№ҙмқҙмҠӨнҠём—җм„ң л°•мӮ¬н•ҷмң„лҘј л§ҲміӨмңјл©°, лҢҖн•ҷ мӢ мһ…мғқ л•Ң мӢңмһ‘н•ң к°Җм№ҳнҲ¬мһҗлҘј 15л…„м§ё мқҙм–ҙмҳӨл©° л§Өмӣ” л§җ нҲ¬мһҗ нҸ¬нҠёнҸҙлҰ¬мҳӨлҘј м•„мқҙнҲ¬мһҗм—җ кіөк°ңн•ҳкі мһҲмҠөлӢҲлӢӨ. лҳҗн•ң кё°м—…мһ¬л¬ҙмҷҖ кё°м—…м§Җл°°кө¬мЎ°м—җ кҙҖл Ёлҗң м—¬лҹ¬ нҺёмқҳ л…јл¬ёмқ„ м ҖмҲ н•ҳмҳҖмңјл©°, м§ҖкёҲмқҖ м°ҪмӣҗлҢҖн•ҷкөҗ кІҪмҳҒлҢҖн•ҷ кёҖлЎңлІҢ비мҰҲлӢҲмҠӨн•ҷл¶Җм—җм„ң мЎ°көҗмҲҳлЎң мһ¬м§Ғн•ҳкі мһҲмҠөлӢҲлӢӨ. мқҙ мҪ”л„ҲлҘј нҶөн•ҙ мЈјмӢқмӢңмһҘмқҳ нҲ¬мһҗмһҗлЎңм„ң к¶ҒкёҲн•ң кІғмқ„ м°ҫм•„лӢӨлӢҲлҠ” кіјм •кіј мқҙм—җ лҢҖн•ң кі лҜјкіј мғқк°Ғмқ„ лӮҳлҲ„лҠ” мһҘмқҙ лҗҳкё°лҘј л°”лқјкі мһҲмҠөлӢҲлӢӨ.

н•„лӘ…мқё 'л„ҘнҒҙлҰ¬мҠӨ'лҠ” лӘ©кұёмқҙмІҳлҹј лӢӨлҘё мӮ¬лһҢмқҳ н—Ҳм „н•Ёмқ„ мұ„мӣҢмЈјкі мҠӨмҠӨлЎңлҸ„ лҚ” л№ӣлӮ мҲҳ мһҲмқҢмқ„ нқ¬л§қн•ҳлҠ” н•„мһҗмқҳ л°”лһЁмқҙ лӢҙкІјмҠөлӢҲлӢӨ.

м–ҙл””лЎң нҠҲм§Җ лӘЁлҘҙлҠ” 3мӣ”кіј 4мӣ”мқ„ м§ҖлӮҳ, лІҢмҚЁ 4мӣ”лҸ„ мқјмЈјмқј м •лҸ„л°–м—җ лӮЁм§Җ м•Ҡм•ҳмҠөлӢҲлӢӨ. лӢӨн–үмҠӨлҹ¬мҡҙ кІғмқҖ, мқҙ кёҖмқҳ мһ‘м„ұ мӢңм җмқё н•ңкөӯмӢңк°„ кё°мӨҖ 4мӣ” 25мқј мҳӨм „ 3мӢң кё°мӨҖмңјлЎң VIXк°Җ 37.37к№Ңм§Җ л–Ём–ҙм§Җкё°лҠ” н–ҲмҠөлӢҲлӢӨ. м—¬м „нһҲ мғҒлӢ№нһҲ лҶ’мқҖ мҲҳмӨҖмқҙкё°лҠ” н•ҳм§Җл§Ң, кі м җ кё°мӨҖ 83.56мқҙлқјлҠ” л§җлҸ„ м•ҲлҗҳлҠ” мҲ«мһҗлҘј ліҙкі мҳЁ мһ…мһҘм—җм„ңлҠ” л§Өмҡ° м–‘нҳён•ҳлӢӨкі н•ҳкІ мҠөлӢҲлӢӨ(м°ёкі лЎң л§җм”Җл“ңлҰ¬л©ҙ 2008л…„ 10мӣ” кі м җмқҙ 89.53, S&Pк°Җ 2м°Ё лҢҖнҸӯлқҪн–ҲлҚҳ 2009л…„ 3мӣ”м—җлҠ” 53.25м •лҸ„мҳҖмҠөлӢҲлӢӨ.).

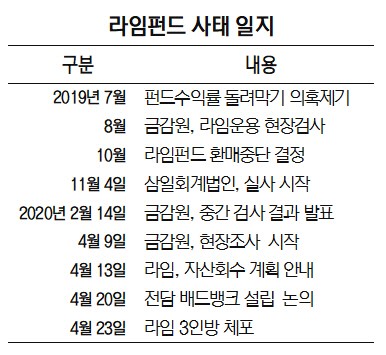

мқҙлІҲ м№јлҹјмқҖ мөңк·ј мқҙмҠҲк°Җ лҗҳкі мһҲлҠ” вҖңлқјмһ„мһҗмӮ°мҡҙмҡ© мӮ¬нғңвҖқм—җ лҢҖн•ҙм„ң мӮҙнҺҙліҙм•ҳмҠөлӢҲлӢӨ.

м•„м§Ғ мҲҳмӮ¬ мӨ‘мқҙкі м§ҖкёҲлҸ„ 진н–ү мӨ‘мқё мӮ¬кұҙмқҙлқј м •нҷ•н•ң мӮ¬мӢӨмқҙ м•Ңл Өм§Җм§Җ м•ҠмқҖ л¶Җ분мқҙ мһҲмқ„ кІғмқҙлқјкі мғқк°Ғн•©лӢҲлӢӨ. н•ҳм§Җл§Ң мқҙлІҲ мӮ¬кұҙмқҙ м„ёмӣ”мқҙ м§ҖлӮҳ лҚ®мқҙкё° м „м—җ, вҖңлңЁкұ°мҡҙ к°җмһҗвҖқмқё мӢңм җм—җ лҜёлҰ¬ кІҖнҶ н•ҙліҙлҠ” кІғ лҳҗн•ң 충분нһҲ мқҳлҜёк°Җ мһҲлӢӨкі мғқк°Ғн•©лӢҲлӢӨ. мқҙнӣ„ кө¬мІҙм Ғмқё мӮ¬мӢӨмқҙ м•Ңл Ө진 мқҙнӣ„м—җ мҳҲмғҒ лҳҗлҠ” мғҒмғҒн–ҲлҚҳ лӮҙмҡ©кіј м–ҙл–Ө л¶Җ분мқҙ лӢ¬лһҗлҠ”м§Җ нҷ•мқён•ҙліҙлҠ” кІғ лҳҗн•ң мқҳлҜёк°Җ мһҲмқ„ кІғмһ…лӢҲлӢӨ.

мҡ°м„ нҳ„мһ¬ м–ёлЎ м—җ м•Ңл Ө진 лӮҙмҡ©мқ„ к°„лһөн•ҳкІҢ м •лҰ¬н•ҙ ліҙкІ мҠөлӢҲлӢӨ.

1) 2019л…„ 7мӣ”, лқјмһ„мһҗмӮ°мҡҙмҡ©мқҙ мҪ”мҠӨлӢҘ кё°м—… м „нҷҳмӮ¬мұ„(CB) л“ұмқ„ нҺёлІ•кұ°лһҳн•ҳл©ҙм„ң мҲҳмқөлҘ мқ„ мЎ°мһ‘(кҙҖлҰ¬)н•ҳкі мһҲлӢӨлҠ” мқҳнҳ№мқҙ м ңкё°лҗЁ.

2) 2019л…„ 10мӣ”, нҺҖл“ңм—җ лҢҖн•ң нҷҳл§Ө мӨ‘лӢЁ кІ°м •

3) 2020л…„ 2мӣ”, лқјмһ„мһҗмӮ°мҡҙмҡ© лӘЁ(жҜҚ) нҺҖл“ңмқҳ мҶҗмӢӨмңЁмқҙ 50%мқҙмғҒмңјлЎң мһҗ(еӯҗ)нҺҖл“ң мӨ‘ мқјл¶ҖлҠ” 100%лҘј мҙҲкіјн•ҳм—¬ м „м•ЎмҶҗмӢӨлҗҳм—ҲлӢӨкі ліҙкі лҗЁ.

4) лқјмһ„мһҗмӮ°мҡҙмҡ©мқҙ н”ҢлЈЁнҶ FI D1нҳём—җ лҢҖн•ҳм—¬ 33.0%, н…ҢнӢ°мҠӨ 2нҳё нҺҖл“ңм—җ лҢҖн•ҙм„ң 45.4%мқҳ нҡҢмҲҳк°Җ к°ҖлҠҘн• кІғмқҙлқјкі ліҙкі н•Ё. л¬ҙм—ӯкёҲмңөнҺҖл“ң(н”ҢлЈЁнҶ TF1нҳё л“ұ)мқҳ кІҪмҡ° м „м•Ў мҶҗмӢӨмқҳ к°ҖлҠҘм„ұмқҙ лҶ’лӢӨкі мҳҲмғҒлҗЁ.

м¶ңмІҳ: м„ңмҡёкІҪм ң(2020-04-24)

мқҙмҷҖ к°ҷмқҖ мғҒнҷ©мқҙ лӮҳмҳЁ мқҙмң л“Өмқ„ м •лҰ¬н•ҙліҙл©ҙ лӢӨмқҢкіј к°ҷмқҙ нҢҗлӢЁлҗ©лӢҲлӢӨ.

1. мҙҲм ҖкёҲлҰ¬ мғҒнҷ©м—җ л”°лқј мҲҳмқөлҘ 1%лҘј мҳ¬лҰ¬кё° мң„н•ҙ м ём•ј н•ҳлҠ” мң„н—ҳмқҙ мқҙм „м—җ 비н•ҙ м§ҖлӮҳм№ҳкІҢ кіјлҸ„н•ҙмЎҢлӢӨлҠ” м җ

мһҗліёмӢңмһҘмқҳ кё°ліём Ғмқё мӣҗм№ҷмқҖ, вҖңкі мң„н—ҳ кі мҲҳмқөвҖқмһ…лӢҲлӢӨ. нҠ№нһҲ кёҲм•Ўмқҙ м»Өм§Җл©ҙ м»Өм§ҲмҲҳлЎқ лҚ”мҡұ к·ёлҹ¬н•ң кІҪн–Ҙмқҙ мһҲмҠөлӢҲлӢӨ. лқјмһ„мһҗмӮ°мҡҙмҡ©мқҳ кІҪмҡ° лҢҖмІҙлЎң 8% м •лҸ„мқҳ кёҲлҰ¬лҘј м ңмӢңн•ҳмҳҖлӢӨкі н•©лӢҲлӢӨ. мқјкІ¬н•ҳкё°м—җлҠ” нҒ¬кІҢ лҶ’мқҖ мҲҳмқөлҘ лЎң ліҙмқҙм§Җ м•Ҡм§Җл§Ң, мҳҲкёҲкёҲлҰ¬к°Җ 2% м•ҲнҢҺк№Ңм§Җ лӮҙл Өк°„ мғҒнҷ©м—җм„ңлҠ” кІҪмҹҒл Ҙ мһҲлҠ” мҲҳмқөлҘ лЎң ліҙмһ…лӢҲлӢӨ.

л¬ём ңлҠ”, мқҙм „м—җ 비н•ҙм„ң вҖң1%вҖқмқҳ мҲҳмқөлҘ мқ„ лҚ” мҳ¬лҰ¬кё° мң„н•ҙ н•„мҡ”н•ң мң„н—ҳмқҙ нӣЁм”¬ лҚ” м»ӨмЎҢлӢӨлҠ” м җмһ…лӢҲлӢӨ. м •нҷ•н•ҳкІҢ мҲ«мһҗм ҒмңјлЎң м„ӨлӘ…н•ҳкё°лҠ” м–ҙл өм§Җл§Ң, кё°мӨҖмқҙмһҗмңЁмқҙ 6%мқј л•Ң 12%мқҳ кё°лҢҖмҲҳмқөмқ„ лӮҙлҠ” кІғліҙлӢӨлҠ” кё°мӨҖмқҙмһҗмңЁмқҙ 2%мқј л•Ң 8%мқҳ кё°лҢҖмҲҳмқөлҘ мқ„ ліҙмһҘн•ҳлҠ” кІғмқҙ нӣЁм”¬ лҚ” м–ҙл өкІҢ лҠҗк»ҙ집лӢҲлӢӨ. кІ°көӯ мқҙмҷҖ к°ҷмқҖ кІҪмҡ°м—җ мһҗмӮ°мҡҙмҡ©мӮ¬к°Җ мүҪкІҢ м„ нғқн• мҲҳ мһҲлҠ” л°©лІ•мқҖ 1) (м•Ңл Ө진 кІғм—җ 비н•ҙм„ң) м—„мІӯлӮҳкІҢ нҒ° мң„н—ҳмқ„ к°–лҠ” мһҗмӮ°м—җ нҲ¬мһҗн•ҳкұ°лӮҳ, 2) нҒ° м•ЎмҲҳмқҳ л ҲлІ„лҰ¬м§ҖлҘј нҷңмҡ©н•ҳлҠ” кІғмқҙ лҗҳкё° мүҪлӢӨкі мғқк°Ғн•©лӢҲлӢӨ.

2. м •ліҙкіөк°ңмқҳ мқҳл¬ҙк°Җ кұ°мқҳ м—Ҷкі нҺҖл“ң мҲңмһҗмӮ°(NAV)мқҳ мӮ°м •мқҙ л¶ҲлӘ…нҷ•н•ҳлӢӨлҠ” м җ

мң„мҷҖ к°ҷмқҙ, 충분нһҲ лҶ’мқҖ мҲҳмқөлҘ мқ„ м ңмӢңн•ҳм—¬ нҒ° кёҲм•Ўмқ„ лҒҢм–ҙл“Өм—¬м•јл§Ң н•ҳлҠ” мһҗмӮ°мҡҙмҡ©мӮ¬мқҳ мһ…мһҘм—җм„ңлҠ” мӢӨм ңлЎңлҠ” (л•ҢлЎңлҠ” мһҗкё°л“ӨлҸ„ м •нҷ•н•ҳкІҢлҠ” лӘЁлҘҙлҠ”) лҶ’мқҖ мң„н—ҳмқ„ к°җмҲҳн•ҳл©ҙм„ң нҲ¬мһҗлҘј 진н–үн• мң нҳ№мқҙ мһҲмқ„ мҲҳл°–м—җ м—ҶмҠөлӢҲлӢӨ. нҠ№нһҲ м •ліҙк°Җ 비көҗм Ғ нҲ¬лӘ…н•ҳкІҢ кіөк°ңлҗҳлҠ” мқјл°ҳм Ғмқё л®Ө추얼нҺҖл“ңм—җ 비н•ҙм„ң, 1) кө¬мІҙм Ғмқё нҲ¬мһҗлӮҙм—ӯмқҙлӮҳ мЎ°кұҙмқҙ м •нҷ•н•ҳкІҢ кіөк°ңлҗҳм§Җ м•Ҡкі , 2) к°–кі мһҲлҠ” мһҗмӮ°мқҳ к°Җм№ҳлҘј мӢӨмӢңк°„мңјлЎң м •нҷ•н•ҳкІҢ нҸүк°Җн•ҳлҠ” кІғмқҙ л¶Ҳк°ҖлҠҘн•ҳл©°, 3) л•ҢлЎңлҠ” нҢҢмғқмғҒн’Ҳ л“ұмқ„ нҷңмҡ©н•ҳм—¬ мһҗмӮ°мқ„ мӢӨм ңлЎң мҶҢмң н•ҳкі мһҲм§Җ м•Ҡм•„ мөңм•…мқҳ кІҪмҡ° нҺҖл“ң лӮҙ мһҗмӮ°мқҳ нҢҗл§ӨлҘј нҶөн•ң мұ„к¶ҢнҡҢмҲҳмЎ°м°ЁлҸ„ л¶Ҳк°ҖлҠҘн• мҲҳлҸ„ мһҲлӢӨлҠ” м җм—җм„ң нҲ¬мһҗмһҗмқҳ мһ…мһҘм—җм„ң нҒ° мң„нҳ‘мқҙ лҗңлӢӨкі мғқк°Ғн•©лӢҲлӢӨ.

нҠ№нһҲ мӨ‘мҡ”н•ң кІғмқҙ лқјмһ„мһҗмӮ°мҡҙмҡ©мқҙ нҲ¬мһҗн•ң нҺҖл“ңл“Өмқҳ кІҪмҡ° вҖңк°ҖкІ©мқ„ м•„л¬ҙлҸ„ лӘЁлҘёлӢӨ.вҖқлқјлҠ” кІғмһ…лӢҲлӢӨ.

лё”лқјмқёл“ң нҺҖл“ңмҷҖ к°ҷмқҙ мөңмҙҲм—җлҠ” лӘ©м Ғм—Ҷмқҙ лӘЁм§‘мқ„ н•ҳлҚ”лқјлҸ„ мҳҲлҘј л“Өм–ҙ мғҒмһҘкё°м—…мқҳ м§Җ분мқ„ л§Өмһ…н•ҳлҠ” PEFнҳ• нҲ¬мһҗмқҳ кІҪмҡ°м—җлҠ” лҢҖ충 мһҳ лҗҳкі мһҲлҠ”м§Җ м•Ҳ лҗҳкі мһҲлҠ”м§Җ, лҳҗлҠ” лҢҖлһө м–јл§Ҳ м •лҸ„лҘј нҡҢмҲҳн• мҲҳ мһҲмқ„м§ҖлҠ” мЈјк°Җл§Ң ліҙм•„лҸ„ м–ҙлҠҗ м •лҸ„ к°ҖлҠ мқҙ лҗ©лӢҲлӢӨ.

비мғҒмһҘкё°м—…мқҙлқј н•ҳлҚ”лқјлҸ„, мһ¬л¬ҙм ңн‘ңл§Ң м ңлҢҖлЎң лӮҳмҳӨлҠ” кё°м—…мқҙлқјл©ҙ м–өм§ҖлЎңлқјлҸ„ к°ҖлҠ мқ„ н•ҙліј мҲҳк°Җ мһҲмқ„ кІғмһ…лӢҲлӢӨ. к·ёлҹ¬лӮҳ лқјмһ„мһҗмӮ°мҡҙмҡ©мқҙ нҲ¬мһҗн•ң кё°мҙҲмһҗмӮ°мқҖ н•ҙмҷё л¬ҙм—ӯкёҲмңөмұ„к¶ҢмқҙлӮҳ ліҖлҸҷм„ұмқҙ нҠ№нһҲ лҶ’мқҖ мҪ”мҠӨлӢҘкё°м—…л“Өмқҳ м „нҷҳмӮ¬мұ„ л“ұ мҷёл¶Җм—җм„ң нҸүк°Җн•ҳкё° м–ҙл Өмҡҙ мў…лҘҳл“Өмқҙ л§Һм•ҳмҠөлӢҲлӢӨ. (м Ғм–ҙлҸ„ мұ„к¶ҢмңјлЎңм„ң нҡҢмҲҳм—җлҠ” л¬ҙлҰ¬к°Җ м—ҶлҠ” мўӢмқҖ кё°м—…мқҳ кІҪмҡ° м „нҷҳмӮ¬мұ„мқҳ нҸүк°ҖлҠ” нҒ° л¬ҙлҰ¬к°Җ м—Ҷм§Җл§Ң, лқјмһ„мһҗмӮ°мҡҙмҡ©мқҙ нҲ¬мһҗн•ң м „нҷҳмӮ¬мұ„л“Өмқҳ кІҪмҡ° к·ёл Үм§Җ лӘ»н•ң кІҪмҡ°к°Җ мһҲм—ҲлҚҳ кІғмқҙ л¬ём ңмһ…лӢҲлӢӨ.)

мҷёл¶Җм—җм„ң нҸүк°Җн•ҳкё° нһҳл“ӨлӢӨлқјлҠ” мқҳлҜёлҠ” нҲ¬мһҗмһҗ мһ…мһҘм—җм„ң мІ м Җн•ҳкІҢ вҖңк°‘вҖқмқё мһҗмӮ°мҡҙмҡ©мӮ¬к°Җ м ңкіөн•ҳлҠ” м •ліҙм—җл§Ң мқҳм§Җн•ҳлҠ” вҖңмқ„вҖқмқҙ лҗ мҲҳл°–м—җ м—ҶлӢӨлҠ” м җмһ…лӢҲлӢӨ. мқҙ кІҪмҡ° нҲ¬мһҗмһҗк°Җ н• мҲҳ мһҲлҠ” кІғмқҖ вҖңк°‘вҖқмқё мһҗмӮ°мҡҙмҡ©мӮ¬к°Җ мӢ мқҳм„ұмӢӨмқҳ мқҳл¬ҙлҘј вҖңм•Ңм•„м„ңвҖқ мһҳ м§ҖмјңмЈјкё°лҘј кё°лҸ„н•ҳлҠ” кІғл°–м—җ м—ҶлҠ”лҚ°, кёҲмңөмӢңмһҘмқҳ нҠ№м„ұмқ„ кі л Өн•ҳл©ҙ л„Ҳл¬ҙлӮҳ мң„н—ҳн•ң мқјмқҙлқјкі мғқк°Ғн•©лӢҲлӢӨ.

3. н•ңкөӯм—җм„ң кёҲмңөлІ”мЈ„мқҳ нҳ•лҹүмқҙ л„Ҳл¬ҙ лӮ®лӢӨлҠ” м җ

мӮ¬мӢӨ мң„мҷҖ к°ҷмқҖ л¬ём ңл“ӨмқҖ м–ҙлҠҗ лӮҳлқјм—җм„ңлӮҳ мһҲмқ„ мҲҳ мһҲкі мқјм–ҙлӮҳкі мһҲлҠ” мқјмһ…лӢҲлӢӨ. н•ҳм§Җл§Ң нҠ№нһҲ н•ңкөӯмңјлЎң л¬ём ңлҘј мўҒнҳҖлҙӨмқ„ л•Ңмқҳ к°ҖмһҘ нҒ° л¬ём ңм җмқҙкі мүҪкІҢ н•ҙкІ°лҗ мҲҳ м—ҶлҠ” н•ңкі„м җмқҖ кёҲмңөлІ”мЈ„м—җ лҢҖн•ң нҳ•лҹүмқҙ кё°ліём ҒмңјлЎң л„Ҳл¬ҙ лӮ®лӢӨлҠ” м җмқҙлқјкі мғқк°Ғн•©лӢҲлӢӨ.

мөңк·ј мқҙм „мқҳ лӢӨлӢЁкі„ мӮ¬кұҙл“Өм—җ лҢҖн•ң нҳ•лҹүмқҙлӮҳ мөңк·јмқҳ мқҙнқ¬м§„ мӮ¬кұҙ л“ұм—җм„ңмқҳ кө¬нҳ•мқ„ лҙҗлҸ„ н•ңкөӯм—җм„ң кёҲмңөлІ”мЈ„м—җ лҢҖн•ң нҳ•лҹүмқҖ лІ•м ҒмңјлЎңлӮҳ, кІҖмӮ¬мқҳ кө¬нҳ•лҹүмңјлЎңлӮҳ, лІ•мӣҗм—җм„ңмқҳ мӢӨм ң м„ кі лҗҳлҠ” нҳ•лҹүмңјлЎңлӮҳ м–ҙлҠҗ мӘҪм—җм„ңлҸ„ 비көҗм Ғ лӮ®мқҖ нҺёмһ…лӢҲлӢӨ.

нҠ№нһҲ кёҲмңөлІ”мЈ„мқҳ кІҪмҡ° н”јкі к°Җ лҢҖмІҙлЎң лҸҲмқҙ м—„мІӯлӮҳкІҢ л§Һкё° л•Ңл¬ём—җ, лҢҖнҳ• лЎңнҺҢмқҙлӮҳ мҡ°мҲҳн•ң ліҖнҳёмӮ¬л“Өмқ„ м“°кұ°лӮҳ н•©мқҳлҘј н•ҳлҠ” л“ұ лӯ”к°ҖлҘј мӢңлҸ„н•ҳкё°лҸ„ лҢҖлӢЁнһҲ мҡ©мқҙн•ҳлӢӨлҠ” м җм—җм„ң вҖңмүҪкІҢ лҸҲмқ„ лІҢ мҲҳ мһҲлҠ”вҖқ л°©лІ•м—җ лҢҖн•ң мң нҳ№мқҙ л“Өкё° лҢҖлӢЁнһҲ мү¬мҡҙ нҷҳкІҪмқҙлқјкі мғқк°Ғн•©лӢҲлӢӨ. нҠ№нһҲ лҸ„л‘‘мқҙлӮҳ к°•лҸ„м—җ 비н•ҙм„ң кёҲмңөлІ”мЈ„лҠ” м Җм§ҖлҘҙкё°лҠ” мүҪкі мҲҳмқөмқҖ м–ҙл§Ҳм–ҙл§Ҳн•ҳкІҢ нҒ¬л©°, мҡҙмқҙ мўӢм•„ нҲ¬мһҗм—җ м„ұкіөн•ҳкё°л§Ң н•ҳл©ҙ мқҙл©ҙм—җ мһҲлҚҳ мң„н—ҳмқҖ к°„лӢЁнһҲ 묻нҳҖлІ„лҰ¬кё° мүҪмҠөлӢҲлӢӨ.

к°„нҳ№ м–ёлЎ л“ұмқ„ нҶөн•ҙм„ң м•Ңл Өм§ҖлҠ” лӮҙмҡ©м—җ мқҳн•ҳл©ҙ, лҜёкөӯм—җ 비н•ҙм„ң н•ңкөӯмқҳ кёҲмңөлІ”мЈ„м—җ лҢҖн•ң нҳ•лҹүмқҙ л„Ҳл¬ҙ м•Ҫн•ҳлӢӨлҠ” мқҳкІ¬мқҙ мһҲмҠөлӢҲлӢӨ. мҳҲлҘј л“Өм–ҙ лҜёкөӯ мөңлҢҖмқҳ нҸ°м§ҖмӮ¬кё°лІ”мқҙм—ҲлҚҳ лІ„лӮҳл“ң л©”мқҙлҸ„н”„мқҳ кІҪмҡ° 150л…„нҳ•мқ„ м„ кі л°ӣм•„ м•„м§ҒлҸ„ к°җмҳҘм—җм„ң ліөм—ӯмӨ‘мһ…лӢҲлӢӨ. м ңк°Җ мғқк°Ғн•ҳкё°м—җ кёҲмңөлІ”мЈ„м—җ лҢҖн•ҙм„ң нҳ•лҹүмқҙ м—„мІӯлӮҳкІҢ лҶ’мқҖ мқҙмң лҠ” лӢӨлҘё лІ”мЈ„м—җ 비н•ҙм„ң кёҲмңөлІ”мЈ„к°Җ лҚ” м•…м§Ҳмқҙлқјм„ңлқјкё° ліҙлӢӨлҠ”, мқҙм •лҸ„лЎң нҳ•лҹүмқҙ л¬ҙм§Җл§үм§Җн•ҳкІҢ лҶ’м•„м•јл§Ң к°Җк№ҢмҠӨлЎң вҖңм°ёмқ„ мҲҳ мһҲмқ„вҖқм •лҸ„лЎң вҖңлҲҲ м•һмқҳ лҸҲвҖқм—җ лҢҖн•ң мң нҳ№мқҙ л„Ҳл¬ҙлӮҳ нҒ¬кё° л•Ңл¬ёмқҙлқјкі мғқк°Ғн•©лӢҲлӢӨ.

нҠ№нһҲ л§Ҳм§Җл§ү л¬ём ңк°Җ мһҲкё° л•Ңл¬ём—җ, н•ңкөӯм—җм„ң к°ңмқёнҲ¬мһҗмһҗк°Җ лӢЁмҲңн•ң л®Ө추얼нҺҖл“ң мқҙмҷёмқҳ к°„м ‘нҲ¬мһҗлҘј м„ нғқн•ҳкё°лҠ” м—¬лҹ¬к°Җм§ҖлЎң лЁёлӯҮкұ°л Өм§ҖлҠ” м җмқҙ л§ҺмқҖ кІғ к°ҷмҠөлӢҲлӢӨ. мӢӨм ңлЎң мқҙмҷҖ к°ҷмқҖ л¬ём ңлҘј нҡҢн”јн• мҲҳ мһҲлҠ” к°ҖмһҘ к°„лӢЁн•ң л°©лІ•мқҖ мЈјмӢқмқҙл“ мұ„к¶Ңмқҙл“ м „нҷҳмӮ¬мұ„л“ к°„м—җ кё°мҙҲмһҗмӮ°м—җ вҖңм§Ғм ‘вҖқнҲ¬мһҗн•ҳлҠ” кІғмһ…лӢҲлӢӨ.

нҲ¬мһҗмғҒн’Ҳмқҳ ліөмһЎлҸ„к°Җ лҶ’м•„м§ҖлҠ” кІғкіј нҲ¬мһҗмғҒн’Ҳмқҳ мң„н—ҳ/мҲҳмқө 비мңЁмқ„ лҶ’мқҙлҠ” кІғмқҖ мғҒкҙҖмқҙ м—ҶлҠ” кІҪмҡ°к°Җ л§ҺмҠөлӢҲлӢӨ. лҢҖлӢӨмҲҳмқҳ нҲ¬мһҗмһҗл“Өм—җкІҢлҠ” ліөмһЎлҸ„к°Җ лҶ’мқҖ мғҒн’Ҳмқ„ вҖңм•Ҳ лЁ№кі л§җм–ҙвҖқлқј мғқк°Ғн•ҳл©° к№”лҒ”н•ҳкІҢ н”јн•ҙлІ„лҰ¬лҠ” кІғмқҙ мөңм„ мқҳ м„ нғқмқј мҲҳ мһҲлӢӨ мғқк°Ғн•©лӢҲлӢӨ.

л¬јлЎ мқҙлҠ” мҳҲкёҲмқҙлӮҳ м ҒкёҲмқҙ мөңм„ мқҙлқјлҠ” мқҳлҜёлҠ” м•„лӢҷлӢҲлӢӨ. нҲ¬мһҗлҠ” н•„мҡ”н•ҳкі н•ҙм•ј н•ҳм§Җл§Ң, лӮҙ лҸҲкіј кё°мҙҲмһҗмӮ°(мЈјмӢқ, мұ„к¶Ң, л¶ҖлҸҷмӮ° л“ұл“ұ) мӮ¬мқҙм—җ кұёміҗ мһҲлҠ” лӢЁкі„лҠ” к°Җкёүм Ғмқҙл©ҙ к°„кІ°н•ҳкІҢ н• мҲҳлЎқ мўӢлӢӨлҠ” мқҳлҜёмһ…лӢҲлӢӨ.

лҲ„кө¬лӮҳ м–ём ңлӮҳ мӮҙ мҲҳ мһҲлҠ” кІғмқҙ м•„лӢҲлқј нҠ№м • мһҗмӮ°мҡҙмҡ©мӮ¬, лҳҗлҠ” нҠ№м • PBлҘј нҶөн•ҙм„ңл§Ң мӮ¬кі нҢ” мҲҳ мһҲлӢӨлҠ” кІғ мһҗмІҙк°Җ м–ҙл–»кІҢ ліҙл©ҙ мқҙлҹ¬н•ң к°„кІ°н•Ёмқ„ мһғлҠ” кІғмқј мҲҳ мһҲмҠөлӢҲлӢӨ. лҳҗн•ң лӘЁлҘҙлҠ” кІғмқ„ м•Ңкё° мң„н•ҙ л…ёл Ҙн•ҳлҠ” кІғлҸ„ мӨ‘мҡ”н•ҳм§Җл§Ң м •л§җлЎң м•Ң мҲҳ м—ҶлҠ” кІғм—җ лҢҖн•ҙм„ң лӘЁлҘёлӢӨкі к№”лҒ”н•ҳкІҢ мқём •н•ҳлҠ” кІғ лҳҗн•ң нӣҢлҘӯн•ң нҲ¬мһҗмһҗмқҳ мһҗм„ёлқјкі мғқк°Ғн•©лӢҲлӢӨ.

лӢӨмқҢ м№јлҹјмңјлЎң лөҷкІ мҠөлӢҲлӢӨ. к°җмӮ¬н•©лӢҲлӢӨ.

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.