아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

[2Q 프리뷰] 팬오션, BDI 반등에 목표주가도 UP

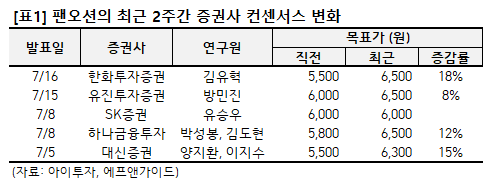

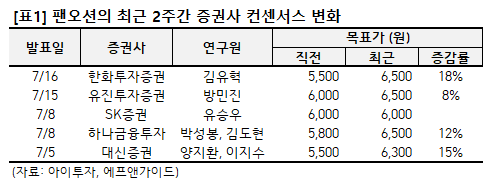

최근 발틱 운임 지수(BDI) 반등과 더불어 하반기 계절적 성수기가 도래한 벌크선 업황 개선에 눈길이 간다. 특히 최근 2주일간 증권가는 국내 대표적인 벌크선사 팬오션4,275원, ▼-105원, -2.4%의 목표주가를 일제히 상향했다.

16일 한화투자증권 김유혁 연구원은 팬오션 목표가를 기존 5500원에서 6500원으로 18%, 15일 유진투자증권 방민진 연구원은 6000원에서 6500원으로 8% 각각 올렸다. 이 밖에 하나금투, 대신증권의 리포트 또한 팬오션 목표가를 12%, 15% 각각 상향했다. 이 기간 나온 리포트 중 SK증권 유승우 연구원이 종전 목표가 6000원을 유일하게 유지했다.

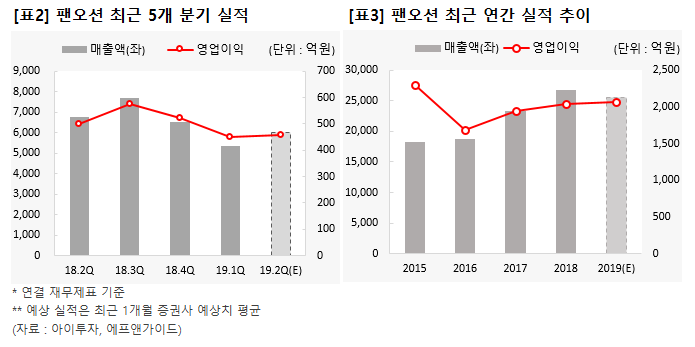

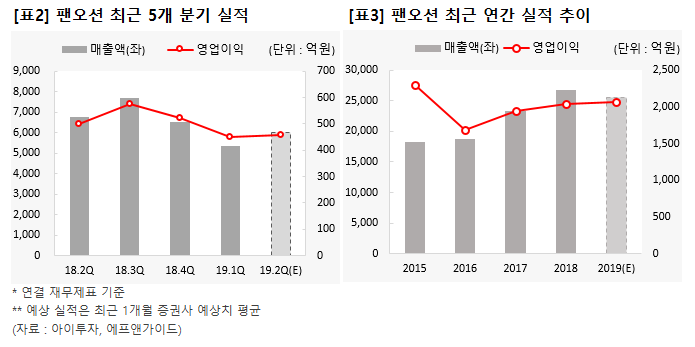

목표가 상향 배경엔 예상치에 부합하거나 초과가 기대되는 실적이 있다. 최근 1개월간 증권사가 추정한 팬오션의 매출액은 6002억원(-12%, 전년동기비), 영업이익은 459억원(-8%, 전년동기비)이다.

최근 리포트를 낸 한화투자증권 김 연구원은 2분기 매출액을 5640억원(-16.9%, 전년동기비), 영업이익을 480억원(-4%, 전년동기비)으로 추정하며 시장 기대치에 부합할 전망이라 전했다. 2분기 평균 BDI가 전분기 대비 24% 상승한 995.1pt를 기록하면서 벌크부문 실적이 개선될 것이라 내다봤다.

8일 하나금융투자 박성봉, 김도현 연구원은 팬오션의 2분기 매출액을 6322억원, 영업이익을 465억원으로 추정하며 컨센서스를 상회할 것이라 전망한 바 있다.

상향 조정의 이유는 내년 물동량 증감률이 3% 수준까지 회복되며 업황 개선의 수혜가 이어질 것이란 기대감 때문이다. 특히 2020년 황산화물 규제에 따라 스크러버 설치가 필요한 선박들이 도크에 들어가면서 공급 공백이 발생한다.

팬오션은 현재 오픈 사선(장기운송계약에 묶여 있지 않아 spot 계약에 투입할 수 있는 소유 선박) 32척을 보유하고 있다. 공급 공백기를 매출 확대 기회로 삼을 수 있다는 의미다. 한화투자증권 김 연구원은 매출에서 spot 부문이 차지하는 비중이 높은 만큼 선복량 조절이 용이해 업황 개선의 수혜를 입을 것이라 설명했다.

김 연구원은 올해 연간 매출액을 2조6930억원(+0.9%, 전년비), 영업이익을 2130억원(+4.4%, 전년비)으로 예상했다.

17일 팬오션 종가는 전일 대비 4.37% 오른 5020원에 장 마감했다. 이날 종가 기준 시가총액 2조6835억원은 김 연구원이 예상한 연간 영업이익 2130억원의 12.5배다. 2019년 1분기 실적을 반영한 주가수익배수(PER)는 18.2배, 주가순자산배수(PBR)는 0.98배, 자기자본이익률(ROE)은 5.3%다.

16일 한화투자증권 김유혁 연구원은 팬오션 목표가를 기존 5500원에서 6500원으로 18%, 15일 유진투자증권 방민진 연구원은 6000원에서 6500원으로 8% 각각 올렸다. 이 밖에 하나금투, 대신증권의 리포트 또한 팬오션 목표가를 12%, 15% 각각 상향했다. 이 기간 나온 리포트 중 SK증권 유승우 연구원이 종전 목표가 6000원을 유일하게 유지했다.

목표가 상향 배경엔 예상치에 부합하거나 초과가 기대되는 실적이 있다. 최근 1개월간 증권사가 추정한 팬오션의 매출액은 6002억원(-12%, 전년동기비), 영업이익은 459억원(-8%, 전년동기비)이다.

최근 리포트를 낸 한화투자증권 김 연구원은 2분기 매출액을 5640억원(-16.9%, 전년동기비), 영업이익을 480억원(-4%, 전년동기비)으로 추정하며 시장 기대치에 부합할 전망이라 전했다. 2분기 평균 BDI가 전분기 대비 24% 상승한 995.1pt를 기록하면서 벌크부문 실적이 개선될 것이라 내다봤다.

8일 하나금융투자 박성봉, 김도현 연구원은 팬오션의 2분기 매출액을 6322억원, 영업이익을 465억원으로 추정하며 컨센서스를 상회할 것이라 전망한 바 있다.

상향 조정의 이유는 내년 물동량 증감률이 3% 수준까지 회복되며 업황 개선의 수혜가 이어질 것이란 기대감 때문이다. 특히 2020년 황산화물 규제에 따라 스크러버 설치가 필요한 선박들이 도크에 들어가면서 공급 공백이 발생한다.

팬오션은 현재 오픈 사선(장기운송계약에 묶여 있지 않아 spot 계약에 투입할 수 있는 소유 선박) 32척을 보유하고 있다. 공급 공백기를 매출 확대 기회로 삼을 수 있다는 의미다. 한화투자증권 김 연구원은 매출에서 spot 부문이 차지하는 비중이 높은 만큼 선복량 조절이 용이해 업황 개선의 수혜를 입을 것이라 설명했다.

김 연구원은 올해 연간 매출액을 2조6930억원(+0.9%, 전년비), 영업이익을 2130억원(+4.4%, 전년비)으로 예상했다.

17일 팬오션 종가는 전일 대비 4.37% 오른 5020원에 장 마감했다. 이날 종가 기준 시가총액 2조6835억원은 김 연구원이 예상한 연간 영업이익 2130억원의 12.5배다. 2019년 1분기 실적을 반영한 주가수익배수(PER)는 18.2배, 주가순자산배수(PBR)는 0.98배, 자기자본이익률(ROE)은 5.3%다.

더 좋은 글 작성에 큰 힘이 됩니다.