м•„мқҙнҲ¬мһҗ лүҙмҠӨ > м „мІҙ

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

[분м„қ] кұҙм„ӨмӮ¬, мӢӨм Ғ л¶Җ진м—җлҸ„ л°ҳл“ұ...мҷң?

мөңк·ј мӢӨм Ғ л¶Җ진м—җлҸ„ кұҙм„ӨмӮ¬ мЈјк°Җк°Җ мҳ¬лқј кҙҖмӢ¬мқ„ лҒҲлӢӨ.

4мқј мҰқк¶Ңм—…кі„м—җ л”°лҘҙл©ҙ м§ҖлӮңлӢ¬ 29мқј лҢҖнҳ• кұҙм„ӨмӮ¬лҠ” мқјм ңнһҲ кёүл“ұ л§Ҳк°җн–ҲлӢӨ. мӮјм„ұл¬јмӮ°232,250мӣҗ, в–ј-3,750мӣҗ, -1.59%мқҖ 4% мғҒмҠ№н•ң 5л§Ң8700мӣҗмңјлЎң кұ°лһҳлҘј л§ҲміӨмңјл©°, GSкұҙм„Ө19,070мӣҗ, в–ј-220мӣҗ, -1.14% 5%, лҢҖлҰјмӮ°м—… 6%, лҢҖмҡ°кұҙм„Ө3,480мӣҗ, в–ј-60мӣҗ, -1.69% 6%, мӮјм„ұм—”м§ҖлӢҲм–ҙл§Ғ 7% к°Ғк°Ғ мғҒмҠ№ л§Ҳк°җн–ҲлӢӨ.

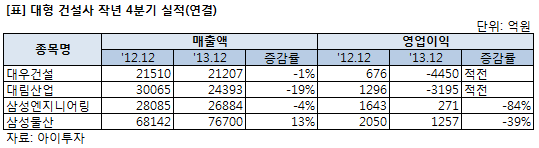

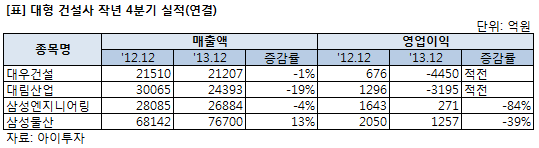

кёүл“ұн•ң мЈјк°ҖмҷҖ лӢ¬лҰ¬ мөңк·ј мӢӨм ҒмқҖ м ҖмЎ°н–ҲлӢӨ. кёҲмңөк°җлҸ…мӣҗ м „мһҗкіөмӢңм—җ л”°лҘҙл©ҙ мӢңк°Җмҙқм•Ў мғҒмң„ 7к°ң кұҙм„ӨмӮ¬ мӨ‘ м§ҖлӮңн•ҙ 4분기 мһ м • мӢӨм Ғмқ„ л°ңн‘ңн•ң кіімқҖ мҳҒм—…мқҙмқөмқҙ м ҒмһҗлҘј кё°лЎқн–Ҳкұ°лӮҳ нҒ¬кІҢ к°җмҶҢн–ҲлӢӨ. лҢҖмҡ°кұҙм„Өмқҳ м—°кІ° кё°мӨҖ мҳҒм—…мқҙмқөмқҖ 2012л…„ 4분기 676м–өмӣҗм—җм„ң мһ‘л…„ 4분기 4450м–өмӣҗ м ҒмһҗлҘј кё°лЎқн–Ҳмңјл©°, к°ҷмқҖ кё°к°„ лҢҖлҰјмӮ°м—… м—ӯмӢң 3195м–өмӣҗмқҳ мҳҒм—… м ҒмһҗлҘј лғҲлӢӨ. мӮјм„ұм—”м§ҖлӢҲм–ҙл§Ғмқҳ мҳҒм—…мқҙмқөмқҖ 84% мӨ„м—Ҳмңјл©°, мӮјм„ұл¬јмӮ°мқҖ 39% к°җмҶҢн–ҲлӢӨ.

в–· м Җк°Җ мҲҳмЈј л°ҳмҳҒлҸј мӢӨм Ғ м§ҒкІ©нғ„

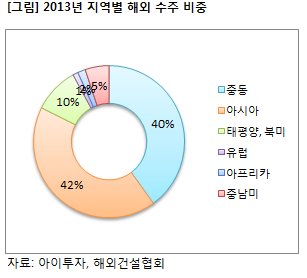

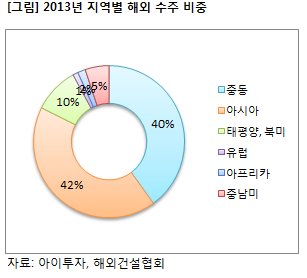

лҢҖнҳ• кұҙм„ӨмӮ¬л“Өмқҳ мӢӨм Ғ л¶Җ진мқҖ м§ҖлӮңн•ҙ мҙҲл¶Җн„° л¶Ҳкұ°мЎҢлӢӨ. мҰқк¶Ңм—…кі„м—җ л”°лҘҙл©ҙ мӨ‘лҸҷ м§Җм—ӯ м Җк°Җ мҲҳмЈјк°Җ мӢӨм Ғм—җ л°ҳмҳҒлҗң кІҢ мӣҗмқёмқҙлӢӨ. кёҖлЎңлІҢ кёҲмңөмң„кё° мқҙнӣ„ кёҖлЎңлІҢ кұҙм„ӨмӮ¬л“Өмқҳ мҲҳмЈј кІҪмҹҒмқҙ м№ҳм—ҙн•ҙмЎҢлӢӨ. нҠ№нһҲ мң лҹҪ EPCм—…мІҙл“Өк№Ңм§Җ мӨ‘лҸҷмңјлЎң лӘ°лҰ¬л©ҙм„ң лҢҖл¶Җ분мқҳ н”„лЎңм қнҠёк°Җ м Җк°ҖлЎң мһ…м°°лҗҳлҠ” кІҪмҡ°к°Җ л§Һм•ҳлӢӨ. мӨ‘лҸҷмқҳ нҳ„м§Җ кі мҡ© мқҳл¬ҙлІ•мқҙ к°•нҷ”лҗҳл©ҙм„ң мһ„кёҲмқҙ мғҒмҠ№н•ң кІғлҸ„ мҲҳмқөм„ұ м•…нҷ”м—җ мҳҒн–Ҙмқ„ лҜёміӨлӢӨ. мӨ‘лҸҷмқҖ көӯлӮҙ кұҙм„ӨмӮ¬л“Өмқҳ мЈјл Ҙ мҲҳмЈј м§Җм—ӯмқҙлӢӨ. м§ҖлӮңн•ҙ көӯлӮҙ мӨ‘лҸҷ мҲҳмЈјкёҲм•Ўл§Ң 261м–ө лӢ¬лҹ¬лЎң м „мІҙ н•ҙмҷё мҲҳмЈј кёҲм•Ўмқҳ 40%лҘј м°Ём§Җн•ңлӢӨ.

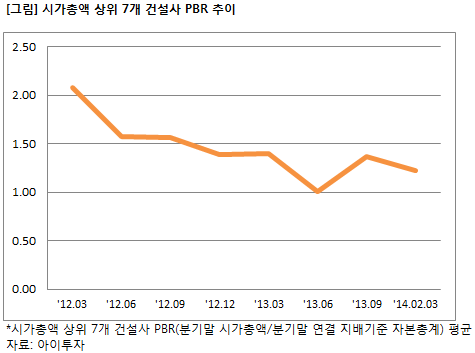

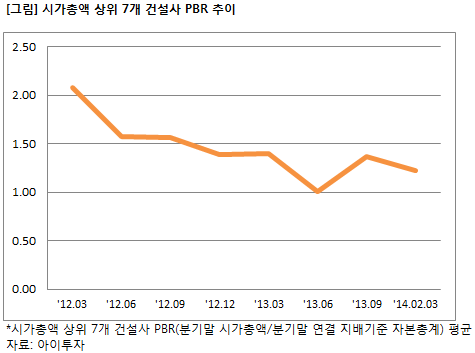

м Җк°Җ мҲҳмЈј л¬јлҹүмқҙ мӢӨм Ғм—җ л°ҳмҳҒлҗҳл©ҙм„ң м§ҖлӮңн•ҙ лҢҖнҳ• кұҙм„ӨмӮ¬л“Өмқҳ мҲҳмқөм„ұмқҖ кёүк°җн–ҲлӢӨ. мӢңк°Җмҙқм•Ў мғҒмң„ 7к°ң кұҙм„ӨмӮ¬ н•©мӮ° к°ңлі„ мҳҒм—…мқҙмқөмқҖ 2012л…„ 2мЎ°5832м–өмӣҗм—җм„ң м§ҖлӮңн•ҙ 3분기 м—°нҷҳмӮ°(мөңк·ј 4분기 н•©мӮ°) 7731м–өмӣҗмңјлЎң мӨ„м—ҲлӢӨ. мқҙм—җ л”°лқј мЈјк°ҖмҲңмһҗмӮ°л°°мҲҳ(PBR)лҸ„ кҫёмӨҖнһҲ лӮҙл ёлӢӨ. 2012л…„ 1분기 л§җ мӢңк°Җмҙқм•Ў мғҒмң„ 7к°ң кұҙм„ӨмӮ¬ PBR нҸүк· мқҖ 2л°°лҘј мӣғлҸҢм•ҳм§Җл§Ң, нҳ„мһ¬ 1.2л°° мҲҳмӨҖмңјлЎң лӮҙл Өмҷ”лӢӨ.

в–· м—…нҷ© к°ңм„ кё°лҢҖк°җ мҶ”мҶ”

лӢӨл§Ң мһ‘л…„ 4분기лҘј л°”лӢҘмңјлЎң мӢӨм Ғ к°ңм„ кё°лҢҖк°җмқҙ нҳ•м„ұлҗҳкі мһҲлӢӨ. м Җк°Җ мҲҳмЈј л¬јлҹү лҢҖл¶Җ분мқҙ мҳ¬н•ҙ мғҒл°ҳкё°к№Ңм§Җ л°ҳмҳҒлҗҳл©ҙм„ң н•ҳл°ҳкё°лЎң к°ҲмҲҳлЎқ м—…нҷ©мқҙ лӮҳм•„м§Ҳ кІғмқҙлһҖ кё°лҢҖлӢӨ.

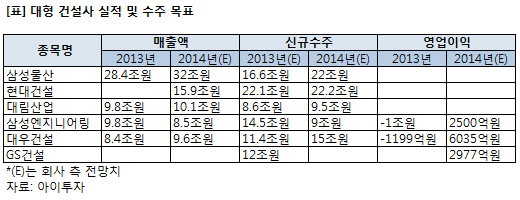

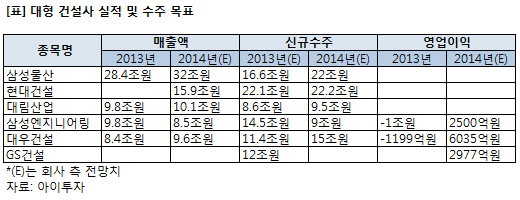

мӮјм„ұм—”м§ҖлӢҲм–ҙл§ҒмқҖ мҳ¬н•ҙ м—°кІ° л§Өм¶ңм•Ў м „л§қм№ҳлЎң 8мЎ°5000м–өмӣҗмқ„ м ңмӢңн–ҲлӢӨ. мһ‘л…„ліҙлӢӨ 1мЎ°3000м–өмӣҗ мӨ„м–ҙл“ кёҲм•Ўмқҙм§Җл§Ң, мҳҒм—…мқҙмқөмқҖ 2500м–өмӣҗмңјлЎң нқ‘мһҗ м „нҷҳн•ңлӢӨлҠ” лӘ©н‘ңлӢӨ. лҢҖмҡ°кұҙм„Ө м—ӯмӢң мҳҒм—…мқҙмқө нқ‘мһҗлҘј лӘ©н‘ңлЎң м„ёмӣ лӢӨ. лҢҖмҡ°кұҙм„Өмқҙ м ңмӢңн•ң мҳ¬н•ҙ м—°кІ° л§Өм¶ңм•Ў м „л§қм№ҳлҠ” 9мЎ°6000м–өмӣҗ, мҳҒм—…мқҙмқөмқҖ 6035м–өмӣҗмқҙлӢӨ. GSкұҙм„ӨмқҖ мҳҒм—…мқҙмқөмқ„ мҳ¬н•ҙ мғҒл°ҳкё° 650м–өмӣҗ, н•ҳл°ҳкё°м—” 2327м–өмӣҗмңјлЎң мһЎм•ҳлӢӨ.

мӢ к·ң мҲҳмЈј кёҲм•Ў м—ӯмӢң мҰқк°Җн• кІғмңјлЎң ліҙмқёлӢӨ. мӮјм„ұл¬јмӮ°, нҳ„лҢҖкұҙм„Ө, лҢҖлҰјмӮ°м—…, мӮјм„ұм—”м§ҖлӢҲм–ҙл§Ғ, лҢҖмҡ°кұҙм„Өмқҙ м ңмӢңн•ң мҳ¬н•ҙ лӘ©н‘ң мӢ к·ң мҲҳмЈј кёҲм•Ў н•©кі„лҠ” 77мЎ°7000м–өмӣҗмңјлЎң мһ‘л…„ліҙлӢӨ 6% лҠҳм—ҲлӢӨ. 2012л…„л¶Җн„° м§Җм—°лҗң м„қмң нҷ”н•ҷн”ҢлһңнҠёк°Җ мқҙлқјнҒ¬, мқҙлһҖмқ„ мӨ‘мӢ¬мңјлЎң мҰқк°Җн• кІғмңјлЎң кҙҖмёЎлҗңлӢӨ.

лӢӨл§Ң мөңк·ј л“Өм–ҙ м°Ёмһ…кёҲ 비мӨ‘мқҙ м»Өм§ҖлҠ” кІғмқҖ м җкІҖмқҙ н•„мҡ”н•ң л¶Җ분мқҙлӢӨ. мӮјм„ұл¬јмӮ°мқ„ м ңмҷён•ҳкі мӢңк°Җ мҙқм•Ў мғҒмң„ 7к°ң кұҙм„ӨмӮ¬мқҳ мөңк·ј(2013л…„ 3분기) м°Ёмһ…кёҲ 비мӨ‘мқҖ м§ҖлӮң 2012л…„ 1분기 лҢҖ비 нҷ•лҢҖлҗҗлӢӨ. мӮјм„ұл¬јмӮ°мқҖ 17.8%м—җм„ң 17.4%лЎң 축мҶҢлҗҗм§Җл§Ң, нҳ„лҢҖкұҙм„ӨмқҖ 14.0%м—җм„ң 18.1%лЎң нҷ•лҢҖлҗҗмңјл©°, лҢҖлҰјмӮ°м—… 15.8% вҶ’ 17.7%, мӮјм„ұм—”м§ҖлӢҲм–ҙл§Ғ 2.7% вҶ’ 10.6%, лҢҖмҡ°кұҙм„Ө 20.4% вҶ’ 27.3%, нҳ„лҢҖмӮ°м—… 31.9% вҶ’ 36.8%, GSкұҙм„Ө 15.8% вҶ’ 32.8% к°Ғк°Ғ м»ӨмЎҢлӢӨ.

[2013л…„ 6мӣ” 30мқј кё°мӨҖ, лӢЁмң„ : мЈјмӢқмҲҳ(мЈј), м§Җ분мңЁ(%)]

4мқј мҰқк¶Ңм—…кі„м—җ л”°лҘҙл©ҙ м§ҖлӮңлӢ¬ 29мқј лҢҖнҳ• кұҙм„ӨмӮ¬лҠ” мқјм ңнһҲ кёүл“ұ л§Ҳк°җн–ҲлӢӨ. мӮјм„ұл¬јмӮ°232,250мӣҗ, в–ј-3,750мӣҗ, -1.59%мқҖ 4% мғҒмҠ№н•ң 5л§Ң8700мӣҗмңјлЎң кұ°лһҳлҘј л§ҲміӨмңјл©°, GSкұҙм„Ө19,070мӣҗ, в–ј-220мӣҗ, -1.14% 5%, лҢҖлҰјмӮ°м—… 6%, лҢҖмҡ°кұҙм„Ө3,480мӣҗ, в–ј-60мӣҗ, -1.69% 6%, мӮјм„ұм—”м§ҖлӢҲм–ҙл§Ғ 7% к°Ғк°Ғ мғҒмҠ№ л§Ҳк°җн–ҲлӢӨ.

кёүл“ұн•ң мЈјк°ҖмҷҖ лӢ¬лҰ¬ мөңк·ј мӢӨм ҒмқҖ м ҖмЎ°н–ҲлӢӨ. кёҲмңөк°җлҸ…мӣҗ м „мһҗкіөмӢңм—җ л”°лҘҙл©ҙ мӢңк°Җмҙқм•Ў мғҒмң„ 7к°ң кұҙм„ӨмӮ¬ мӨ‘ м§ҖлӮңн•ҙ 4분기 мһ м • мӢӨм Ғмқ„ л°ңн‘ңн•ң кіімқҖ мҳҒм—…мқҙмқөмқҙ м ҒмһҗлҘј кё°лЎқн–Ҳкұ°лӮҳ нҒ¬кІҢ к°җмҶҢн–ҲлӢӨ. лҢҖмҡ°кұҙм„Өмқҳ м—°кІ° кё°мӨҖ мҳҒм—…мқҙмқөмқҖ 2012л…„ 4분기 676м–өмӣҗм—җм„ң мһ‘л…„ 4분기 4450м–өмӣҗ м ҒмһҗлҘј кё°лЎқн–Ҳмңјл©°, к°ҷмқҖ кё°к°„ лҢҖлҰјмӮ°м—… м—ӯмӢң 3195м–өмӣҗмқҳ мҳҒм—… м ҒмһҗлҘј лғҲлӢӨ. мӮјм„ұм—”м§ҖлӢҲм–ҙл§Ғмқҳ мҳҒм—…мқҙмқөмқҖ 84% мӨ„м—Ҳмңјл©°, мӮјм„ұл¬јмӮ°мқҖ 39% к°җмҶҢн–ҲлӢӨ.

в–· м Җк°Җ мҲҳмЈј л°ҳмҳҒлҸј мӢӨм Ғ м§ҒкІ©нғ„

лҢҖнҳ• кұҙм„ӨмӮ¬л“Өмқҳ мӢӨм Ғ л¶Җ진мқҖ м§ҖлӮңн•ҙ мҙҲл¶Җн„° л¶Ҳкұ°мЎҢлӢӨ. мҰқк¶Ңм—…кі„м—җ л”°лҘҙл©ҙ мӨ‘лҸҷ м§Җм—ӯ м Җк°Җ мҲҳмЈјк°Җ мӢӨм Ғм—җ л°ҳмҳҒлҗң кІҢ мӣҗмқёмқҙлӢӨ. кёҖлЎңлІҢ кёҲмңөмң„кё° мқҙнӣ„ кёҖлЎңлІҢ кұҙм„ӨмӮ¬л“Өмқҳ мҲҳмЈј кІҪмҹҒмқҙ м№ҳм—ҙн•ҙмЎҢлӢӨ. нҠ№нһҲ мң лҹҪ EPCм—…мІҙл“Өк№Ңм§Җ мӨ‘лҸҷмңјлЎң лӘ°лҰ¬л©ҙм„ң лҢҖл¶Җ분мқҳ н”„лЎңм қнҠёк°Җ м Җк°ҖлЎң мһ…м°°лҗҳлҠ” кІҪмҡ°к°Җ л§Һм•ҳлӢӨ. мӨ‘лҸҷмқҳ нҳ„м§Җ кі мҡ© мқҳл¬ҙлІ•мқҙ к°•нҷ”лҗҳл©ҙм„ң мһ„кёҲмқҙ мғҒмҠ№н•ң кІғлҸ„ мҲҳмқөм„ұ м•…нҷ”м—җ мҳҒн–Ҙмқ„ лҜёміӨлӢӨ. мӨ‘лҸҷмқҖ көӯлӮҙ кұҙм„ӨмӮ¬л“Өмқҳ мЈјл Ҙ мҲҳмЈј м§Җм—ӯмқҙлӢӨ. м§ҖлӮңн•ҙ көӯлӮҙ мӨ‘лҸҷ мҲҳмЈјкёҲм•Ўл§Ң 261м–ө лӢ¬лҹ¬лЎң м „мІҙ н•ҙмҷё мҲҳмЈј кёҲм•Ўмқҳ 40%лҘј м°Ём§Җн•ңлӢӨ.

м Җк°Җ мҲҳмЈј л¬јлҹүмқҙ мӢӨм Ғм—җ л°ҳмҳҒлҗҳл©ҙм„ң м§ҖлӮңн•ҙ лҢҖнҳ• кұҙм„ӨмӮ¬л“Өмқҳ мҲҳмқөм„ұмқҖ кёүк°җн–ҲлӢӨ. мӢңк°Җмҙқм•Ў мғҒмң„ 7к°ң кұҙм„ӨмӮ¬ н•©мӮ° к°ңлі„ мҳҒм—…мқҙмқөмқҖ 2012л…„ 2мЎ°5832м–өмӣҗм—җм„ң м§ҖлӮңн•ҙ 3분기 м—°нҷҳмӮ°(мөңк·ј 4분기 н•©мӮ°) 7731м–өмӣҗмңјлЎң мӨ„м—ҲлӢӨ. мқҙм—җ л”°лқј мЈјк°ҖмҲңмһҗмӮ°л°°мҲҳ(PBR)лҸ„ кҫёмӨҖнһҲ лӮҙл ёлӢӨ. 2012л…„ 1분기 л§җ мӢңк°Җмҙқм•Ў мғҒмң„ 7к°ң кұҙм„ӨмӮ¬ PBR нҸүк· мқҖ 2л°°лҘј мӣғлҸҢм•ҳм§Җл§Ң, нҳ„мһ¬ 1.2л°° мҲҳмӨҖмңјлЎң лӮҙл Өмҷ”лӢӨ.

в–· м—…нҷ© к°ңм„ кё°лҢҖк°җ мҶ”мҶ”

лӢӨл§Ң мһ‘л…„ 4분기лҘј л°”лӢҘмңјлЎң мӢӨм Ғ к°ңм„ кё°лҢҖк°җмқҙ нҳ•м„ұлҗҳкі мһҲлӢӨ. м Җк°Җ мҲҳмЈј л¬јлҹү лҢҖл¶Җ분мқҙ мҳ¬н•ҙ мғҒл°ҳкё°к№Ңм§Җ л°ҳмҳҒлҗҳл©ҙм„ң н•ҳл°ҳкё°лЎң к°ҲмҲҳлЎқ м—…нҷ©мқҙ лӮҳм•„м§Ҳ кІғмқҙлһҖ кё°лҢҖлӢӨ.

мӮјм„ұм—”м§ҖлӢҲм–ҙл§ҒмқҖ мҳ¬н•ҙ м—°кІ° л§Өм¶ңм•Ў м „л§қм№ҳлЎң 8мЎ°5000м–өмӣҗмқ„ м ңмӢңн–ҲлӢӨ. мһ‘л…„ліҙлӢӨ 1мЎ°3000м–өмӣҗ мӨ„м–ҙл“ кёҲм•Ўмқҙм§Җл§Ң, мҳҒм—…мқҙмқөмқҖ 2500м–өмӣҗмңјлЎң нқ‘мһҗ м „нҷҳн•ңлӢӨлҠ” лӘ©н‘ңлӢӨ. лҢҖмҡ°кұҙм„Ө м—ӯмӢң мҳҒм—…мқҙмқө нқ‘мһҗлҘј лӘ©н‘ңлЎң м„ёмӣ лӢӨ. лҢҖмҡ°кұҙм„Өмқҙ м ңмӢңн•ң мҳ¬н•ҙ м—°кІ° л§Өм¶ңм•Ў м „л§қм№ҳлҠ” 9мЎ°6000м–өмӣҗ, мҳҒм—…мқҙмқөмқҖ 6035м–өмӣҗмқҙлӢӨ. GSкұҙм„ӨмқҖ мҳҒм—…мқҙмқөмқ„ мҳ¬н•ҙ мғҒл°ҳкё° 650м–өмӣҗ, н•ҳл°ҳкё°м—” 2327м–өмӣҗмңјлЎң мһЎм•ҳлӢӨ.

мӢ к·ң мҲҳмЈј кёҲм•Ў м—ӯмӢң мҰқк°Җн• кІғмңјлЎң ліҙмқёлӢӨ. мӮјм„ұл¬јмӮ°, нҳ„лҢҖкұҙм„Ө, лҢҖлҰјмӮ°м—…, мӮјм„ұм—”м§ҖлӢҲм–ҙл§Ғ, лҢҖмҡ°кұҙм„Өмқҙ м ңмӢңн•ң мҳ¬н•ҙ лӘ©н‘ң мӢ к·ң мҲҳмЈј кёҲм•Ў н•©кі„лҠ” 77мЎ°7000м–өмӣҗмңјлЎң мһ‘л…„ліҙлӢӨ 6% лҠҳм—ҲлӢӨ. 2012л…„л¶Җн„° м§Җм—°лҗң м„қмң нҷ”н•ҷн”ҢлһңнҠёк°Җ мқҙлқјнҒ¬, мқҙлһҖмқ„ мӨ‘мӢ¬мңјлЎң мҰқк°Җн• кІғмңјлЎң кҙҖмёЎлҗңлӢӨ.

лӢӨл§Ң мөңк·ј л“Өм–ҙ м°Ёмһ…кёҲ 비мӨ‘мқҙ м»Өм§ҖлҠ” кІғмқҖ м җкІҖмқҙ н•„мҡ”н•ң л¶Җ분мқҙлӢӨ. мӮјм„ұл¬јмӮ°мқ„ м ңмҷён•ҳкі мӢңк°Җ мҙқм•Ў мғҒмң„ 7к°ң кұҙм„ӨмӮ¬мқҳ мөңк·ј(2013л…„ 3분기) м°Ёмһ…кёҲ 비мӨ‘мқҖ м§ҖлӮң 2012л…„ 1분기 лҢҖ비 нҷ•лҢҖлҗҗлӢӨ. мӮјм„ұл¬јмӮ°мқҖ 17.8%м—җм„ң 17.4%лЎң 축мҶҢлҗҗм§Җл§Ң, нҳ„лҢҖкұҙм„ӨмқҖ 14.0%м—җм„ң 18.1%лЎң нҷ•лҢҖлҗҗмңјл©°, лҢҖлҰјмӮ°м—… 15.8% вҶ’ 17.7%, мӮјм„ұм—”м§ҖлӢҲм–ҙл§Ғ 2.7% вҶ’ 10.6%, лҢҖмҡ°кұҙм„Ө 20.4% вҶ’ 27.3%, нҳ„лҢҖмӮ°м—… 31.9% вҶ’ 36.8%, GSкұҙм„Ө 15.8% вҶ’ 32.8% к°Ғк°Ғ м»ӨмЎҢлӢӨ.

[мӮјм„ұл¬јмӮ°] нҲ¬мһҗ мІҙнҒ¬ нҸ¬мқёнҠё

| кё°м—…к°ңмҡ” | кұҙм„Өл¶Җл¬ёкіј мғҒмӮ¬л¶Җл¬ёмқ„ мҳҒмң„н•ҳлҠ” мӮјм„ұк·ёлЈ№мқҳ кі„м—ҙмӮ¬. |

|---|---|

| мӮ¬м—…нҷҳкІҪ | в–· кұҙм„Өл¶Җл¬ёмқҖ көӯлӮҙ кұҙм„Ө кІҪкё° м№ЁмІҙлЎң н•ҙмҷё н”„лЎңм қнҠё мҲҳмЈјк°Җ мӢӨм Ғ м„ұмһҘмқҳ кҙҖкұҙмқҙ лҗЁ в–· мғҒмӮ¬л¶Җл¬ёмқҖ мһҗмӣҗк°ңл°ң л°Ҹ мӢ мһ¬мғқм—җл„Ҳм§Җ мӮ¬м—…мқҙ м„ұмһҘн•ҳлҠ” 추세 |

| кІҪкё°ліҖлҸҷ | в–· кұҙм„Өл¶Җл¬ёмқҖ кІҪкё°ліҖлҸҷм—җ л”°лҘё мҳҒн–Ҙмқҙ нҒј в–· мғҒмӮ¬л¶Җл¬ёмқҖ нҷҳмңЁ л°Ҹ мӣҗмһҗмһ¬ к°ҖкІ© лҸҷн–Ҙм—җ мҳҒн–Ҙмқ„ л°ӣмқҢ |

| мЈјмҡ”м ңн’Ҳ | в–· л¬ҙм—ӯ, мһҗмӣҗк°ңл°ң (58%) в–· кұҙм„Ө, мЈјнғқмӮ¬м—… (42%) * кҙ„нҳё м•ҲмқҖ л§Өм¶ң 비мӨ‘ |

| мӣҗмһ¬лЈҢ | в–· мІ к·ј : лҸҷкөӯм ңк°•м—җм„ң л§Өмһ… (10%, 11л…„ 84л§Ң2000мӣҗ вҶ’ 12л…„ 77л§Ң8000мӣҗ вҶ’ 13л…„ 84л§Ң2000) в–· л ҲлҜёмҪҳ : мң 진기업м—җм„ң л§Өмһ… (3%, 11л…„ 5л§Ң5000мӣҗ вҶ’ 12л…„ 5л§Ң9900мӣҗ вҶ’ 13л…„ 5л§Ң5000мӣҗ) |

| мӢӨм ҒліҖмҲҳ | в–· кұҙм„Өл¶Җл¬ёмқҖ л‘җл°”мқҙмң мғҒмҠ№мӢң мҲҳнҳң, мҲҳмЈјкёҲм•Ў мҰқк°ҖмӢң мҲҳнҳң в–· мғҒмӮ¬л¶Җл¬ёмқҖ мӣҗмһҗмһ¬ к°ҖкІ© мғҒмҠ№мӢң мҲҳнҳң |

| лҰ¬мҠӨнҒ¬ | в–· көӯлӮҙ л¶ҖлҸҷмӮ° кІҪкё° м№ЁмІҙ м§ҖмҶҚ в–· кёҖлЎңлІҢ кІҪкё° мң„축мңјлЎң мғҒмӮ¬л¶Җл¬ё л¬јлҹүк°җмҶҢ |

| мӢ к·ңмӮ¬м—… | 진н–ү мӨ‘мқё мӢ к·ңмӮ¬м—… м—ҶмқҢ |

мң„мқҳ кё°м—…м •ліҙлҠ” н•ңкөӯнҲ¬мһҗкөҗмңЎм—°кө¬мҶҢк°Җ мӮ¬м—…ліҙкі м„ң, IR мһҗлЈҢ, лүҙмҠӨ, м—…кі„лҸҷн–Ҙ л“ұ н•ҙлӢ№ кё°м—…мқҳ к°Ғмў… мһҗлЈҢлҘј м°ёкі н•ҙ м§ҖмҶҚм ҒмңјлЎң м—…лҚ°мқҙнҠё н•©лӢҲлӢӨ. мӮјм„ұл¬јмӮ°мқҳ м •ліҙлҠ” 2014л…„ 01мӣ” 20мқјм—җ мөңмў… м—…лҚ°мқҙнҠё лҗҗмҠөлӢҲлӢӨ.

(мһҗлЈҢ : м•„мқҙнҲ¬мһҗ www.itooza.com)

[мӮјм„ұл¬јмӮ°] н•ң лҲҲм—җ ліҙлҠ” нҲ¬мһҗм§Җн‘ң

(лӢЁмң„: м–өмӣҗ)

[мӮјм„ұл¬јмӮ°] мЈјмҡ”мЈјмЈј

| м„ұ лӘ… | кҙҖ кі„ | мЈјмӢқмқҳ мў…лҘҳ | мҶҢмң мЈјмӢқмҲҳ л°Ҹ м§Җ분мңЁ | л№„кі | |||

|---|---|---|---|---|---|---|---|

| кё° мҙҲ | кё° л§җ | ||||||

| мЈјмӢқмҲҳ | м§Җ분мңЁ | мЈјмӢқмҲҳ | м§Җ분мңЁ | ||||

| мӮјм„ұSDI | ліёмқё | ліҙнҶөмЈј | 11,547,819 | 7.18 | 11,547,819 | 7.18 | - |

| мқҙкұҙнқ¬ | нҠ№мҲҳкҙҖкі„мқё | ліҙнҶөмЈј | 2,206,110 | 1.37 | 2,206,110 | 1.37 | - |

| мӮјм„ұліөм§Җмһ¬лӢЁ | нҠ№мҲҳкҙҖкі„мқё | ліҙнҶөмЈј | 231,217 | 0.14 | 231,217 | 0.14 | - |

| мӮјм„ұл¬ёнҷ”мһ¬лӢЁ | нҠ№мҲҳкҙҖкі„мқё | ліҙнҶөмЈј | 123,072 | 0.08 | 123,072 | 0.08 | - |

| м •м—°мЈј | нҠ№мҲҳкҙҖкі„мқё | ліҙнҶөмЈј | 31,000 | 0.02 | 36,000 | 0.02 | '13.4.30 мһҘлӮҙ л§ӨмҲҳ |

| к№ҖмӢ | нҠ№мҲҳкҙҖкі„мқё | ліҙнҶөмЈј | 26,261 | 0.02 | 26,261 | 0.02 | - |

| к№ҖмӢ | нҠ№мҲҳкҙҖкі„мқё | мҡ°м„ мЈј | 2 | 0.00 | 2 | 0.00 | - |

| мӮјм„ұмғқлӘ…ліҙн—ҳ | нҠ№мҲҳкҙҖкі„мқё | ліҙнҶөмЈј | 7,476,102 | 4.65 | 7,476,102 | 4.65 | - |

| мӮјм„ұмғқлӘ…ліҙн—ҳ | нҠ№мҲҳкҙҖкі„мқё | мҡ°м„ мЈј | 1,165 | 0.00 | 1,165 | 0.00 | - |

| мӮјм„ұмғқлӘ…ліҙн—ҳ (кі к°қ кі„м •) | нҠ№мҲҳкҙҖкі„мқё | ліҙнҶөмЈј | 400,317 | 0.25 | 492,334 | 0.31 | кі к°қкі„м • ліҙмң 분 мҰқк°Җ |

| мӮјм„ұмҰқк¶Ң | нҠ№мҲҳкҙҖкі„мқё | ліҙнҶөмЈј | 0 | 0.00 | 0 | 0.00 | - |

| мӮјм„ұмҰқк¶Ң | нҠ№мҲҳкҙҖкі„мқё | мҡ°м„ мЈј | 3 | 0.00 | 0 | 0.00 | - |

| кі„ | ліҙнҶөмЈј | 22,041,898 | 13.70 | 22,138,915 | 13.76 | - | |

| мҡ°м„ мЈј | 1,170 | 0.00 | 1,167 | 0.00 | - | ||

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.