м•„мқҙнҲ¬мһҗ лүҙмҠӨ > м „мІҙ

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

[2Q мӢӨм Ғ] нғңм–‘, мҳҒм—…мқө 146%вҶ‘...мә н•‘ нҷ•лҢҖ мҲҳнҳң?

мқҙлӮ нғңм–‘мқҖ мһ м • мӢӨм Ғ кіөмӢңм—җм„ң 2분기 л§Өм¶ңм•Ўмқҙ 535м–өмӣҗмңјлЎң м§ҖлӮңн•ҙ к°ҷмқҖ кё°к°„ліҙлӢӨ 34% мҰқк°Җн–ҲлӢӨкі л°қнҳ”лӢӨ. л§Өм¶ң мҰқк°Җм—җ л”°лқј мқҙмқөлҸ„ к°ңм„ лҗҗлӢӨ. мҳҒм—…мқҙмқөмқҖ 38м–өмӣҗмңјлЎң 146%, мҲңмқҙмқөмқҖ 50м–өмӣҗмңјлЎң 125% к°Ғк°Ғ лҠҳм—ҲлӢӨ.

мқҙ к°ҷмқҖ мӢӨм Ғ к°ңм„ мқҖ мә н•‘ л¬ёнҷ” нҷ•лҢҖм—җ л”°лҘё мҲҳмҡ” мҰқк°Җ лҚ•л¶„мқё кІғмңјлЎң нҢҗлӢЁлҗңлӢӨ. м§ҖлӮңлӢ¬ 26мқј мқҙнҠёл Ҳмқҙл“ңмҰқк¶ҢмқҖ нғңм–‘мқҙ көӯлӮҙ нңҙлҢҖмҡ© л¶Җнғ„к°ҖмҠӨ мӢңмһҘмқҳ 70%лҘј м җмң н•ҳлҠ” 1мң„ м—…мІҙлЎң л Ҳм ё, мә н•‘ л¬ёнҷ” нҷ•мӮ°м—җ л”°лқј мқҙ нҡҢмӮ¬мқҳ нңҙлҢҖмҡ© л¶Җнғ„к°ҖмҠӨ нҢҗл§Өк°Җ лҠҳкі мһҲлӢӨкі л°қнҳ”лӢӨ. лҳҗн•ң, н•ҙмҷёмӢңмһҘ нҷ•лҢҖлЎң мқён•ң мҲҳм¶ң мҰқк°ҖлҸ„ л§Өм¶ң м„ұмһҘмқҳ мҡ”мқёмңјлЎң кјҪм•ҳлӢӨ. мӣҗк°Җмқҳ 35%лҘј м°Ём§Җн•ҳлҠ” LPGк°ҖмҠӨ к°ҖкІ©мқҙ н•ҳлқҪ추세лҘј ліҙмқҙкі мһҲм–ҙ мӣҗк°ҖмңЁ к°ңм„ м—җ л”°лҘё мҲҳмқөм„ұ н–ҘмғҒлҸ„ мҳҲмғҒлҗҗлӢӨ.

мӢӨм Ғ к°ңм„ мңјлЎң нғңм–‘мқҳ нҲ¬мһҗм§Җн‘ңлҸ„ к°ңм„ лҗҗлӢӨ. 2분기 мӢӨм Ғмқ„ л°ҳмҳҒн•ң м—°нҷҳмӮ°(мөңк·ј 4분기 н•©мӮ°) мЈјк°ҖмҲҳмқөл°°мҲҳ(PER)лҠ” 5.5л°°лЎң мў…м „ 7.4л°°ліҙлӢӨ лӮ®м•„진лӢӨ. мһҗкё°мһҗліёмқҙмқөлҘ (ROE)мқҖ 8.8%лЎң 2.0%P лҶ’아진лӢӨ. лӢӨл§Ң, мқҙлІҲ мһ м • мҲңмқҙмқөмқҖ к°ңлі„кё°мӨҖмңјлЎң мһҗнҡҢмӮ¬ мҲңмҶҗмқөмқҙ л°ҳмҳҒлҸј мһҲм§Җ м•ҠлӢӨ.

нғңм–‘мқҖ 'мҚ¬м—°лЈҢ' лёҢлһңл“ңлЎң мң лӘ…н•ң л¶Җнғ„к°ҖмҠӨ м ңмЎ°м—…мІҙлӢӨ. кёҲмҶҚмқ„ к°Җкіөн•ҙ м—°лЈҢкҙҖмқ„ л§Ңл“Өкі , к°ҖмҠӨлҘј мұ„мӣҢ көӯлӮҙмҷёлЎң нҢҗл§Өн•ңлӢӨ. нғңм–‘мқҖ мқҙ л°–м—җ 분л¬ҙмҡ© мӮҙ충м ң, н—Өм–ҙмҡ©н’Ҳмқё мҠӨн”„л Ҳмқҙ мә” л“ұм—җ м“°мқҙлҠ” м—җм–ҙмЎёкҙҖлҸ„ мғқмӮ°н•ңлӢӨ. м ңн’Ҳлі„ л§Өм¶ң 비мӨ‘мқҖ л¶Җнғ„к°ҖмҠӨ 69%, м—җм–ҙмЎё 31%лӢӨ. нғңм–‘мқҖ көӯлӮҙ л¶Җнғ„к°ҖмҠӨ мӢңмһҘм—җм„ң м җмң мңЁ 70~80%лҘј, м„ёкі„ мӢңмһҘм—җм„ң м җмң мңЁ 60%лҘј м°Ём§Җн•ҳкі мһҲлӢӨ. лҳҗн•ң м—җм–ҙмЎёкҙҖ л¶Җл¬ём—җм„ңлҸ„ кі„м—ҙмӮ¬ мҠ№мқј(м§Җ분мңЁ 3.38%)кіј н•Ёк»ҳ 60% к°Җлҹүмқҳ м җмң мңЁлЎң мӢңмһҘмқ„ кіјм җн•ҳкі мһҲлӢӨ.

в–· мЈјмӢқMRI, мғҒмһҘмӮ¬ мғҒмң„ 3%

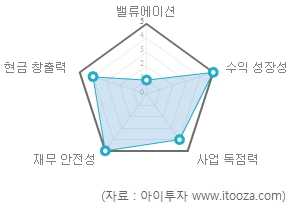

м•„мқҙнҲ¬мһҗк°Җ к°ңл°ңн•ң мЈјмӢқMRIлЎң 분м„қн•ң нғңм–‘мқҳ нҲ¬мһҗ л§Өл ҘлҸ„ мў…н•© м җмҲҳлҠ” 25м җ л§Ңм җм—җ 19м җмңјлЎң м „мІҙ мғҒмһҘкё°м—… мӨ‘ 43мң„(мғҒмң„ 3%)лҘј м°Ём§Җн–ҲлӢӨ.

м•„мқҙнҲ¬мһҗк°Җ к°ңл°ңн•ң мЈјмӢқMRIлЎң 분м„қн•ң нғңм–‘мқҳ нҲ¬мһҗ л§Өл ҘлҸ„ мў…н•© м җмҲҳлҠ” 25м җ л§Ңм җм—җ 19м җмңјлЎң м „мІҙ мғҒмһҘкё°м—… мӨ‘ 43мң„(мғҒмң„ 3%)лҘј м°Ём§Җн–ҲлӢӨ.

мӨ‘мһҘкё°м ҒмңјлЎң мқҙмқө м„ұмһҘлҘ мқҙ лҶ’м•„ кі м„ұмһҘмЈјм—җ мҶҚн•ҳл©° мһ¬л¬ҙ м•Ҳм „м„ұмқҖ лҶ’м•„ м•Ҳм „н•ң нҺёмқҙлӢӨ. лҳҗн•ң мҶҢ비мһҗ лҸ…м җл Ҙмқҙ лҶ’м•„ кІҪкё° ліҖлҸҷм—җ кҙҖкі„ м—Ҷмқҙ нҳ„мһ¬мқҳ мҲҳмқөм„ұмқ„ мң м§Җн• к°ҖлҠҘм„ұмқҙ лҶ’лӢӨ.

л°ёлҘҳм—җмқҙм…ҳмқҖ 1м җмңјлЎң к°ҖмһҘ лӮ®лӢӨ. PERмқҙ 6.9л°°лЎң кіјкұ° 5л…„ нҸүк· м№ҳ 6.7л°°ліҙлӢӨ мҶҢнҸӯ лҶ’мқҖ м җ л“ұмқҙ л°ҳмҳҒлҗҗлӢӨ.

мЈјмӢқMRIлҠ” м•„мқҙнҲ¬мһҗм—җм„ң мһҗмІҙ к°ңл°ңн•ң мӢӨмӢңк°„ мў…лӘ©л¶„м„қ лҸ„кө¬лӢӨ. MRI мў…н•© м җмҲҳлҠ” мҲҳмқөм„ұмһҘм„ұкіј мһ¬л¬ҙм•Ҳм „м„ұ лҝҗл§Ң м•„лӢҲлқј кё°м—…мқҳ мқҙмқө м§ҖмҶҚм„ұмқ„ к°ҖлҠ н• мҲҳ мһҲлҠ” мӮ¬м—…лҸ…м җл Ҙкіј м Ғм •мЈјк°Җ мҲҳмӨҖк№Ңм§Җ н•Ёк»ҳ кі л Өн•ҙ нҢҗлӢЁн•ңлӢӨ.

мЈјмӢқMRI мў…н•© м җмҲҳлҠ” 25м җмқҙ мөңкі м җмҲҳмқҙл©° лҶ’мқ„мҲҳлЎқ м ҖнҸүк°Җ мҡ°лҹү кё°м—…мқҙлӢӨ. лҳҗн•ң мў…н•©м җмҲҳк°Җ лҶ’мқ„мҲҳлЎқ 5к°Ғнҳ• лӘЁм–‘мқҳ лҸ„нҳ• лӮҙл¶Җк°Җ к°Җл“қм°¬ к·ёл¬ј нҳ•нғңлЎң лӮҳнғҖлӮңлӢӨ.

[нғңм–‘] нҲ¬мһҗ мІҙнҒ¬ нҸ¬мқёнҠё

| кё°м—…к°ңмҡ” | мӢңмһҘм җмң мңЁ 1мң„(70%)мқҳ л¶Җнғ„к°ҖмҠӨ м ңмЎ° м—…мІҙ, мғҒн‘ңлӘ… мҚ¬м—°лЈҢ |

|---|---|

| мӮ¬м—…нҷҳкІҪ | г…Ү нңҙлҢҖмҡ© л¶Җнғ„к°ҖмҠӨлҠ” LNGВ·LPGм—җ мқҙм–ҙ м ң3мқҳ м—°лЈҢлЎңм„ң мӢқлӢ№В·к°Җм •м—җм„ң ліҙмЎ° м—°лЈҢлЎң мқёмӢқ г…Ү м„ёкі„ кІҪм ң л°ңм „ л°Ҹ мҶҢл“қ мҲҳмӨҖ н–ҘмғҒкіј лҚ”л¶Ҳм–ҙ м„ұмһҘ г…Ү л¶Җнғ„к°ҖмҠӨ мӢңмһҘмқҖ м „ м„ёкі„ м—җм„ң көӯлӮҙмӢңмһҘмқҙ 50% лҘј м°Ём§Җн•Ё |

| кІҪкё°ліҖлҸҷ | м ңмЎ°м—…В·мҲҳмЈјм—… л“ұ м „л°©мӮ°м—…м—җ 비н•ҙ кІҪкё°ліҖлҸҷм—җ лҚң лҜјк°җн•ң нҺё |

| мЈјмҡ”м ңн’Ҳ | г…Ү м—°лЈҢкҙҖ : л¶Җнғ„к°ҖмҠӨмҷё (л§Өм¶ң 비мӨ‘ 70.5%) г…Ү м—җм–ҙмЎёмҷё : мӮҙ충м ң, н—Өм–ҙмҠӨн”„л Ҳмқҙл“ұ (л§Өм¶ң 비мӨ‘ 29.5%) |

| мӣҗмһ¬лЈҢ | г…Ү м„қнҢҗ : мә”, лҸҷмІҙ м ңмЎ° (л§Өмһ… 비мӨ‘ 71%) г…Ү л°ёлёҢ : лӮҙл¶Җ к°ҖмҠӨ л°°м¶ңкё° л“ұ (л§Өмһ… 비мӨ‘ 15%) |

| мӢӨм ҒліҖмҲҳ | г…Ү көӯлӮҙмҷё нңҙлҢҖмҡ© л¶Җнғ„к°ҖмҠӨ мҲҳмҡ” мҰқлҢҖмӢң мҲҳнҳң г…Ү мӣҗмһҗмһ¬(к°ҖмҠӨВ·м„қнҢҗВ·мә” л“ұ) к°ҖкІ© н•ҳлқҪмӢң мӣҗк°ҖмңЁ к°ңм„ мңјлЎң мҲҳнҳң |

| лҰ¬мҠӨнҒ¬ | нҢҢмғқмғҒн’Ҳ кі„м•Ҫ мІҙкІ°н•ҙ нҷҳмңЁ мғҒмҠ№мӢң мҶҗмӢӨ л°ңмғқ |

| мӢ к·ңмӮ¬м—… | 진н–үмӨ‘мқё мӢ к·ңмӮ¬м—… м—ҶмқҢ |

(мһҗлЈҢ : м•„мқҙнҲ¬мһҗ www.itooza.com)

[нғңм–‘] н•ң лҲҲм—җ ліҙлҠ” нҲ¬мһҗм§Җн‘ң

(лӢЁмң„: м–өмӣҗ)

[нғңм–‘] мЈјмҡ”мЈјмЈј

| м„ұ лӘ… | кҙҖ кі„ | мЈјмӢқмқҳ мў…лҘҳ | мҶҢмң мЈјмӢқмҲҳ л°Ҹ м§Җ분мңЁ | л№„кі | |||

|---|---|---|---|---|---|---|---|

| кё° мҙҲ | кё° л§җ | ||||||

| мЈјмӢқмҲҳ | м§Җ분мңЁ | мЈјмӢқмҲҳ | м§Җ분мңЁ | ||||

| нҳ„м°ҪмҲҳ | ліё мқё | ліҙнҶөмЈј | 1,362,071 | 15.84 | 1,362,071 | 15.84 | - |

| м„ңмҡ°м§„ | мһ„ мӣҗ | ліҙнҶөмЈј | 800,000 | 9.30 | 800,000 | 9.30 | - |

| мӮ¬мһ¬к·ј | м№ңмқёмІҷ | ліҙнҶөмЈј | 600,000 | 6.98 | 600,000 | 6.98 | - |

| нҳ„лҜёкІҪ | м№ңмқёмІҷ | ліҙнҶөмЈј | 500,000 | 5.81 | 500,000 | 5.81 | - |

| нҳ„мқҖкІҪ | м№ңмқёмІҷ | ліҙнҶөмЈј | 400,000 | 4.65 | 400,000 | 4.65 | - |

| нҳ„мқҖмқҙ | м№ңмқёмІҷ | ліҙнҶөмЈј | 400,000 | 4.65 | 400,000 | 4.65 | - |

| мқҙмғҒмІң | мһ„ мӣҗ | ліҙнҶөмЈј | 300,000 | 3.49 | 300,000 | 3.49 | - |

| л°ұмҠ№м°¬ | м№ңмқёмІҷ | ліҙнҶөмЈј | 106,300 | 1.24 | 106,300 | 1.24 | - |

| мқҙл§җ분 | м№ңмқёмІҷ | ліҙнҶөмЈј | 100,000 | 1.16 | 100,000 | 1.16 | - |

| лӘЁм—°л§Ң | м№ңмқёмІҷ | ліҙнҶөмЈј | 100,000 | 1.16 | 100,000 | 1.16 | - |

| мһ„м¶ҳнғқ | м№ңмқёмІҷ | ліҙнҶөмЈј | 100,000 | 1.16 | 100,000 | 1.16 | - |

| нҳ„м„ұмҡұ | м№ңмқёмІҷ | ліҙнҶөмЈј | 11,239 | 0.13 | 11,239 | 0.13 | - |

| нҳ„м„ұмҡ° | м№ңмқёмІҷ | ліҙнҶөмЈј | 10,000 | 0.12 | 10,000 | 0.12 | - |

| м„ём•ҲмӮ°м—… | кҙҖкі„мӮ¬ | ліҙнҶөмЈј | 60,000 | 0.70 | 60,000 | 0.70 | - |

| кі„ | ліҙнҶөмЈј | 4,849,610 | 56.39 | 4,849,610 | 56.39 | - | |

| - | - | - | - | - | - | ||

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.