아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

[즉시분석] 리홈 2%↑...MRI점수 상위 6%

리홈이 상승세다. 23일 오전 10시 5분 현재 리홈은 2.5%(55원) 오른 2230원에 거래되고 있다.

리홈은 쿠쿠홈시스에 이어 밥솥시장 2위를 달리는 기업이다. '리홈' 브랜드와 웅진에서 인수한 '쿠첸'브랜드를 보유하고 있다. 리홈은 이마트 운영사업도 한다. 이마트79,000원, 0원, 0%의 몇 안되는 가맹점 매장인 안양 이마트를 운영하고 있다. 매출 비중은 가전사업부 51%, 안양 이마트가 45%를 차지하고 있다.

리홈은 웅진 쿠첸과 합병 후 시장점유율이 40%로 확대됐다. 작년 유명 가수 이효리를 광고 모델로 기용한데 이어 올핸 유명 배우 장동건을 발탁하는 등 공격적인 마케팅 전략도 펼치고 있다. 제품생산은 중국 자회사인 청도부방유한공사에서 이뤄진다. 리홈이 운영하는 이마트 안양점은 건물과 직원 모두 리홈 소속으로 이마트 본사에는 로열티만 지불하고 있다.

이 회사의 3분기 매출액은 797억원으로 전년 동기 대비 4% 늘었다. 영업이익은 34억5000만원으로 47%, 순이익은 32억1000만원으로 65% 각각 증가했다. 이익 증가율이 높은 것은 기저효과 때문이다. 지난해 리홈은 유형자산처분손실 2억3000만원, 재고자산폐기손실 3억1000만원을 기타비용에 반영시켰다.

한편 리홈 주가는 지난 8월부터 본격적으로 올랐다. 8월 시작 당시 1625원이었던 주가는 이달 13일 52주 최고가인 3145원까지 상승했다. 주가가 오르자 내부자는 보유 지분을 팔아치웠다. 최근 두 달간 85만2085주를 장내 매도했으며 매도 단가는 2817원 ~ 3100원이다. 리홈 주가는 이달 14일부터 급락하기 시작, 9일(거래일 기준)만에 2000원대 초반으로 주저앉았다.

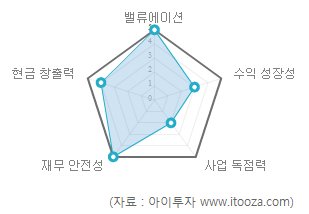

▷ 주식MRI 분석 결과, 상장사 상위 6% 아이투자가 개발한 주식MRI로 분석한 리홈의 투자 매력도 종합 점수는 25점 만점에 19점으로 전체 상장기업 중 101위(상위 6%)를 차지했다.

아이투자가 개발한 주식MRI로 분석한 리홈의 투자 매력도 종합 점수는 25점 만점에 19점으로 전체 상장기업 중 101위(상위 6%)를 차지했다.

중장기적으로 이익 성장률이 시장평균으로 중간성장형 기업에 속하며 재무 안전성은 높아 안전한 편이다.

사업 독점력이 낮은 것은 3년 평균 자기자본이익률(ROE)이 7%로 낮고, 최근 5년간 연평균 매출액 성장률이 6%로 낮은 점 등이 반영됐다.

주식MRI는 아이투자에서 자체 개발한 실시간 종목분석 도구다. MRI 종합 점수는 수익성장성과 재무안전성 뿐만 아니라 기업의 이익 지속성을 가늠할 수 있는 사업독점력과 적정주가 수준까지 함께 고려해 판단한다. 주식MRI 종합 점수는 25점이 최고 점수이며 높을수록 저평가 우량 기업이다. 또한 종합점수가 높을수록 5각형 모양의 도형 내부가 가득찬 그물 형태로 나타난다.

[리홈] 투자 체크 포인트

| 기업개요 | 안양 이마트를 운영하고 가정용 전자제품 사업을 영위하는 업체 |

|---|---|

| 사업환경 | ㅇ 유통부문: 공격적인 신규 출점으로 성장하는 추세 ㅇ 가전부문: 신규 시장의 개척 가능성이 높을 것으로 전망 |

| 경기변동 | ㅇ 유통부문: 타 소매업종 보다 경기 변동에 영향을 적게 받음 ㅇ 가전부문: 경기 변동에 크게 영향을 받지 않음 |

| 주요제품 | ㅇ 유통사업부 (안양 이마트, 매출비중 47%) ㅇ 가전사업부 (압력박솥 35%, 가습기 10%, 홍삼중탕기 3%) ㅇ 전자부품사업부 (매출비중 4%) |

| 원재료 | ㅇ 전열기구 부품 (매입비중 15%) |

| 실적변수 | ㅇ 유통부문: 신규 출점 수 증가 시 수혜 |

| 리스크 | 유통, 가전부문 모두 내수 경기 침체 시 실적 감소 |

| 신규사업 | 통신시장, 휴대용 전자 기기 시장 진출 (소형화 수정디바이스 개발 및 생산 설비 구축 완료) * 수정디바이스 : 수정의 두께에 따라서 주파수를 발생시키는 압전 소자로서 온도 변화 및 주위 환경 변화에도 안정된 주파수를 발생시킨다. |

(자료 : 아이투자 www.itooza.com)

[리홈] 한 눈에 보는 투자지표

(단위: 억원)

[리홈] 주요주주

| 성 명 | 관 계 | 주식의 종류 | 소유주식수 및 지분율 | 비고 | |||

|---|---|---|---|---|---|---|---|

| 기 초 | 기 말 | ||||||

| 주식수 | 지분율 | 주식수 | 지분율 | ||||

| 이대희 | 최대주주 | 보통주 | 8,279,080 | 23.63 | 8,279,080 | 23.63 | - |

| 이중희 | 특수관계인 | 보통주 | 4,863,950 | 13.88 | 4,863,950 | 13.88 | - |

| 이희원 | 특수관계인 | 보통주 | 2,500 | 0.01 | 2,500 | 0.01 | - |

| 이희정 | 특수관계인 | 보통주 | 2,500 | 0.01 | 2,500 | 0.01 | - |

| 부산방직공업(주) | 특별관계자 | 보통주 | 6,550,000 | 18.69 | 6,550,000 | 18.69 | - |

| 제이원인베스트먼트(주) | 특별관계자 | 보통주 | 1,400,000 | 4.00 | 1,400,000 | 4.00 | - |

| 강태융 | 임원 | 보통주 | 249,405 | 0.71 | 249,405 | 0.71 | - |

| 이평희 | 임원 | 보통주 | 23,005 | 0.07 | 23,005 | 0.07 | - |

| 나문채 | 임원 | 보통주 | 4,500 | 0.01 | 0 | 0.00 | - |

| 에스씨케이(주) | 특별관계자 | 보통주 | 450,000 | 1.28 | 450,000 | 1.28 | - |

| 계 | 보통주 | 21,824,940 | 62.29 | 21,820,440 | 62.28 | - | |

| 우선주 | - | - | - | - | - | ||

더 좋은 글 작성에 큰 힘이 됩니다.