м•„мқҙнҲ¬мһҗ лүҙмҠӨ > м „мІҙ

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

[лҜёлӢҲ분м„қ] н…ҢмҠӨ, мөңк·ј к°•м„ё...мӢӨм Ғ кё°лҢҖк°җ л•Ңл¬ё?

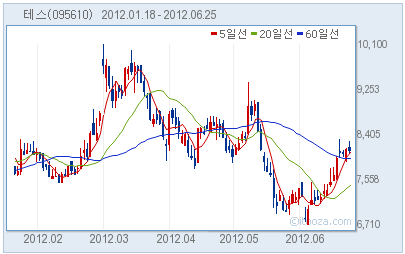

мөңк·ј н…ҢмҠӨ мЈјк°Җк°Җ кІ¬мЎ°н•ң мғҒмҠ№м„ёлӢӨ. н…ҢмҠӨлҠ” м§ҖлӮң 5мқјл¶Җн„° 20мқјк№Ңм§Җ 11мқј(кұ°лһҳмқј кё°мӨҖ) м—°мҶҚ мғҒмҠ№мқҙлқјлҠ” кё°лЎқмқ„ м„ёмӣ лӢӨ. мқҙкё°к°„ мЈјк°ҖлҠ” 18% мҳ¬лһҗлӢӨ. м§ҖлӮң 25мқј мҪ”мҠӨн”ј м§ҖмҲҳк°Җ 1% л„ҳкІҢ л№ м§ҖлҠ” к°ҖмҡҙлҚ°м„ңлҸ„ 0.3% н•ҳлқҪн–Ҳмқ„ лҝҗмқҙлӢӨ. н…ҢмҠӨ38,300мӣҗ, 0мӣҗ, 0%мқҳ к°•м„ёлҠ” м§ҖмҶҚлҗ мҲҳ мһҲмқ„к№Ң.

в—Ҷ л°ҳлҸ„мІҙ м „кіөм • мһҘ비, CVD м ңмЎ°нҡҢмӮ¬

н…ҢмҠӨлҠ” л°ҳлҸ„мІҙ м „(еүҚ)кіөм • мһҘ비лҘј л§Ңл“ңлҠ” нҡҢмӮ¬лӢӨ. л°ҳлҸ„мІҙ мһҘ비лҠ” нҒ¬кІҢ м „кіөм • мһҘ비, нӣ„(еҫҢ)кіөм • мһҘ비, кІҖмӮ¬мһҘ비лЎң кө¬л¶„лҗңлӢӨ. л°ҳлҸ„мІҙ м „кіөм •мқҙлһҖ мӢӨлҰ¬мҪҳ мӣЁмқҙнҚјлҘј к°Җкіөн•ҙ л°ҳлҸ„мІҙ 칩мқ„ л§Ңл“ңлҠ” кіјм •мқҙлӢӨ. нӣ„кіөм •мқҖ м ңмЎ°лҗң 칩м—җ лҰ¬л“ңм„ мқ„ л¶ҷмқҙкі нҢЁнӮӨ징н•ҳлҠ” мЎ°лҰҪкіөм •мқҙл©°, кІҖмӮ¬кіөм •мқҖ л°ҳлҸ„мІҙмқҳ л¶Ҳлҹүм—¬л¶ҖлҘј кІҖмӮ¬н•ҳлҠ” кіјм •мқҙлӢӨ.

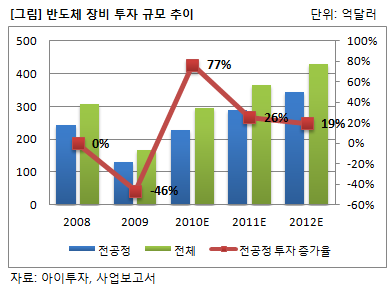

м „кіөм • мһҘ비лҠ” л°ҳлҸ„мІҙ мһҘ비 мӢңмһҘмқҳ 80%лҘј м°Ём§Җн•ңлӢӨ. көӯмӮ°нҷ”мңЁмқҙ лӮ®м•„ н–Ҙнӣ„ мҲҳмһ…н’Ҳмқ„ лҢҖмІҙн•ҳл©° м„ұмһҘмқҙ к°ҖлҠҘн•ң 분야лӢӨ. мӢңмһҘ мЎ°мӮ¬кё°кҙҖмқё к°ҖнҠёл„Ҳ(Gartner)м—җ л”°лҘҙл©ҙ мҳ¬н•ҙ л°ҳлҸ„мІҙ мҶҢмһҗм—…мІҙл“Өмқҳ л°ҳлҸ„мІҙ м „кіөм • мһҘ비 нҲ¬мһҗ к·ңлӘЁлҠ” 343м–өлӢ¬лҹ¬лЎң мһ‘л…„ліҙлӢӨ 19% мҰқк°Җн• кІғмңјлЎң м „л§қлҗңлӢӨ.

н…ҢмҠӨмқҳ мЈјл Ҙ м ңн’ҲмқҖ нҷ”н•ҷкё°мғҒмҰқм°©(CVD)мһҘ비лӢӨ. CVDлһҖ мӣЁмқҙнҚј ліҙнҳёлҘј мң„н•ҙ мӢӨлҰ¬мҪҳ мӮ°нҷ”л§ү л“ұмқҳ нҷ”н•ҷл¬јм§Ҳмқ„ мҰқкё°мғҒнғңлЎң л§Ңл“Өм–ҙ кё°нҢҗ мң„м—җ мҰқм°©мӢңнӮӨлҠ” л°©лІ•мқҙлӢӨ.

CVDлҠ” лӢӨлҘё л°ҳлҸ„мІҙ м „кіөм •мқё нҸ¬нҶ л°Ҹ мӢқк°Ғ кіөм •м—җ 비н•ҙ л°ҳлҸ„мІҙ мғқмӮ°м—…мІҙлі„В·кіөм •лі„лЎң мҡ”кө¬лҗҳлҠ” мҰқм°©л§үм§Ҳмқҙ мЎ°кёҲм”© лӢӨлҘҙлӢӨ. лҳҗн•ң кі к°қ л°Ҹ кіөм •лі„лЎң мөңм Ғнҷ”к°Җ н•„мҡ”н•ң нҠ№м„ұмқ„ м§ҖлӢҲкі мһҲлӢӨ. мқҙм—җ л”°лқј көӯлӮҙ CVD м—…мІҙлҠ” м „л°ҳм ҒмңјлЎң лҸ…мһҗм Ғмқё мҳҒм—ӯмқ„ нҷ•ліҙн•ҳкі мһҲлҠ” мғҒнғңлӢӨ. н…ҢмҠӨмҷҖ мӣҗмқөIPS60,400мӣҗ, в–І400мӣҗ, 0.67%лҠ” н”ҢлқјмҰҲл§Ҳ нҷ”н•ҷкё°мғҒмҰқм°©(PE CVD)мһҘ비к°Җ мЈјл Ҙмқҙл©° мң 진н…ҢнҒ¬77,900мӣҗ, в–І700мӣҗ, 0.91%, көӯм ңм—ҳл үнҠёлҰӯмқҖ м Җм•• нҷ”н•ҷкё°мғҒмҰқм°©(LP CVD)мһҘ비м—җ к°•м җмқҙ мһҲлӢӨ.

н…ҢмҠӨлҠ” л°ҳлҸ„мІҙ нҢЁн„ҙ нҳ•м„ұкіөм •м—җм„ң м“°мқҙлҠ” кұҙмӢқкё°мғҒмӢқк°Ғ(HF Dry Etcher) мһҘ비лҸ„ л§Ңл“ лӢӨ. PE CVDмҷҖ HF Dry EtcherлҠ” л°ҳлҸ„мІҙмқҳ лҜём„ёнҷ”, л°•л§үнҷ”м—җ л”°лқј к·ё мҲҳмҡ”к°Җ лҠҳм–ҙлӮҳкі мһҲлҠ” 분야лӢӨ. л°ҳлҸ„мІҙВ·нғңм–‘кҙ‘ мһҘ비 л¶Җл¬ёмқҳ л§Өм¶ң 비мӨ‘мқҖ мҳ¬ 3мӣ” л§җ кё°мӨҖ 95%лӢӨ.

в—Ҷ SKн•ҳмқҙлӢүмҠӨ лҚ•м—җ мӢӨм Ғ к°ңм„ В·В·В·2Q мӢӨм ҒмқҖ?

SKн•ҳмқҙлӢүмҠӨ нҲ¬мһҗ нҷ•лҢҖлЎң мҳ¬н•ҙ н…ҢмҠӨмқҳ м ңн’Ҳ мҲҳмҡ”лҠ” нҒ¬кІҢ мҰқк°Җн–ҲлӢӨ. 1분기 л§Өм¶ңм•ЎмқҖ 233м–өмӣҗмңјлЎң м „л…„ лҸҷкё° лҢҖ비 61% мҰқк°Җн–ҲлӢӨ. мҳҒм—…мқҙмқөмқҖ 34м–өмӣҗмңјлЎң л¬ҙл Ө 33л°°к°Җлҹү лҠҳм–ҙлӮ¬мңјл©°, мҲңмқҙмқөмқҖ 45м–өмӣҗмңјлЎң 6л°° мҰқк°Җн–ҲлӢӨ.

н…ҢмҠӨлҠ” м ңн’Ҳмқ„ кі к°қмӮ¬лЎңл¶Җн„° мҲҳмЈјн•ң нӣ„ мғқмӮ°н•ңлӢӨ. мҲҳмЈјкұҙлі„лЎң вҖҳлӢЁмқјнҢҗл§ӨВ·кіөкёүкі„м•ҪмІҙкІ°вҖҷ кіөмӢңлҘј н•ңлӢӨ. м•„м§Ғ 2분기 мӢӨм Ғмқҙ л°ңн‘ңлҗҳм§Җ м•ҠмқҖ к°ҖмҡҙлҚ° мҲҳмЈјкіөмӢңлҠ” н…ҢмҠӨмқҳ мӢӨм Ғмқ„ лҜёлҰ¬ к°ҖлҠ н• мҲҳ мһҲлҠ” мўӢмқҖ м§Җн‘ңлӢӨ.

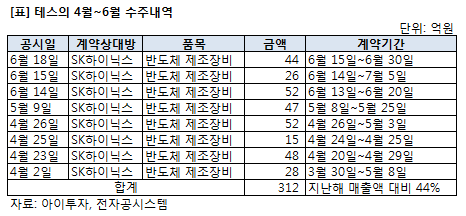

н…ҢмҠӨлҠ” м§ҖлӮң 4мӣ” 2мқјл¶Җн„° мқҙлӢ¬ 18мқјк№Ңм§Җ мҙқ 8м°ЁлЎҖ мҲҳмЈјкіөмӢңлҘј лғҲлӢӨ. мҲҳмЈјк·ңлӘЁлҠ” мҙқ 312м–өмӣҗмңјлЎң м§ҖлӮңн•ҙ л§Өм¶ңм•Ў лҢҖ비 44%м—җ н•ҙлӢ№н•ҳлҠ” к·ңлӘЁлӢӨ. кі„м•Ҫ кё°к°„мқ„ кі л Өн–Ҳмқ„ л•Ң, н•ҙлӢ№ л§Өм¶ңм•ЎмқҖ мҳ¬н•ҙ 2분기м—җ кұёміҗ л°ңмғқн• кІғмңјлЎң ліҙмқёлӢӨ.

в—Ҷ PER 8.4л°°, PBR 1.3л°°

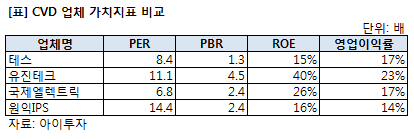

н…ҢмҠӨмқҳ нҳ„мһ¬ мЈјк°ҖмҲҳмқөл°°мҲҳ(PER)лҠ” 8.4л°°лӢӨ. мЈјк°ҖмҲңмһҗмӮ°л°°мҲҳ(PBR)лҠ” 1.3л°°, мһҗкё°мһҗліёмқҙмқөлҘ (ROE)мқҖ 15%лӢӨ. кІҪмҹҒм—…мІҙ лҢҖ비 PBRВ·PERмқҖ лӮ®мқҖ нҺём—җ мҶҚн•ңлӢӨ. лӢӨл§Ң ROE м—ӯмӢң к°ҖмһҘ лӮ®мқҖ кІғмңјлЎң лӮҳнғҖлӮ¬лӢӨ.

н•ңнҺё н…ҢмҠӨлҠ” м§ҖлӮң 8мқј мһҗмӮ¬мЈј м·Ёл“қ мӢ нғҒкі„м•Ҫмқ„ мІҙкІ°н–ҲлӢӨкі кіөмӢңн–ҲлӢӨ. м·Ёл“қ мҳҲм • мЈјмӢқмҲҳлҠ” 12л§Ң5000мЈјлЎң л°ңн–үліҙнҶөмЈјмӢқмҲҳ лҢҖ비 1.3%лӢӨ. мқҙм—җ м•һм„ң м§ҖлӮң 5мқјм—җлҠ” мқҙ нҡҢмӮ¬мқҳ л“ұкё°мһ„мӣҗмқё лҜјкІҪмҲҳ л¶ҖмӮ¬мһҘмқҙ нҡҢмӮ¬ мЈјмӢқ 1л§ҢмЈјлҘј мһҘлӮҙ л§ӨмҲҳн–ҲлӢӨкі кіөмӢңн–ҲлӢӨ. м·Ёл“қ лӢЁк°ҖлҠ” 7150мӣҗм—җм„ң 7202мӣҗ мӮ¬мқҙлӢӨ.

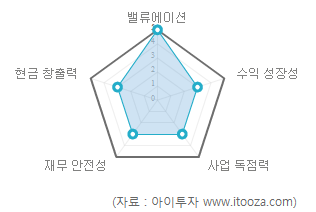

в—Ҷ мЈјмӢқMRI 분м„қ кІ°кіј, мғҒмһҘмӮ¬ мғҒмң„ 13% м•„мқҙнҲ¬мһҗк°Җ к°ңл°ңн•ң мЈјмӢқMRIлЎң 분м„қн•ң н…ҢмҠӨмқҳ нҲ¬мһҗ л§Өл ҘлҸ„ мў…н•© м җмҲҳлҠ” 25м җ л§Ңм җм—җ 17м җмңјлЎң м „мІҙ мғҒмһҘкё°м—… мӨ‘ 221мң„(мғҒмң„ 13%)лҘј м°Ём§Җн–ҲлӢӨ.

м•„мқҙнҲ¬мһҗк°Җ к°ңл°ңн•ң мЈјмӢқMRIлЎң 분м„қн•ң н…ҢмҠӨмқҳ нҲ¬мһҗ л§Өл ҘлҸ„ мў…н•© м җмҲҳлҠ” 25м җ л§Ңм җм—җ 17м җмңјлЎң м „мІҙ мғҒмһҘкё°м—… мӨ‘ 221мң„(мғҒмң„ 13%)лҘј м°Ём§Җн–ҲлӢӨ.

мӨ‘мһҘкё°м ҒмңјлЎң мқҙмқө м„ұмһҘлҘ мқҙ мӢңмһҘнҸүк· мңјлЎң мӨ‘к°„м„ұмһҘнҳ• кё°м—…м—җ мҶҚн•ҳл©° мһ¬л¬ҙ м•Ҳм „м„ұмқҖ ліҙнҶөмңјлЎң мң„н—ҳмқҖ лҶ’м§Җ м•ҠмқҖ нҺёмқҙлӢӨ. лҳҗн•ң мҶҢ비мһҗ лҸ…м җл Ҙмқҙ ліҙнҶөмңјлЎң мӮ°м—…лӮҙ кІҪмҹҒмқҙ мӢ¬нҷ”лҗҳл©ҙ мҲҳмқөм„ұмқҙ н•ҳлқҪн• к°ҖлҠҘм„ұмқҙ мһҲлӢӨ.

мЈјмӢқMRIлҠ” м•„мқҙнҲ¬мһҗм—җм„ң мһҗмІҙ к°ңл°ңн•ң мӢӨмӢңк°„ мў…лӘ©л¶„м„қ лҸ„кө¬лӢӨ. MRI мў…н•© м җмҲҳлҠ” мҲҳмқөм„ұмһҘм„ұкіј мһ¬л¬ҙм•Ҳм „м„ұ лҝҗл§Ң м•„лӢҲлқј кё°м—…мқҳ мқҙмқө м§ҖмҶҚм„ұмқ„ к°ҖлҠ н• мҲҳ мһҲлҠ” мӮ¬м—…лҸ…м җл Ҙкіј м Ғм •мЈјк°Җ мҲҳмӨҖк№Ңм§Җ н•Ёк»ҳ кі л Өн•ҙ нҢҗлӢЁн•ңлӢӨ.

мЈјмӢқMRI мў…н•© м җмҲҳлҠ” 25м җмқҙ мөңкі м җмҲҳмқҙл©° лҶ’мқ„мҲҳлЎқ м ҖнҸүк°Җ мҡ°лҹү кё°м—…мқҙлӢӨ. лҳҗн•ң мў…н•©м җмҲҳк°Җ лҶ’мқ„мҲҳлЎқ 5к°Ғнҳ• лӘЁм–‘мқҳ лҸ„нҳ• лӮҙл¶Җк°Җ к°Җл“қм°¬ к·ёл¬ј нҳ•нғңлЎң лӮҳнғҖлӮңлӢӨ.

[л°ҳлҸ„мІҙ мһҘ비업мІҙ] мқҙмҠҲмҷҖ мҲҳнҳңмЈј

2010л…„ 9мӣ” м •л¶ҖлҠ” лҜј-кҙҖ н•©лҸҷмңјлЎң 1.7мЎ°мӣҗмқ„ нҲ¬мһҗн•ҙ 2015л…„к№Ңм§Җ л°ҳлҸ„мІҙмһҘ비 көӯмӮ°нҷ”мңЁмқ„ 35%лЎң лҒҢм–ҙмҳ¬лҰ°лӢӨкі л°ңн‘ңн–ҲлӢӨ. 2011л…„ л°ҳлҸ„мІҙмһҘ비 көӯмӮ°нҷ”мңЁмқҖ 23%лӢӨ. 2000л…„лҢҖ мӨ‘л°ҳ көӯлӮҙ м—…мІҙл“Өмқҳ кё°мҲ л Ҙмқҙ н–ҘмғҒлҗҳл©ҙм„ң мӮјм„ұм „мһҗ, н•ҳмқҙлӢүмҠӨмқҳ көӯмӮ°мһҘ비 л°ңмЈјк°Җ лҠҳм–ҙлӮҳ мӢӨм Ғмқҙ к°ңм„ лҗҗлӢӨ.

мһҘ비мӮ°м—…мқҖ нҒ¬кІҢ м „кіөм •мһҘ비, нӣ„кіөм •мһҘ비, кІҖмӮ¬мһҘ비лЎң кө¬л¶„лҗҳл©° м „кіөм •мһҘ비мқҳ нҲ¬мһҗ비мӨ‘мқҙ 54%лЎң к°ҖмһҘ нҒ¬лӢӨ.

[кҙҖл Ё кё°м—…]

м „кіөм •: мЈјм„ұм—”м§ҖлӢҲм–ҙл§Ғ, DMS, м—җлІ„н…ҢнҒ¬л…ё, м°ём—”м§ҖлӢҲм–ҙл§Ғ, мјҖмқҙм”Ён…Қ, м—ҳмҳӨнӢ°лІ нҒ , мң 진н…ҢнҒ¬, н…ҢмҠӨ, көӯм ңм—ҳл үнҠёлҰӯ, м—җмҠӨнӢ°м•„мқҙ

нӣ„кіөм •: лҜёлһҳм»ҙнҚјлӢҲ, н”„лЎңн…Қ, мң лӢҲн…ҢмҠӨнҠё, н…ҢнҒ¬мңҷ, м ңмқҙнӢ°

нҢЁнӮӨ징: нғ‘м—”м§ҖлӢҲм–ҙл§Ғ, мӢңк·ёл„ӨнӢұмҠӨ, н•ҳлӮҳл§ҲмқҙнҒ¬лЎ , STSл°ҳлҸ„мІҙ

кІҖмӮ¬: л””м•„мқҙ, ISC, лҰ¬л…ёкіөм—…, кі мҳҒ, н”„лЎ¬мҚЁм–ҙнӢ°, л§ҲмқҙнҒ¬лЎңм»Ён…ҚмҶ”

нҒ¬лҰ°лЈё: мӢ м„ұENG, мјҖмқҙм— , мӮјмҡ°мқҙм— м”Ё, нңҙлЁјн…ҚмҪ”лҰ¬м•„

кё°нғҖ: нӢ°м”ЁмјҖмқҙ, м„ём§„м „мһҗ, OCIлЁёнӢ°лҰ¬м–јмҰҲ, GST, н•ңм–‘мқҙм—”м§Җ, мқҙмҳӨн…ҢнҒ¬лӢүмҠӨ

[л°ҳлҸ„мІҙ мһҘ비업мІҙ] кҙҖл Ёмў…лӘ©

| мў…лӘ©лӘ… | нҳ„мһ¬к°Җ | м „мқјлҢҖ비 | л§Өм¶ңм•Ў | мҳҒм—…мқҙмқө | мҲңмқҙмқө | PER | PBR | ROE |

|---|---|---|---|---|---|---|---|---|

| мЈјм„ұм—”м§ҖлӢҲм–ҙл§Ғ | 7,400мӣҗ | в–ј70мӣҗ (-0.9%) | 213 | -223 | -247 | N/A | 1.28 | -19.6% |

| DMS | 3,270мӣҗ | в–ј40мӣҗ (-1.2%) | 151 | -159 | -149 | N/A | 0.44 | -7.5% |

| м—җлІ„н…ҢнҒ¬л…ё | 3,535мӣҗ | в–ј85мӣҗ (-2.4%) | 83 | -35 | -38 | N/A | 0.54 | -3.9% |

| м°ём—”м§ҖлӢҲм–ҙл§Ғ | 2,500мӣҗ | в–І140мӣҗ (5.9%) | 114 | -58 | -49 | 10.2 | 0.77 | 7.6% |

| мјҖмқҙм”Ён…Қ | 3,920мӣҗ | в–І60мӣҗ (1.6%) | 208 | 15 | 20 | 11.5 | 0.72 | 6.2% |

| м—ҳмҳӨнӢ°лІ нҒ | 5,690мӣҗ | в–ј30мӣҗ (-0.5%) | 242 | 40 | 32 | 10.4 | 1.15 | 11% |

| мң 진н…ҢнҒ¬ | 18,700мӣҗ | в–ј750мӣҗ (-3.9%) | 752 | 187 | 151 | 10.8 | 4.37 | 40.6% |

| н…ҢмҠӨ | 8,090мӣҗ | в–ј30мӣҗ (-0.4%) | 234 | 34 | 45 | 8.4 | 1.29 | 15.3% |

| көӯм ңм—ҳл үнҠёлҰӯ | 18,000мӣҗ | в–ј500мӣҗ (-2.7%) | 1,306 | 191 | 157 | 6.7 | 2.36 | 26.6% |

| м—җмҠӨнӢ°м•„мқҙ | 2,190мӣҗ | в–ј120мӣҗ (-5.2%) | 265 | 24 | 23 | 2.9 | 1.05 | 36% |

| лҜёлһҳм»ҙнҚјлӢҲ | 17,900мӣҗ | в–ј350мӣҗ (-1.9%) | 270 | 44 | 41 | 8.3 | 2.20 | 26.5% |

| н”„лЎңн…Қ | 8,100мӣҗ | 0мӣҗ (0%) | 149 | 30 | 30 | 3.6 | 1.09 | 30.2% |

| мң лӢҲн…ҢмҠӨнҠё | 2,905мӣҗ | в–ј55мӣҗ (-1.9%) | 211 | 53 | 49 | 4.2 | 1.27 | 30.1% |

| нғ‘м—”м§ҖлӢҲм–ҙл§Ғ | 5,100мӣҗ | 0мӣҗ (0%) | 200 | 23 | 24 | 6.5 | 0.55 | 8.5% |

| мӢңк·ёл„ӨнӢұмҠӨ | 3,310мӣҗ | в–ј45мӣҗ (-1.3%) | 623 | 22 | 24 | 21.9 | 1.81 | 8.3% |

| н•ҳлӮҳл§ҲмқҙнҒ¬лЎ | 8,560мӣҗ | в–ј230мӣҗ (-2.6%) | 577 | -40 | -33 | 63.5 | 1.24 | 1.9% |

| STSл°ҳлҸ„мІҙ | 6,140мӣҗ | в–ј150мӣҗ (-2.4%) | 944 | 30 | 1 | 23 | 1.25 | 5.5% |

| л””м•„мқҙ | 1,505мӣҗ | в–І45мӣҗ (3.1%) | 68 | -12 | -6 | N/A | 0.45 | -3.8% |

| ISC | 7,440мӣҗ | в–ј160мӣҗ (-2.1%) | 85 | 26 | 20 | 6.2 | 0.92 | 14.8% |

| лҰ¬л…ёкіөм—… | 23,950мӣҗ | в–І350мӣҗ (1.5%) | 172 | 67 | 55 | 9.7 | 1.87 | 19.3% |

| кі мҳҒ | 26,200мӣҗ | в–ј600мӣҗ (-2.2%) | 191 | 38 | 34 | 14.7 | 3.14 | 21.3% |

| н”„лЎ¬мҚЁм–ҙнӢ° | 1,900мӣҗ | в–ј25мӣҗ (-1.3%) | 71 | -14 | -29 | N/A | 0.52 | -12.8% |

| л§ҲмқҙнҒ¬лЎңм»Ён…ҚмҶ” | 3,230мӣҗ | в–ј60мӣҗ (-1.8%) | 70 | 15 | 13 | 4.8 | 1.16 | 24% |

| мӢ м„ұмқҙм—”м§Җ | 1,695мӣҗ | в–І55мӣҗ (3.4%) | 353 | 25 | 21 | 2.6 | 0.33 | 12.9% |

| мјҖмқҙм— | 2,700мӣҗ | в–ј20мӣҗ (-0.7%) | 209 | 7 | 7 | 8 | 0.48 | 6% |

| мӮјмҡ°мқҙм— м”Ё | 707мӣҗ | в–ј1мӣҗ (-0.1%) | 311 | 21 | 4 | N/A | 0.48 | -57.9% |

| нңҙлЁјн…ҚмҪ”лҰ¬м•„ | 631мӣҗ | в–І13мӣҗ (2.1%) | 334 | 8 | 0 | N/A | 0.82 | -173.8% |

| нӢ°м”ЁмјҖмқҙ | 11,600мӣҗ | в–ј250мӣҗ (-2.1%) | 125 | 24 | 21 | 12.1 | 1.86 | 15.4% |

| м„ём§„м „мһҗ | 2,300мӣҗ | в–І130мӣҗ (6%) | 113 | 2 | -3 | N/A | 0.49 | -9.8% |

| OCIлЁёнӢ°лҰ¬м–јмҰҲ | 42,150мӣҗ | в–І150мӣҗ (0.4%) | 679 | 163 | 108 | 7.3 | 1.35 | 18.6% |

| GST | 3,805мӣҗ | в–І5мӣҗ (0.1%) | 256 | 40 | 37 | 5 | 0.99 | 19.8% |

| н•ңм–‘мқҙм—”м§Җ | 7,050мӣҗ | в–І100мӣҗ (1.4%) | 784 | 36 | 24 | 11.8 | 1.55 | 13.1% |

| мқҙмҳӨн…ҢнҒ¬лӢүмҠӨ | 34,250мӣҗ | в–ј1,050мӣҗ (-3%) | 354 | 24 | 25 | 27.6 | 2.29 | 8.3% |

| н…ҢнҒ¬мңҷ | 6,550мӣҗ | в–ј40мӣҗ (-0.6%) | 127 | 2 | 7 | 158 | 2.09 | 1.3% |

| м ңмқҙнӢ° | 6,770мӣҗ | 0мӣҗ (0%) | 150 | 4 | 2 | 10.1 | 2.37 | 23.4% |

* л§Өм¶ңм•Ў, мҳҒм—…мқҙмқө, мҲңмқҙмқөмқҖ 2012л…„ 1мӣ”~3мӣ” лҲ„м Ғ, лӢЁмң„лҠ” м–өмӣҗ, K-IFRS к°ңлі„ мһ¬л¬ҙм ңн‘ң кё°мӨҖ.

[мӣҗмқөIPS] нҲ¬мһҗ мІҙнҒ¬ нҸ¬мқёнҠё

| кё°м—…к°ңмҡ” | л°ҳлҸ„мІҙмһҘ비 л°Ҹ мһҘм№ҳ, LCD мһҘ비, SOLAR мһҘ비 м ңмЎ° м—…мІҙ |

|---|---|

| мӮ¬м—…нҷҳкІҪ | г…Үнғңкөӯ нҷҚмҲҳ н”јн•ҙ ліөкө¬лЎң л°ҳлҸ„мІҙ мӢңмһҘмқҙ нҡҢліөлҗҳкі мһҲм–ҙ м ңмЎ°мһҘ비мӢңмһҘлҸ„ нҡҢліөкё°мЎ° к°ҖмҶҚнҷ”лҗ кІғмңјлЎң м „л§қ г…Үк°ңл°ң мҷ„лЈҢлҗң AMOLED мһҘ비 л§Өм¶ң кё°лҢҖ |

| кІҪкё°ліҖлҸҷ | кІҪкё°м—җ л”°лқј мӢӨм Ғ мҳҒн–Ҙмқ„ л§Өмҡ° нҒ¬кІҢ л°ӣлҠ” мӮ°м—…мңјлЎң м „л°©мӮ°м—…мқҳ мӢ к·ңнҲ¬мһҗ мҰқк°ҖмӢң мҲҳнҳң |

| мЈјмҡ”м ңн’Ҳ | г…Үл°ҳлҸ„мІҙ, л””мҠӨн”Ңл Ҳмқҙ, нғңм–‘кҙ‘ м ңмЎ° мһҘ비 (л§Өм¶ң 비мӨ‘ 84%) г…ҮмһҘ비 мң м§Җ ліҙмҲҳ л°Ҹ л¶Җн’Ҳ (л§Өм¶ң 비мӨ‘ 16%) |

| мӣҗмһ¬лЈҢ | г…ҮнһҲн„° (л§Өмһ… 비мӨ‘ 11%) г…Үл¶Җн’Ҳ лӘЁл“Ҳ (л§Өмһ… 비мӨ‘ 6%) |

| мӢӨм ҒліҖмҲҳ | м „л°©мӮ°м—…(л°ҳлҸ„мІҙ,LCD,нғңм–‘кҙ‘) нҳёнҷ©мӢң мҲҳнҳң |

| лҰ¬мҠӨнҒ¬ | г…Үл°ҳлҸ„мІҙ кІҪкё° н•ҳн–ҘмӢң мӢӨм Ғ к°җмҶҢ г…Үнғңм–‘кҙ‘ ліҙмЎ°кёҲ к°җмҶҢлЎң нғңм–‘кҙ‘м—…мІҙл“Өмқҳ м„Ө비нҲ¬мһҗ м·ЁмҶҢ |

| мӢ к·ңмӮ¬м—… | мӢ к·ңмӮ¬м—… м—ҶмқҢ |

(мһҗлЈҢ : м•„мқҙнҲ¬мһҗ www.itooza.com)

[мӣҗмқөIPS] н•ң лҲҲм—җ ліҙлҠ” нҲ¬мһҗм§Җн‘ң

(лӢЁмң„: м–өмӣҗ)

[мӣҗмқөIPS] мЈјмҡ”мЈјмЈј

| м„ұ лӘ… | кҙҖ кі„ | мЈјмӢқмқҳ мў…лҘҳ | мҶҢмң мЈјмӢқмҲҳ л°Ҹ м§Җ분мңЁ | л№„кі | |||

|---|---|---|---|---|---|---|---|

| кё° мҙҲ | кё° л§җ | ||||||

| мЈјмӢқмҲҳ | м§Җ분мңЁ | мЈјмӢқмҲҳ | м§Җ분мңЁ | ||||

| (мЈј)мӣҗмқө | кҙҖкі„нҡҢмӮ¬ | ліҙнҶөмЈј | 8,175,221 | 11.30 | 8,175,221 | 11.30 | - |

| (мЈј)мӣҗмқөнҒҗм—”м”Ё | кҙҖкі„нҡҢмӮ¬ | ліҙнҶөмЈј | 4,448,701 | 6.15 | 4,448,701 | 6.15 | - |

| мқҙмӨҖм—ҙ | кҙҖкі„нҡҢмӮ¬мһ„мӣҗ | ліҙнҶөмЈј | 219,000 | 0.30 | 219,000 | 0.30 | - |

| л¬ёкІҪмҲҳ | лӢ№мӮ¬мһ„мӣҗ | ліҙнҶөмЈј | 20,000 | 0.03 | 20,000 | 0.03 | - |

| мңӨмў…нҷҳ | лӢ№мӮ¬мһ„мӣҗ | ліҙнҶөмЈј | 38,010 | 0.05 | 38,010 | 0.05 | - |

| к№Җмұ„л№Ҳ | лӢ№мӮ¬мһ„мӣҗ | ліҙнҶөмЈј | 19,990 | 0.03 | 19,990 | 0.03 | - |

| мһ„м°Ҫл№Ҳ | лӢ№мӮ¬мһ„мӣҗ | ліҙнҶөмЈј | 107,800 | 0.15 | 107,800 | 0.15 | - |

| к°•нҳ•м„қ | кҙҖкі„нҡҢмӮ¬мһ„мӣҗ | ліҙнҶөмЈј | 50,000 | 0.07 | 50,000 | 0.07 | - |

| мқҙл¬ёмҡ© | лҢҖн‘ңмқҙмӮ¬ | ліҙнҶөмЈј | 348,767 | 0.48 | 348,767 | 0.48 | - |

| мқҙмҡ©н•ң | лӢ№мӮ¬мһ„мӣҗ | ліҙнҶөмЈј | 5,501,847 | 7.61 | 5,501,847 | 7.61 | - |

| м„ңнғңмҡұ | лӢ№мӮ¬мһ„мӣҗ | ліҙнҶөмЈј | 50,000 | 0.07 | 50,000 | 0.07 | - |

| к№Җнҳ•мӨҖ | лӢ№мӮ¬мһ„мӣҗ | ліҙнҶөмЈј | 5,082 | 0.01 | 5,082 | 0.01 | - |

| м •лӘ…мЎ° | лӢ№мӮ¬мһ„мӣҗ | ліҙнҶөмЈј | 60,000 | 0.08 | 60,000 | 0.08 | - |

| (мң )нҳёлқјмқҙмҰҢмәҗн”јнғҲ | кҙҖкі„нҡҢмӮ¬ | ліҙнҶөмЈј | 909,214 | 1.26 | 909,214 | 1.26 | - |

| мқҙкё°нӣҲ | лӢ№мӮ¬мһ„мӣҗ | ліҙнҶөмЈј | 42,460 | 0.06 | 42,460 | 0.06 | - |

| мЎ°мғқнҳ„ | лӢ№мӮ¬мһ„мӣҗ | ліҙнҶөмЈј | 9,529 | 0.01 | 9,529 | 0.01 | - |

| л°•мғҒмӨҖ | лӢ№мӮ¬мһ„мӣҗ | ліҙнҶөмЈј | 23,117 | 0.03 | 20,000 | 0.02 | мһҘлӮҙл§ӨлҸ„ |

| к°•лҸҷл ¬ | лӢ№мӮ¬мһ„мӣҗ | ліҙнҶөмЈј | 5,100 | 0.01 | 0 | 0.00 | нҮҙмӮ¬ |

| к№ҖмҳҒмӣҗ | лӢ№мӮ¬мһ„мӣҗ | ліҙнҶөмЈј | 6,000 | 0.01 | 6,000 | 0.01 | - |

| кі„ | ліҙнҶөмЈј | 20,039,838 | 27.71 | 20,031,621 | 27.69 | - | |

| мҡ°м„ мЈј | 0 | 0.00 | 0 | 0.00 | - | ||

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.