아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

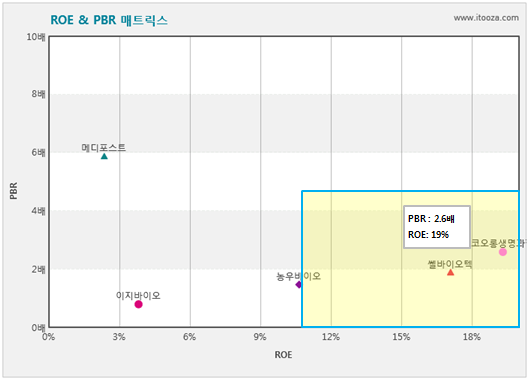

[즉시분석] 코오롱생명 5%↑···ROE 19%, PBR 2.6배

[아이투자 이래학] 코오롱생명과학이 5일 만에 반등세다.

18일 오후 1시 30분 현재 코오롱생명과학53,600원, ▲7,050원, 15.15%은 5.1%(2200원) 오른 4만5000원에 거래되고 있다. 코오롱생명과학 주가는 지난 12일부터 5일 연속 하락했지만, 이날 상승세로 하락폭을 전부 만회한 상태다.

코오롱생명과학은 코오롱그룹 계열로 의약, 환경소재, 워터솔루션사업을 한다. 의약사업은 원료의약품을 생산하는 부문으로 신약·제네릭 완제의약품을 제조하기 위한 원제(원료의약, 의약중간체)를 만든다. 환경소재사업은 세균의 증식을 억제하는 향균제 등을 생산하는 분야다. 워터솔루션부문에선 환경정화용 수처리제를 만든다.

매출액 비중은 의약 51%, 환경소재 27%, 워터솔루션 21%다. 그러나 영업이익 기여도는 의약사업이 97%로 압도적이다. 코오롱생명과학이 주력하고 있는 원료의약품사업은 기술 집약도가 높은 분야다. 신제품 개발 여부에 따라 높은 부가가치 창출이 가능하다.

코오롱생명과학은 원료의약품의 90%를 일본으로 수출한다. 일본은 고령화 문제로 의약품 수요가 꾸준히 늘어나고 있는 국가다. 이로 인해 정부 부담금 또한 증가하고 있어 신약보다 가격이 저렴한 제네릭약이 대안으로 떠오르고 있다. 코오롱생명과학은 품질을 앞세워 일본의 원료의약품신고제도(DMF) 등록을 했으며, 가격 경쟁력을 바탕으로 일본 시장 점유율을 확대하고 있다.

올해 1분기 매출액은 339억원으로 전년 동기 대비 29% 증가했다. 영업이익은 66억2000만원으로 373% 늘어났으며, 순이익은 51억9000만원으로 347% 증가했다. 의약사업 부문의 호조로 매출액이 증가했으며, 수익성은 더 크게 개선됐다.

◆ ROE 19%, PBR 2.6배

아이투자에서 개발한 ROE & PBR 매트릭스 차트에 따르면 코오롱생명과학은 상장된 제약과 생물공학 업종 중에서 수익성이 높고 저평가돼 있는 종목으로 분류됐다. 코오롱생명과학은 상장된 제약과 생물공학 업종 중에서 4사분면인 오른쪽 하단에 위치해 있다. 이 영역은 상대적으로 자기자본비율(ROE)이 높고 주가순자산배수(PBR)가 낮은 기업이 포함된다. 이러한 기업은 수익성이 좋고 저평가됐다고 판단한다. 코오롱생명공학의 ROE는 19%, 현재 PBR은 2.6배다.

[코오롱생명과학] 투자 체크 포인트

| 기업개요 | 원료의약, 수처리제, 항균제, 바이오신약 등을 연구·개발 |

|---|---|

| 사업환경 | ㅇ의약품, 환경소재 등 기존 사업의 견조한 성장세를 바탕으로 신성장동력인 바이오신약을 집중 육성 ㅇ관절염 치료제인 바이오 신약 2차 임상 진행 ㅇ유니레버 '도브' 샴푸에 비듬방지 향균제 납품 |

| 경기변동 | ㅇ제약업은 전반적으로 경기의 영향을 덜 탐 ㅇ일반의약품은 전문의약품에 비해 경기와 계절의 영향을 받음 |

| 주요제품 | ㅇ원료의약품 (매출 비중 51%) ㅇ향균제 (매출 비중 27%) ㅇ수처리제 (매출 비중 21%) |

| 원재료 | 중국, 인도 등 해외에서 의약사업 원료인 KBMOT 등 수입 |

| 실적변수 | ㅇ정부의 바이오/의약/환경 부문 지원·규제 ㅇ원자재 대부분을 수입해 환율에 민감 |

| 리스크 | 신약 개발은 임상 시험을 통과하지 못할 경우 비용 소모가 큼 |

| 신규사업 | 진행 중인 신규사업 없음 |

(자료 : 아이투자 www.itooza.com)

[코오롱생명과학] 한 눈에 보는 투자지표

(단위: 억원)

[코오롱생명과학] 주요주주

| 성 명 | 관 계 | 주식의 종류 | 소유주식수 및 지분율 | 비고 | |||

|---|---|---|---|---|---|---|---|

| 기 초 | 기 말 | ||||||

| 주식수 | 지분율 | 주식수 | 지분율 | ||||

| (주)코오롱 | 최대주주 | 보통주 | 859,023 | 20.0 | 901,974 | 20.0 | - |

| 이웅열 | 임원 | 보통주 | 602,205 | 14.1 | 694,120 | 15.4 | 장내 매수 |

| 이관희 | 계열사 임원 | 보통주 | 72,825 | 1.7 | 76,466 | 1.7 | - |

| 서창희 | 배우자 | 보통주 | 29,195 | 0.7 | 30,654 | 0.7 | - |

| 박상후 | 임원 | 보통주 | 4,898 | 0.1 | 5,142 | 0.1 | - |

| 김남수 | 계열사 임원 | 보통주 | 4,225 | 0.1 | 4,436 | 0.1 | - |

| 김화중 | 계열사 임원 | 보통주 | 4,225 | 0.1 | 4,436 | 0.1 | - |

| 김철수 | 계열사 임원 | 보통주 | 3,986 | 0.1 | 4,185 | 0.1 | - |

| 서명관 | 임원 | 보통주 | 3,441 | 0.1 | 3,613 | 0.1 | - |

| 이상우 | 임원 | 보통주 | 2,453 | 0.1 | 2,575 | 0.1 | - |

| 최태근 | 임원 | 보통주 | 1,328 | 0.0 | 1,394 | 0.0 | - |

| 이석준 | 임원 | 보통주 | 1050 | 0.0 | 1,102 | 0.0 | - |

| 이진용 | 계열사 임원 | 보통주 | 1,050 | 0.0 | 1,102 | 0.0 | - |

| 서윤덕 | 계열사 임원 | 보통주 | 4,260 | 0.1 | 4,473 | 0.1 | - |

| 임문진 | 계열사 임원 | 보통주 | 4,000 | 0.1 | 13,200 | 0.3 | 장내 매수 |

| 계 | 보통주 | 1,598,164 | 37.3 | 1,748,872 | 38.8 | - | |

| 우선주 | 0 | 0.0 | 0 | 0.0 | - | ||

| 기타 | 0 | 0.0 | 0 | 0.0 | - | ||

더 좋은 글 작성에 큰 힘이 됩니다.