아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

[핫스톡]한일시멘트 5.4% 상승···메릴린치, 이틀째 매수

[아이투자 이래학] 한일시멘트가 상승세다.

11일 오후 1시 20분 현재 한일시멘트17,640원, ▲280원, 1.61%는 전일 대비 5.4%(2150원) 오른 4만1900원에 거래되고 있다. 메릴린치로부터 이틀째 ‘사자 ’ 주문이 몰리고 있다. 메릴린치로부터 유입된 메수세는 전일 6180주, 이날 2350주다.

◆ 지난해 2분기부터 턴 어라운드 진행 한일시멘트는 시멘트, 레미콘, 레미탈 등 생산하는 건축자재업체다. 각 제품별 매출액 비중은 시멘트 50%, 레미콘 27%, 레미탈 22%다.

한일시멘트는 시멘트, 레미콘, 레미탈 등 생산하는 건축자재업체다. 각 제품별 매출액 비중은 시멘트 50%, 레미콘 27%, 레미탈 22%다.

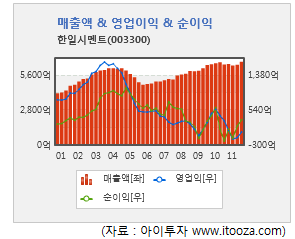

한일시멘트의 수익구조는 지난해 2분기를 기점으로 대폭 개선되고 있다. 국내 시멘트업체들이 가격인상을 단행했기 때문이다. 시멘트업체들은 지난해 4월 1일을 기준으로 시멘트 가격을 2009년 수준인 톤당 6만7500원으로 인상했다. 이에 따라 한일시멘트의 지난해 3분기 실적은 전년 수치를 크게 웃돌았다. 이 회사의 지난해 3분기 영업이익은 158억원으로 2010년 보다 6배 이상 증가했다.

한편 국내 시멘트 업체는 올해 들어 시멘트 가격을 다시 인상한다고 밝혔다. 가격 인상이 이뤄질 시 시멘트 업체들의 이익도 증가할 것으로 전망된다.

◆ PBR 0.24배, 역사적으로 가장 낮은 수준

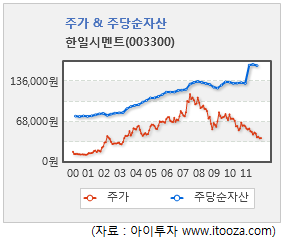

한일시멘트의 현재 주가순자산배수(PBR)는 0.24배로 5년 평균 PBR 0.56배에 비해 현저히 낮다. 지난 10년간 최고 PBR은 1배, 최저 PBR은 0.24배다. 한일시멘트의 현재 PBR은 역사적으로 가장 낮은 수준이다.

[시멘트 업계] 테마분석

시멘트 업황은 부동산 경기와 밀접한 관련을 보인다. 2008년 이후 부동산 경기 침체로 건설사업이 급감하면서 시멘트 업계도 불황을 겪고 있다. 그러나 2011년 4월 시멘트 가격 인상을 기점으로 시멘트 업계 실적이 턴 어라운드 중이다.

지난 2011년 3분기 기준, 영업이익률이 흑자를 기록한 업체는 아세아시멘트(12.5%), 한일시멘트(8.6%), 현대시멘트(6%), 동양시멘트(2%), 쌍용양회(1.2%)다. 성신양회는 -6.7%로 영업적자를 기록했다.

[주요 기업]

쌍용양회: 국내 시멘트 25% 점유

유니온: 국내 백시멘트 80% 점유

동양시멘트, 현대시멘트, 성신양회, 한일시멘트, 아세아시멘트

[시멘트 업계] 관련종목

| 종목명 | 현재가 | 전일대비 | PER | PBR | ROE |

|---|---|---|---|---|---|

| 쌍용양회 | 4,360원 | ▲15원 (0.3%) | N/A | 0.28 | -1.1% |

| 동양시멘트 | 2,570원 | ▼10원 (-0.4%) | N/A | 0.56 | -14% |

| 현대시멘트 | 6,000원 | ▲110원 (1.9%) | 1.2 | 0.27 | 23% |

| 성신양회 | 2,620원 | ▼5원 (-0.2%) | N/A | 0.16 | -30% |

| 한일시멘트 | 41,900원 | ▲2,150원 (5.4%) | 9.8 | 0.24 | 2.5% |

| 아세아시멘트 | 33,800원 | 0원 (0%) | 208 | 0.22 | 0.1% |

| 유니온 | 5,890원 | ▲20원 (0.3%) | 8.8 | 0.39 | 4.5% |

[한일시멘트] 기업정보

| 기업개요 | 국내 수위권 시멘트·레미콘 업체 |

|---|---|

| 사업환경 | 낮은 진입 장벽으로 경쟁 치열. 대량의 시멘트·콘크리트를 운송해야 하기 때문에 연료·운송비 비중이 큼 |

| 경기변동 | 건설 경기에 매우 민감. 2008년 이후 미분양 아파트 증가, 주택 공급 감소로 업계가 전반적으로 침체 |

| 실적변수 | 봄, 가을이 성수기. 강우가 집중되는 7~8월은 수요가 낮음 |

| 신규사업 | 진행 중인 신규사업 없음 |

(자료 : 아이투자 www.itooza.com)

[한일시멘트] 실적 및 주요 투자 지표

(단위: 억원)

| 손익계산서 | 2011.9월 | 2010.12월 | 2009.12월 | 2008.12월 |

|---|---|---|---|---|

| 매출액 | 4,935 | 6,513 | 6,502 | 5,940 |

| 영업이익(보고서) | 113 | 61 | 465 | 80 |

| 영업이익률(%) | 2.3% | 0.9% | 7.2% | 1.3% |

| 영업이익(K-GAAP) | 95 | 61 | 465 | 80 |

| 영업이익률(%) | 1.9% | 0.9% | 7.2% | 1.3% |

| 순이익(지배) | -14 | 86 | 404 | 145 |

| 순이익률(%) | -0.3% | 1.3% | 6.2% | 2.4% |

| 주요투자지표 | |

|---|---|

| 이시각 PER | 9.79 |

| 이시각 PBR | 0.24 |

| 이시각 ROE | 2.50% |

| 5년평균 PER | 26.61 |

| 5년평균 PBR | 0.57 |

| 5년평균 ROE | 2.77% |

(자료 : K-IFRS 개별 재무제표 기준)

더 좋은 글 작성에 큰 힘이 됩니다.