ВЋёВЮ┤ьѕгВъљ вЅ┤Віц > ВаёВ▓┤

ВЋёВЮ┤ьѕгВъљ ВаёВ▓┤ News ЖИђВъЁвІѕвІц.

[i]ВЋёВЮ┤ьѕгВъљ 200Вёа, ВЃЂв░ўЖИ░ВЌљ ВІюВъЦ ВЮ┤Ж▓╝вІц

ВЋёВЮ┤ьѕгВъљВЮў ВюавДЮВбЁвфЕ 200ВёаВЮ┤ Вўг ВЃЂв░ўЖИ░ВЌљ ВІюВъЦВЮё ВЮ┤Ж▓╝вІц.

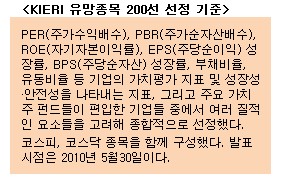

ьЋюЖхГьѕгВъљЖхљВюАВЌ░ЖхгВєї(KIERI) ВёаВаЋ РђўВюавДЮВбЁвфЕ 200ВёаРђЎ ВДђВѕўЖ░ђ 2011вЁё ВЃЂв░ўЖИ░ВЌљ ВйћВіцьћ╝┬иВйћВіцвІЦ ВДђВѕўВЮў ВЃЂВі╣вЦаВЮё вфевЉљ ВЏЃвЈѕ Ж▓ЃВю╝вАю вѓўьЃђвѓгвІц.

ВюавДЮ 200ВёаВЮђ KIERIЖ░ђ ВДђвѓюьЋ┤ 5ВЏћвДљ Ж░ђВ╣ўьѕгВъљ в░ЕВІЮВю╝вАю ВЌёВёаьЋю ВбЁвфЕвЊцвАю, вХёВёЮ ЖИ░Ж░ёВЮђ 2011вЁё 1ВЏћ3ВЮ╝вХђьё░ 6ВЏћ30ВЮ╝Ж╣їВДђвІц. ВюавДЮВбЁвфЕ 200Вёа ВДђВѕўвіћ ВбЁвфЕв│ё ВІюЖ░ђВ┤ЮВЋА в╣ёВюеВЌљ вДъВХ░ Вѓ░ВаЋьќѕвІц.

ВюавДЮ 200ВёаВЮђ KIERIЖ░ђ ВДђвѓюьЋ┤ 5ВЏћвДљ Ж░ђВ╣ўьѕгВъљ в░ЕВІЮВю╝вАю ВЌёВёаьЋю ВбЁвфЕвЊцвАю, вХёВёЮ ЖИ░Ж░ёВЮђ 2011вЁё 1ВЏћ3ВЮ╝вХђьё░ 6ВЏћ30ВЮ╝Ж╣їВДђвІц. ВюавДЮВбЁвфЕ 200Вёа ВДђВѕўвіћ ВбЁвфЕв│ё ВІюЖ░ђВ┤ЮВЋА в╣ёВюеВЌљ вДъВХ░ Вѓ░ВаЋьќѕвІц.

РќиВДђВѕў ВЃЂВі╣вЦа & Въгвг┤ВДђьЉю, ВйћВіцьћ╝ВЌљ Вџ░ВёИ = ВюавДЮ 200ВёаВЮђ ВДђВѕў ВЃЂВі╣вЦаЖ│╝ Въгвг┤ВДђьЉю вфевЉљ ВйћВіцьћ╝ВЎђВЮў в╣ёЖхљВЌљВёю ВЃЂвїђВаЂ Вџ░ВюёвЦ╝ в│┤ВўђвІц.

ВЌ░В┤ѕ вїђв╣ё ВЃЂВі╣вЦаВЮў Ж▓йВџ░, ВюавДЮ 200ВёаВЮђ 9.8% ВўгвЮ╝ 1.5% ВЃЂВі╣ьЋю ВйћВіцьћ╝в│┤вІц 8.3%p ВЋъВё░вІц. ROE(ВъљЖИ░Въљв│ИВЮ┤ВЮхвЦа)вЈё 14.0%вЦ╝ ЖИ░вАЮьЋю ВюавДЮ 200ВёаВЮ┤ 10.7%ВЮИ ВйћВіцьћ╝вЦ╝ 3.3%p ВХћВЏћьќѕвІц. PER(ВБ╝Ж░ђВѕўВЮхв░░Вѕў)ВЮђ ВюавДЮ 200ВёаВЮ┤ ВйћВіцьћ╝ вїђв╣ё ВађьЈЅЖ░ђВўђвІц. ВюавДЮ 200Вёа 12.7в░░, ВйћВіцьћ╝ 13.9в░░ВўђвІц. PBR(ВБ╝Ж░ђВѕюВъљВѓ░в╣ёВюе)ВЮђ ВйћВіцьћ╝Ж░ђ ВєїьЈГ ВађьЈЅЖ░ђвЦ╝ ЖИ░вАЮьќѕвІц. ВюавДЮ 200Вёа 1.6в░░, ВйћВіцьћ╝ 1.4в░░ВўђвІц.

ВюавДЮВбЁвфЕ 200ВёаВЮђ ВйћВіцьћ╝200Ж│╝ВЮў в╣ёЖхљВЌљВёювЈё Вџ░ВёИьќѕвІц. ВюавДЮВбЁвфЕ 200ВёаВЮђ ВйћВіцьћ╝ВЎђ ВйћВіцвІЦ ВІюВъЦ ВаёВ▓┤ВЌљВёю Вџ░вЪЅьЋю ВбЁвфЕвЊцВЮё Ж│авЦИ Ж▓ЃВЮ┤вІц. ВйћВіцьћ╝200ВЮђ ВІюВъЦ┬иВЌЁВбЁ вїђьЉюВё▒ВЮ┤ ВъѕЖ│а, ВюавЈЎВё▒вЈё ьњЇвХђьЋю ВбЁвфЕВЮё вфеВЋё вДївЊа ВДђВѕўвІц.

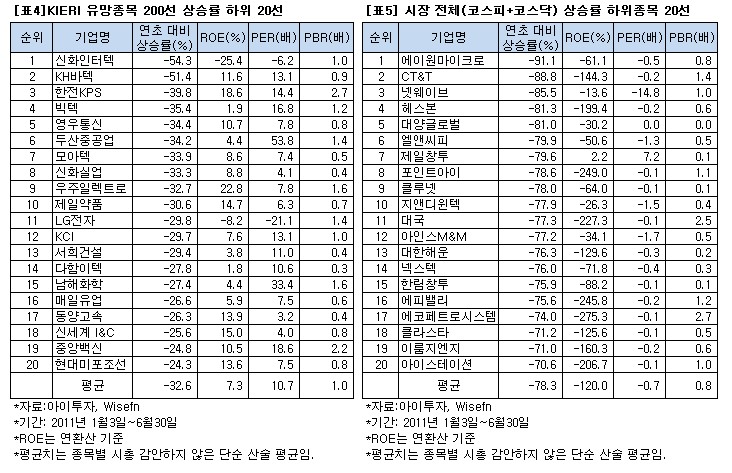

ВйћВіцьћ╝200ВЮђ ВЃЂВі╣ВюеВЮ┤ 0.5%вАю ВйћВіцьћ╝в│┤вІц 1%p, ВюавДЮ 200Вёав│┤вІцвіћ 9.3%p вѓ«ВЋўвІц. ROEвіћ 11.8%вАю ВйћВіцьћ╝(10.7%)в│┤вІц ВбІВЋўВДђвДї ВюавДЮ 200Вёа(14%)в│┤вІцвіћ вХђВДёьќѕвІц. PERВЮђ ВйћВіцьћ╝200(13.4в░░)ВЮ┤ ВйћВіцьћ╝(13.9в░░)в│┤вІц ВађьЈЅЖ░ђВўђВДђвДї ВюавДЮ 200Вёа(12.7в░░)в│┤вІцвіћ Ж│аьЈЅЖ░ђВўђвІц. PBRВЮђ ВйћВіцьћ╝200ВЮ┤ 1.6в░░вАю ВйћВіцьћ╝(1.4в░░)в│┤вІц ВєїьЈГ Ж│аьЈЅЖ░ђ, ВюавДЮ 200Вёа(1.6в░░)Ж│╝віћ вЈЎВЮ╝ьЋю ВѕўВ╣ўВўђвІц.  РќиВюавДЮ 200Вёа, ВІюВъЦв│┤вІц В▓юВъЦ вѓ«Ж│а в░ћвІЦ вєњВЋё = ВЌ░В┤ѕ вїђв╣ё ВЃЂВі╣вЦа ЖИ░ВцђВю╝вАю ВюавДЮ 200ВёаЖ│╝ ВІюВъЦ ВаёВ▓┤(ВйћВіцьћ╝+ВйћВіцвІЦ) ВбЁвфЕвЊцВЮё Ж░ЂЖ░Ђ ВЃЂВюё 20Вюё, ьЋўВюё 20ВюёЖ╣їВДђ ВХћВХюьЋю Ж▓░Ж│╝, ВюавДЮ 200Вёа ВбЁвфЕвЊцВЮђ ВІюВъЦ ВаёВ▓┤ ВбЁвфЕвЊцЖ│╝ в╣ёЖхљьЋ┤ ВЃЂвїђВаЂВю╝вАю вЊ▒вЮй ьЈГВЮ┤ ВбЂВЋўвІц.

РќиВюавДЮ 200Вёа, ВІюВъЦв│┤вІц В▓юВъЦ вѓ«Ж│а в░ћвІЦ вєњВЋё = ВЌ░В┤ѕ вїђв╣ё ВЃЂВі╣вЦа ЖИ░ВцђВю╝вАю ВюавДЮ 200ВёаЖ│╝ ВІюВъЦ ВаёВ▓┤(ВйћВіцьћ╝+ВйћВіцвІЦ) ВбЁвфЕвЊцВЮё Ж░ЂЖ░Ђ ВЃЂВюё 20Вюё, ьЋўВюё 20ВюёЖ╣їВДђ ВХћВХюьЋю Ж▓░Ж│╝, ВюавДЮ 200Вёа ВбЁвфЕвЊцВЮђ ВІюВъЦ ВаёВ▓┤ ВбЁвфЕвЊцЖ│╝ в╣ёЖхљьЋ┤ ВЃЂвїђВаЂВю╝вАю вЊ▒вЮй ьЈГВЮ┤ ВбЂВЋўвІц.

ВЃЂВі╣вЦа ВЃЂВюё ВбЁвфЕвЊцВЮў Вё▒Ж│╝віћ ВюавДЮВбЁвфЕ 200Вёав│┤вІц ВІюВъЦВЮў Ж░юв│ё ВбЁвфЕвЊцВЮ┤ вЇћ вЏ░Вќ┤вѓгвІц. ВюавДЮ 200ВЮў ВЃЂВюё 20ВёаВЮђ ьЈЅЖиа 62.7%, ВІюВъЦ ВаёВ▓┤ВЮў ВЃЂВюё 20ВёаВЮђ вг┤вац ьЈЅЖиа 191.0% ВЃЂВі╣ьќѕвІц. ВІюВъЦВЮў ВёавЉљЖиИвБ╣ВЮ┤ ВюавДЮ 200ВёаВЮў ВёавЉљЖиИвБ╣в│┤вІц ВёИ в░░ ВЮ┤ВЃЂ ьЂ░ ВЃЂВі╣вЦаВЮё вѓўьЃђвѓИ Ж▓ЃВЮ┤вІц.

ьЋўВДђвДї ьЋўВюёЖиИвБ╣ВЌљВёювіћ ВЮ┤ВЎђ в░ўвїђВЮў Ж▓░Ж│╝Ж░ђ вѓўВЎћвІц. ВІюВъЦ ВаёВ▓┤ВЮў ВЃЂВі╣вЦа ьЋўВюё 20Ж░ю ВбЁвфЕвЊцВЮђ ВЌ░В┤ѕ вїђв╣ё ьЈЅЖиа -78.6%, ВюавДЮ 200ВёаВЮў ВѕўВЮхвЦа ьЋўВюё 20ВёаВЮђ ВЌ░В┤ѕ вїђв╣ё ьЈЅЖиа -32.7%ВЮў ВЃЂВі╣вЦаВЮё ЖИ░вАЮьќѕвІц. ВІюВъЦ ВаёВ▓┤ВЮў в░ћвІЦВЮ┤ ВюавДЮ 200ВёаВЮў в░ћвІЦв│┤вІц вЉљ в░░ ВаЋвЈё вЇћ Ж╣іВЌѕвІцвіћ ВќўЖИ░вІц.

РќиВІюВъЦ ВаёВ▓┤ ЖИЅвЊ▒ВБ╝, ьЈЅЖиа ROEвіћ вДѕВЮ┤вёѕВіц = ВЮ┤в▓ѕ в╣ёЖхљВЌљВёю ВБ╝вфЕьЋа вДїьЋю вХђвХё ВцЉ ьЋўвѓўвіћ ВІюВъЦ ВаёВ▓┤(ВйћВіцьћ╝+ВйћВіцвІЦ)ВЮў ВЃЂВі╣вЦа ВЃЂВюё 20ВбЁвфЕВЮў Ж▓йВџ░, ьЈЅЖиа ROEЖ░ђ -11.7%вАю ВаЂВъљ ВЃЂьЃюВўђвІцвіћ Ж▓ЃВЮ┤вІц.

ВюавДЮВбЁвфЕ 200ВёаВЮў Ж▓йВџ░, ВЃЂВі╣вЦа ВЃЂВюё 20ВбЁвфЕВЮђ вг╝вАа, ВЃЂВі╣вЦа ьЋўВюё 20ВбЁвфЕвЈё ROEвіћ вфевЉљ ьЮЉВъљВўђвІц. ьЋўВДђвДї ВІюВъЦ ВаёВ▓┤ ВЃЂВюё 20ВбЁвфЕВЮђ ВЃЂв░ўЖИ░ВЌљ ВЌ░В┤ѕ вїђв╣ё ВЃЂВі╣вЦаВЮ┤ 191%вѓў вљўВДђвДї ROEЖ░ђ вДѕВЮ┤вёѕВіц ВѕўВ╣ўвЦ╝ вѓўьЃђвЃѕвІц. ЖИЅвЊ▒ьќѕВДђвДї, РђўЖ▒░ьњѕВЮ┤ вѓђРђЎ ВЃЂВі╣вЦаВЮ╝ Ж░ђвіЦВё▒ВЮ┤ вєњвІцЖ│а в│╝ Вѕў ВъѕвІц.

ьЋюьјИ, ВЃЂВі╣вЦа ВЃЂ/ьЋўВюё ВбЁвфЕвЊцВЮў ROE, PER, PBRВЮў ьЈЅЖиаВ╣ўвіћ ьЋ┤ВёЮВЌљ ВюаВЮўьЋ┤ВЋ╝ ьЋювІц. ВбЁвфЕв│ё ВІюЖ░ђВ┤ЮВЋАВЮё Ж░љВЋѕьЋўВДђ ВЋіВЮђ вІеВѕю Вѓ░ВѕаьЈЅЖиаВЮ┤ЖИ░ вЋївгИВЮ┤вІц.

ВўѕвЦ╝ вЊцВќ┤, ВюавДЮ 200Вёа ВЃЂВі╣вЦа ВЃЂВюё 20ВбЁвфЕвЊцВЮђ ROEЖ░ђ вфевЉљ ьЮЉВъљВЌгВёю в│ё вг┤вдгЖ░ђ ВЌєвІц. в░ўвЕ┤ ВІюВъЦ ВаёВ▓┤ ВЃЂВі╣вЦа ВЃЂВюё 20 ВбЁвфЕВЌљВёювіћ 6Ж░ю ВбЁвфЕВЮў ROEЖ░ђ ВаЂВъљ ВЃЂьЃюВўђвІц(ьЉю3 В░ИЖ│а. ROEЖ░ђ ВаЂВъљВЮИ ЖИ░ВЌЁВЮђ 3H(-30.5%), ьѓцВіцьєцЖИђвАюв▓ї(-57.4%), Вюав╣ёьіИвАа(-306.4%), Вагв░▒Віц(-30.0%), вћћВДђьёИьЁЇ(-3.5%), Вѓ░Вё▒ьћ╝ВЋцВће(-1.3%) вЊ▒ В┤Ю 6Ж░юВѓг.)

ВІюВъЦ ВаёВ▓┤ ВЃЂВюё 20 ВбЁвфЕВЌљВёю ВаЂВъљ ЖИ░ВЌЁВЮё ВаюВЎИьЋўЖ│а ROEВЮў ьЈЅЖиаВЮё ЖхгьЋа Ж▓йВџ░, ьЮЉВъљ 14Ж░юВѓгВЮў ьЈЅЖиа ROEвіћ 14.0%вАю ВДЉЖ│ёвљювІц. 14Ж░юВѓгВЮў ьЈЅЖиа PERВЮђ 57.1в░░, ьЈЅЖиа PBRВЮђ 3.4в░░вЦ╝ ЖИ░вАЮьќѕвІц.

вЇћ ВбІВЮђ ЖИђ ВъЉВё▒ВЌљ ьЂ░ ьъўВЮ┤ вљЕвІѕвІц.