м•„мқҙнҲ¬мһҗ лүҙмҠӨ > м „мІҙ

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

[нғҗл°©мқ„ нғҗн•ҳлӢӨ] 'мӮ¬л§үм—җ н•Җ кҪғ' мҡ°лҰ¬нҢҢмқҙлӮём…ң

[н•ҳлЈЁм—җлҸ„ мҲұн•ҳкІҢ мҸҹм•„м ё лӮҳмҳӨлҠ” кё°м—… ліҙкі м„ң, к·ёлҹ¬лӮҳ к¶ҒкёҲмҰқмқҖ м—¬м „нһҲ лӮЁмҠөлӢҲлӢӨ. мқҙлҜјмЈј лІ„н•Ҹм—°кө¬мҶҢмһҘмқҙ кё°м—…мқ„ м§Ғм ‘ нғҗл°©н•ҙ мқҙлҹ° к¶ҒкёҲмҰқмқ„ нҷ• н’Җм–ҙлҙ…лӢҲлӢӨ. м•„мқҙнҲ¬мһҗмқҳ мғҲ мӢңлҰ¬мҰҲ 'нғҗл°©мқ„ нғҗн•ҳлӢӨ'лҠ” к°ңмқё нҲ¬мһҗмһҗл“Ө мӮ¬мқҙм—җ кҙҖмӢ¬мӮ¬лЎң л– мҳӨлҘҙкі мһҲлҠ” кё°м—…мқ„ м„ м •н•ҙ мһ¬л¬ҙм ңн‘ңмқҳ мҲ«мһҗлӮҳ мЈјм„қ л§ҢмңјлЎңлҠ” нҢҢм•…н•ҳкё° м–ҙл Өмҡҙ кё°м—… нҳ„мһҘмқҳ лҠҗлӮҢкіј 분мң„кё°, мҰқк¶ҢмӮ¬ ліҙкі м„ңм—җ лӮҳмҷҖ мһҲм§Җ м•ҠмқҖ к¶ҒкёҲн•ң мӮ¬м•Ҳкіј м җкІҖ нҸ¬мқёнҠё л“ұмқ„ м§ҡм–ҙлҙ…лӢҲлӢӨ. нҺём§‘мһҗ мЈј]

'мӮ¬л§үм—җ нҷңм§қ н”јм–ҙлӮҳлҠ” кҪғ' мҡ°лҰ¬нҢҢмқҙлӮём…ң

н”јн„° лҰ°м№ҳмқҳ нҷ©кёҲмЈј нӣ„ліҙ мҡ°лҰ¬нҢҢмқҙлӮём…ң

мӨ‘кі м°ЁлҘј н• л¶ҖлЎң л§Өмһ…н•ҳл ӨлҠ” мӮ¬лһҢл“Өмқҙ мқҙ нҡҢмӮ¬мқҳ кі к°қмһ…лӢҲлӢӨ. мғҲ м°ЁлҸ„ м•„лӢҲкі мӨ‘кі м°Ё, к·ёкІғлҸ„ мқјмӢңл¶Ҳмқҙ м•„лӢҲкі н• л¶ҖлЎң л§Өмһ…н•ҳл ӨлҠ” мӮ¬лһҢл“Өм—җкІҢ ліҙмҰқмқ„ м„ңмЈјкі мҲҳмҲҳлЈҢлҘј л°ӣлҠ” мӮ¬м—…мқ„ н•©лӢҲлӢӨ. л–јмқј мң„н—ҳмқҖ м–јл§ҲлӮҳ нҒҙ кІғмқҙл©°, м–ҙлҠҗ м„ёмӣ”м—җ нӢ°лҒҢ лӘЁм•„ нғңмӮ°мқ„ л§Ңл“Өк№Ңмҡ”.

к·ёлҹ°лҚ° мқҙ мӮ¬м—…м—җ мҠ№л¶ҖлҘј кұём–ҙ мҳӨнһҲл Ө лҲҲл¶ҖмӢңкІҢ м„ұмһҘн•ҳкі мһҲлҠ” нҡҢмӮ¬к°Җ мһҲмҠөлӢҲлӢӨ. м ңк°Җ м–јл§Ҳм „ нғҗл°©мқ„ н•ң мҡ°лҰ¬нҢҢмқҙлӮём…ңм—җ кҙҖн•ң мқҙм•јкё°мһ…лӢҲлӢӨ.

м„ңмҡё к°•лӮЁм—ӯ мӮ¬кұ°лҰ¬ лІҲнҷ”к°ҖлҘј н•ңм°ё н—Өл§ӨлӢӨ мҡ°лҰ¬нҢҢмқҙлӮём…ң мһ…к°„нҢҗмқ„ лҢҖн–Ҳмқ„ л•Ң, м Җмқҳ лЁёлҰҝмҶҚмқҖ к¶ҒкёҲмҰқ л°ҳ, нҳёкё°мӢ¬ л°ҳмқҙм—ҲмҠөлӢҲлӢӨ.

мқҙ кё°м—…м—җ м ңк°Җ ліёкІ©м ҒмңјлЎң кҙҖмӢ¬мқ„ к°–кІҢ лҗң кІғмқҖ м–јл§Ҳ м „ м–ҙлҠҗ мҰқк¶ҢмӮ¬мқҳ м§Өл§үн•ң ліҙкі м„ңлҘј м ‘н•ҳкі м„ңмҳҖмҠөлӢҲлӢӨ. мқҙлҹ° мҡ”м§ҖмҳҖмҠөлӢҲлӢӨ.

"мҡ”мҰҳ мӨ‘кі м°Ё н• л¶Җ кёҲмңө мӢңмһҘмқҙ мҶҢлҰ¬мҶҢл¬ём—Ҷмқҙ м„ұмһҘн•ҳкі мһҲлҠ”лҚ°, мҡ°лҰ¬нҢҢмқҙлӮём…ңмқҙ мқҙ мӢңмһҘм—җм„ң лҲҲм—җ лқ„лҠ” м„ұкіјлҘј лӮҙкі мһҲлӢӨ."

'мӨ‘кі м°Ё н• л¶Җ'лқјлҠ” лӢЁм–ҙм—җм„ң м ҖлҠ” мҳӨнһҲл Ө л§Өл Ҙмқҙ лҠҗк»ҙм§ҖлҚ”кө°мҡ”.

мғҲ м°Ё н• л¶ҖлҸ„ м•„лӢҲкі мӨ‘кі м°Ё н• л¶ҖлқјлӢҲ... м „м„Өмқҳ лҜёкөӯ нҺҖл“ң л§ӨлӢҲм Җ н”јн„° лҰ°м№ҳ(Peter Lynch)к°Җ л§җн•ң кі мҲҳмқөмқ„ к°Җм ёлӢӨ мЈјлҠ” нҷ©кёҲмЈјмқҳ мЎ°кұҙм—җ л¶Җн•©н•ҳлҠ” мӮ¬м—…мқҙ м•„лӢҗк№Ң н•ҳлҠ” мғқк°Ғмқҙ л“Өм—ҲмҠөлӢҲлӢӨ. 따분н•ң мӮ¬м—…, м№Ёмҡён•ң мӮ¬м—…, лӮЁл“Өмқҙ кұ°л“Өл– ліҙм§Җ м•ҠлҠ” нӢҲмғҲ мӮ¬м—…, к·ёл Үм§Җл§Ң мӮ¬лһҢл“Өмқҙ кҫёмӨҖнһҲ м°ҫлҠ” к·ёлҹ° мӮ¬м—… л§җмһ…лӢҲлӢӨ.

мқҙ нҡҢмӮ¬лҠ” м§ҖлӮңн•ҙ мӨ‘кі м°Ё н• л¶Җ кёҲмңө мӢңмһҘм—җм„ң 2мң„лҘј кё°лЎқн–ҲмҠөлӢҲлӢӨ. 2007л…„м—җ мқҙ мӮ¬м—…мқ„ ліёкІ©м ҒмңјлЎң мӢңмһ‘н•ҙ л¶Ҳкіј 2л…„л§Ңм—җ м—…кі„ 2мң„лЎң м„ұмһҘн•ң кІғмһ…лӢҲлӢӨ. мҰқк¶ҢмӮ¬ ліҙкі м„ңм—җлҠ” мқҙ нҡҢмӮ¬к°Җ мқҙлҹ° м„ұкіјлҘј лӮё кІғмқҖ 2007л…„м—җ мҡ°лҰ¬кёҲмңөм§ҖмЈј кі„м—ҙмӮ¬лЎң нҺёмһ…лҗң кІғмқҙ кі„кё°лЎң мһ‘мҡ©н–ҲлӢӨкі лӮҳмҷҖ мһҲм—ҲмҠөлӢҲлӢӨ.

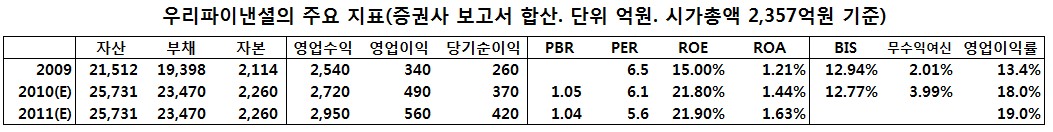

кҙңм°®мқҖ мў…лӘ©мқё кІғ к°ҷмқҖлҚ° мқҙлҜё кі нҸүк°Җ мғҒнғңм—җ мһҲм§Җ м•Ҡмқ„к№Ң. к·ёлһҳм„ң PBR, PER, ROA л“ұмқ„ нҳ„мһ¬ мӢңм җ(12мӣ” 4мқј) кё°мӨҖмңјлЎң кі„мӮ°н•ҙлҙӨмҠөлӢҲлӢӨ. м—¬м „нһҲ м ҖнҸүк°Җ мғҒнғңмқҙлҚ”кө°мҡ”.

мқҙлҹ° м Җлҹ° к¶ҒкёҲмҰқмқҙ мғқкё°лҚ”кө°мҡ”. мҡ°лҰ¬кёҲмңөм§ҖмЈјмқҳ кі„м—ҙмӮ¬к°Җ лҗң кІғмқҙ мқҙ нҡҢмӮ¬мқҳ мӨ‘кі м°Ё н• л¶ҖкёҲмңөм—…м—җ кө¬мІҙм ҒмңјлЎң м–ҙл–»кІҢ лҸ„мӣҖмқҙ лҗҳкі мһҲлҠ”кұёк№Ң. мқҙ нҡҢмӮ¬лҠ” н–Ҙнӣ„м—җлҸ„ мқҙлҹ° м„ұмһҘм„ёлҘј м§ҖмҶҚн• мҲҳ мһҲмқ„к№Ң. мӨ‘кі м°Ё н• л¶Җм—…мқҙлһҖ кІҢ м–јл§ҲлӮҳ лӮЁлҠ” мһҘмӮ¬мқјк№Ң. л–јмқј мң„н—ҳмқҖ м–ҙл–»кІҢ нҶөм ңн•ҳлҠ”кұёк№Ң.

к·ёлҹ¬лӢӨ ліҙлӢҲ кІ°көӯ мҡ°лҰ¬нҢҢмқҙлӮём…ңмқ„ кё°м—… нғҗл°©н•ҳкІҢ лҗң кІҒлӢҲлӢӨ. мһҗлҸҷм°ЁлҘј м§Җн•ҳ мЈјм°ЁмһҘм—җ мЈјм°ЁмӢңнӮӨкі м—ҳлҰ¬лІ мқҙн„°лҘј нғҖкі 11мёөмңјлЎң мҳ¬лқјк°”мҠөлӢҲлӢӨ. мҡ°лҰ¬нҢҢмқҙлӮём…ңмқҖ 11мёөмқ„ 비лЎҜн•ҙ мқҙ кұҙл¬јмқҳ 3к°ңмёөмқ„ мӮ¬мҡ©н•ҳкі мһҲм—ҲмҠөлӢҲлӢӨ.

мҡ°лҰ¬кёҲмңөм§ҖмЈјм—җ нҺёмһ…лҗҳл©ҙм„ң нҷҳкіЁнғҲнғң

м„ңмҡё к°•лӮЁмқҳ м „нҳ•м Ғмқё мӮ¬л¬ҙмӢӨ н’ҚкІҪмқҙм—ҲмҠөлӢҲлӢӨ. л§җлҒ”н•ң м–‘ліө м°ЁлҰјмқҳ м§Ғмӣҗл“Өмқҙ мһҳ кҫёл©°м§„ кіөк°„м—җм„ң л…ёнҠёл¶Ғ нҷ”л©ҙмқ„ л“Өм—¬лӢӨліҙкі мһҲм—ҲмҠөлӢҲлӢӨ. нҡҢмқҳмӢӨм—җм„ң IRлӢҙлӢ№мһҗлӢҳкіј лӘ…н•Ёмқ„ көҗнҷҳн–ҲмҠөлӢҲлӢӨ. м ҖлҠ” лӘ…н•Ёкіј лҚ”л¶Ҳм–ҙ <лҢҖн•ңлҜјкөӯ кі мҲҳ분м„қ>мқ„ мҰқм •н–ҲлҠ”лҚ°, мқҙкІҢ 분мң„кё°лҘј л¶Җл“ңлҹҪкІҢ л§Ңл“Өм–ҙмЈјм—ҲмҠөлӢҲлӢӨ.

IRлӢҙлӢ№мһҗлӢҳмқҙ "м§Ҳмқҳ мқ‘лӢөм—җ м•һм„ң мҡ°лҰ¬ нҡҢмӮ¬мқҳ м§ҖлӮҳмҳЁ м—ӯмӮ¬лҘј мҶҢк°ңн•ҳкІ лӢӨ"л©° нҡҢмқҳмӢӨ н•ңмӘҪмқҳ м№ нҢҗмңјлЎң лӢӨк°Җк°”мҠөлӢҲлӢӨ.

мҡ°лҰ¬нҢҢмқҙлӮём…ңмқҖ 1989л…„ н•ңлҜёлҰ¬мҠӨлқјлҠ” мӮ¬лӘ…мңјлЎң м„ӨлҰҪлҸј кё°м—… м„Ө비 лҢҖм—¬м—…(лҰ¬мҠӨм—…), н• л¶Җ кёҲмңөм—… л“ұмқ„ н–ҲлҠ”лҚ°, н•ңлҸҷм•Ҳ мҲҳмқөмқ„ лӮҙлӢӨк°Җ 1997л…„ мҷёнҷҳмң„кё°лЎң м–ҙл ӨмӣҖмқ„ кІӘм—Ҳкі мқҙнӣ„ лҢҖмЈјмЈјк°Җ м”ЁнӢ°мқҖн–ү, MBKнҢҢнҠёл„ҲмҠӨлҘј кұ°м№ҳлҠ” л“ұ кіЎм Ҳмқ„ кІӘм—ҲлӢӨкі н•©лӢҲлӢӨ. мҡ°лҰ¬нҢҢмқҙлӮём…ңмқҙ м§ҖкёҲмқҳ м„ұмһҘмқҳ кі„кё°лҘј л§Ҳл Ён•ң кІғмқҖ 2007л…„ 9мӣ” мҡ°лҰ¬кёҲмңөм§ҖмЈјм—җ мқёмҲҳлҗң кІғмқҙ кі„кё°мҳҖлӢӨкі н•©лӢҲлӢӨ. мҡ°лҰ¬кёҲмңөм§ҖмЈјм—җ мқёмҲҳлҗҳл©ҙм„ң мҡ°лҰ¬нҢҢмқҙлӮём…ңмқҳ мӨ‘кі м°Ё н• л¶ҖкёҲмңө мӮ¬м—…мқҙ л№ лҘҙкІҢ мһҗлҰ¬лҘј мһЎм•ҳлӢӨлҠ”кө°мҡ”.

мӨ‘кі м°Ё н• л¶Җ кёҲмңөм—…мқҙлһҖ мӨ‘кі м°ЁлҘј мқјмӢңл¶Ҳ(нҳ„кёҲ)лЎң кө¬мһ…н•ҳкё° м–ҙл Өмҡҙ кі к°қм—җкІҢ н• л¶ҖкёҲмңөмӮ¬к°Җ кёҲмңөмӮ¬мҷҖ м—°кі„н•ҙ мһҗкёҲмқ„ лҢҖм¶ңн•ҙмЈјкі мҲҳмҲҳлЈҢлҘј л°ӣлҠ” мӮ¬м—…мқ„ л§җн•©лӢҲлӢӨ.

мӨ‘кі м°Ё н• л¶Җ кёҲмңөм—…мқҖ кё°ліём ҒмңјлЎң кі мҲҳмқө мӮ¬м—…мқҙлқјкі н•©лӢҲлӢӨ. мҡ”мҰҳ мғҲм°ЁлҘј н• л¶ҖлЎң мӮ¬л©ҙ кёҲлҰ¬к°Җ 6~8%мқҙм§Җл§Ң мӨ‘кі м°ЁлҘј н• л¶ҖлЎң мӮ¬л©ҙ кёҲлҰ¬к°Җ 25% к°Җлҹүмһ…лӢҲлӢӨ. кі к°қ мһ…мһҘм—җм„ңлҠ” л§Ңл§Ңм№ҳ м•ҠмқҖ л¶ҖлӢҙмқјн…җлҚ° мқҳмқҳлЎң лҢҖм¶ң 진н–ү кіјм •м—җм„ң кёҲлҰ¬ м Җн•ӯмқҖ нҒ¬м§Җ м•ҠлӢӨлҠ”кө°мҡ”. лҢҖм¶ң кёҲм•Ўмқҙ 1,000л§Ңмӣҗ м•ҲнҢҺмқҙм–ҙм„ң к·ёл ҮлӢӨлҠ” м„ӨлӘ…мқҙ мқҙм–ҙмЎҢмҠөлӢҲлӢӨ.

к·ёлҹ°лҚ° лӢӨмқҢмқҳ м„ёк°Җм§Җмқҳ л¬ём ңлҘј н•ҙкІ°н•ҳлҠ” кІғмқҙ мӨ‘кі м°Ё н• л¶Җ кёҲмңөм—… м„ұнҢЁмқҳ кҙҖкұҙмңјлЎң мһ‘мҡ©н•ҳкі мһҲм—ҲмҠөлӢҲлӢӨ.

мІ«м§ё, кі к°қ нҷ•ліҙмқҳ л¬ём ңмһ…лӢҲлӢӨ. кёҲмңө мғҒн’ҲмқҖ м°Ёлі„м„ұмқҙ м—Ҷкё° л•Ңл¬ём—җ кІ°көӯ кі к°қмқ„ м–јл§ҲлӮҳ нҡЁмңЁм ҒмңјлЎң нҷ•ліҙн•ҳлҠҗлғҗк°Җ кҙҖкұҙмқҙлқјкі н•©лӢҲлӢӨ. мӨ‘кі м°Ё н• л¶Җ кёҲмңөмӮ¬к°Җ кі к°қмқ„ нҷ•ліҙн•ҳлҠ” мҲҳлӢЁмңјлЎңлҠ” мһҗмІҙ мұ„л„җ, м ңнңҙ мұ„л„җ, к·ёлЈ№ мұ„л„җмқҳ м„ёк°Җм§Җк°Җ мһҲмҠөлӢҲлӢӨ. мһҗмІҙ мұ„л„җмқҙлһҖ мӨ‘кі м°Ё н• л¶Җ кёҲмңөмӮ¬к°Җ м „көӯм—җ мҳҒм—…м§Җм җмқ„ л‘җлҠ” кІғмқ„ л§җн•ҳлҠ”лҚ° мӮ¬л¬ҙмӢӨ мҡҙмҳҒ비, мқёкұҙ비 л“ұ кі м •л№„ л¶ҖлӢҙмқҙ л§Ңл§Ңм№ҳ м•ҠлӢӨлҠ” лӢЁм җмқҙ мһҲмҠөлӢҲлӢӨ. м ңнңҙ мұ„л„җмқҙлһҖ лӘЁм§‘мқёмңјлЎң л¶ҲлҰ¬лҠ” мӨ‘кі м°Ё кұ°лһҳ м—җмқҙм „нҠёлЎңл¶Җн„° кі к°қмқ„ мҶҢк°ңл°ӣлҠ” кІғмқ„ л§җн•ҳлҠ” лҚ°, м—¬кё°м—җлҸ„ мҲҳмҲҳлЈҢк°Җ л°ңмғқн•©лӢҲлӢӨ. к·ёлЈ№ мұ„л„җмқҙлһҖ мҳҲлҘј л“Өм–ҙ нҳ„лҢҖмәҗн”јнғҲмқҙ лӘЁкё°м—…мқё нҳ„лҢҖкё°м•„м°Ё к·ёлЈ№мңјлЎңл¶Җн„° кі к°қмқ„ нҷ•ліҙн•ҳлҠ” кІғмқ„ л§җн•©лӢҲлӢӨ.

л‘ҳм§ё, л–јмқј мң„н—ҳмқ„ кҙҖлҰ¬н•ҳлҠ” л¬ём ңмһ…лӢҲлӢӨ. мӨ‘кі м°Ё н• л¶Җ кёҲмңө кі к°қмёөмқҙ лҢҖмІҙлЎң мӢ мҡ©лҸ„к°Җ лӮ®лӢӨліҙлӢҲ мӣҗкёҲкіј мқҙмһҗлҘј мғҒнҷҳн•ҳм§Җ лӘ»н• мң„н—ҳмқҙ мһҲмҠөлӢҲлӢӨ.

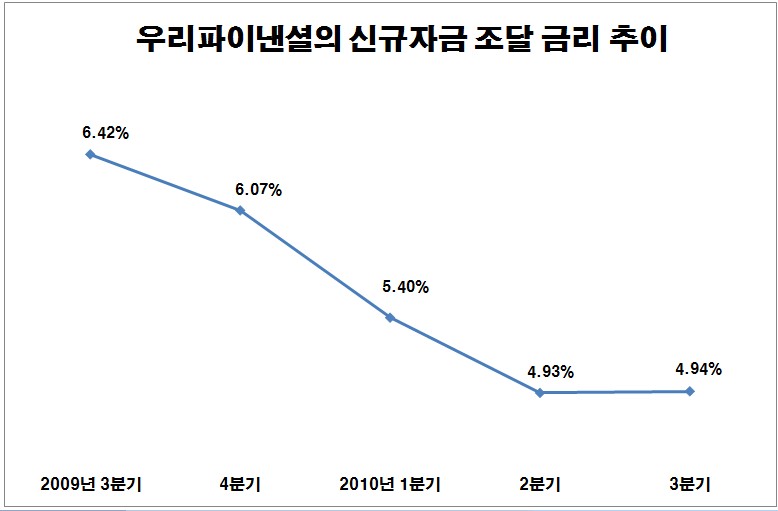

м„ём§ё, мһҗкёҲ мЎ°лӢ¬ кёҲлҰ¬лҘј лӮ®м¶”лҠ” л¬ём ңмһ…лӢҲлӢӨ. мҡ°лҰ¬нҢҢмқҙлӮём…ңмқҙ мҶҚн•ң м—…мў…мқ„ м—¬мӢ кёҲмңөм—…мқҙлқјкі н•ҳлҠ”лҚ°, м—¬мӢ кёҲмңөм—…мқҖ мҲҳмӢ кё°лҠҘмқҙ м—ҶмҠөлӢҲлӢӨ. лҢҖмӢ м—¬мӢ кёҲмңөмӮ¬лҠ” мұ„к¶Ңмқ„ л°ңн–үн•ҙ мһҗкёҲмқ„ мЎ°лӢ¬н•ҳлҠ”лҚ°, мұ„к¶Ң л°ңн–ү кёҲлҰ¬лҘј м–јл§ҲлӮҳ лӮ®м¶”лҠҗлғҗк°Җ мӨ‘мҡ”н•ҳлӢӨкі н•©лӢҲлӢӨ.

мҡ°лҰ¬нҢҢмқҙлӮём…ңмқҖ мҡ°лҰ¬кёҲмңөм§ҖмЈјм—җ нҺёмһ…лҗҳл©ҙм„ң мқҙ м„ёк°Җм§Җ л¬ём ңлҘј мқјкұ°м—җ н•ҙкІ°н–ҲлӢӨлҠ”кө°мҡ”.

мҡ°м„ , 2008л…„л¶Җн„° мҡ°лҰ¬мқҖн–үмқҳ 900к°ң м§Җм җм—җм„ң мҡ°лҰ¬нҢҢмқҙлӮём…ңмқҳ мӨ‘кі м°Ё н• л¶ҖкёҲмңө мғҒн’Ҳ нҢҗл§Өк°Җ мқҙлӨ„м§Җл©ҙм„ң мҡ°лҰ¬нҢҢмқҙлӮём…ңмқҳ кі к°қмқҙ нҡҚкё°м ҒмңјлЎң лҠҳм—ҲмҠөлӢҲлӢӨ. мҳҲлҘј л“Өм–ҙ м–ҙлҠҗ кі к°қмқҙ мҡ°лҰ¬мқҖн–үмқ„ м°ҫм•„мҷҖ мӨ‘кі м°Ё лҢҖм¶ң мһҗкёҲмқ„ мӢ мІӯн–ҲлҠ”лҚ°, мқҙ кі к°қмқҳ мӢ мҡ©лҸ„к°Җ лҢҖм¶ң л¶Җм ҒкІ©м—җ н•ҙлӢ№н•ҳлҠ” кІҪмҡ° мҡ°лҰ¬мқҖн–ү лӢҙлӢ№мһҗлҠ” мқҙ кі к°қмқ„ к·ёлғҘ лҸҢл ӨліҙлӮҙм§Җ м•Ҡкі мҡ°лҰ¬нҢҢмқҙлӮём…ңмқ„ мҶҢк°ңн•ҙмЈјлҠ” мӢқмһ…лӢҲлӢӨ. мҡ°лҰ¬нҢҢмқҙлӮём…ң мһ…мһҘм—җм„ңлҠ” кіөм§ңлЎң кі к°қ нҷ•ліҙ мұ„л„җ 900к°ңлҘј лҠҳлҰ° м…Ҳмһ…лӢҲлӢӨ.

лҳҗ, мҡ°лҰ¬нҢҢмқҙлӮём…ңмқҖ мҡ°лҰ¬мқҖн–үмқҳ м •көҗн•ң кі к°қ мӢ мҡ© кҙҖлҰ¬ мӢңмҠӨн…ңмқ„ нҷңмҡ©н•ҳкІҢ лҸј 'л–јмқј мң„н—ҳ'мқҙ нҳ„м Җн•ҳкІҢ мӨ„м—ҲлӢӨкі н•©лӢҲлӢӨ. лӢӨмӢң л§җн•ҙ мҡ°лҰ¬мқҖн–үмқҖ мһҗмӮ¬мқҳ кі к°қ DB к°ҖмҡҙлҚ° л–јмқј мң„н—ҳмқҙ м—ҶлҠ” кі к°қм—җ н•ңн•ҙ мҡ°лҰ¬нҢҢмқҙлӮём…ңмқҳ мӨ‘кі м°Ё н• л¶Җ кёҲмңө мғҒн’Ҳмқ„ мҶҢк°ңн•ңлӢӨкі н•©лӢҲлӢӨ.

мҡ°лҰ¬нҢҢмқҙлӮём…ңмқҙ мҡ°лҰ¬кёҲмңөм§ҖмЈјмқҳ кі„м—ҙмӮ¬к°Җ лҗҳл©ҙм„ң мЎ°лӢ¬ кёҲлҰ¬лҸ„ м§ҖмҶҚм ҒмңјлЎң лӮ®м•„м§Җкі мһҲм—ҲмҠөлӢҲлӢӨ. кёҲмңөм§ҖмЈјмӮ¬ кі„м—ҙмӮ¬лқјлҠ” м җмқҙ мҡ°лҰ¬нҢҢмқҙлӮём…ңмқҳ мӢ мҡ©лҸ„лҘј лҶ’м—¬мЈјкі мһҲлҠ” кІҒлӢҲлӢӨ. м•һм„ң м–ёкёүн–Ҳл“Ҝмқҙ н• л¶ҖкёҲмңөмӮ¬лҠ” мұ„к¶Ң(мӮ¬мұ„)мқ„ л°ңн–үн•ҙ мһҗкёҲмқ„ мЎ°лӢ¬н•ҳлҠ”лҚ°, н• л¶Җ кёҲмңөмӮ¬мқҳ мӢ мҡ©лҸ„к°Җ лҶ’мқ„ мҲҳлЎқ мұ„к¶Ң мЎ°лӢ¬ кёҲлҰ¬к°Җ лӮ®м•„м§ҖкІҢ лҗ©лӢҲлӢӨ.

IRлӢҙлӢ№мһҗлӢҳмқҳ м„ӨлӘ…мқ„ л“Өмңјл©ҙм„ң м Ғм Ҳн•ң м „лһөмқҳ м„ нғқмқҙ кё°м—… м„ұнҢЁлҘј кІ°м • м§Җмқ„ мҲҳ мһҲлӢӨлҠ” мӮ¬мӢӨмқ„ мӢӨк°җн–ҲмҠөлӢҲлӢӨ. н•ңнҺёмңјлЎң мӨ‘кі м°Ё н• л¶ҖкёҲмңөм—…мқҖ кёҲмңөм§ҖмЈјмӮ¬мқҳ кі„м—ҙмӮ¬к°Җ м ҲлҢҖм ҒмңјлЎң мң лҰ¬н•ҳлӢӨлҠ” мӮ¬мӢӨмқҙ мӢӨк°җлҗҳлҚ”кө°мҡ”.

к·ёлҹ¬мһҗ к¶ҒкёҲмҰқмқҙ мғқкІјмҠөлӢҲлӢӨ. л§Ңм•Ҫ лҳҗ лӢӨлҘё кёҲмңөм§ҖмЈјмӮ¬л“Өмқё н•ҳлӮҳкёҲмңөм§ҖмЈј91,600мӣҗ, 0мӣҗ, 0%, KBкёҲмңөм§ҖмЈј, мӢ н•ңкёҲмңөм§ҖмЈјк°Җ кі„м—ҙмӮ¬лҘј нҶөн•ҙ мӨ‘кі м°Ё н• л¶ҖкёҲмңөм—…мқ„ н•ңлӢӨл©ҙ кІҪмҹҒ кҙҖкі„к°Җ лҗҳм§Җ м•Ҡмқ„к№Ң н•ҳлҠ” к¶ҒкёҲмҰқмқҙм—ҲмҠөлӢҲлӢӨ. к·ёлҹ°лҚ° мқҙ к¶ҒкёҲмҰқлҸ„ н’Җл ёмҠөлӢҲлӢӨ. мқҙл“Ө 3к°ң кёҲмңөм§ҖмЈјмӮ¬ к°ҖмҡҙлҚ° мӨ‘кі м°Ё н• л¶ҖкёҲмңө кі„м—ҙмӮ¬лҘј л‘җкі мһҲлҠ” кіімқҖ н•ҳлӮҳкёҲмңөм§ҖмЈјк°Җ мң мқјн•©лӢҲлӢӨ. н•ҳлӮҳкёҲмңөм§ҖмЈј кі„м—ҙмӮ¬мқё н•ҳлӮҳмәҗн”јнғҲмқҖ мөңк·ј мһҗлҸҷм°Ё н• л¶Җ кёҲмңөм—…мқ„ к°•нҷ”н•ңлӢӨкі л°ңн‘ңн–ҲмҠөлӢҲлӢӨ. KBкёҲмңөм§ҖмЈјмҷҖ мӢ н•ңкёҲмңөм§ҖмЈјмқҳ кі„м—ҙмӮ¬лҠ” мӨ‘кі м°Ё н• л¶ҖкёҲмңөм—…мқҙ м•„лӢҢ л¶ҖлҸҷмӮ° PF(Project financing)мҷҖ м„ л°• кёҲмңөм—җ мЈјл Ҙн•ҳкі мһҲмҠөлӢҲлӢӨ.

мҡ°лҰ¬нҢҢмқҙлӮём…ңмқҙ м§ҖкёҲк№Ңм§Җ мһҳн•ҙмҷ”лӢӨкі міҗлҸ„ м•һмңјлЎңлҠ” м–јл§ҲлӮҳ лҚ” м„ұмһҘн• мҲҳ мһҲмқ„к№Ң. лӢӨмӢң л§җн•ҙ мӨ‘кі м°Ё н• л¶Җ кёҲмңөм—…мқҙлқјлҠ” кІҢ н–Ҙнӣ„ м–јл§ҲлӮҳ м„ұмһҘм„ұмқҙ мһҲлҠ”кұёк№Ң.

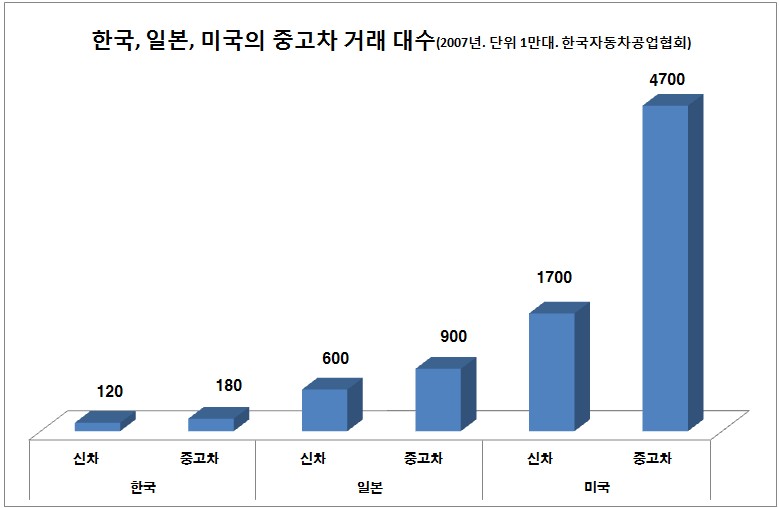

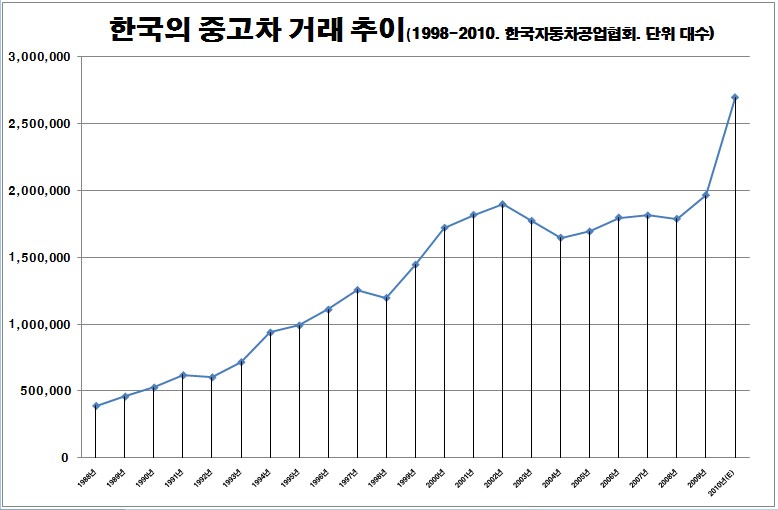

м•Ңкі ліҙлӢҲ н•ңкөӯмқҳ мӨ‘кі м°Ё н• л¶Җ кёҲмңөм—…мқҙлқјлҠ” кІҢ м„ұмһҘ мһ мһ¬л Ҙмқҙ л¬ҙк¶Ғл¬ҙ진н•ҳлҚ”кө°мҡ”. н•ңкөӯмқҳ мӨ‘кі м°Ё мӢңмһҘмқ„ лҜёкөӯкіј 비көҗн•ҙліҙл©ҙ мқҙлҹ° мӮ¬мӢӨмқҙ мһҳ л“ңлҹ¬лӮ©лӢҲлӢӨ.

2007л…„ кё°мӨҖмңјлЎң лҜёкөӯм—җм„ңлҠ” 4,700л§ҢлҢҖмқҳ мӨ‘кі м°Ёк°Җ кұ°лһҳлҗҗлҠ”лҚ°, мқҙлҠ” к°ҷмқҖ кё°к°„ мғҲм°Ё нҢҗл§Ө лҢҖмҲҳ 1,700л§ҢлҢҖмқҳ м„ёл°° к°Җлҹүмқҙ лҗҳлҠ” мҲҳм№ҳмһ…лӢҲлӢӨ. к·ёлҹ°лҚ° 2009л…„ н•ңкөӯм—җм„ңлҠ” 190л§ҢлҢҖмқҳ мӨ‘кі м°Ёк°Җ кұ°лһҳлҗҗлҠ”лҚ°, мқҙлҠ” мғҲм°Ё нҢҗл§Ө лҢҖмҲҳлҘј м•Ҫк°„ л„ҳлҠ” мҲҳмӨҖм—җ л¶Ҳкіјн•©лӢҲлӢӨ. н•ңкөӯм—җм„ң мӨ‘кі м°Ё мӢңмһҘмқҙ н–Ҙнӣ„ м„ұмһҘм„ұмқҙ лҶ’лӢӨлҠ” м—°кө¬ ліҙкі м„ңк°Җ лӮҳмҳӨлҠ” кІғмқҖ мқҙлҹ° нҳ„мӢӨмқ„ л°ҳмҳҒн•ҳкі мһҲмҠөлӢҲлӢӨ. мөңк·јл“Өм–ҙ мҳЁлқјмқё кұ°лһҳмқҳ нҷңм„ұнҷ”, м°Ёлҹү мӮ¬кі мқҙл Ҙ кҙҖлҰ¬ м ңлҸ„ м •м°© л“ұмқҙ мӨ‘кі м°Ё мӢңмһҘмқҳ м„ұмһҘмқ„ мҙүл°ңмӢңнӮӨкі мһҲмҠөлӢҲлӢӨ.

мӨ‘кі м°Ё н• л¶Җ кёҲмңөм—…мқ„ н’Қл Ҙ л°ңм „, нғңм–‘кҙ‘ л°ңм „ к°ҷмқҖ мӢ м„ұмһҘ мӮ°м—…кіј лҸҷл“ұн•ң л°ҳм—ҙм—җ мҳ¬л Ө лҶ“м•„лҸ„ нҒ¬кІҢ нӢҖлҰ¬м§Җ м•ҠкІ лӢӨлҠ” мғқк°Ғмқҙ л“Өм—ҲмҠөлӢҲлӢӨ.

мҡ°лҰ¬нҢҢмқҙлӮём…ңмқҖ мҷң мӢ м°Ёк°Җ м•„лӢҢ мӨ‘кі м°Ё н• л¶Җ кёҲмңө мӢңмһҘм—җ лӣ°м–ҙ л“Өм—Ҳмқ„к№Ң.

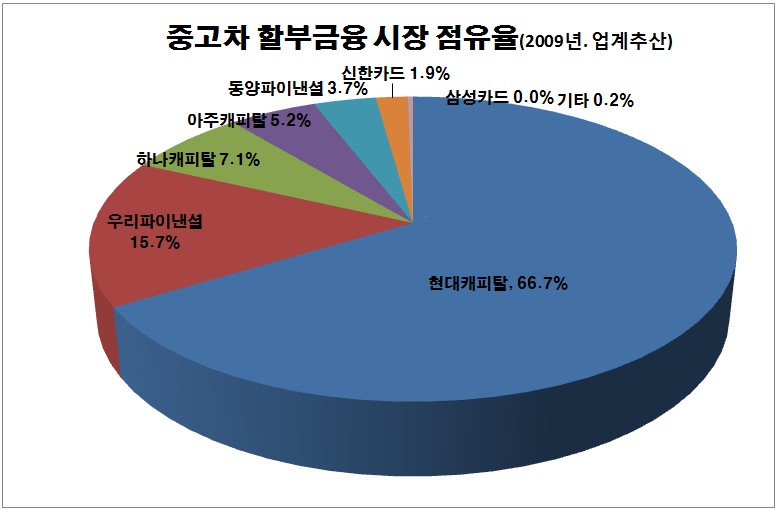

мӢ м°Ё н• л¶Җ кёҲмңө мӢңмһҘм—җлҠ” нҳ„лҢҖкё°м•„м°Ёк·ёлЈ№мқ„ лҢҖмЈјмЈјлЎң л‘җкі мһҲлҠ” нҳ„лҢҖмәҗн”јнғҲмқҙ нҷ•кі н•ң мәЎнӢ°лёҢ л§Ҳмј“(Captive market, м–ҙлҠҗ кё°м—…мқҳ мһҗмІҙ мҲҳмҡ”м—җ мқҳн•ҙ нҳ•м„ұлҗҳлҠ” м „мҶҚ мӢңмһҘ)мқ„ к°–кі н•ҳкі мһҲм–ҙ 진мһ…мқҙ мүҪм§Җ м•ҠлӢӨлҠ” м„ӨлӘ…мқҙ мқҙм–ҙмЎҢмҠөлӢҲлӢӨ. нҳ„лҢҖмәҗн”јнғҲмқҖ мӨ‘кі м°Ё н• л¶Җ кёҲмңө мӢңмһҘм—җм„ңлҸ„ м җмң мңЁ 66.7%лЎң 1мң„лҘј м°Ём§Җн•ҳкі мһҲмҠөлӢҲлӢӨ.

мӨ‘кі м°Ё н• л¶ҖкёҲмңөм—…м—җм„ңлҸ„ 1мң„лҘј н•ҳкі мһҲлҠ” нҳ„лҢҖмәҗн”јнғҲмқ„ мҡ°лҰ¬нҢҢмқҙлӮём…ңмқҙ л”°лқј мһЎмқ„ мҲҳ мһҲмқ„к№Ң. IRлӢҙлӢ№мһҗлӢҳмқҖ нҳ„лҢҖмәҗн”јнғҲмқ„ лӣ°м–ҙл„ҳлҠ” кІғмқҖ м–ҙл өм§Җл§Ң мҡ°лҰ¬нҢҢмқҙлӮём…ңмқҙ мӢңмһҘмқ„ лҚ” лҠҳлҰҙ м—¬м§ҖлҠ” 충분н•ҳлӢӨкі м„ӨлӘ…н–ҲмҠөлӢҲлӢӨ.

мҡ°лҰ¬нҢҢмқҙлӮём…ңмқҳ лҳҗ лӢӨлҘё мӮ¬м—… л¶Җл¬ёмқё мҶҢ비мһҗ кёҲмңөм—…м—җм„ңмқҳ м„ұмһҘм„ұлҸ„ м—ҝліҙмҳҖмҠөлӢҲлӢӨ. "м§ҖлӮңлӢ¬(11мӣ”) мҡ°лҰ¬мқҖн–ү кі к°қ DBлҘј нҷңмҡ©н•ҙ мҶҢм•Ў лҢҖм¶ңмқ„ н…”л Ҳл§ҲмјҖнҢ…мңјлЎң нҢҗл§Өн•ҳлҠ” мӮ¬м—…мқ„ мӢңмһ‘н–ҲлҠ”лҚ°, н•ҳлЈЁ нҸүк· 300нҶөмқҳ л¬ёмқҳ м „нҷ”к°Җ мҳӨкі мһҲлӢӨ"кі IRлӢҙлӢ№мһҗлӢҳмқҙ к·Җлқ”н–ҲмҠөлӢҲлӢӨ.

мӨ‘кі м°Ё н• л¶Җ кёҲмңөм—…мқҖ м„ұмһҘ мӮ°м—…

м •лҰ¬н•ҙліҙл©ҙ, мҡ°лҰ¬нҢҢмқҙлӮём…ңмқҖ 2007л…„ мҡ°лҰ¬кёҲмңөм§ҖмЈјм—җ нҺёмһ…лҗҳл©ҙм„ң нҷҳкіЁнғҲнғңн–ҲмҠөлӢҲлӢӨ. мҡ°лҰ¬нҢҢмқҙлӮём…ңмқҖ мҡ°лҰ¬кёҲмңөм§ҖмЈј кі„м—ҙмӮ¬к°Җ лҗҳл©ҙм„ң л–јмқј мң„н—ҳ, кі к°қ нҷ•ліҙ, мЎ°лӢ¬ кёҲлҰ¬ л“ұ 3к°Җм§Җ л¬ём ңк°Җ мқјкұ°м—җ н•ҙкІ°лҗң кІҒлӢҲлӢӨ.

мқҙ нҡҢмӮ¬к°Җ мҡ°лҰ¬кёҲмңөм§ҖмЈјмқҳ кі„м—ҙмӮ¬к°Җ лҗҳл©ҙм„ң м–»кІҢлҗң нӣ„кҙ‘ нҡЁкіјмҷҖ м•Ҳм •м„ұлҸ„ лҲҲм—¬кІЁлҙҗм•ј н•ҳм§Җ м•ҠлӮҳ мӢ¶мҠөлӢҲлӢӨ. мқҙ м җмқҖ лҳҗ лӢӨлҘё мӨ‘мҶҢнҳ• м ҖнҸүк°Җ кёҲмңөмЈјмқё лҰ¬л“ңмҪ”н”„, н•ңкөӯм Җ축мқҖн–ү, м ңмқјм Җ축мқҖн–үкіј м°Ёлі„нҷ”лҗҳлҠ” л¶Җ분мһ…лӢҲлӢӨ.

мҡ°лҰ¬нҢҢмқҙлӮём…ңмқҖ л°°лӢ№лҸ„ нӣ„н•ң нҺёмһ…лӢҲлӢӨ. мқҙ нҡҢмӮ¬лҠ” л°°лӢ№м„ұн–Ҙ 30% мӣҗм№ҷмқ„ м§ҖнӮӨкІ лӢӨкі л°қнһҲкі мһҲмҠөлӢҲлӢӨ. мқҙлӢ¬ 31мқјк№Ңм§Җ мқҙ мЈјмӢқмқ„ ліҙмң н•ҳлҠ” нҲ¬мһҗмһҗлҠ” лӮҙл…„ 5мӣ”к»ҳ мЈјлӢ№ 740мӣҗ к°Җлҹүмқҳ л°°лӢ№мқ„ л°ӣмқ„ кІғмңјлЎң м „л§қлҗ©лӢҲлӢӨ.

лҰ¬мҠӨнҒ¬лҠ”?

мҡ°лҰ¬нҢҢмқҙлӮём…ңмқҖ мң нҶөмЈјмӢқмҲҳк°Җ л§Һм§Җ м•ҠмҠөлӢҲлӢӨ. л°ңн–үмЈјмӢқмҲҳ 1,690л§ҢмЈј к°ҖмҡҙлҚ° мҡ°лҰ¬кёҲмңөм§ҖмЈј м§Җ분 51.9%, көӯлҜјм—°кёҲ 8.5%, л©”нҠёлқјмқҙн”„мғқлӘ…ліҙн—ҳ 4.7%, көӯлҜјмқҖн–ү 4.2%к°Җ мһҲм–ҙм„ң мөңк·ј 60мқј нҸүк· кұ°лһҳлҹүмқҙ 2л§Ң 6,000мЈјм—җ л¶Ҳкіјн•©лӢҲлӢӨ. н•ңкөӯл°ёлҘҳмһҗмӮ°мҡҙмҡ©кіј мӢ мҳҒнҲ¬мӢ мқҖ мҡ°лҰ¬нҢҢмқҙлӮём…ң мЈјмӢқмқ„ к°–кі мһҲм§Җ м•ҠмҠөлӢҲлӢӨ.

лҳҗ, мӨ‘кі м°Ё н• л¶ҖкёҲмңөм—…мқҖ кІҪкё°м—җ лҜјк°җн•©лӢҲлӢӨ. к°ҖлҠҘм„ұмқҙ лҶ’м§ҖлҠ” м•Ҡм§Җл§Ң н–Ҙнӣ„ кІҪкё°к°Җ лӮҳл№ м§Җл©ҙ мһҗлҸҷм°Ё н• л¶ҖкёҲмңөм—…мқҙ м•…мҳҒн–Ҙмқ„ л°ӣмқ„ мҲҳ мһҲмҠөлӢҲлӢӨ.

м—¬м „нһҲ м ҖнҸүк°Җ мғҒнғңмқҙкё°лҠ” н•ҳм§Җл§Ң мҡ” лӘҮлӢ¬мғҲм—җ мЈјк°Җк°Җ л°ҳм§қ мғҒмҠ№н–ҲлӢӨлҠ” м җлҸ„ мғқк°Ғн•ҙлҙҗм•ј н• кІғ к°ҷмҠөлӢҲлӢӨ.

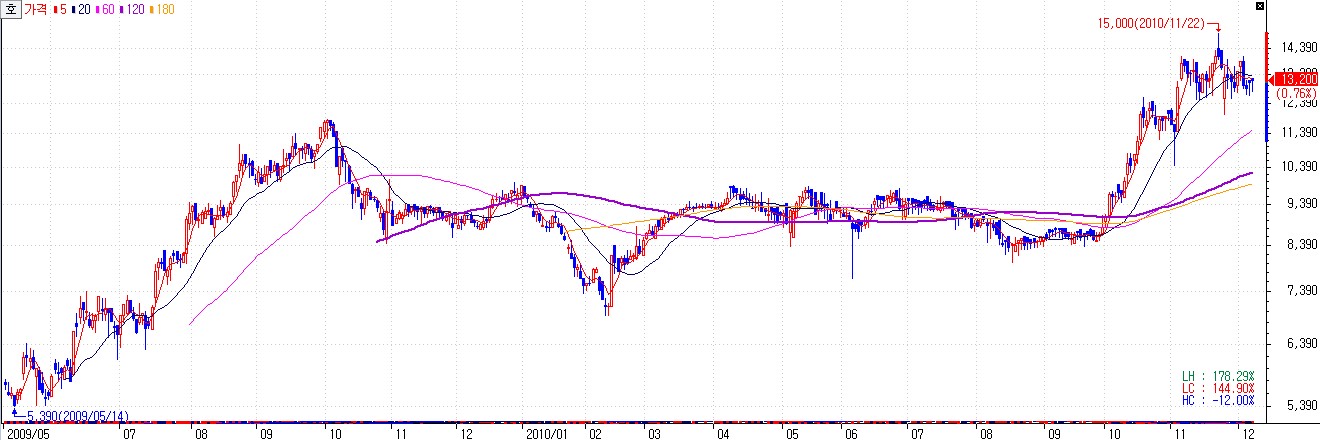

[мҡ°лҰ¬нҢҢмқҙлӮём…ң мЈјк°Җ추мқҙ. 2009.5-2010.12]

IRлӢҙлӢ№мһҗлӢҳкіј мһ‘лі„ мқёмӮ¬лҘј л§Ҳм№ҳкі ліөлҸ„мқҳ м—ҳлҰ¬лІ мқҙн„° м•һм—җ м„°лҚ”лӢҲ лІҪл©ҙм—җ мӮ¬лӮҙ м—…л¬ҙ нҳҒмӢ мғҒмқ„ л°ӣмқҖ м§Ғмӣҗмқҳ мӮ¬м§„кіј мӢ¬мӮ¬ лӮҙмҡ©мқҙ л¶ҷм–ҙ мһҲм—ҲмҠөлӢҲлӢӨ. л¶Ҳн•„мҡ”н•ң м„ңлҘҳлҘј м—Ҷм• кі к°қмқҳ л¶ҲнҺёмқ„ мӨ„мҳҖлӢӨлҠ” мҡ”м§ҖмҳҖмҠөлӢҲлӢӨ.

мҡ°лҰ¬нҢҢмқҙлӮём…ңмқҳ н–Ҙнӣ„ м„ұкіјмҷҖ мЈјк°Җ 추мқҙлҘј м§ҖмҶҚм ҒмңјлЎң кҙҖм°°н• н•„мҡ”к°Җ мһҲкІ лӢӨлҠ” мғқк°Ғмқҙ л“Өм—ҲмҠөлӢҲлӢӨ.

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.