아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

[분석] LS, 글로벌 전력시설 투자의 수혜자

LS185,300원, ▼-3,600원, -1.91%(006260)

글로벌 전력시설 투자의 수혜자

• 기업개요

- 자본금 1,610억, 액면가 5,000원

- 1962년 한국케이블 공업주식회사로 설립

- 1966년 금성사에 흡수합병, 1969년 금성전선㈜ 분리 설립

- 1995년 LG전선으로 상호개명

- 2003년 LG그룹에서 분리

- 2005년 LS전선으로 상호개명

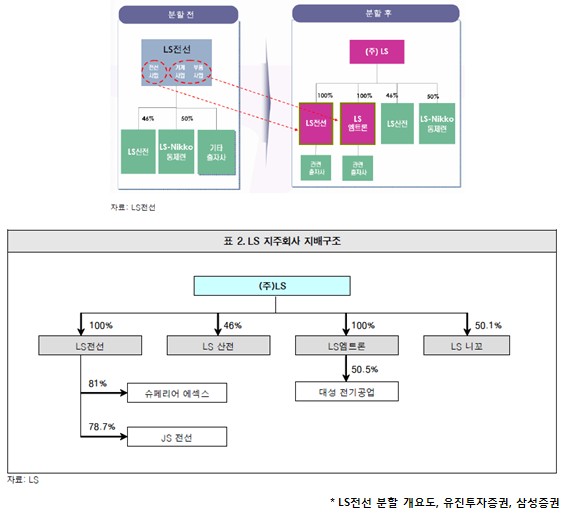

- 2008년 7월 1일 기준으로 기업분할. 지주회사만 존속법인으로 남게 되고, 물적분할 된 LS전선과 LS엠트론은 비상장 상태가 됨.(100% 지분)

• 투자 아이디어

1. 세계적인 전력시설 확충으로 인한 전선 수요의 증가. - LS전선의 실적 향상 기대

■ 전력망 시설 투자 확대를 기대하는 이유.

1) 신재생 에너지 활용확대에 따른 전력망 구조 변경

- 전세계적 신재생 에너지 활용도 : 1%(현재) -> 20%(20년간)

- 오바마 당선자의 “그린 뉴딜” 정책으로 신재생에너지에 대한 투자가 활발해 질 것임.

- 풍력 및 조력등의 신재생 에너지는 전력이 생산되는 곳과 실제 사용되는 곳과의 거리가 멀기 때문에 원거리 송전이 필수적.

2) 선진국 전력설비 노후화, 교체수요

- 미국의 경우 1990년대 전력회사들의 민영화에 이은 수익성 위주 경영으로 전력망 유지보수

투자저조.

- 전체 전력망의 85%의 교체가 향후 5년에 필요하다고 함(컨설팅 회사, Black&Veatch)

- 최근 미국 대선 이후 미국토목공학회는 미국 전력망 유지에 향후 10년간 1조달러 지출 필요성 조언.

3) 이머징 국가의 전력사용 확대.

- 2008년 11월 17일 중국 최대 전력회사 SGCC는 향후 2년간 1,700억 달러 투자계획 발표.

- 중국 시장은 유럽업체들이 중국업체들과 합작(JV)형태로 시장 장악. 글로벌 전력선 수요 견인 기대.

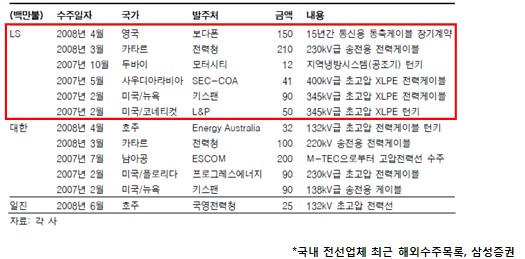

- LS는 중동지역에서 15% 정도의 시장점유율로 1위를 달리는 것으로 알려져 있음.

- 바레인,쿠웨이트,오만,카타르,사우디아라비아,아랍에미리트 등 중동 걸프지역 6개 연합인 ‘GCC 그리드 프로젝트’에 대한 수요로 2010년까지 70억 달러 투자 예정.

- 중동의 초고압 전력선 시장은 수요가 급증하고 있을 뿐만 아니라 기술적으로 선진시장의 수준으로 고도화되고 있어 국내 업체들에게 track record를 쌓을 수 있는 좋은 기회를 제공

■ 전력망 산업의 특성

1) 부분적인 고장에도 막대한 피해가 발생하므로 제품의 안전성과 신뢰성 확보가 중요.

(성공적 Track-record필요)

2) 교체수요 지속적으로 발생(제품 수명 20~30년)

3) 미국,유럽,일본 등 선진국이 기술과 표준을 주도하여 진입장벽이 높음.

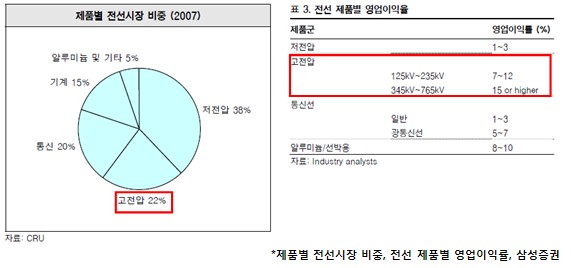

■ 전선시장의 개요 – 초고압 전력선이 핵심!

- 전선 제조업은 초고압 전력선 등 일부 고부가가치 분야를 제외하면, 기술적 장벽이나 초기 투자비용이 낮아서 진입이 용이한 편이며, 현재 세계적으로 8천여 개의 업체가 난립한 상황.

- 이번 전선업계 호황의 핵심은 영업이익률이 10%를 상회하는 초고압(125kV이상) 전력부분임.

- 초고압 전력선은 전력회사로부터 수주에 의한 생산

- 다른 제품군에 비하여 기술 난이도 높고, track record가 중요.

- 국제시장에서 초고압 전력선을 제공할 설비와 시공능력까지 갖춘 기업은 상위 10여 곳에 불구.

■ LS전선은 초고압 전력분야에서 기회를 잡을 수 있을까?

- 국내 전력망은 최고 송전압이 756kV로서 유럽 (385kV), 일본 (500kV) 및 대부분의 미국지역 에 비하여 높은 전압의 송전로를 구축. 이런 국내 시공경험을 토대로 해외 전력망 시공 Track record를 꾸준히 쌓아가고 있음.

- 중동지역의 시공실적을 기반으로 향후 미국/유럽 시장 진출을 예상

■ 세계 글로벌 메이커들의 시설투자로 공급이 크게 늘어나지는 않을까?

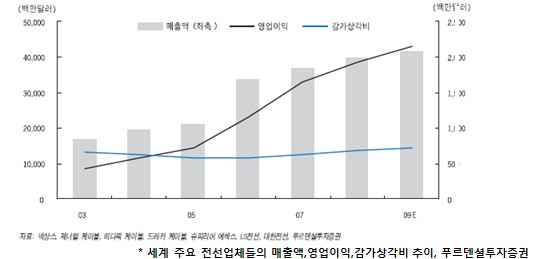

- 세계 주요 전선업체들의 매출과 영업이익이 크게 늘어나는 반면에 과거 5개년간의 감가상각비가 변화가 없음.

- 통상 전선생산 설비를 구축하는데 1~2년 정도의 시간이 경과한다는 것을 고려할 때, 세계 주요 전선업체들은 급격한 신규투자 보다는 일반적인 유지보수 정도의 시설투자를 진행하고 있는 것으로 판단.

- 과도한 경쟁으로 인한 수익성 하락의 우려보다는 전력선 설비 투자의 전체 파이가 커지는 효과를 기대할 수 있을 것으로 생각된다.

- LS전선이 차지할 만한 파이는 충분할 것으로 판단.

2. 전력시설 투자에 최적화된 그룹 포트폴리오 – 그룹 전체적인 실적 향상 기대

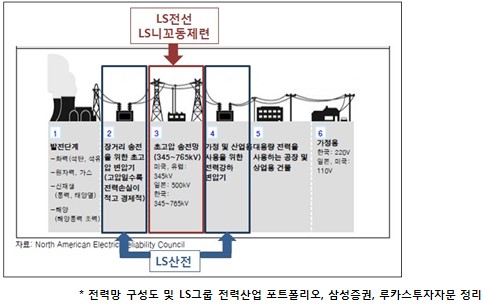

- LS그룹의 계열사들은 전력망 투자에 최적화되어 있음.

- 초고압송전망을 포함한 전선은 LS전선이 담당하며, 전선 원가의 50% 이상을 차지하는 구리의 경우 LS니꼬동제련을 통해서 생산하고, 초고압송전망 앞뒤에 배치되는 변압기는 LS산전이 생산한다.

- LS산전의 경우 현재는 위 그림의 4번째에 위치한 중저압 변압기에 특화되어 있지만, 최근 초고압 변압기 분야에도 뛰어들고 있다.(초고압 변압기의 경우 마진이 높으며, 국내 업체중에서는 효성의 주된 시장이다.)

- 안정된 전선시장의 이익으로 업종을 가리지 않는 무차별적인 M&A를 통해 성장하고 있는 국내 경쟁 업체인 대한전선과 달리 LS그룹은 전력산업에 대한 집중적인 투자를 통해 장기적인 성장 기반을 마련하였다.

- 따라서 지속적인 투자를 통해 그룹의 핵심계열사들이 모두 전력산업의 각 분야에서 경쟁력을 확보하고 있다는 점에서 향후 전력시설 투자에 대한 수혜를 가장 많이 볼 국내 기업을 꼽는다면 당연히 LS가 첫번째 자리에 와야 할 것이다.

• 각 계열사별 개요(LS전선, LS니꼬동제련, LS산전, LS엠트론)

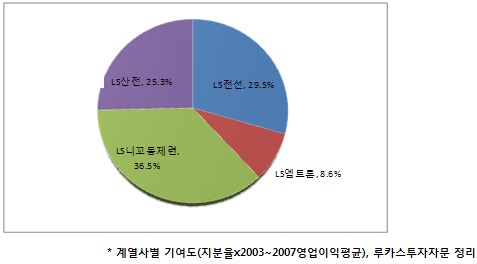

- LS그룹의 각 계열사들이 차지하는 실제적 Portion을 알아보기 위해 각 회사의 영업이익에 지분율을 곱하여 위의 그래프를 산출하였다.

- LS전선과 LS엠트론의 경우 2008년 7월 1일자로 물적분할 되었기 때문에 과거의 지분법이익 자료가 존재하지 않아서 각 회사별 영업이익 기여도를 추정하였다.

- 각 회사의 영업이익의 경우 실적 편차를 줄이기 위해 2003~2007년 5개년의 평균값을 사용하였고, 지분율을 각 회사별 실제 지분율을 고려하였다.(LS전선,LS엠트론 : 100%, LS니꼬동제련 : 50.1%, LS산전 : 46%)

- LS그룹의 경우 4개의 계열사 중, LS전선과 LS니꼬동제련, LS산전 3개의 계열사가 그룹 전체 가치에 큰 Portion을 차지하는 것을 알 수 있다.

- 그리고 LS의 정확한 가치를 산정하기 위해 각 계열사를 살펴볼 필요가 있다.

1. LS전선

■ 기업개요

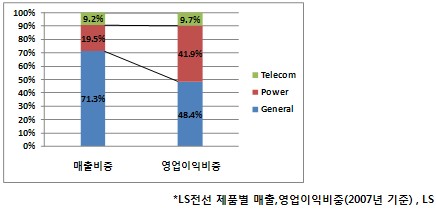

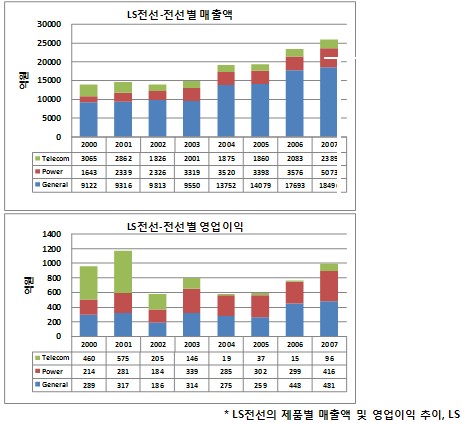

- 제품은 크게 통신용/전력용/일반 케이블로 분류할 수 있으며, 위의 그림에서 보듯이, 전력용 케이블의 영업이익률이 타 케이블에 비해 압도적임을 알 수 있다. 이는 고압용 전력 케이블의 경우 세계적으로 LS전선을 포함하여 10여개의 회사만이 과점하고 있는 시장이라 수익성이 높기 때문이다.

■ 실적추이

- 위는 2000년부터 2007년까지의 LS전선의 제품별 연간 매출액 및 영업이익 그래프이다.

- 특징적으로 2000년 2001년 IT붐일 때 광통신망에 대한 공격적 시설투자의 수혜로 통신선 쪽에서 큰 영업이익을 올리다가, IT버블이 꺼진이후에는 통신선의 영업이익이 급속히 줄어들었다가 최근의 FTTH 시설투자 등으로 인해 다시 매출과 이익이 상승하고 있다.

- 전력선의 경우 한전의 꾸준한 시설투자로 안정적인 매출과 영업이익을 올리고 있다가 2007년에 영업이익이 급장한 것을 확인할 수 있다. 이는 초고압 전력선 쪽의 매출 증가로 인한 수익성 향상 때문이고, 이러한 추세는 향후 전세계적 시설투자가 예정되어 있는 5년간은 지속될 것으로 기대된다.

- 2008년도 반기까지 전선의 전체영업이익은 787억으로(2007년 전체 933억) 실적 성장세를 이어가는 것을 확인할 수 있다.

■ 자회사 1 : 미국 전선회사 슈페리어에식스 인수

- LS는 2008년 7월 30일 북미 최대의 전선회사인 슈페리어에식스(Superior Essex)를 인수.

- 슈페리어 에식스는 권선(Magnetic Wire)부문 세계 1위 업체로서 북미와 유럽지역에 높은 점유율 보유.

- 슈페리어에식스 대부분의 매출을 차지하는 권선의 경우 전동모터등에 들어가는 코일에 사용되어, 전자제품과 자동차 등 산업 전반에 폭넓게 사용된다고 한다.

|

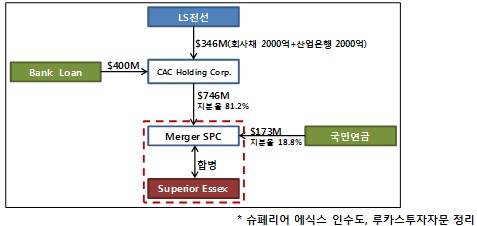

- 인수 프로세스

1. LS전선이 먼저 3억4600만달러를 출자해 미국에 CAC 지주회사(CAC Holding Corporation)를 설립. 3년 만기 회사채 2000억원(이자율 6.61%)을 발행하고 산업은행으로부터 2000억원을 차입해 출자금을 마련. 2. LS의 미국 지주사 CAC는 사이프러스 어퀴지션 코퍼레이션이라는 SPC를 설립하여 3개은행(산업,국민,하나)으로부터 신디케이트론 4억달러 3년 만기로 차입.(6개월LIBOR+3%, 슈페리어에식스 배당금으로 이자 커버하는 차입보증 대출) 3. 사이프러스 어퀴지션 코퍼레이션이 슈페리어 에식스 지분 81% 인수, 나머지 19%는 국민연금이 재무적 투자자(FI)형태로 사들임. 전환상환우선주 1.73억달러, 만기 3년, 연 7%의 만기수익률 지급보증. 4. 최종적으로 SPC는 슈페리어 에식스와 합병 및 상장폐지 -> LS전선은 슈페리어 에식스의 지분 81% 보유 |

- LS전선은 슈페리어에식스의 인수고정에서 자체 자금은 투입하지 않음.(현금흐름에 대한 부담때문인 듯)

- 대략 연간 이자비용이 220억 가량이 더 늘것으로 파악됨.

- 2007년 분할전 LS의 이자비용이 연간 468억이었고, LS전선의 2007년 영업이익이 787억임을 감안하면 추가되는 이자비용 220억 가량은 LS전선에 만만치 않은 부담이 될 것으로 생각된다.(분할시 대부분의 부채 떠 안음)

- 또한 인수에 따른 영업권 상각으로 매년 200억 가량의 상각금액 역시 실적에 부담이 되는 사항이다.

- 인수에 따른 부담에도 불구하고 LS전선과 슈페리어에식스는 제품구성과 주요 활동 지역이 겹치는 부분이 거의 없어서 인수에 따른 충분한 시너지 효과를 기대할 수 있다.

- LS전선은 향후 전력시설 투자가 많이 계획되어 있는 유럽과 미국 시장에서 슈페리어에식스의 브랜드 네임을 사용하여 시장을 침투할 계획을 가지고 있다.

- 또한 현재 슈페리어에식스는 상장폐지되어 있는 상태이고, 전력선 부분의 생산시설을 설치하여 전력선에 대한 경쟁력을 강화한 후 슈페리어에식스를 재상장하려는 계획을 가지고 있다고 하므로 현재의 재무적 부담을 어느정도 경감할 수 있을 것이라 기대되나 향후 실적 추이를 지켜보아야 할 것이다.

송근용(tosoha1@naver.com)

더 좋은 글 작성에 큰 힘이 됩니다.