м•„мқҙнҲ¬мһҗ лүҙмҠӨ > м „мІҙ

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

мӢңмһҘмқ„ нҷ•мқён•ҳлҠ” мӢңк°„мқ„ к°Җм§ҖлҠ” м§Җнҳң

|

|

м•Ҳл…•н•ҳм„ёмҡ”. м ңл„ӨмӢңмҠӨмһ…лӢҲлӢӨ.

лҠҳ 축ліө л°ӣлҠ” мӮ¶мқ„ мӮҙм•„к°ҖмӢңкёё кё°лҸ„л“ңлҰҪлӢҲлӢӨ.

л§ҺмқҖ 분л“Өмқҙ мӢңмһҘмқҳ 충격мңјлЎң мқён•ҳм—¬ кіөнҷ© мғҒнғңм—җ л№ м ё мһҲмқ„ кІғмқҙлқјлҠ” мғқк°Ғмһ…лӢҲлӢӨ. мқҙм—җ м§ҖкёҲмқҳ мҮјмҪ” мғҒнғңм—җм„ң м—¬лҹ¬л¶„л“Өмқҙ м§ҖкёҲ мӢңмһҘмқ„ мүҪкІҢ мқҙн•ҙ н•ҳмӢӨ мҲҳ мһҲлҸ„лЎқ кіјкұ° мң мӮ¬н•ң мӮ¬нғңк°Җ мһҲлҚҳ мӢңкё°мҷҖ м§ҖкёҲмқҳ мғҒнғңлҘј мӨ‘мҡ”н•ң л¶Җ분л§Ң 진лӢЁмқ„ н•ҳм—¬ л“ңлҰ¬кі лӢӨмқҢмңјлЎң мң лЈҢ нҡҢмӣҗлӢҳл“Өмқ„ мң„н•ҳм—¬ кё°м—…м—җ лҢҖн•ң л§җм”Җмқ„ м–ёкёүн•ҳлҠ” мӢңк°„мқ„ к°–лҸ„лЎқ н•ҳкІ мҠөлӢҲлӢӨ.

м•„лһҳмқҳ лӮҙмҡ©мқҖ нҳ„ мҲҳмӨҖм—җм„ңмқҳ мң мӮ¬н•ң мӢңм җмқҳ 비көҗ 분м„қмқ„ мң„н•ң кІғмқҙл©° мқҙлҠ” мқјліёмқҳ көӯм§Җм Ғмқё мһҘкё°л¶Ҳнҷ©мқ„ м ңмҷё н•ң кІғмқҙлӢҲ л§ҢнҒј мқҙн•ҙн•ҳмӢңлҠ” лҚ° мқјл¶Җмқҳ лҸ„мӣҖмқ„ л“ңлҰ¬кі мһҗ н•ҳлҠ” кІғмһ…лӢҲлӢӨ. мқҙнӣ„ 비мҠ·н•ң лӮҙмҡ©мқ„ к°Җм§Җкі к°•мқҳлҘј н•ҳл©ҙм„ң нҲ¬мһҗмһҗк°Җ м–ҙл–»кІҢ лҢҖмқ‘ н•ҙм•ј н•ҳлҠ”м§ҖлҠ” м§ҖмҶҚм ҒмңјлЎң л§җм”Җмқ„ л“ңлҰҙ кІғмһ…лӢҲлӢӨ.

нҳ„ мӮ¬нғңлҠ” лҜёкөӯмқҙ м–ҙл–»кІҢ м§ҖкёҲмқҳ мң„кё°м—җ лҢҖмқ‘мқ„ н•ҳлҠҗлғҗк°Җ к°ҖмӨ‘ мӨ‘мҡ”н•ң нҺҷнҠёмқҙл©° лҜёкөӯмқҳ л Ҳмһ„лҚ• нҳ„мғҒмңјлЎң м§ҖкёҲмқҳ мң„кё°к°Җ лӢӨмқҢ м°Ёкё° м •л¶ҖлЎң л„ҳм–ҙк°Ҳ к°ҖлҠҘм„ұмқҙ мһҲлҠ” л§ҢнҒј л¶ҖмӢң н–үм •л¶Җк°Җ мЎ°кё°м—җ мҲҳмҠөмқ„ н•ҳл Ө н•ҙлҸ„ мЎ°кё° мҲҳмҠөмқҙ м–ҙл Өмҡҙ л§ҢнҒј 차분н•ҳкІҢ мӢңмһҘм—җ лҢҖмқ‘мқ„ н•ҙм•ј н•©лӢҲлӢӨ.

лҜёкөӯ м„ңлёҢн”„лқјмһ„м—җ мқҳн•ң 붕кҙҙк°Җ мң лҹҪмңјлЎң нҚјм§„ мқҙнӣ„м—җ м „ м„ёкі„м Ғмқё нҸӯлқҪ мӮ¬нғңк°Җ лӮҳнғҖлӮ¬мҠөлӢҲлӢӨ. мҶҢмң„ л§җн•ҳлҠ” лҢҖкіөнҷ© мғҒнғңлқјкі н•ҙлҸ„ кіјм–ёмқҙ м•„лӢҗ кІғмһ…лӢҲлӢӨ.

мҙҲкё° нҺҳлӢҲл©”мқҙмҷҖ н”„л Ҳл””л§Ҙ мӮ¬нғңлЎң м„ңлёҢн”„лқјмһ„мқҙ к°ҖмӢңнҷ”к°Җ лҗң мқҙнӣ„м—җ л§ҺмқҖ мӮ¬лһҢл“ӨмқҖ лҜёкөӯмқҳ кө¬м ңкёҲмңө мһҗкёҲмқҙ мӢңмһҘмқ„ мӮҙлҰҙ кІғмқҙлқјкі н–ҲмңјлӮҳ мӢңмһҘмқҖ лғүлӢҙн•ң л°ҳмқ‘мқ„ ліҙмҳҖмҠөлӢҲлӢӨ.

лҜёкөӯнҡҢ н•ҳмӣҗмқҳмӣҗл“Өмқҙ кө¬м ңкёҲмңөмқ„ м •м№ҳм Ғ мқҙмң лЎң л¶ҖкІ° мӢңнӮЁ мқҙнӣ„м—җ лғүлӢҙн•ң л°ҳмқ‘мқҖ лҚ”мҡұ кұ°м„ёмЎҢмңјл©° нҲ¬мһҗлҠ” кё°м—…мқҳ к°Җм№ҳлЎң 분м„қмқ„ н•ҳлҠ” мқҙлҘёл°” к°Җм№ҳнҲ¬мһҗмҷҖ м°ЁнҠёлЎң 분м„қн•ҳлҠ” кё°мҲ м Ғ 분м„қ мҰү, лӘЁл©ҳн…Җ нҲ¬мһҗ к·ёлҰ¬кі к°ҖмһҘ мӨ‘мҡ”н•ң нҲ¬мһҗмӢ¬лҰ¬м—җ мқҳн•ң кұ°мӢңм§Җн‘ң 분м„қкіј мӢ¬лҰ¬м Ғмқё нҲ¬мһҗлҘј ліј мҲҳк°Җ мһҲлҠ”лҚ° мқҙлҹ¬н•ң л¬ём ңм җмқҙ нҒ¬кІҢ л¶Җк°Ғ лҗҳм—ҲлӢӨкі ліј мҲҳ мһҲкІ мҠөлӢҲлӢӨ.

мқҙм ң л¶Җм •м Ғмқё л§җм”Җкіј нқ¬л§қм Ғмқё л§җм”Җ л‘җ к°Җм§ҖлҘј л“ңлҰ¬лҸ„лЎқ н•ҳкІ мҠөлӢҲлӢӨ.

лЁјм Җ л¶Җм •м Ғмқё мҶҢмӢқмқҖ нҳ„ мӢңм җм—җм„ң кё°мҲ м Ғмқё л°ҳл“ұмқҙ мһҲмқ„ мҲҳлҠ” мһҲм§Җл§Ң мғҒлӢ№кё°к°„ м§ҖкёҲ нҸүк°Җмһ”м•Ўмқ„ ліҙкі кі нҶөмҠӨлҹ¬мҡҙ мӢңк°„мқҙ н•„мҡ”н•ҳлӢӨлҠ” кІғмһ…лӢҲлӢӨ.

м–ҙл–Ө мқҳлҜёмқҙлғҗ н•ҳл©ҙ м•„лһҳм—җм„ң ліҙмӢңлҠ” л°”мҷҖ к°ҷмқҙ м•Ҫ 5л…„ мЈјкё°мқҳ мөңм Җм җм—җ мҷҖ мһҲмҠөлӢҲлӢӨ. м–ҙм°Ң ліҙл©ҙ 10л…„м „ м§ҖмҲҳлЎң нҡҢк·Җ н•ҙ мһҲлӢӨкі лҸ„ н• мҲҳк°Җ мһҲмҠөлӢҲлӢӨ.

м—¬кё°м—җм„ң кі нҶөмҠӨлҹ¬мҡё кІғмқҙлқјлҠ” мқҳлҜёлҠ” ліҙнҶө л°ҳл“ұмқ„ мң„н•ҙм„ң м•Ҫ 1л…„~2л…„ к°Җлҹүмқҳ мӢңк°„мқҙ н•„мҡ”н–ҲлӢӨлҠ” кІғмқҙ мӨ‘мҡ”н•©лӢҲлӢӨ.

л¬јлЎ мөңк·ј 10л…„ лҸҷм•ҲмқҖ ITкұ°н’Ҳмқҙ м»Ө진 2000л…„ мҙҲл°ҳмқҙ мһҲкёҙ н•ҳлӮҳ лҢҖмІҙм ҒмңјлЎң мғҒмҠ№мһҘмқҙм—ҲмҠөлӢҲлӢӨ.

к·ёлҹ¬лӮҳ м§ҖкёҲмқҖ көӯм ңм ҒмңјлЎң мһҗмӮ°мқҳ лІ„лё”мқҙ 붕кҙҙлҗҳкі мһҲм–ҙ н–Ҙнӣ„ м–ҙл– н•ң мӢңмһҘ л°ҳмқ‘мқҙ лӮҳнғҖлӮ м§Җ мӮ¬лӯҮ к¶ҒкёҲн•©лӢҲлӢӨ.

мң„мқҳ к·ёлҰјм—җм„ң кұ°лһҳлҹүмқҙ мҰқк°Җ н•ҳкі мһҲлҠ”лҚ° мқҙлҠ” м Җм җмқҙлқјлҠ” мқёмӢқмқҙ к°•н•ҳкІҢ лӮҳнғҖлӮҳкі мһҲмңјлҜҖлЎң м–ҙлҠҗ м •лҸ„ нҲ¬л§ӨмҷҖ н•Ёк»ҳ л°ңмғқн•ң кұ°лһҳлҹүмқё л§ҢнҒј кёҚм •м Ғмқё кұ°лһҳлҹүмңјлЎң ліҙкі мһҲмҠөлӢҲлӢӨ.

лҜёкөӯмқҖ м§ҖлӮң мЈјл§җ лӢӨмҡ°мЎҙмҠӨ м§ҖмҲҳк°Җ 1,000нҸ¬мқёнҠёлқјлҠ” мӮ¬мғҒмң лЎҖ м—ҶлҠ” м¶ңл Ғмһ„мқ„ ліҙм—¬мЈјм—ҲмҠөлӢҲлӢӨ. 8,500нҸ¬мқёнҠё лӮҙмҷёлҘј нҳ•м„ұн•ҳкі мһҲлҠ” м§ҖмҲҳм—җ 1,000нҸ¬мқёнҠёлқјлҠ” ліҖлҸҷнҸӯмқҖ мғҒмғҒмқ„ мҙҲмӣ”н•ң мӢңмһҘ нҲ¬мһҗмӢ¬лҰ¬мқҳ л¶Ҳм•Ҳм •мқ„ мқҳлҜён•©лӢҲлӢӨ.

м—¬кё°м—җлҠ” м§ҖкёҲ м„ёкі„кІҪм ң лҢҖкіөнҷ©мңјлЎң м№ҳлӢ«лҠ”м§Җм—җ лҢҖн•ң мқҳл¬ём җмқҙ к·ёлҢҖлЎң нҲ¬мҳҒлҗҳм–ҙм ё мһҲмҠөлӢҲлӢӨ.

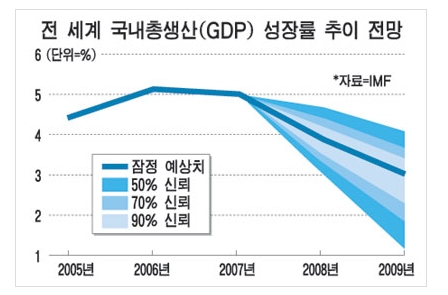

м§ҖкёҲ м „ м„ёкі„ көӯлӮҙмҙқмғҢмғҒ(GDP) м„ұмһҘлҘ 추мқҙ м „л§қм—җм„ң GDPк°Җ м§ҖмҶҚм ҒмңјлЎң мӨ„м–ҙл“Ө кІғмқҙлқјлҠ” IMFмқҳ мҳҲмғҒм№ҳк°Җ мһҲмҠөлӢҲлӢӨ.

мң„мқҳ м„ұмһҘлҘ 추мқҙм „л§қмқ„ ліҙл©ҙ мһ м • мҳҲмғҒм№ҳмқҳ көөмқҖ м„ мқҙ н•ҳн–ҘмңјлЎң м№ҳлӢ«кі мһҲмҠөлӢҲлӢӨ.

нҢҢмқҙлӮём…ңнғҖмһ„мҠӨ(FT)лҠ” 10мқј 'Depressionomics(Depression+economics)'лқјлҠ” м ңн•ҳмқҳ 'л үмҠӨ м№јлҹј'м—җм„ң м„ёкі„ кІҪкё°м№ЁмІҙк°Җ кіөнҷ©мңјлЎң л°ңм „н• к°ҖлҠҘм„ұмқ„ л°°м ңн• мҲҳ м—ҶлӢӨкі кІҪкі н•ҳкі мһҲмҠөлӢҲлӢӨ. мҰү, кІҪкё°м№ЁмІҙмқҳ кІҪм ң нҳ„мғҒмқҙ мҳӨлһҳ лҗ кІғмқҙлқјлҠ” кІғмқёлҚ° н•ңнҺёмңјлЎң ITкұ°н’Ҳмқҙ м»Өм§Ҳ л¬ҙл өм—җлҸ„ мң мӮ¬н•ң кІҪкі л“Өмқҙ лӮңл¬ҙ н–ҲлҚҳ кІғмқ„ ліј л•Ң м• мҚЁ м§ҖкёҲмқҖ м„ёкі„кІҪм ң кіөнҷ©м—җ лҢҖн•ҙм„ң мғқк°Ғн•ҳкё° мӢ«м–ҙм§Ҳ м •лҸ„мһ…лӢҲлӢӨ.

нҳ„ л¶ҖмӢң м •л¶ҖлҠ” 7,000м–ө лӢ¬лҹ¬мқҳ кө¬м ңкёҲмңөмқ„ мЎ°кё°м—җ мӢ мҶҚн•ҳкІҢ 집н–үн•ҳлҠ” кІғмқ„ кіЁмһҗлЎң мҲҳмҠөм—җ лӮҳм„ңкі мһҲкі к°Ғ мң лҹҪ мӨ‘м•ҷ мқҖн–үл“ӨмқҖ кёҲлҰ¬ мқён•ҳлҘј м„ңл‘җлҘҙкі мһҲмҠөлӢҲлӢӨ.

лҜёкөӯмқҖ кёҲлҰ¬мқён•ҳлҘј м§ҖмҶҚм ҒмңјлЎң н•ҳм—¬ н–Ҙнӣ„ л¬јк°Җ ліҙлӢӨлҠ” кІҪм ң мӮҙлҰ¬кё°м—җ м Ғк·№м ҒмңјлЎң лӮҳм„Өк°ҖлҠҘм„ұмқҙ лҶ’мҠөлӢҲлӢӨ.

м•„м§Ғк№Ңм§ҖлҠ” лҡңл ·н•ң м •мұ…м Ғ нҢҗлӢЁмқ„ н•ҳм§Җ лӘ»н•ҳкі мһҲлҠ” м•„л§Ҳмё„м–ҙлҰ¬мҰҳмқҳ лӘЁмҠөмқ„ ліҙм—¬ мЈјкі мһҲкі м•„мҡёлҹ¬ к·ё лҸҷм•Ҳ л¶ҖлҸҷмӮ°мңјлЎң кІҪм ңлҘј л¶Җм–‘н–ҲлӢӨлҠ” м „м„ёкі„м Ғмқё кіөнҶөм җмқ„ ліј л•Ң л¶ҖлҸҷмӮ° 붕кҙҙ к°ҖлҠҘм„ұмқҙ лҠҳ лҸ„мӮ¬лҰ¬кі мһҲмҠөлӢҲлӢӨ.

лӢЁ кёҚм •м Ғмқё кҙҖм җмқҖ м—ӯмӮ¬м ҒмңјлЎң лҜёкөӯ лӢӨмҡ°мЎҙмҠӨлҠ” кі м җ лҢҖ비 40~50%мқҳ н•ҳлқҪмқҙ л°ңмғқн•ҳл©ҙ лҠҳ мһ¬ мғҒмҠ№мқ„ ліҙм—¬ мЈјм—ҲлӢӨлҠ” кІғмһ…лӢҲлӢӨ.

1980л…„лҢҖм—җлҸ„ м—¬лҹ¬л¶„л“Өмқҙ м•„мӢңлӢӨмӢңн”ј лҜёкөӯмқҖ мң мӮ¬н•ң мӮ¬нғңк°Җ мһҲм—ҲмҠөлӢҲлӢӨ.

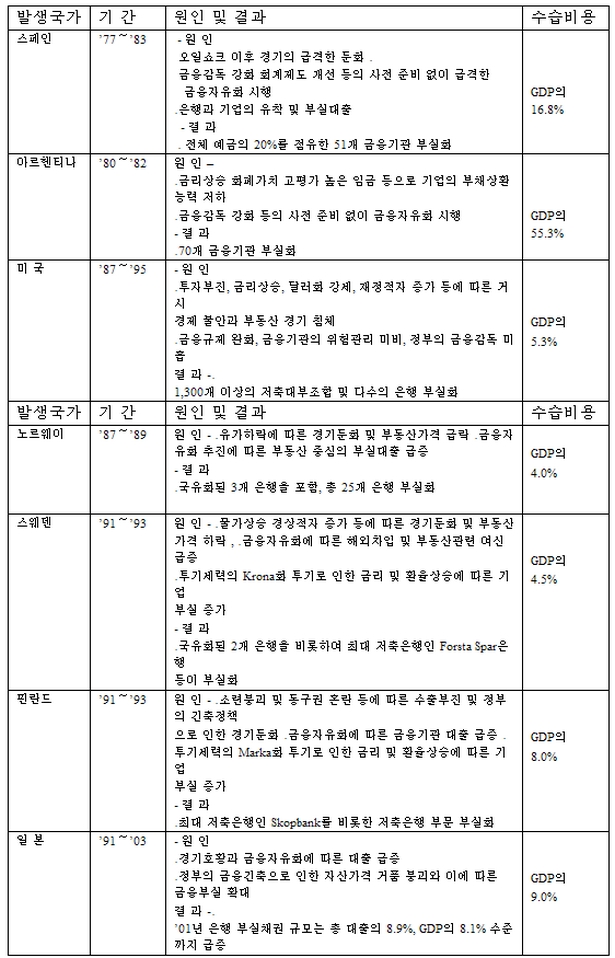

1980л…„лҢҖ мҙҲл°ҳ лҜёкөӯмқҖ мҳӨмқјмҮјнҒ¬ мқҙнӣ„м—җ л¬јк°Җ мғҒмҠ№мқҙ лӮҳнғҖлӮҳкі кі мҡ©мқҖ к°җмҶҢ н•ҳлҠ” л“ұмқҳ л¬ём ңлЎң кІҪкё°к°Җ ліёкІ©м Ғмқё н•ҳк°•көӯл©ҙм—җ 진мһ…н•ң к°ҖмҡҙлҚ° кІҪкё° л¶Җм–‘ л“ұм—җ л”°лҘё мһ¬м •м Ғмһҗ кёүмҰқмңјлЎң кёҲлҰ¬к°Җ м§ҖмҶҚ мғҒмҠ№мқ„ ліҙм—¬ мЈјм—Ҳм—ҲмҠөлӢҲлӢӨ. кІҪкё°л‘”нҷ”м—җ л”°лҘё л¶ҖлҸҷмӮ° кі лӮҳл Ё лҢҖм¶ң л°Ҹ нҲ¬мһҗ л“ұм—җм„ң лҢҖк·ңлӘЁ л¶ҖмӢӨмқҙ мҙҲлһҳлҗЁм—җ л”°лқј 1980л…„лҢҖ нӣ„л°ҳ л“Өм–ҙм„ңлҠ” лӢӨмҲҳмқҳ S&Lмқҙ м§Җкёүл¶ҲлҠҘ мӮ¬нғңм—җ м§Ғл©ҙ н•ң м Ғмқҙ мһҲмҠөлӢҲлӢӨ.

мқҙл•Ңм—җлҸ„ л¶ҖмӢӨкёҲмңөкё°кҙҖмқҙ м •лҰ¬ лҗҳм—Ҳм—ҲмҠөлӢҲлӢӨ.

|

лҜё көӯ |

вҖҷ87пҪһвҖҷ95 |

- мӣҗ мқё ․нҲ¬мһҗл¶Җ진, кёҲлҰ¬мғҒмҠ№, лӢ¬лҹ¬нҷ” к°•м„ё, мһ¬м •м Ғмһҗ мҰқк°Җ л“ұм—җ л”°лҘё кұ°мӢң кІҪм ң л¶Ҳм•Ҳкіј л¶ҖлҸҷмӮ° кІҪкё° м№ЁмІҙ ․кёҲмңөк·ңм ң мҷ„нҷ”, кёҲмңөкё°кҙҖмқҳ мң„н—ҳкҙҖлҰ¬ лҜёл№„, м •л¶Җмқҳ кёҲмңөк°җлҸ… лҜёнқЎ кІ° кіј -․ 1,300к°ң мқҙмғҒмқҳ м Җ축лҢҖл¶ҖмЎ°н•© л°Ҹ лӢӨмҲҳмқҳ мқҖн–ү л¶ҖмӢӨнҷ” |

GDPмқҳ 5.3% |

мң„мҷҖ к°ҷмқҖ лӮҙмҡ©мқҙм—ҲмҠөлӢҲлӢӨ.

мқҙл ҮкІҢ мң мӮ¬н•ң мӮ¬нғңмқјл•Ң мң„м—җм„ң ліҙмӢңлҠ” л°”мҷҖ к°ҷмқҙ кі м җ лҢҖ비 м•Ҫ 40%мқҳ н•ҳлқҪмқ„ ліҙм—¬ мЈјм—ҲмҠөлӢҲлӢӨ. к·ёлҹ°лҚ° кіөкөҗлЎӯкІҢлҸ„ мөңк·ј мң мӮ¬н•ң н•ҳлқҪмқ„ ліҙм—¬ мЈјкі мһҲлӢӨкі ліј мҲҳ мһҲмҠөлӢҲлӢӨ.

к·ёл ҮлӢӨл©ҙ м§ҖкёҲмқҖ көӯм ңм Ғ мң„кё°лқјкі н•ҳлҠ”лҚ° кіјм—° 80л…„лҢҖ нӣ„л°ҳм—җм„ң 90л…„лҢҖм—җлҠ” м•Ҳ к·ёлһ¬мқ„к№Ңмҡ”?

мӢӨм ң лҢҖл¶Җ분мқҳ кёҲмңөмӮ¬л“Ө мӨ‘м—җм„ң м„ңлёҢкёҲмңө мҶҢмң„ м ң 2кёҲмңө мң„кё°лҠ” к·ёл•ҢлӮҳ м§ҖкёҲмқҙлӮҳ мң мӮ¬н–Ҳмңјл©° мӢӨмғҒ к·ёлҹ¬н•ң мӮ¬мӢӨмқҙ мӢңмһҘм—җ 충격мқ„ мӨҖ мқҙнӣ„м—җ мӢңмһҘмқҖ л°ҳл“ұкөӯл©ҙмқҙ лҗҳм—ҲлӢӨлҠ” кІғмқ„ м•Ңм•„ л‘җмӢңл©ҙ лҸ„мӣҖмқҙ лҗ кІғмһ…лӢҲлӢӨ.

мң„лҘј ліҙмӢңл©ҙ мӮ¬мӢӨмқҙ мӢӨм ң м•Ңл Өм§Җкі м§„н–ү мӨ‘мқё мғҒнғңм—җм„ң мӢңмһҘмқҖ мғҒмҠ№мқ„ ліҙм—¬ мӨҖ кІғмһ…лӢҲлӢӨ.

м „ мқҙлҹҙ л•Ң л§ҲлӢӨ мң лҹҪмқҳ нҲ¬мһҗлҢҖк°Җ м•ҷл“ңл ҲмҪ”мҠӨнҶЁлқјлӢҲмқҳ 뻬따꼼블лҰ¬ лқјлҠ” л§җмқҙ л– мҳӨлҰ…лӢҲлӢӨ. кё°м •мӮ¬мӢӨнҷ”лқјлҠ” мқҳлҜёлЎң мӢңмһҘм—җ кё°м •мӮ¬мӢӨнҷ”к°Җ лҗҳм–ҙ м•Ңл Өм§Җкі лӮҳм„ң лҚ” мқҙмғҒ нҡЁмҡ©мқҙ м—ҶлӢӨлҠ” лң»мһ…лӢҲлӢӨ.

нҳёмһ¬к°Җ мӢңмһҘм—җ м•Ңл Ө м§Җкі лӮҳл©ҙ лҚ” мқҙмғҒ нҳёмһ¬к°Җ м•„лӢҲкі м•…мһ¬к°Җ мӢңмһҘм—җ 충격мқ„ мЈјкі мӮ¬мӢӨнҷ” лҗҳл©ҙ лҚ” мқҙмғҒ м•…мһ¬к°Җ м•„лӢҲлқјлҠ” кІғмқёлҚ° мөңк·ј лҰ¬лЁјлёҢлқјлҚ”мҠӨмҷҖ мқјліёмқҳ лӢӨмқҙмҷҖ мғқлӘ…мқҳ нҢҢмӮ°мқҙ мқҙлҜё мӢңмһҘм—җлҠ” кё°м •мӮ¬мӢӨнҷ”к°Җ лҗҳм—ҲлӢӨлҠ” мқҳлҜёлқј ліҙмһ…лӢҲлӢӨ.

мң„мқҳ мң мӮ¬н•ң кё°к°„лҸ„ м§ҖкёҲкіј к°ҷмқҙ м „мІҙм Ғмқё көӯм ңм Ғ мң„кё°м—җ мІҳн•ҙ мһҲм—ҲмҠөлӢҲлӢӨ.

ліҙмӢңлҠ” л°”мҷҖ к°ҷмқҙ мң„кё°к°Җ мғҒлӢ№н–ҲлҚҳ мӢңкё°мһ…лӢҲлӢӨ. м§ҖкёҲ л§җм”Җ л“ңлҰ¬лҠ” кІғмқҖ м§ҖкёҲмқҖ көӯм ңм Ғмң„кё°мқҙлӮҳ мӢңмһҘм—җ лӘЁл“ лӮҙмҡ©мқҖ м „лӢ¬мқҙ лҗң мғҒнғңмқҙкі м§ҖмҲҳ м—ӯмӢң мң мӮ¬н•ң н•ҳлқҪмқ„ ліҙм—¬ мЈјм—ҲмҠөлӢҲлӢӨ.

л”°лқјм„ң лҚ” мқҙмғҒмқҳ н•ҳлқҪ к°ҖлҠҘм„ұмқҙ л§Өмҡ° мӨ„м–ҙ л“Өм—ҲлӢӨкі м „ ліҙкі мһҲмҠөлӢҲлӢӨ.

лӢЁм§Җ м ңк°Җ мҶЎкө¬мҠӨлҹ¬мҡҙ кІғмқҖ лӢЁ/мӨ‘кё°м Ғмқё мқҙлІӨнҠём„ұ нҸӯлқҪ мқҙнӣ„м—җлҠ” мӢңмһҘмқҙ л№ лҘҙкІҢ лӢӨмӢң к°Ҳ кІғмқҙлқјлҠ” мғқк°Ғмқ„ к°ҖмЎҢм—ҲмңјлӮҳ м§ҖкёҲ мғҒнҷ©м—җм„ң ліҙл©ҙ мғҒлӢ№н•ң кё°к°„мқҙ кұёлҰҙ кІғмқҙлқјлҠ” мғқк°Ғмһ…лӢҲлӢӨ.

мӢңмһҘмқҙ л№ лҘҙкІҢ мғҒмҠ№н•ҳкё° ліҙлӢӨлҠ” л§ҺмқҖ мӢңк°„мқ„ н•„мҡ”лЎң н•ҳлҠ” мқҙл•Ң м—¬лҹ¬л¶„л“Өмқҳ м„ нғқмқҳ лІ”мң„лҠ” л§ҺкІ мңјлӮҳ мўҖлҚ” л„“мқҖ мӢңм•јлЎң кёёкІҢ нқҗлҰ„мқ„ ліҙмӢңлҠ” кҙҖм җмқҙ н•„мҡ”н•ҳлӢӨлҠ” нҢҗлӢЁмһ…лӢҲлӢӨ.

н•ҳм§Җл§Ң 분лӘ…н•ң кІғмқҖ кіөнҷ©мӢңм—җ м—ҙмӢ¬нһҲ мЈјмӢқмқ„ лӘЁмқҖ мӮ¬лһҢл“ӨмқҖ к·ёкІғлҸ„ л§қн•ҳм§Җ м•Ҡмқ„ кё°м—…м—җ нҲ¬мһҗн•ң нҲ¬мһҗмһҗл“Өмқҙ лҠҳ мӢңмһҘм—җм„ң мҠ№мһҗлЎң мһҲм—ҲлӢӨлҠ” кІғмқ„ м—¬лҹ¬л¶„л“ӨмқҖ мӮҙнҺҙ ліј н•„мҡ”к°Җ мһҲмҠөлӢҲлӢӨ. м§ҖнӮӨкё° м–ҙл Өмҡҙ мӣҗм№ҷмқ„ м„ёмӣҢм•јл§Ң м§ҖкёҲмқҳ мӢңмһҘмқ„ лӣ°м–ҙ л„ҳмқ„ мҲҳ мһҲлӢӨкі лҙ…лӢҲлӢӨ.

к°җмӮ¬н•©лӢҲлӢӨ.

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.