ВЋёВЮ┤ьѕгВъљ вЅ┤Віц > ВаёВ▓┤

ВЋёВЮ┤ьѕгВъљ ВаёВ▓┤ News ЖИђВъЁвІѕвІц.

[ВаювёцВІюВіц] Ж┤ђВІгЖХї Ж│аROE ЖИ░ВЌЁВЮђ?

|

РќХВаювёцВІюВіц ВўевЮ╝ВЮИ ьѕгВъљьЂ┤вЪйВЮђ Ж░юВЮИьѕгВъљВъљЖ░ђ ВЋїВЋёВЋ╝ ьЋа Ваёв░ўВаЂВЮИ ВДђВІЮЖ│╝ ЖиИвдгЖ│а ВІцВаю ВѕўВЮхВю╝вАю ВЌ░Ж▓░вљўвіћ в░Ев▓ЋВЮё Ж░ЋВЮўьЋўвіћ Ж││Вю╝вАю ВЌгЖИ░ВЌљвіћ Ж│╝ьЋЎВаЂВЮИ ВађьЈЅЖ░ђ ЖИ░ВЌЁВДёвІе вЇ░ВЮ┤ьё░в▓аВЮ┤ВіцВЮИ GICTвЦ╝ ьЎюВџЕьЋю ВаЋв│┤ ВХћВХюВЮё ьЋЕвІѕвІц. вг┤ВъЉВюёвАю Ж░юВЮИьѕгВъљВъљЖ░ђ ЖИ░ВЌЁВЮё В░Йвіћ вІцвіћ Ж▓ЃВЮђ ВЃЂвІ╣ьъѕ Вќ┤вацВџ┤ Ж▓ЃВю╝вАю GICTвЦ╝ ВЮ┤ВџЕьЋўВЌг Ж│ёвЪЅВаЂВЮИ ВађьЈЅЖ░ђ ЖИ░ВЌЁВЮё вХёВёЮьЋю вІцВЮї ВЮ┤вЦ╝ ЖИ░В┤ѕвАю ьЋўВЌг ВДѕВаЂВЮИ вХёВёЮ ВЮ┤ьЏёВЌљ ВХћВ▓юВЮё ьЋЕвІѕвІц. |

ВЋѕвЁЋьЋўВёИВџћ. ВаювёцВІюВіцВъЁвІѕвІц.

віў ВХЋв│х в░Џвіћ ВѓХВЮё Вѓ┤ВЋёЖ░ђВІюЖИИ ЖИ░вЈёвЊювдйвІѕвІц.

ВўцвіўВЮђ вфЄ Ж░ђВДђ ВцЉВџћьЋўвЕ┤ВёювЈё ЖИ░в│ИВаЂВЮИ Ж░ђВ╣ўьѕгВъљВаёвъхВЮё вДљВћђвЊювдгвЈёвАЮ ьЋўЖ▓аВіхвІѕвІц.

ВЌгвЪгвХёвЊцВЮђ ьЎћВџћВЮ╝ВЌљ вїђьЋ┤Вёю ВЮўВЋёьЋю в░ўВЮЉВЮё в│┤ВЮ┤ВІц Ж▒░вЮ╝ ВЃЮЖ░ЂьЋЕвІѕвІц.

ВЎювЃљьЋўвЕ┤ ЖиИ вЈЎВЋѕВЮў ВЏђВДЂВъёЖ│╝віћ вІцвЦ┤Ж▓ї в»ИЖхГВЮў ВЏћВџћВЮ╝ ьЈГвЮйВЌљвЈё вХѕЖхгьЋўЖ│а Вџ░вдгвѓўвЮ╝віћ Вўцьъѕвац ВЃЂВі╣ВЮё ьЋўвіћ вфеВіхВЮё в│┤ВЌг ВБ╝ВЌѕЖИ░ вЋївгИВъЁвІѕвІц.

ЖиИ ВЌгЖИ░ВЌљВёю ВцЉВџћьЋю Ж▓ЃВЮђ ВЌгвЪгвХёвЊцЖ╗ўВёювіћ вЇћ ВЮ┤ВЃЂ в»ИЖхГв░ю ВЋЁВъгЖ░ђ ЖхГвѓ┤ ВІюВъЦВЮё ьЃђЖ▓ЕьЋўвіћ ВЮ╝ВЮ┤ ВЮ┤Ваювіћ вДјВЮђ вѓ┤Вё▒Вю╝вАю ВЌєВќ┤ВАїВЮїВЮё ВЌ┐ в│╝ Вѕў Въѕвіћ вДїьЂ╝ ВІюВъЦВЌљ вїђьЋю вЉљвацВЏђВЮё ВъаВъгВЮўВІЮ ВєЇВЌљВёю ВДђВџ░ВІц ьЋёВџћЖ░ђ ВъѕВіхвІѕвІц.

ьЋюЖхГ ВІюВъЦВЌљВёю ьЂ░ Ж│ав╣ёЖ░ђ ВДђвѓю Ж▓ЃВЮИЖ░ђ?вЮ╝віћ ВъљвгИВЮё вфевЉљвЊц ьЋўЖ│а ВъѕВю╝вдгвЮ╝ ВЃЮЖ░ЂвљЕвІѕвІц. вўљ в░ўвЕ┤ВЌљвіћ ВЋёВДЂвЈё в»ИЖхГв░ю ЖИѕВюхВюёЖИ░вАю ВЮИьЋўВЌг ВДђЖИѕ ВЮ┤ ВѕюЖ░ёвЈё ЖхЅВъЦьъѕ Вќ┤вацВџ┤ ВЃЂьЎЕВЮё вДъВЮ┤ьЋўВЌг вЇћВџ▒ ВёцВЃЂЖ░ђВЃЂВЮў ьўЋЖхГВю╝вАю вф░ВЋёЖ░ѕ Ж▓ЃВЮ┤вЮ╝Ж│а ьЋ┤ВёЮ ьЋўВІювіћ вХёвЈё ВъѕВЮё Ж▓ЃВъЁвІѕвІц.

ьўё ВІюВъЦВЌљВёю ВЌ░ЖИ░ЖИѕВЮ┤ ВБ╝В▓┤вАю вѓўВёюЖ│а ВъѕвіћвЇ░ ВЮ┤віћ ВъЦЖИ░ВаЂВю╝вАю ВІюВъЦВЃЂьЎЕВЮё ьўИВаёВІюьѓг Вѕў Въѕвіћ вЊгВДЂьЋю ьЋўвЮйВъЦВЮў вїђьЋГвДѕвЮ╝віћ ВЃЮЖ░ЂВЮё ьЋ┤ в│┤віћвЇ░ вїђвХђвХёВЮў ЖхГЖ░ђвЊцВЮ┤ ВЌ░ЖИ░ЖИѕВџ┤ВўЂВю╝вАю ВБ╝ВІЮВІюВъЦВЮў ВЋѕВаЋВЮё ЖЙђьќѕвІцвіћ Ж▓ЃВЮё в│┤Ж│а ЖиИвдгЖ│а Вџ░вдгвѓўвЮ╝ВЮў Ж▓йВџ░ ВЌ░ЖИ░ЖИѕВЮ┤ ВБ╝ВІЮВЮё Вѓ┤ Вѕў Въѕвіћ ВЌгваЦВЮ┤ ВЃЂвІ╣ьъѕ ьЂ░ ВЃЂьЃюВъёВЮё ВЮИВДђ ьЋа вЋї Ж▓░ЖхГ ВІюВъЦВЮў ьЋўвЮйВЮё в░ЕВќ┤ьЋ┤ Вцё ВхюВёаВЮ┤Въљ ВхювїђВЮў ВБ╝В▓┤вЮ╝ в│╝ Вѕў ВъѕВіхвІѕвІц.

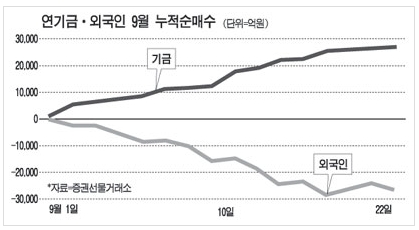

ВюёВЮў ЖиИвъўьћёвіћ ВЌ░ЖИ░ЖИЅВЮ┤ 9ВЏћ вЊцВќ┤ вДцВѕўьЋю ВХћВЮ┤ВЎђ ВЎИЖхГВЮИвЊцВЮў вДцвДц ВХћВЮ┤ВЮИвЇ░ ВаЋв░ўвїђВЮў ВЏђВДЂВъёВЮё в│┤ВЌг ВБ╝Ж│а ВъѕвіћвЇ░ ВЌ░ЖИ░ЖИѕВЮў вДцВѕўЖ░ђ ВЃЂвІ╣ьъѕ ьЂ░ ьјИВъЁвІѕвІц.

ЖиИвЪ░вЇ░ ВхюЖи╝ в░ћвІЦв░ўвЊ▒ ВъЦВЌљВёю вДјВЮђ вХёвЊцВЮ┤ ВєїВЎИЖ░љВЮё віљвЂ╝Ж│а ВъѕВіхвІѕвІц. ВЮ┤Вюавіћ в░ћвАю ВЌ░ЖИ░ЖИѕВЮў ьі╣Вё▒ВъЦ вїђьўЋ ВбЁвфЕЖх░ ВюёВБ╝вАю вДцВѕўвЦ╝ ьЋўЖИ░ вЋївгИВъЁвІѕвІц.ВЋёВџИвЪг ВЌ░ЖИ░ЖИѕВЮ┤ вДцВѕўьЋювІцЖ│а ьЋ┤вІ╣ ЖИ░ВЌЁВЮў ВБ╝Ж░ђЖ░ђ в░ћвАю ВЃЂВі╣ВЮё ьЋўВДђ ВЋівіћвЇ░ ВЮ┤Вюавіћ ВъЦЖИ░ьѕгВъљВЮ┤вІѕ вДїьЂ╝ вДцВѕў ВЌГВІю ВІюВъЦВЮ┤ ВЋїВЋё в│┤ВДђ вф╗ьЋа ВаЋвЈёвАю віљЖИІьЋўЖ▓ї вДцВѕўвЦ╝ ьЋўЖИ░ вЋївгИВъЁвІѕвІц.

ВхюЖи╝ вДцВѕўьЋю ЖИ░ВЌЁВЮё в│┤вЕ┤ Вѓ╝Вё▒ВаёВъљ 3,609Вќх, POSCO 1,812Вќх, ьўёвїђВцЉЖ│хВЌЁ 1,251Вќх, LGВаёВъљ 857Вќх, LGвћћВіцьћїваѕВЮ┤ 786Вќх, Вѓ╝Вё▒вг╝Вѓ░ 756Вќх вЊ▒ вфевЉљЖ░ђ вїђьўЋВБ╝ВъЁвІѕвІц.

ЖиИвЪгвІц в│┤вІѕ Ж░юВЮИьѕгВъљВъљвЊцВЮў Ж▓йВџ░віћ вѓ┤ ВБ╝ВІЮвДї ВўцвЦ┤ВДђ ВЋівіћвІцЖ│а ВЃЮЖ░Ђвља ВаЋвЈёвАю ВЋёВБ╝ віљвдгЖ▓ї ВЏђВДЂВъёВЮё ВЋї ВѕўЖ░ђ ВъѕвіћвЇ░ ВІюВъЦВЮђ віў ьЂ░ ВъљЖИѕВЮ┤ ВюаВъЁвљўвЕ┤Вёю вїђьўЋВБ╝вЊцВЮё Ж▓йВЮИьЋ┤ВЋ╝ Ж▓░ЖхГ ВДђВѕўЖ░ђ ВЃЂВі╣ВЮё ьЋўЖ▓ї вљўЖ│а ВДђВѕў ВЃЂВі╣ВЮђ Ж░юв│ёВбЁвфЕВЮў ВБ╝Ж░ђвЦ╝ ВЃЂВі╣ВІюьѓцЖ▓ї вљЕвІѕвІц.

ВдЅ, ьѕгВъљВБ╝В▓┤ВЮў вїђьўЋВБ╝ ВюёВБ╝ вДцВѕў => ВДђВѕў Ж▓йВЮИ => Ж░юв│ёЖИ░ВЌЁвЊцВЮў ВЃЂВі╣ВЮ┤вЮ╝віћ ьўЋьЃювЦ╝ віў в│┤ВЌг ВцЇвІѕвІц. ВДђЖИѕВЮђ ВДђВѕў Ж▓йВЮИ вІеЖ│ёЖ╣їВДђвЈё ВЋёВДЂ в»ИВЎёВё▒ВЮ┤ вљўВЌѕЖИ░ВЌљ Ж░юв│ёЖИ░ВЌЁвЊцВЮё вїђвХђвХё Ж░ђВДђЖ│а Въѕвіћ Ж░юВЮИьѕгВъљВъљвіћ ВІцВЃЂ Въгв»И ВЌєвіћ ВІюВъЦВЮў ВЏђВДЂВъёВЮ┤ вѓўьЃђвѓўЖ│а ВъѕВЮё Ж▓ЃВъЁвІѕвІц.

ЖиИвЪ░вЇ░ ВДђВѕўЖ░ђ ВЃЂВі╣ВЮё ьЋўЖИ░ ВюёьЋўВЌг в░ћвІЦВЌљВёю ЖИЅВъЉВіцвЪгВџ┤ ВЃЂВі╣ВЮ┤ вѓўьЃђвѓаЖ╣їВџћ? ВЌгвЪгвХёвЊцВЮђ в░ћвАю ВЮ┤вЪгьЋю ЖХЂЖи╣ВаЂВЮИ вІхВЮё ве╝Вађ В░ЙВЋёВЋ╝ ьЋЕвІѕвІц.

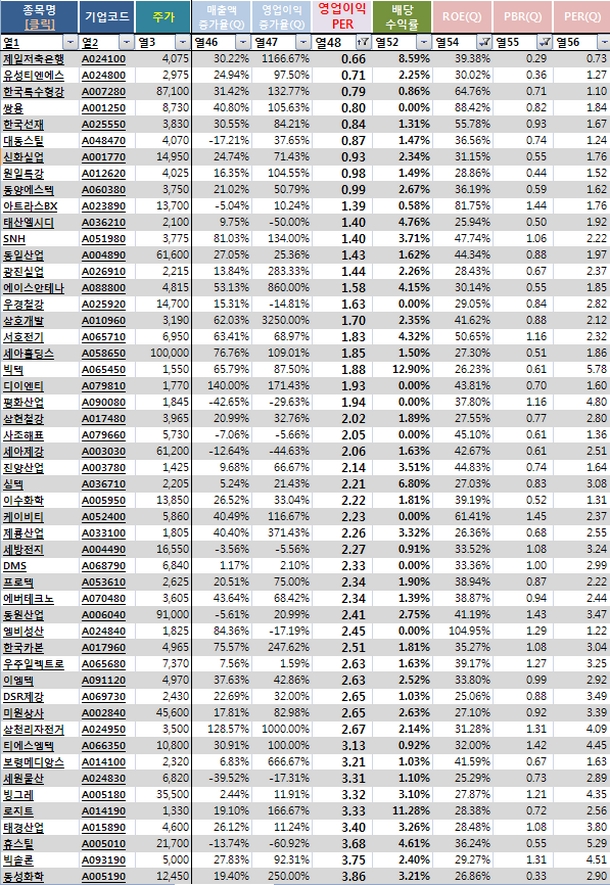

вДїВЮ╝ ВДђЖИѕВЮ┤ в░ћвІЦВЮ┤вЮ╝віћ Ж░ђВаЋВЮё ьЋа вЋї ЖиИвЪгвЕ┤ Вќ┤вќц ЖИ░ВЌЁвЊцВЮё Ж┤ђВІгЖХїВЌљ вЉљВќ┤ВЋ╝ ьЋўвіћВДђвЦ╝ ЖИ░ВЌЁВЮў ьѕгВъљВДђьЉювДїВЮё Ж░ђВДђЖ│а ВаЉЖи╝ ьЋ┤ в│┤Ж▓аВіхвІѕвІц. вг╝вАа ВБ╝ВІЮВЮђ ьѕгВъљВДђьЉювЦ╝ Ж░ђВДђЖ│а вХёВёЮьЋўвіћ Ж│ёвЪЅВаЂ вХёВёЮЖ│╝ ВѓгВЌЁВЮў ВаёвДЮВЮёЖ│╝ Ж▓йВЪЂваЦВЮё вХёВёЮьЋўвіћ ВДѕВаЂ вХёВёЮВЮё ьЋ┤ВЋ╝ ьЋЕвІѕвІц.

ВдЅ, Ж░ђВ╣ўьѕгВъљвЦ╝ ВюёьЋю ЖИ░ВЌЁвХёВёЮВЮђ Ж│ёвЪЅВаЂвХёВёЮ + ВДѕВаЂВЮИвХёВёЮВъЁвІѕвІц.

вћ░вЮ╝Вёю ВаюЖ░ђ ВЋёвъўВЌљ ВЋївац вЊювдгвіћ ЖИ░ВЌЁЖх░ВЮђ вІеВѕю Ж│ёвЪЅВаЂвХёВёЮвДїВЮё ьЋю Ж▓ЃВъЁвІѕвІц. ЖиИвЪгв»ђвАю ьѕгВъљВъљвХёвЊцЖ╗ўВёювіћ ЖИ░ВЌЁвдгВіцьіИвЦ╝ В░ИЖ│аьЋўВІюВќ┤ Ж┤ђВІгЖИ░ВЌЁВЮё ВІцВаю вХёВёЮьЋўвіћ вІеЖ│ёвЦ╝ Ж▒░В│љВЋ╝ ьЋўвІѕ ВЮ┤Ваљ ВюаВЮўьЋўВІюЖ│а ВЋёвъў вдгВіцьіИвіћ вІеВДђ ВЌгвЪгвХёвЊцВЮў ьѕгВъљ ВюавДЮВБ╝ Ж▓ђВЃЅВЮё в│┤вІц ВѕўВЏћьЋўЖ▓ї ьЋўВІц Вѕў ВъѕвЈёвАЮ ьЋўЖИ░ ВюёьЋеВъёВЮё Ж▒░вЊГ в░ЮьўђвЊювдйвІѕвІц.

ВЋёвъўвіћ 2008вЁё 2вХёЖИ░вЦ╝ ЖИ░ВцђВю╝вАю вйЉВЮђ ьѕгВъљВДђьЉю в»ИВЮИВБ╝ВъЁвІѕвІц.

ВЋёвъў ЖИ░ВЌЁвдгВіцьіИВЌљ вїђьЋю ВА░Ж▒┤ВЮё вДљВћђ вЊювац в│┤Ж▓аВіхвІѕвІц.

ВА░Ж▒┤ВІЮ

1. ROE(вХёЖИ░) 25%ВЮ┤ВЃЂ

2. PBR 1.5 ВЮ┤ьЋў

3. ВўЂВЌЁВЮ┤ВЮхPER 0~12 ВѓгВЮ┤

ВЮИ ЖИ░ВЌЁВъЁвІѕвІц.

ROEвіћ ВъљЖИ░Въљв│ИВЮ┤ВЮхвЦаВъЁвІѕвІц. ВдЅ, ВБ╝ВБ╝ВЮў ВъљВѓ░ВЮИ ВѕюВъљВѓ░ВЮ┤ вфЄ %віўВќ┤вѓўвіљвЃљВЮў вгИВаювАюВёю ВЅйЖ▓ї ВБ╝вІ╣ВБ╝ВБ╝ВъљВѓ░ВЮИ BPSЖ░ђ 10,000ВЏљВЮИ ЖИ░ВЌЁВЮ┤ ВъѕВЮё вЋї ьЋ┤вІ╣ ЖИ░ВЌЁВЮ┤ 25%ВЮў ROEвЦ╝ в│┤ВЮИвІцвЕ┤ 10,000ВЏљ 25%ВЮИ 2,500ВЏљВЮ┤ віўВќ┤вѓювІцЖ│а в│┤ВІювЕ┤ вљЕвІѕвІц.

ВдЅ, ВБ╝ВБ╝ВЮў ВъљВѓ░ВЮ┤ ЖиИ вДїьЂ╝ ВћЕ ВдЮЖ░ђвЦ╝ в│┤ВЮИвІцвіћ Ж▓ЃВЮ┤в»ђвАю вДїВЮ╝ ВЮ┤вЪгьЋю ЖИ░ВЌЁВЮў ВБ╝Ж░ђЖ░ђ 10,000ВЏљ в»ИвДїВЮ┤Ж▒░вѓў 10,000ВЏљ В┤ѕв░ўВЮ╝ вЋї вДцВѕўВЌљ вХђвІ┤ВЮ┤ ВЌєвІцЖ│а в│┤ВІювЕ┤ вљЕвІѕвІц.

вІе, ВюёВЌљВёю вДљВћђ вЊювд░ в░ћВЎђ Ж░ЎВЮ┤ ЖИ░ВЌЁВЮў ВДѕВаЂВЮИ вХёВёЮВЮ┤ в░ўвЊюВІю ьЋёВџћьЋўвЕ░ ВДѕВаЂ вХёВёЮВЮё ьєхьЋўВЌг ьќЦьЏёВЌљвЈё ВДђВєЇВаЂВю╝вАю ВЮ┤вЪгьЋю ВѕўВЮхВЮё вѓ╝ Ж▓ЃВЮИВДђвЦ╝ ВЌгвЪгвХёвЊцВЮђ ьїљвІеьЋўВЁћВЋ╝ ьЋЕвІѕвІц. Ж│хЖ░юВ╣╝вЪ╝ВЌљВёю ВЮ┤вЪгьЋю вѓ┤ВџЕВЮё вфевЉљ вДљВћђ вЊювдгВДђ вф╗ьЋеВЮё ВќЉьЋ┤ вХђьЃЂвЊювдйвІѕвІц.

Въљ, вІцВІю вЈїВЋёВЎђВёю ROEвЦ╝ ВА░Ж▒┤ВІЮВЌљ вёБВЮђ ВЮ┤ВюаВЮ┤вЕ░ PBRВЮ┤ 1.5 ВЮ┤ьЋўвЮ╝віћ Ж▓ЃВЮђ ВБ╝Ж░ђЖ░ђ ВъљВѓ░ Ж░ђВ╣ў вїђв╣ё 1.5в░░ ВЮ┤ВЃЂВЌљ Ж▒░въўЖ░ђ вљўВДђ ВЋівіћ вІцвіћ Ж▓ЃВъЁвІѕвІц.

ВюёВЮў ВўѕвЦ╝ вІцВІю вЊцвЕ┤ BPSЖ░ђ 10,000ВЏљВЮИвЇ░ 1.5в░░ВЮИ 15,000ВЏљ ВЮ┤ВЃЂВЌљ Ж▒░въўЖ░ђ ВЋѕвљўвіћ ЖИ░ВЌЁВЮ┤вЮ╝віћ ВЮўв»ИВъЁвІѕвІц.

ROEЖ░ђ 25%ВаЋвЈё ВѕўВцђВЮ┤вЕ┤ 2вЁё ьЏёВЌљ 15,000ВЏљ ВЮ┤ВЃЂВЮ┤ вљўв»ђвАю ЖиИ ВЮўв»ИвЦ╝ Ж░ђВДђЖ│а вёБВЮђ Ж▓ЃВЮ┤вЕ░ вДѕВДђвДЅВю╝вАю ВўЂВЌЁВЮ┤ВЮх PER 0~12вЮ╝віћ Ж▓ЃВЮђ ВЮ╝вІе вДѕВЮ┤вёѕВіц Ж░њВЮ┤ ВЌєВю╝в»ђвАю ВўЂВЌЁВЮ┤ВЮх ВаЂВъљЖ░ђ ВЌєвіћ ЖИ░ВЌЁВЮ┤вЮ╝віћ ВЮўв»ИЖ░ђ вљЕвІѕвІц.

ВўЂВЌЁВЮ┤ВЮхPERвъђ ВІюЖ░ђВ┤ЮВЋА/ВўЂВЌЁВЮ┤ВЮх вІцВІю ВЅйЖ▓ї ВёцвфЁ вЊювдгвЕ┤ ВБ╝Ж░ђ/ВБ╝вІ╣ВўЂВЌЁВЮ┤ВЮхВЮў Ж│хВІЮВЮ┤ Вё▒вдйвљўвЕ░ ЖиИ вДїьЂ╝ ЖИ░ВЌЁВЮ┤ в│И ВъЦВѓгвЦ╝ Въў ьќѕвЃљвЦ╝ вћ░ВДђЖИ░ ВюёьЋеВъЁвІѕвІц.

1. ROE(вХёЖИ░) 25%ВЮ┤ВЃЂ

2. PBR 1.5 ВЮ┤ьЋў

3. ВўЂВЌЁВЮ┤ВЮхPER 0~12 ВѓгВЮ┤

ВюёВЮў ВА░Ж▒┤ВЮё вІцВІю ьњђВќ┤Вёю ВёцвфЁ вЊювдгвЕ┤,

1. ROE(вХёЖИ░) 25%ВЮ┤ВЃЂ : ВБ╝ВБ╝ВЮў ВДђвХёВЮ┤ 25%ВЮ┤ВЃЂ ВћЕ віўВќ┤вѓўвіћ ЖИ░ВЌЁ

2. PBR 1.5 ВЮ┤ьЋў : ВБ╝Ж░ђЖ░ђ ВБ╝вІ╣ВБ╝ВБ╝ВДђвХё в│┤вІц 1.5в░░ ВЮ┤ВЃЂ в╣ёВІИЖ▓ї Ж▒░въў вљўВДђ ВЋівіћ ЖИ░ВЌЁ

3. ВўЂВЌЁВЮ┤ВЮхPER 0~12 ВѓгВЮ┤ : ЖИ░ВЌЁВЮ┤ в│И ВѓгВЌЁВЮё Въў ьЋўвЕ░ ВБ╝Ж░ђЖ░ђ ВБ╝вІ╣ВўЂВЌЁВЮ┤ВЮх вїђв╣ё 12в░░ ВЮ┤ВЃЂ Ж▒░въў вљўВДђ ВЋівіћ ЖИ░ВЌЁ

в░ћвАю ВюёВЮў ВЮўв»ИЖ░ђ вљЕвІѕвІц.

ВаЋвагВЮђ ВўЂВЌЁВЮ┤ВЮхPERвЦ╝ Ж░ђВДђЖ│а ьќѕВю╝в»ђвАю ЖиИ вДїьЂ╝ в│И ВѓгВЌЁВЮ┤ Въў вљўвіћ ЖИ░ВЌЁ ВѕюВю╝вАю вљўВЌѕвІцЖ│а в│┤ВІюЖ│а ВюёВЌљВёю вХђьё░ ьЋю ЖИ░ВЌЁВћЕ ВДѕВаЂ вХёВёЮВЮё ьєхьЋювІцвЕ┤ Вќ┤вацВџ┤ ВІюВъЦВЌљВёю ВДёВБ╝ВЎђ Ж░ЎВЮђ ЖИ░ВЌЁВЮё в░юЖ▓гьЋа Вѕў ВъѕВю╝в»ђвАю ьѕгВъљВъљ ВЌгвЪгвХёвЊцЖ╗ўВёювіћ ВюёВЮў ЖИ░ВЌЁвдгВіцьіИвЦ╝ Ж░ђВДђЖ│а ВаЉЖи╝ ьЋ┤ в│┤ВІюЖИ░ в░ћвъЇвІѕвІц.

Ж░љВѓгьЋЕвІѕвІц.

вЇћ ВбІВЮђ ЖИђ ВъЉВё▒ВЌљ ьЂ░ ьъўВЮ┤ вљЕвІѕвІц.