м•„мқҙнҲ¬мһҗ лүҙмҠӨ > м „мІҙ

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

[мһ…мІҙ분м„қ]лӘЁнҶ лӢүмқҳ 3к°Җм§Җ нҲ¬мһҗ м•„мқҙл””м–ҙ

лӢӨм–‘н•ң нҲ¬мһҗ м•„мқҙл””м–ҙ,к·ёлҹ¬лӮҳ м„ұмһҘмқҖ?

мғҒн’Ҳмқҳ к°ҖкІ©

к°ҖкІ© 7,000мӣҗ кё°мӨҖ, мӢңмҙқ 2,310м–ө PBR=1.1 PER=7.6 DY=2.8 ROE=14.4

мқҙ нҡҢмӮ¬лҠ” мһҗкё°мһҗліёмқҳ 1.1л°°, 08л…„2분기к№Ңм§Җ лІҢм–ҙл“Өмқё мҲңмқҙмқөмқҳ 7.6л°°лҘј мЈјкі мӮ¬кІҢ лҗҳл©° л§Өм¶ңмң нҳ• н’ҲлӘ© 08л…„мғҒл°ҳкё° м ңн’Ҳ LPI 406м–ө м ңн’Ҳ нқЎкё°кі„ 142м–ө м ңн’Ҳ нҠёлЎңнӢҖл°”л”” 208м–ө м ңн’Ҳ кё°нғҖ 167м–ө мғҒн’Ҳ нқЎкё°кі„ 163м–ө мғҒн’Ҳ нҠёлЎңнӢҖл°”л”” 133м–ө мғҒн’Ҳ кё°нғҖ 383м–ө н•©кі„ 1,605м–ө

мқҙмһҗмңЁ(л°°лӢ№)мқҙ 2.8% л¶ҷмқҖ мғҒн’Ҳмһ…лӢҲлӢӨ.

лӮҙ мһҗлҸҷм°Ёмқҳ ліёл„ӨнҠёлҘј м—ҙм–ҙліҙл©ҙ?

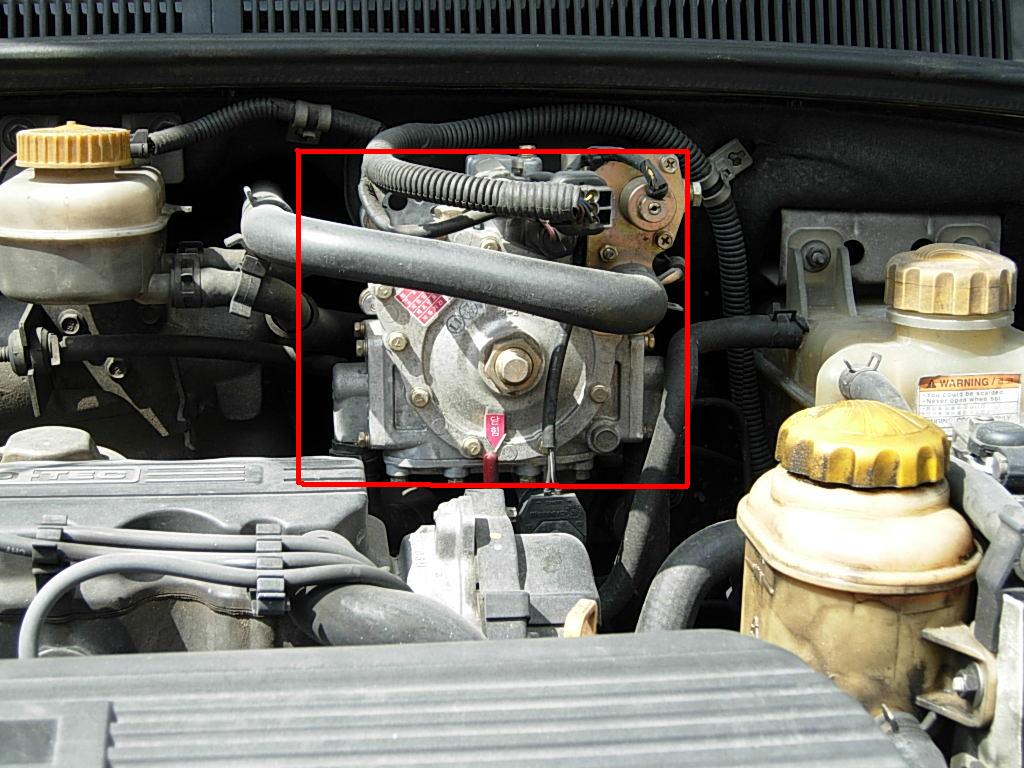

м ң мһҗлҸҷм°Ёк°Җ LPG мһҗлҸҷм°ЁмқёлҚ° м•„лһҳмҷҖ к°ҷмқҙ ліёл„ӨнҠёлҘј м—ҙм–ҙліҙл©ҙ мӨ‘м•ҷм—җ кё°нҷ”кё°(лІ мқҙнҚјлқјмқҙм Җ)лқјлҠ”

л¶Җн’Ҳмқҙ мһҲмҠөлӢҲлӢӨ. мқҙ кё°нҷ”кё°мқҳ м—ӯнҷңмқҖ LPGм—°лЈҢмҷҖ кіөкё°лҘј нҳјн•©н•ҳм—¬ 엔진м—җ кіөкёүн•ҙ мЈјлҠ” м—ӯнҷңмқ„

н•ҳлҠ” л¶Җн’Ҳмһ…лӢҲлӢӨ.

кё°нҷ”кё°лқјлҠ” л¶Җн’ҲмқҖ мҡ°лҰ¬ LPG мһҗлҸҷм°ЁлҘј мҡҙн–үн•ҳлҠ” мҡҙм „мһҗл“Өм—җкІҢлҠ” л§Өмҡ° мӨ‘мҡ”н•ң л¶Җн’Ҳмһ…лӢҲлӢӨ.

ліҙнҶө LPGмһҗлҸҷм°Ёк°Җ мқјл°ҳмһҗлҸҷм°Ём—җ 비н•ҳм—¬ мӢңлҸҷл¶Ҳлҹү, м¶ңл Ҙл¶ҖмЎұ, м¶©м „мҶҢ л¶ҖмЎұ л“ұмқҳ л¶ҲнҺён•ң м җмқҙ мһҲлҠ”лҚ°

мқҙмӨ‘ мӢңлҸҷл¶Ҳлҹү кҙҖл Ёлҗң л¶Җ분мқҙ мқҙ кё°нҷ”кё° л¶Җн’Ҳкіј кҙҖл Ёмқҙ л§ҺмҠөлӢҲлӢӨ. LPGм—°лЈҢк°Җ кё°мІҙмғҒнғңм—җм„ң кіөкё°мҷҖ

м Ғм •нһҲ нҳјн•©мқ„ н•ҙ мЈјм–ҙм•ј н•ҳлҠ”лҚ° мқҙ л¶Җ분мқҳ 비мңЁмқҙ нӢҖм–ҙм§ҖкІҢ лҗҳл©ҙ ліҙнҶө мӢңлҸҷл¶Ҳлҹү нҳ„мғҒмңјлЎң л§Һмқҙ лӮҳнғҖлӮҳл©°

лҳҗн•ң LPGмҷҖ мӮ°мҶҢмқҳ кІ°н•©мңјлЎң нғҖлҘҙлқјлҠ” мқҙл¬јм§Ҳмқҙ кё°нҷ”кё° л¶Җн’Ҳм•Ҳм—җ мғқкё°кІҢ лҗҳм–ҙ мЈјкё°м ҒмңјлЎң м ңкұ°лҘј

н•ҙ мЈјм–ҙм•ј н•©лӢҲлӢӨ.

лӘЁнҶ лӢүмқҖ мң„мқҳ мҳҲм—җм„ң LPG мһҗлҸҷм°Ём—җ кё°нҷ”кё°лҘј нҸ¬н•Ён•ҳм—¬ LPGм—°лЈҢлҘј 엔진м—җ кіөкёүн•ҙмЈјлҠ” л¶Җн’Ҳл“Өмқё

LPIмӢңмҠӨн…ң л“ұмқ„ м ңмЎ°н•ҳлҠ” мһҗлҸҷм°Ёл¶Җн’Ҳ нҡҢмӮ¬мһ…лӢҲлӢӨ.

лӘЁнҶ лӢү11,380мӣҗ, в–ј-70мӣҗ, -0.61%мқҳ л§Өм¶ңмқҖ л¬ҙм—ҮмңјлЎң мқҙлЈЁм–ҙм ё мһҲмқ„к№Ң?

лӘЁнҶ лӢүмқҖ 08л…„ мғҒл°ҳкё° л§Өм¶ң 1, 605м–өм—җ мҳҒм—…мқҙмқө 139м–ө мҳҒм—…мқҙмқөлҘ 8.6%лҘј лӢ¬м„ұн•ҳкІҢ лҗ©лӢҲлӢӨ.

нҶөмғҒм ҒмңјлЎң мһҗлҸҷм°Ё л¶Җн’ҲнҡҢмӮ¬л“Өмқҳ мҳҒм—…мқҙмқөлҘ 3%~5%м—җ 비н•ҳм—¬ л§Өмҡ° лҶ’мқҖ мқҙмқөлҘ мқ„ ліҙм—¬мЈјкі

мһҲмңјл©° мҷ„м„ұм°Ё м—…мІҙмқё нҳ„лҢҖмһҗлҸҷм°Ёмқҳ мғҒл°ҳкё° мҳҒм—…мқҙмқөлҘ 6.9%ліҙлӢӨлҸ„ лҶ’мҠөлӢҲлӢӨ.

лӘЁнҶ лӢүмқҖ мғҒл°ҳкё° 1,605м–өмқҳ л§Өм¶ңмқ„ лӢ¬м„ұн•ҳкё° мң„н•ҳм—¬ м•„лһҳмҷҖ к°ҷмқҙ LPIмӢңмҠӨн…ңмқ„ 406м–өмқ„ нҢ”м•ҳмңјл©°,

LPIмӢңмҠӨн…ңмқ„ нҸ¬н•Ён•ң м ңн’ҲмңјлЎң 926м–ө, нқЎкё°кі„ л“ұмқҳ мғҒн’ҲмңјлЎң 679м–ө л“ұмңјлЎң л§Өм¶ңмқ„ мқҙлЈЁм—ҲмҠөлӢҲлӢӨ.

мғҒн’Ҳл§Өм¶ңмқҳ кІҪмҡ° мһҗнҡҢмӮ¬мқё лҢҖм„ұм •кё°лҘј нҶөн•ҳм—¬ нҳ„лҢҖ.кё°м•„м°Ём—җ лӮ©н’Ҳн•ҳлҠ” нқЎкё°кі„, нҠёнҶ нӢҖл°”л””к°Җ лҢҖл¶Җ분мқҙл©°

мқҙмІҳлҹј мғҒн’Ҳл§Өм¶ңмқҙ л°ңмғқн•ҳлҠ” мқҙмң лҠ” лӘЁнҶ лӢүкіј лҢҖм„ұм •кё°мқҳ лҢҖн‘ңмқҙмӮ¬к°Җ к°ҷмқҖлҚ° көімқҙ нҳ„лҢҖм°Ёк·ёлЈ№м—җм„ң 2мӣҗнҷ”н•ҳм—¬

лӮ©н’Ҳмқ„ н• н•„мҡ”к°Җ м—Ҷм–ҙм„ң лӘЁнҶ лӢүмқ„ нҶөн•ҳм—¬ лӮ©н’Ҳмқ„ н•ҳкё° л•Ңл¬ём—җ л°ңмғқн•ҳлҠ” л§Өм¶ңмқҙлқјкі н•©лӢҲлӢӨ.

м—¬кё°м„ң мқјл°ҳ мһҗлҸҷм°Ё л¶Җн’Ҳмқё нқЎкё°кі„, нҠёлЎңнӢҖл°”л”” л“ұмқҳ мҳҒм—…мқҙмқөлҘ мқҙ 4% м „нӣ„лқјкі к°Җм •мқ„ н•ҳл©ҙ LPI мӢңмҠӨн…ңмқ„ м ңмҷён•ң

л§Өм¶ңм•Ў 1,199м–ө x 4% = 48м–өмқҳ мқҙмқөмқ„ лӢ¬м„ұн•ҳмҳҖлӢӨкі к°Җм •н•ҳл©ҙ мғҒл°ҳкё° мҳҒм—…мқҙмқө 139м–өмӨ‘ 48м–өмқ„ м ңмҷён•ң

91м–өмқҳ мқҙмқөмқ„ LPIмӢңмҠӨн…ңм—җм„ң лӢ¬м„ұн•ң кІғмңјлЎң к°Җм •мқ„ н• мҲҳк°Җ мһҲмҠөлӢҲлӢӨ. к·ёл ҮлӢӨл©ҙ LPI мӢңмҠӨн…ңмқҳ мҳҒм—…мқҙмқөлҘ мқҖ

91м–ө/406м–ө=22.4%лЎң мқҙ нҡҢмӮ¬мқҳ нҡЁмһҗл…ёлҰҮмқ„ н•ҳлҠ” л¶Җн’ҲмңјлЎң мғқк°Ғн• мҲҳ мһҲмңјл©° лӘЁнҶ лӢүмқҳ мҳҒм—…мқҙмқөм—җ 65%мқ„

м°Ём§Җн•ҳкі мһҲлҠ” кІғмңјлЎң мғқк°Ғн• мҲҳк°Җ мһҲмҠөлӢҲлӢӨ. л”°лқјм„ң лӘЁнҶ лӢүмқҙ мқҙмқөмқҙ м„ұмһҘмқ„ н•ҳл Өл©ҙ LPIмӢңмҠӨн…ңмқҳ нҢҗл§ӨлҢ“мҲҳк°Җ

мҰқк°Җн•ҳлҠ” кІғмқҙ л¬ҙм—ҮліҙлӢӨ мӨ‘мҡ”н•©лӢҲлӢӨ. (мЈј: мқјл°ҳмһҗлҸҷм°Ёмқҳ мҳҒм—…мқҙмқөлҘ 4%лҠ” м–ҙл””к№Ңм§ҖлӮҳ к°Җм •мһ…лӢҲлӢӨ.)

LPIмқҳ м„ұмһҘмқҖ м–ҙл–»кІҢ мқҙлЈЁм–ҙм§ҖлҠ”к°Җ?

к·ёлҹ¬л©ҙ LPIмқҳ нҢҗл§ӨлҢҖмҲҳк°Җ мҰқк°Җн•ҳл Өл©ҙ, мҰү м„ұмһҘмқ„ н•ҳл Өл©ҙ м–ҙл–»кІҢ н•ҳл©ҙ лҗ к№Ңмҡ”?

лӢ№м—°нһҲ LPIмӢңмҠӨн…ңмқ„ мһҘм°©н•ҳлҠ” LPGмһҗлҸҷм°Ёмқҳ лҢ“мҲҳк°Җ мҰқк°Җн•ҳл©ҙ лҗ©лӢҲлӢӨ.

мҡ°лҰ¬ лӮҳлқјмқҳ л“ұлЎқм°ЁлҹүмқҖ 2008л…„ 7мӣ”л§җ нҳ„мһ¬ мҙқ 16,735,747лҢҖмқҙл©° мқҙмӨ‘

нңҳл°ңмң м°ЁлҹүмқҖ м•Ҫ 822л§ҢлҢҖ, кІҪмң м°ЁлҹүмқҖ м•Ҫ 614л§ҢлҢҖ, LPGм°ЁлҹүмқҖ 228л§Ң9,061лҢҖлЎң м „мІҙ л“ұлЎқм°ЁлҹүмӨ‘

13.7%мқҳ 비мӨ‘мқ„ м°Ём§Җн•ҳкі мһҲмҠөлӢҲлӢӨ. нҠ№нһҲ кІҪмң м°Ёлҹүмқҳ кі мң к°Җмқҳ мҳҒн–ҘмңјлЎң л“ұлЎқлҢҖмҲҳк°Җ к°җмҶҢн•ҳлҠ” 추세м—җ

비н•ҳм—¬ LPGм°ЁлҹүмқҖ 07л…„1мӣ” 204л§Ң7,401лҢҖм—җм„ң 07л…„12мӣ”218л§Ң7,066лҢҖлЎң 6.8% мҰқк°Җн•ҳмҳҖмңјл©° к°ҷмқҖ кё°к°„

л“ұлЎқмұ лҹүмқҖ 3.3% мҰқк°Җн•ң кІғм—җ 비н•ҳм—¬ 2л°° мқҙмғҒ мҰқк°Җн•ҳмҳҖмҠөлӢҲлӢӨ. лҚ”мҡұмқҙ 08л…„ мғҒл°ҳкё°м—җ мҡ°лҰ¬ лӮҳлқјмқҳ

л“ұлЎқм°Ёлҹүмқҙ 1.8% мҰқк°Җн•ҳлҠ” лҸҷм•Ҳ LPGм°ЁлҹүмқҖ 4.6% мҰқк°Җн•ҳм—¬ кі мң к°Җм—җ лҢҖн•ң LPGм°Ёлҹүмқҳ м„ нҳёлҸ„ нҳ„мғҒмқҙ

лҚ”мҡұ м»Өм§Җкі мһҲлҠ” мғҒнҷ©мһ…лӢҲлӢӨ.

мқҙлҹ° мғҒнҷ©м—җм„ң лӮҙл…„ н•ҳл°ҳкё°м—җ кІҪм°ЁLPGк°Җ м¶ңмӢңлҗ кІғмңјлЎң мҳҲмғҒлҗҳкі мһҲмҠөлӢҲлӢӨ. мҡ°лҰ¬ лӮҳлқјмқҳ л“ұлЎқм°ЁлҹүмӨ‘

кІҪм°Ёмқҳ 비мңЁмқҖ 8.5%мқҙл©° мқҙ кІҪм°ЁмӨ‘м—җ 2010л…„м—җ м•Ҫ 15%к°Җ LPGм°ЁлЎң л°”лҖҢлӢӨкі к°Җм •мқ„ н•ҳл©ҙ LPIмӢңмҠӨн…ңмқҖ

9.5%мқҳ нҢҗл§Ө лҢ“мҲҳ мҰқк°Җк°Җ мҳҲмғҒмқҙ лҗ©лӢҲлӢӨ.

л”°лқјм„ң LPIмӢңмҠӨн…ңмқҳ нҢҗл§ӨлҢ“мҲҳ мҰқк°ҖлҠ” кі мң к°ҖлЎң мқён•ң LPG нҢҗл§Өм°Ёлҹү мҰқк°ҖмҷҖ н•Ёк»ҳ LPGкІҪм°Ёк°Җ нҢҗл§Өк°Җ лҗңлӢӨл©ҙ

лҚ”мҡұ лҠҳм–ҙлӮ кІғмңјлЎң ліҙмһ…лӢҲлӢӨ.

мӮ¬лһҢл“ӨмқҖ мҷң LPG мһҗлҸҷм°ЁлҘј мӮҙк№Ң?

мӢңлҸҷл¶Ҳлҹүл¬ём ң, м•Ҫн•ң м¶ңл Ҙ, мЈјмң мҶҢм—җ 비н•ҳм—¬ л¶ҖмЎұн•ң м¶©м „мҶҢ л“ұ л¶ҲнҺён•ң м җмқҙ л§ҺмқҢм—җлҸ„ л¶Ҳкө¬н•ҳкі

LPGмһҗлҸҷм°Ёмқҳ нҢҗл§ӨлҢҖмҲҳк°Җ мҰқк°Җн•ҳкі LPGкІҪм°Ёл§Ҳм Җ лӮҳмҳ¬ мғҒнҷ©мқҙ л°ңмғқн•ҳкі мһҲлҠ” мқҙмң лҠ” л¬ҙм—Үл•Ңл¬ёмқјк№Ңмҡ”?

к·ёкІғмқҖ л°”лЎң нңҳл°ңмң ліҙлӢӨ LPGк°ҖкІ©мқҙ мӢёкё° л•Ңл¬ёмһ…лӢҲлӢӨ. нҳ„мһ¬ нңҳл°ңмң к°ҖкІ©мқҖ 1,700мӣҗлҢҖ LPGк°ҖкІ©мқҖ

1,000мӣҗлҢҖлЎң нңҳл°ңмң м—җ 비н•ҳм—¬ LPGмқҳ к°ҖкІ©мқҙ м•Ҫ 42% м Җл ҙн•©лӢҲлӢӨ.

мҷң нңҳл°ңмң к°ҖкІ©мқҖ 1,700мӣҗлҢҖ мқјк№Ң?

нҳ„мһ¬ мң к°ҖлҘј л°°лҹҙлӢ№ 100л¶Ҳмқҙлқјкі н•ҳкі нҷҳмңЁмқҙ 1,200мӣҗ мҲҳмӨҖмқҙлӢҲ нҳ„ мӢңм„ёлҢҖлЎңлқјл©ҙ

(100л¶Ҳ x 1,200мӣҗ)/158 (1л°°лҹҙмқҖ м•Ҫ 158лҰ¬н„°) = 759мӣҗ, мҰү 759мӣҗмқҙ мӣҗмң мқҳ мҲҳмһ…мӣҗк°Җк°Җ лҗ©лӢҲлӢӨ.

м—¬кё°м—җ мӣҗмң лҘј мҲҳмһ…н• л•Ң 3%мқҳ мҲҳмһ…кҙҖм„ёлҘј л¬јкі мӨҖмЎ°м„ёлЎң 1лҰ¬н„°лӢ№ 16мӣҗмқҙ л¶ҷм–ҙ 797мӣҗмқҙ лҗ©лӢҲлӢӨ.

мқҙ мӣҗмң лҘј м •м ңн•ҳм—¬ нңҳл°ңмң к°Җ л§Ңл“Өм–ҙ м§ҖлҠ”лҚ° м—¬кё°м—җ SKлӮҳ S-Oilл“ұмқҙ м •м ңм—җ л“Өм–ҙк°ҖлҠ” 비мҡ©кіј

л§Ҳ진мқ„ л¶ҷмқҙкІҢ лҗҳл©°, мқҙ кёҲм•Ўм—җ ліҙнҶө мң лҘҳм„ёк°Җ л¶ҲлҰ¬мҡ°лҠ” көҗнҶөм„ё 526мӣҗ, көҗмңЎм„ё 79мӣҗ, мЈјн–үм„ё 139.4мӣҗ

мҙқ 744мӣҗмқҙ м„ёкёҲмқҙ л¶ҷкІҢ лҗҳл©° м—¬кё°м—җ лӢӨмӢң л¶Җк°Җм„ё 10%к°Җ л¶ҷкІҢ лҗҳм–ҙ 1,700мӣҗлҢҖмқҳ к°ҖкІ©мқҙ лӮҳмҳӨкІҢ лҗ©лӢҲлӢӨ.

лҢҖ충 ліҙм•„лҸ„ нңҳл°ңмң к°ҖкІ© 1,700мӣҗм—җ м„ёкёҲмқҙ м°Ём§Җн•ҳлҠ” 비мӨ‘мқҙ мғҒлӢ№н•Ёмқ„ м•Ң мҲҳ мһҲмҠөлӢҲлӢӨ.

мң„мқҳ нңҳл°ңмң к°ҖкІ© кө¬мЎ°м—җм„ң мӨ‘мҡ”н•ң м җмқҖ л°”лЎң мөңмў… мҶҢ비мһҗл“Өмқё мҡ°лҰ¬к°Җ нҢҗл§Өн•ҳлҠ” нңҳл°ңмң мқҳ к°ҖкІ©мқҖ

SKл“ұмқҳ м •мң нҡҢмӮ¬л“Өмқҳ м •м ңл§Ҳ진ліҙлӢӨ м •л¶Җмқҳ м„ёкёҲм—җ лҢҖн•ң м •мұ…мқҙ лҚ” нҒ¬кІҢ мһ‘мҡ©н•ңлӢӨлҠ” кІғмһ…лӢҲлӢӨ.

м •л¶ҖлҠ” л°”лЎң мқҙлҹ¬н•ң м„ёкёҲмқ„ нҶөн•ҳм—¬ нңҳл°ңмң , кІҪмң , LPGм—җ лҢҖн•ң м—җл„Ҳм§Җ м„ём ңлҘј мЎ°м Ҳн•ҳкі мһҲмңјл©°,

нҳ„мһ¬к№Ңм§ҖлҠ” 2м°Ё м—җл„Ҳм§Җм„ём ң к°ңнҺёмқ„ нҶөн•ҳм—¬ нңҳл°ңмң , кІҪмң ,LPGм—җ лҢҖн•ң к°Җ격비мңЁмқ„ 100:85:50мңјлЎң

мӢңн–үн•ҳкі мһҲмҠөлӢҲлӢӨ.

л”°лқјм„ң LPGмһҗлҸҷм°Ёк°Җ л§Һмқҙ нҢҗл§Өк°Җ лҗҳлҠ” кІғ, мҰү лӘЁнҶ лӢүмқҳ м„ұмһҘмқҖ м •л¶Җмқҳ м—җл„Ҳм§Җм„ём ңлқјлҠ” м •мұ…лҰ¬мҠӨнҒ¬лҘј

к°Җм§Җкі мһҲлҠ” м…Ҳмһ…лӢҲлӢӨ. мҰү нҡҢмӮ¬мқҳ м„ұмһҘмқҙ нҡҢмӮ¬ мҠӨмҠӨлЎң л§Ңл“Ө мҲҳ мһҲлҠ” кІғмқҙ м•„лӢҲлқјлҠ” л§җмқҙ лҗ©лӢҲлӢӨ.

л”°лқјм„ң нҳ„лҢҖмһҗлҸҷм°ЁмҷҖ к°ҷмқҖ мҷ„м„ұм°Ё м—…мІҙм—җм„ңлҸ„ м§ҖкёҲ LPGм°Ёлҹүмқҳ мҲҳмҡ”к°Җ л§Һм•„ 3л…„~5л…„ лҸҷм•Ҳмқҳ

LPGм°Ёлҹүмқ„ к°ңл°ңн•ң нӣ„ нҢҗл§Өлҗ мҰҲмқҢм—җ м •мұ…мқҙ л°”лҖҢкІҢ лҗҳл©ҙ м°Ёлҹүк°ңл°ңм—җ л“Өм–ҙк°„ л§ҺмқҖ 비мҡ©мқ„ мһғкІҢ лҗ©лӢҲлӢӨ.

мқҙлҹ¬н•ң мқҙмң лЎң мҷ„м„ұм°Ём—…мІҙл“Өмқҳ LPGмһҗлҸҷм°Ё м¶ңмӢңк°Җ л§Һмқҙ мқјм–ҙлӮҳкі мһҲм§Җ м•ҠмҠөлӢҲлӢӨ.

лҳҗ лӢӨлҘё м„ұмһҘмқҳ кё°нҡҢ, LPG н•ҳмқҙлёҢлҰ¬л“ңм°Ё

мЈјм§Җн•ҳлӢӨмӢңн”ј лҜёлһҳнҳ•мһҗлҸҷм°Ём—җ мһҲм–ҙм„ң нҳ„лҢҖмһҗлҸҷм°ЁлҠ” нҶ мҡ”нғҖмқҳ н•ҳмқҙлёҢлҰ¬л“ң мһҗлҸҷм°Ём—җ лҢҖн•ҳм—¬ л§Өмҡ° лҚ”л”ҳ

мғҒнҷ©мһ…лӢҲлӢӨ. мқҙлҹ¬н•ң мғҒнҷ©мңјлЎң мқён•ҳм—¬ м§ҖмӢқкІҪм ңл¶Җ л“ұ мқјк°Ғм—җм„ңлҠ” LPGмһҗлҸҷм°Ё ліҙмң лҢҖмҲҳ м„ёкі„2мң„мқҙл©°

м„ёкі„м Ғмқё LPIкё°мҲ мқ„ к°Җм§Җкі мһҲлҠ” кІғмқ„ мқҙмҡ©н•ҳм—¬ LPIкё°мҲ м—җ н•ҳмқҙлёҢлҰ¬л“ң кё°мҲ мқ„ м ‘лӘ©мӢңнӮӨлҠ” кІғмқ„ м—°кө¬мӨ‘мқҙл©°

мӢӨм ңлЎң нҳ„лҢҖмһҗлҸҷм°Ёк·ёлЈ№м—җм„ңлҸ„ LPGн•ҳмқҙлёҢлҰ¬л“ңм°Ём—җ лҢҖн•ң к°ңл°ңмқ„ н•ҳкі мһҲмҠөлӢҲлӢӨ.

к·ёлҹ¬лӮҳ м—¬кё°м—җлҠ” мғҒмӢқм ҒмңјлЎң мғҒлӢ№нһҲ м–ҙл Өмҡҙ л¬ём ңк°Җ мһҲмҠөлӢҲлӢӨ. LPGн•ҳмқҙлёҢлҰ¬л“ңм°Ёк°Җ нҶ мҡ”нғҖмқҳ мқјл°ҳн•ҳмқҙлёҢлҰ¬л“ңм°ЁліҙлӢӨ

мӣ”л“ұнһҲ мўӢлӢӨкі н•ҳлҚ”лқјлҸ„ м „м„ёкі„м—җ LPGн•ҳмқҙлёҢлҰ¬л“ңм°ЁлҘј мӮ¬мҡ©н•ҳл Өл©ҙ м¶©м „мҶҢ, мҰү мқён”„лқјлҘј кө¬м¶•н•ҙм•ј лҗ©лӢҲлӢӨ.

мһҗлҸҷм°Ёмқҳ кіөн•ҙлӮҳ кі мң к°ҖлҘј л– лӮҳ м¶©м „мҶҢ л“ұ LPGмһҗлҸҷм°Ём—җ лҢҖн•ң мқён”„лқјлҘј кө¬м¶•н•ҳлҠ” кІғмқҖ лі„к°ңмқҳ л¬ём ңлЎң көӯк°Җмһ…мһҘм—җм„ң

ліҙл©ҙ 추к°Җм Ғмқё 비мҡ©мқҙ л“Өм–ҙк°ҖлҠ” мғҒнҷ©мһ…лӢҲлӢӨ. л”°лқјм„ң LPGн•ҳмқҙлёҢлҰ¬л“ңм°Ёк°Җ к°ңл°ңмқҙ лҗңлӢӨкі н•ҳлҚ”лқјлҸ„ көӯк°Җлі„

мқён”„лқјк°Җ кө¬м¶•мқҙ лҗҳм–ҙм•ј мқҳлҜёмһҲлҠ” м„ұмһҘмқҙ мқҙлЈЁм–ҙм§Ҳ кІғмңјлЎң ліҙмһ…лӢҲлӢӨ.

л„ҳм№ҳлҠ” нҲ¬мһҗм•„мқҙл””м–ҙ, м„ұмһҘмқҳ л¶Ҳнҷ•мӢӨм„ұмқ„ лҢҖмІҙн• мҲҳ мһҲмқ„к№Ң?

мқҙмІҳлҹј LPGмһҗлҸҷм°Ё мӮ°м—…м—җ лҢҖн•ҳм—¬ м„ұмһҘм—җ лҢҖн•ң м–ҙл ӨмӣҖмқ„ к°Җм§Җкі мһҲмқҢм—җлҸ„ л¶Ҳкө¬н•ҳкі лӘЁнҶ лӢүмқҖ л§Өмҡ°

л§Өл Ҙм Ғмқё л¶Җ분мқ„ к°Җм§Җкі мһҲмҠөлӢҲлӢӨ.

нҲ¬мһҗм•„мқҙл””м–ҙ 1-нҢҗл§ӨліҙмҰқ충лӢ№кёҲ

08л…„ мғҒл°ҳкё°

07л…„

в…Ў.비мң лҸҷл¶Җмұ„

35,496,754,651

30,995,965,234

гҖҖ(1)нҮҙм§Ғкёү여충лӢ№л¶Җмұ„

2,611,577,526

2,427,626,647

гҖҖгҖҖкөӯлҜјм—°кёҲм „нҷҳкёҲ

-20,603,150

-21,858,350

гҖҖгҖҖнҮҙм§Ғліҙн—ҳмҳҲм№ҳкёҲ

-1,331,364,874

-1,443,518,615

гҖҖ(2)мҲҳмһ…ліҙмҰқкёҲ

18,000,000

18,000,000

гҖҖ(3)нҢҗл§ӨліҙмҰқ충лӢ№л¶Җмұ„

34,219,145,149

30,015,715,552

лӘЁнҶ лӢүмқҳ лҢҖм°ЁлҢҖмЎ°н‘ңлҘј мӮҙнҺҙліҙл©ҙ 비мң лҸҷл¶Җмұ„м—җ 'нҢҗл§ӨліҙмҰқ충лӢ№л¶Җмұ„'лқјлҠ” н•ӯлӘ©мңјлЎң м•Ҫ 342м–өмқҳ л¶Җмұ„к°Җ

мһЎнҳҖм ё мһҲмҠөлӢҲлӢӨ. нҢҗл§ӨліҙмҰқ충лӢ№л¶Җмұ„лһҖ н•ң нҡҢмӮ¬к°Җ 1л…„ л¬ҙмғҒмҲҳлҰ¬ліҙмҰқ кё°к°„мқҙ мһҲлҠ” м ңн’Ҳмқ„ нҢ”м•ҳлӢӨкі н•ҳл©ҙ,

н•ҙлӢ№ м ңн’Ҳмқҳ мқјм •л№„мңЁмқ„ 비мҡ©мІҳлҰ¬н•ҳлҠ” кІғмқ„ л§җн•ҳл©° мҶҗмқөкі„мӮ°м„ңм—җлҠ” м•„лһҳмҷҖ к°ҷмқҙ 08л…„ мғҒл°ҳкё° 53м–өмқҳ 비мҡ©мңјлЎң

мІҳлҰ¬к°Җ лҗҳкі мһҲмҠөлӢҲлӢӨ.

в…Ј.нҢҗл§Ө비мҷҖкҙҖлҰ¬л№„

9,553,743,514

гҖҖ1.кёүм—¬

516,010,960

гҖҖ2.нҮҙм§Ғкёүм—¬

23,992,029

гҖҖ3.к°җк°ҖмғҒк°Ғ비

64,494,724

гҖҖ4.ліөлҰ¬нӣ„мғқ비

51,906,620

вҖҰ

вҖҰ

гҖҖ26.нҢҗл§ӨліҙмҰқ충лӢ№л¶Җмұ„м „мһ…

5,334,649,210

к·ёлҹ¬л©ҙ м—¬кё°м„ң мғқк°Ғн•ҙ ліј мҲҳ мһҲлҠ” кІғмқҙ

мІ«лІҲм§ёлЎң лҢҖм°ЁлҢҖмЎ°н‘ңмқҳ 342м–өмқҙлқјлҠ” нҢҗл§ӨліҙмҰқ충лӢ№л¶Җмұ„лҠ” мӢӨм ңлЎң кёҲмңөмқҙмһҗлҘј л¬јм–ҙм•ј н•ҳлҠ” л¶Җмұ„к°Җ м•„лӢҲлқј

нҡҢмӮ¬м—җ нҳ„кёҲмңјлЎң кі мҠӨлһҖнһҲ мҢ“м—¬ мқҙмһҗлҘј л°ңмғқмӢңнӮӨлҠ” мһҗмӮ°мқҳ м—ӯн• мқ„ н•ҳкі мһҲлҠ” кІғмһ…лӢҲлӢӨ.

л‘җлІҲм§ё мҶҗмқөкі„мӮ°м„ңмқҳ 비мҡ©мңјлЎң мІҳлҰ¬лҗң 53м–өмқҖ мӢӨм ң нҳ„кёҲнқҗлҰ„мқҙ мҲҳл°ҳлҗң 비мҡ©мқҙ м•„лӢҲлқј нҡҢкі„мғҒмқҳ 비мҡ©мқҙлҜҖлЎң

мҶҗмқөкі„мӮ°м„ңмқҳ мқҙмқөліҙлӢӨ нҳ„кёҲнқҗлҰ„н‘ңмқҳ мқҙмқөмқҙ л§Өмҡ° мӣ”л“ұн•ҳкІҢ лӮҳмҳӨкі мһҲмҠөлӢҲлӢӨ. мҰү мӢӨм ң мҳҒм—…мқҙмқөлҘ мқҖ лҚ”мҡұ

лҶ’лӢӨкі мғқк°Ғн• мҲҳ мһҲмҠөлӢҲлӢӨ.

м…Ӣм§ёлЎң л¬ҙмғҒліҙмҰқкё°к°„мқҙ лҒқлӮҳл©ҙ 충лӢ№л¶Җмұ„лҘј к°Җм§Җкі мһҲмқ„ н•„мҡ”к°Җ м—ҶмңјлҜҖлЎң нҷҳмһ…мқҙ мқјм–ҙлӮ©лӢҲлӢӨ.

2. нҲ¬мһҗм•„мқҙл””м–ҙ 2-лҠҳм–ҙлӮҳлҠ” кёҲмңөмһҗмӮ°

лӘЁнҶ лӢүмқҳ лӢЁкё°нҲ¬мһҗмһҗмӮ°мқҖ 05л…„ 662м–өм—җм„ң 06л…„ 948м–ө 08л…„ мғҒл°ҳкё° нҳ„мһ¬ 1,196м–өмңјлЎң л§Өл…„ мҰқк°Җн•ҳкі мһҲмңјл©°

мқҙлЎң мқён•ҳм—¬ лӢЁкё°нҲ¬мһҗмһҗмӮ°мңјлЎңл¶Җн„° л°ңмғқн•ҳлҠ” мқҙмһҗмҲҳмқөмқҙ 05л…„ 28м–өм—җм„ң 06л…„ 40м–ө 07л…„ 62м–ө 08л…„м—җлҠ” м•Ҫ

80м–өмқҳ мқҙмһҗмҲҳмқөмқҙ кІҪмғҒмҷё мқҙмқөмңјлЎң л°ңмғқн• кІғмңјлЎң ліҙмһ…лӢҲлӢӨ.

3. нҲ¬мһҗм•„мқҙл””м–ҙ 3-лӘЁнҶ лӢүмқҙ к°Җм§Җкі мһҲлҠ” мһҗмӮ¬мЈј

лӘЁнҶ лӢүмқҖ нҳ„мһ¬ мҙқл°ңмғқмЈјмӢқ 33,000,000мЈјм—җ 37%м—җ н•ҙлӢ№н•ҳлҠ” 12,215,500мЈјмқҳ мһҗкё°мЈјмӢқмқ„ к°Җм§Җкі мһҲмңјл©°

мӢңк°ҖлЎң нҷҳмӮ°н• кІҪмҡ° м•Ҫ 855м–өм—җ н•ҙлӢ№н•©лӢҲлӢӨ. мҰү лӢЁкё°нҲ¬мһҗмһҗмӮ° 1,196м–өм—җ мһҗмӮ¬мЈј 855м–ө, к·ёлҰ¬кі лӘЁнҶ лӢүмқҙ

ліҙмң н•ҳкі мһҲлҠ” нҳ„кёҲ 217м–өмқ„ лӘЁл‘җ н•©н•ҳл©ҙ 2,268м–өмңјлЎң нҳ„мһ¬ мӢңмҙқ 2,310м–өкіј мң мӮ¬н•ң мҲҳмӨҖмһ…лӢҲлӢӨ.

мӢңмһҘм—җм„ңлҠ” мқҙ нҡҢмӮ¬к°Җ м„ёкі„м Ғмқё кё°мҲ л Ҙмқ„ к°Җм§Җкі мһҲлҠ” LPIмӢңмҠӨн…ңмңјлЎңл¶Җн„° л°ңмғқн•ҳлҠ” мҳҒм—…мқҙмқө к°Җм№ҳлҘј

м „нҳҖ кі л Өн•ҳм§Җ м•Ҡкі мһҲмңјл©°, нҳ„кёҲ 400м–өмқ„ ліҙмң н•ҳкі мһҲмңјл©° л¶Җмұ„비мңЁмқҙ 20%мқҙл©° 70%мқҳ м§Җ분мқ„ к°Җм§Җкі мһҲлҠ”

мһҗнҡҢмӮ¬ лҢҖм„ұм •кё°мқҳ к°Җм№ҳлҘј 0мңјлЎң ліҙкі мһҲлҠ” кІғкіј к°ҷмҠөлӢҲлӢӨ.

кіјм—° мӢңмһҘм—җм„ң мқҙ нҡҢмӮ¬м—җ лҢҖн•ң нҳ„мһ¬мқҳ мӢңк°Җмҙқм•ЎмқҖ мҳімқҖ кІғмқјк№Ңмҡ”?

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.