м•„мқҙнҲ¬мһҗ лүҙмҠӨ > м „мІҙ

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

лҜёкөӯмқҳ кёүл“ұлқҪ мқҙнӣ„ н•ңкөӯ мЈјмӢқмӢңмһҘмқҖ

|

в–¶м ңл„ӨмӢңмҠӨ мҳЁлқјмқё нҲ¬мһҗнҒҙлҹҪмқҖ к°ңмқёнҲ¬мһҗмһҗк°Җ м•Ңм•„м•ј н• м „л°ҳм Ғмқё м§ҖмӢқкіј к·ёлҰ¬кі мӢӨм ң мҲҳмқөмңјлЎң м—°кІ°лҗҳлҠ” л°©лІ•мқ„ к°•мқҳн•ҳлҠ” кіімңјлЎң м—¬кё°м—җлҠ” кіјн•ҷм Ғмқё м ҖнҸүк°Җ 기업진лӢЁ лҚ°мқҙн„°лІ мқҙмҠӨмқё GICTлҘј нҷңмҡ©н•ң м •ліҙ 추м¶ңмқ„ н•©лӢҲлӢӨ. л¬ҙмһ‘мң„лЎң к°ңмқёнҲ¬мһҗмһҗк°Җ кё°м—…мқ„ м°ҫлҠ” лӢӨлҠ” кІғмқҖ мғҒлӢ№нһҲ м–ҙл Өмҡҙ кІғмңјлЎң GICTлҘј мқҙмҡ©н•ҳм—¬ кі„лҹүм Ғмқё м ҖнҸүк°Җ кё°м—…мқ„ 분м„қн•ң лӢӨмқҢ мқҙлҘј кё°мҙҲлЎң н•ҳм—¬ м§Ҳм Ғмқё 분м„қ мқҙнӣ„м—җ 추мІңмқ„ н•©лӢҲлӢӨ. |

м•Ҳл…•н•ҳм„ёмҡ”. м ңл„ӨмӢңмҠӨмһ…лӢҲлӢӨ.

лҠҳ 축ліө л°ӣлҠ” мӮ¶мқ„ мӮҙм•„к°ҖмӢңкёё кё°лҸ„л“ңлҰҪлӢҲлӢӨ.

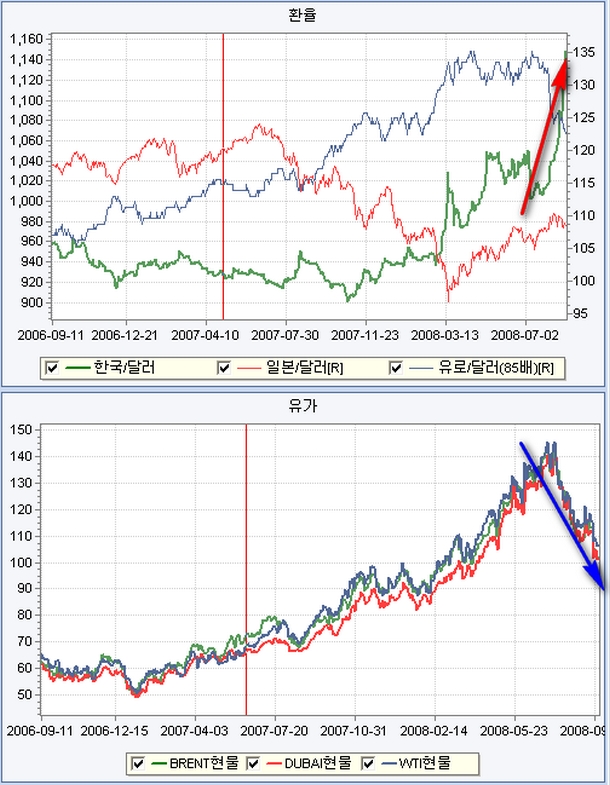

мқҙм ң м ҖнҸүк°Җк°Җ нҷ•лҢҖлҗң мғҒнҷ©м—җм„ң мӢңмһҘмқҳ л¶Ҳнҷ•мӢӨм„ұк№Ңм§Җ н•ҙмҶҢлҗҳкі мһҲмҠөлӢҲлӢӨ. лӢЁм§Җ лҜёкөӯмқҖ м–‘лҢҖ лӘЁкё°м§Җм—җ лҢҖн•ң м§Җмӣҗ мҶҢмӢқ мқҙнӣ„м—җ кёүл“ұмқ„ ліҙм—¬ мЈјм—ҲлӢӨкі л¶Ҳм•Ҳм •н•ң м§Җн‘ңлЎң мқён•ҳм—¬ лӢӨмӢң кёүлқҪн•ҳлҠ” лӘЁмҠөмқ„ м—°м¶ң н•ҳлҠ”лҚ° мқҙлҠ” мӢңмһҘмқҳ л°©н–Ҙм„ұмқ„ м°ҫкі мһҲлӢӨлҠ” мҰқкұ°лқј мғқк°Ғн•ҳмӢӯмӢңмҳӨ.

мһҗ мқјлӢЁ, н•ңкөӯмӢңмһҘмқҖ мӣ”мҡ”мқјмһҘ лҶҖлқјмҡё м •лҸ„мқҳ мғҒмҠ№мңјлЎң 5%мқҙмғҒмқҳ кёүл“ұмқҙ лӮҳнғҖлӮң мқҙнӣ„м—җ лӢӨмӢң нҷ”мҡ”мқј мһҘмқҖ кёүл“ұм—җ лҢҖн•ң кІҪкі„лЎң мқён•ң н•ҳлқҪмқ„ ліҙмҳҖмҠөлӢҲлӢӨ. к·ёл ҮлӢӨл©ҙ кёүл“ұкіј кёүлқҪмқҙ лӮҳнғҖлӮң мқҙнӣ„ мӢңмһҘмқҖ лӢӨмӢң м–ҙлҠҗ л°©н–ҘмңјлЎң к°Ҳм§Җм—җ нҲ¬мһҗмһҗл“Өмқҳ кҙҖмӢ¬мқҙ 집мӨ‘лҗҳм–ҙм ё мһҲлӢӨ мғқк°Ғн•©лӢҲлӢӨ.

к°ҖмһҘ мӨ‘мҡ”н•ң кІғмқҖ лҜёкөӯмқҳ м–‘лҢҖ лӘЁкё°м§Җ м—…мІҙмқё нҺҳлӢҲл©”мқҙмҷҖ н”„лҰ¬л””л§Ҙм—җ лҢҖн•ң кө¬м ңкёҲмңө 2,000м–ө лӢ¬лҹ¬к°Җ нҲ¬мһ…лҗҳм—ҲлӢӨлҠ” кІғмһ…лӢҲлӢӨ.

мӨ‘мҡ”н•ң кІғ н•ҳлӮҳлҘј м•Ңл Ө л“ңлҰ¬кІ мҠөлӢҲлӢӨ. мҡ” л©°м№ м „л§Ң н•ҙлҸ„ мһҗмғқмқҙ м–ҙл ӨмӣҢ кіөм ҒмһҗкёҲмқҙ нҲ¬мһ…лҗҳм–ҙм•ј н•ңлӢӨлҠ” мҶҢмӢқмқҙ м „н•ҙ м§Җл©ҙм„ң м „ м„ёкі„ м§ҖмҲҳк°Җ н•ҳлқҪмқ„ ліҙмҳҖм—ҲмҠөлӢҲлӢӨ.

к·ёлһҳм„ң нҲ¬мһҗмӢ¬лҰ¬к°Җ м•…нҷ” лҗҳм—Ҳкі м „ мқҙкІғмқ„ кІҪкі„н•ҳлқјкі л§җм”Җмқ„ л“ңл ёмҠөлӢҲлӢӨ. м•„л§Ҳ к°•мқҳлҘј мһҳ ліҙмӢ 분л“ӨмқҖ лӮҙмҡ©мқҙ кё°м–ө лӮҳмӢӨкІҒлӢҲлӢӨ.

к·ёлҹ°лҚ° м§ҖкёҲмқҖ м–ҙл–Ө лӘЁмҠөмқёк°Җмҡ”? кіөм ҒмһҗкёҲ нҲ¬мһ…мқҙ м•…мһ¬мҳҖлҚҳ кІғмқҙ мқҙм ңлҠ” лӮҳлҰ„лҢҖлЎң 충분н•ң мһҗкёҲ нҲ¬мһ…мқҙлқјлҠ” мҶҢмӢқмңјлЎң лҜёкөӯмқҙ кёүл“ұмқ„ ліҙм—¬ мЈјм—ҲмҠөлӢҲлӢӨ. мҰү, н•ңк°Җм§Җ нҒ° кұёлҰјлҸҢмқҖ н•ҙкІ°мқҙ лҗҳм—Ҳмңјл©° м§ҖкёҲмқҖ лҜёкөӯмқҳ к°Ғ м§Җн‘ң л°ңн‘ңк°Җ мҡ°лҰ¬л“Өмқҳ кұёлҰјлҸҢмқҙ лҗ кІғмқҙлқј ліҙ여집лӢҲлӢӨ.

мқҙл Үл“Ҝ мӢңмһҘмқҖ мқҙл ҮкІҢ 비мқҙм„ұм Ғмқё 집лӢЁнһҲмҠӨн…ҢлҰ¬м»¬н•ң кІғмһ…лӢҲлӢӨ.

м–ҙлҠҗл•ҢлҠ” кіөм Ғ мһҗкёҲ нҲ¬мһ…мқ„ м—„мІӯлӮң м•…мһ¬лЎң к·ёлҰ¬кі м–ҙлҠҗ л•ҢлҠ” кіөм ҒмһҗкёҲмқҙ нҒ¬лӢӨкі мўӢлӢӨкі м•„мҡ°м„ұмқҙлӢҲ мӢңмһҘмқҖ кІ°мҪ” мқҙм„ұм Ғмқё мӮ¬лһҢл“Өмқҙ лӘЁм—¬ мһҲлӢӨкі ліј мҲҳк°Җ м—ҶмҠөлӢҲлӢӨ. кІҢлӢӨк°Җ м§ҖкёҲмқҖ мқҙм ң лӢӨлҘё кіімңјлЎң мҙҲм җмқҙ м„ңм„ңнһҲ мқҙлҸҷмқ„ н•ҳкі мһҲмҠөлӢҲлӢӨ.

лҜёкөӯмқҳ кө¬м ң кёҲмңөм—җ лҢҖн•ҙм„ң ліҙл©ҙ лҜё м •л¶Җк°Җ мҡ°лҰ¬к°Җ мҳҲмғҒн–ҲлҚҳ кІғліҙлӢӨ л№ЁлҰ¬ лӘЁкё°м§Җкё°кҙҖм—җ лҢҖн•ң мһҗкёҲ нҲ¬мһ…мқҳмӮ¬лҘј кІ°м •н•ҳмҳҖмҠөлӢҲлӢӨ. лҢҖм„ мқҙ м•һмңјлЎң лӢӨк°ҖмҳЁ л§ҲлӢ№м—җ л¶ҖлӢҙмқ„ к°Җм§Җкі лӢӨмқҢ м •к¶Ңм—җ л„ҳкёё кІғмқҙлқјлҠ” 추측мқ„ ліҙкё° мўӢкІҢ л№—кІЁ лӮҳк°ҖкІҢ н–ҲмҠөлӢҲлӢӨ.

мқҙлҠ” лҜёкөӯмқҳ 8мӣ” кі мҡ©м§Җн‘ң кІ°кіјк°Җ мўӢм§Җ м•ҠкІҢ лӮҳмҳӨл©ҙм„ң 2003л…„ мқҙнӣ„ мөңм•…мқҙлқјлҠ” нҢҗлӢЁм—җ л”°лһҗлҚҳ кІғмңјлЎң ліҙмһ…лӢҲлӢӨ. кІҢлӢӨк°Җ 9мӣ” м–‘лҢҖ лӘЁм§Җкё°кё°кҙҖмқҳ мұ„к¶ҢмғҒнҷҳ кё°к°„м—җ лҜё м •л¶Җк°Җ мӢ лў°м„ұмқ„ л¶Җм—¬ н•ҳм§Җ м•Ҡмқ„ кІҪмҡ° мғҒлӢ№н•ң л¶ҖлӢҙмқҙ лҗ мҲҳ мһҲм–ҙ лӮҙл Ө진 кІ°лЎ мңјлЎң ліҙмһ…лӢҲлӢӨ.

кёҲлІҲ мЎ°м№ҳлЎң мқён•ҳм—¬ мӢңмһҘмқҖ мқҙм—җ нҷ”лӢөн•ҳл©ҙм„ң мӢ лў° нҡҢліөмқҙ лҗҳм—ҲлӢӨлҠ” кІғмқ„ мҰқлӘ…н•ҙ мЈјм—Ҳкі мһҗкёҲмӢңмһҘмқҳ л¬ём ңм җмқҙ мҷ„нҷ” лҗҳл©ҙм„ң лғүк°Ғлҗң мЈјнғқмӢңмһҘмқҙ нҒ° 충격м—җм„ңлҠ” мқјлӢЁ лІ—м–ҙ лӮҳлҠ” л“Ҝн•ң лӘЁмҠөмқҙкі м•„мҡёлҹ¬ кёҲмңөмқҳ мң„кё°к°Җ мқҙм ңлҠ” нҳ„мӢӨм„ұмқҙ м—Ҷм–ҙ진кІҢ м•„лӢҢк°Җ н•ҳлҠ” мғқк°Ғмқ„ н•ҳлҠ” кі„кё°к°Җ лҗҳм—ҲлӢӨкі ліҙмӢңл©ҙ лҗ©лӢҲлӢӨ. лӢЁм§Җ мқҙм ңлҠ” м§Җн‘ңмҷҖмқҳ м№ҳм—ҙн•ң мӢёмӣҖмқҙ лҗ кІғмһ…лӢҲлӢӨ.

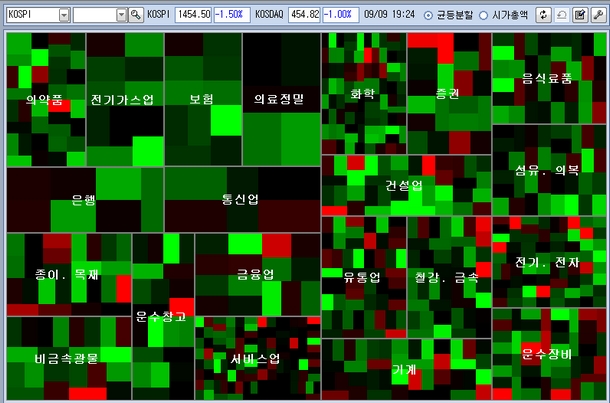

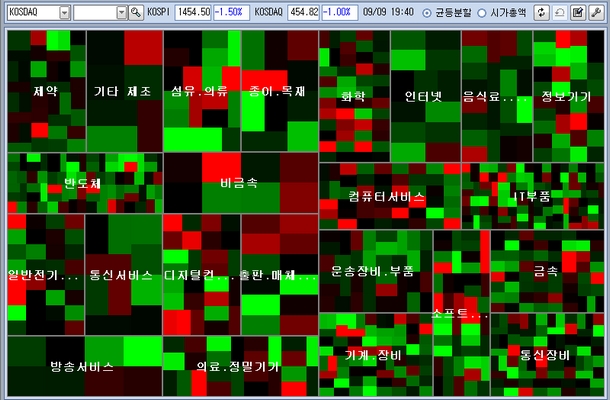

мқјлӢЁ м§Җн‘ңлЎң мқён•ң лҜёкөӯмқҳ кёүл“ұлқҪмңјлЎң мқён•ҳм—¬ н•ңкөӯмӢңмһҘмқҖ мқҙм—җ лҢҖн•ң нӣ„нҸӯн’Қмқҙ мҳҲмғҒлҗҳкёҙ н•ҳлӮҳ к°ҖмһҘнҒ° л¬ём ңлЎң м§Җм Ғлҗҳм—ҲлҚҳ лӘЁкё°м§Җм—җ лҢҖн•ң мңӨкіҪмқҙ л“Өм–ҙлӮҳкі мһҲм–ҙ н•ңкөӯ мӢңмһҘмқ„ к°Җкёүм Ғмқҙл©ҙ 집мӨ‘м ҒмңјлЎң 분м„қ н•ҙ ліҙлҸ„лЎқ н•ҳкІ мҠөлӢҲлӢӨ.

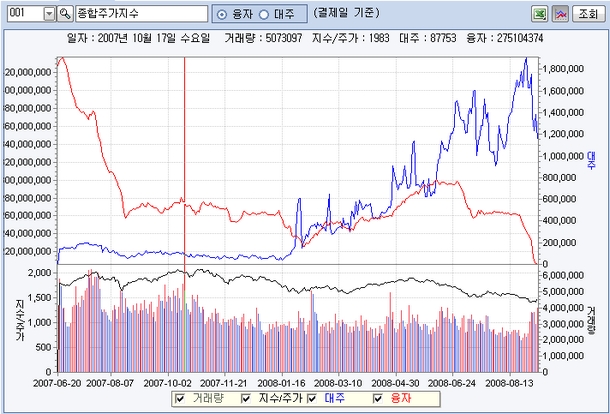

мҡ°лҰ¬лӮҳлқјмқҳ KOSPIм§ҖмҲҳлҘј ліҙл©ҙ м ңк°Җ м „м—җ л№ҲлІҲн•ҳкІҢ м¶”м„ём„ мқ„ к·ём–ҙ л“ңл ёлҚҳ кІғмқёлҚ° л°”лЎң н•ҳлӢЁм—җм„ң мөңк·ј мҳӨлІ„мҠҲнҢ…мқҙ лӮҳмҳЁ мқҙнӣ„м—җ кө¬м ңкёҲмңөмқҙ нҲ¬мһ…лҗңлӢӨлҠ” лӮҙмҡ©мқҙ мһҲм—Ҳкё°м—җ кёҚм •м ҒмңјлЎң ліҙм…”лҸ„ мўӢмқ„ кІғ к°ҷмҠөлӢҲлӢӨ.

мқјл°ҳм ҒмңјлЎң мӢңмһҘмқҳ нҲ¬мһҗмӢ¬лҰ¬к°Җ мөңкі м№ҳмқј л•Ңмқҳ м•Ҳм •мӢ¬лҰ¬лҠ” нҒ° мқҳлҜёк°Җ м—Ҷм§Җл§Ң мөңм•…мқҳ нҲ¬мһҗмӢ¬лҰ¬ мғҒнғңлҘј ліҙмқҙкі мһҲмқ„ л•Ң мӢңмһҘм—җ мӢ лў°нҡҢліөмқ„ мЈјлҠ” л№…лүҙмҠӨлҠ” мӢңмһҘмқҳ л°”лӢҘмқ„ нҳ•м„ұн•ҳлҠ”лҚ° нҒ° лҸ„мӣҖмқ„ мӨҚлӢҲлӢӨ. кІҢлӢӨк°Җ м§ҖкёҲмқҖ мӢңмһҘмқҙ көӯлӮҙ/мҷём ҒмңјлЎң м ҖнҸүк°Җ мғҒнғңм—җм„ң лӮҳмҳЁ лүҙмҠӨмқё л§ҢнҒј нҒ° мқҳлҜёлҘј л¶Җм—¬н•ҳкё°м—җ 충분합лӢҲлӢӨ.

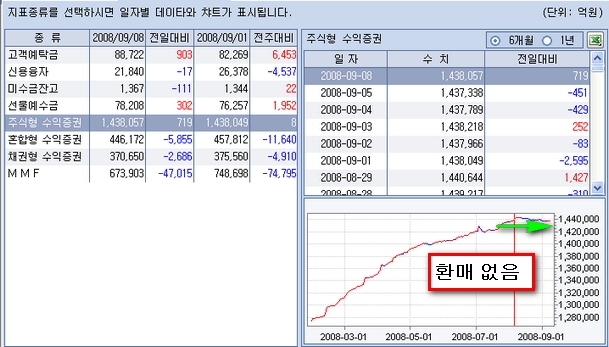

лҳҗ лӢӨлҘё к·ёлҰјмқ„ ліҙкІ мҠөлӢҲлӢӨ. м•„лһҳлҠ” кІҪкё°м„ мҹҒм§ҖмҲҳмқҳ м „л…„лҸҷмӣ”비мҷҖ мҶҢ비мһҗкё°лҢҖм§ҖмҲҳм—җ лҢҖн•ң 추мқҙ분

м„қмһ…лӢҲлӢӨ.

м„қмһ…лӢҲлӢӨ.мҶҢ비мһҗ кё°лҢҖм§ҖмҲҳк°Җ мғҒмҠ№мңјлЎң м „нҷҳлҗҳкі мһҲмҠөлӢҲлӢӨ.

л§ҺмқҖ л¶Җ분 лҸҷкё°нҷ” лҗҳм–ҙм ё мӣҖм§ҒмқҙлҜҖлЎң кІҪкё°м„ н–үм§ҖмҲҳк°Җ мғҒмҠ№мңјлЎң м „нҷҳ лҗҳкі к·ёлҰ¬кі мЈјмӢқмӢңмһҘмқҙ мғҒмҠ№мңјлЎң м „нҷҳ лҗ кІғмқҙлқјкі мүҪкІҢ л§җм”Җ л“ңлҰҙ мҲҳлҠ” м—Ҷм§Җл§Ң мҶҢ비мһҗкё°лҢҖм§ҖмҲҳк°Җ мғҒмҠ№мңјлЎң нҒ¬кІҢ м „нҷҳ лҗҳкі мһҲкё°м—җ нҷ•лҘ м ҒмңјлЎң кІҪкё°мқҳ мІҙм§Ҳмқҙ мӢңмһҘмқҳ мЎ°м •мңјлЎң мқён•ҳм—¬ нҒ¬кІҢ н•ҳлқҪн•ң л§ҢнҒј мқҙм ң мҶҢ비мһҗл“Өмқҳ кІҪкё°м—җ лҢҖн•ң кё°лҢҖ м§ҖмҲҳмқҳ мғҒмҠ№кіј н•Ёк»ҳ мӢңмһҘмқҙ мқҙм—җ нҷ”лӢөн• к°ҖлҠҘм„ұмқҙ лҶ’м•„мЎҢмҠөлӢҲлӢӨ. кіјм—° м§ҖкёҲмқҳ нҸӯлқҪ мқҙнӣ„м—җ л°”лӢҘ м§„м • мһҘм„ём—җ м—¬лҹ¬л¶„л“ӨмқҖ м–ҙл–Ө м„ нғқмқ„ н•ҳмӢңкІ мҠөлӢҲк№Ң?

лӘЁл“ мЈјмӢқмқ„ нҢ”м•„м•ј н• к№Ңмҡ”? м•„лӢҲл©ҙ к·ёлғҘ кҙҖл§қл§Ң н•ҙм•ј н• к№Ңмҡ”? м•„лӢҲл©ҙ мқҙм ң м ҖнҸүк°ҖлқјлҠ” мқёмӢқмқ„ лҲ„кө¬лӮҳ н•ҳм§Җл§Ң л‘җл ӨмӣҖм—җ л§ӨмҲҳм—җ м„ лң» лӮҳм„ңм§Җ лӘ»н•ҳкі мһҲлҠ”лҚ° мҡ©кё°лӮҙм–ҙ л§ӨмҲҳлҘј н•ҙ ліјк№Ңмҡ”?

м„ нғқмқҖ м—¬лҹ¬л¶„л“Өмқҙ н•ҳлҠ” кІғмһ…лӢҲлӢӨ.

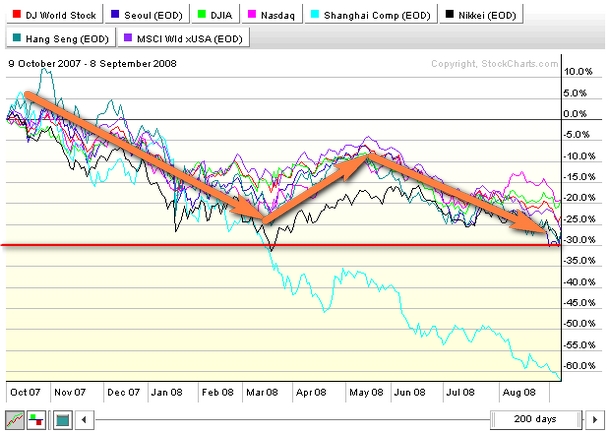

м„ёкі„м§ҖмҲҳмқё DJWмҷҖ н•ңкөӯ кұ°лһҳмҶҢ, лӢӨмҡ°мЎҙмҠӨ, лӮҳмҠӨлӢҘ, мғҒн•ҙм§ҖмҲҳ, лӢҲмјҖмқҙ, нҷҚмҪ© н•ӯм…Қм§ҖмҲҳ, мӢ нқҘмӢңмһҘ м§ҖмҲҳмһ…лӢҲлӢӨ.

м•„лһҳ лІ„нҠј л¶Җн„° м°ЁлЎҖлЎң м ҒмқҖ кІғмһ…лӢҲлӢӨ.

м „ м„ёкі„м§ҖмҲҳлҠ” ліҙмӢңлӢӨ мӢңн”ј көӯм ңнҷ”м—җ кұёл§һкІҢ м§ҖмҲҳк№Ңм§ҖлҸ„ мӣҖм§Ғмһ„мқҙ к°ҷмҠөлӢҲлӢӨ.

м§ҖкёҲмқҖ мқҙм „ м Җм җк№Ңм§Җ лӮҙл ӨмҷҖ мһҲлҠ”лҚ° мӢӨм ң лҒқ л¶Җ분мқ„ нҷ•лҢҖн•ҳл©ҙ к°Ғ көӯк°Җмқҳ м§ҖмҲҳк°Җ м„ңм„ңнһҲ л°ҳл“ұмӨҖ비лҘј н•ҳлҠ” лӘЁмҠөмқҙ кҙҖм°° лҗ©лӢҲлӢӨ. мҰү, н•ҳлқҪм—җ мқҳн•ң н•ң мӮ¬мқҙнҒҙмқҙ л§Ҳл¬ҙлҰ¬ көӯл©ҙм—җ мһҲлӢӨкі ліҙмӢӨ мҲҳ мһҲмҠөлӢҲлӢӨ.

м–ҙл–Ө мқҙмң мқјк№Ңмҡ”? л°”лЎң мң„мқҳ лӘЁкё°м§Җмқҳ мң„кё°к°Җ мҷ„м „н•ҳкІҢ к°ҖмӢңм§ҖлҠ” м•Ҡм•ҳм§Җл§Ң м җ진м Ғмқё н•ҙмҶҢлҘј нҶөн•ң лӘЁмҠөмһ…лӢҲлӢӨ. н•ҳм§Җл§Ң мү¬мҡҙ мғҒмҠ№ ліҙлӢӨлҠ” мғҒлӢ№ кё°к°„ л“ұлқҪмқҙ кұ°л“ӯл°ҳліө лҗ мҲҳ мһҲмқҢмқҖ кІҪкі„лҘј н•ҳмӢӯмӢңмҳӨ.

көӯлӮҙмқҳ мӢңмһҘм§ҖлҸ„мқёлҚ° л¶үмқҖмғүмқҙ л°қмқ„ мҲҳлЎқ мғҒмҠ№, н‘ёлҘёмғүмқҙ к°•н• мҲҳлЎқ н•ҳлқҪмһ…лӢҲлӢӨ. нҷ”мҡ”мқј мһҘмқҖ к·№мӢ¬н•ң лҲҲм№ҳліҙкё°мҷҖ м•„м§Ғк№Ңм§Җ мӢңмһҘмқҳ л°”лӢҘмқ„ нҷ•мӢ н•ҳм§Җ лӘ»н•ҳлӢӨ ліҙлӢҲ нҠ№м • м—…мў…мқҳ н•ҳлқҪмқҙ лӮҳнғҖлӮң кІғ ліҙлӢӨлҠ” м „л°ҳм Ғмқё к°ңлі„мЈјл“Өмқҳ н•ҳлқҪмқҙлқј ліҙмӢңл©ҙ лҗ©лӢҲлӢӨ.

мқҖн–ү, ліҙн—ҳ, мҰқк¶Ң мЈјмқҳ н•ҳлқҪмқҙ к°•н•ҳл©ҙ л¬ём ңк°Җ лҗҳлӮҳ м•„лһҳмҷҖ к°ҷмқҙ к°ңлі„м Ғмқё кІҢлҰҙлқјм„ұ н•ҳлқҪмқҳ кІҪмҡ°лҠ” нҒ° мқҳлҜё л¶Җм—¬лҘј н•ҳм§Җ м•Ҡм•„лҸ„ лҗҳлҠ” л§ҢнҒј м—¬лҹ¬л¶„л“ӨмқҖ л§ҲмқҢ нҺён•ҳкІҢ мӢңмһҘмқ„ лҜҝмңјмӢӯмӢңмҳӨ.

м•„лһҳлҠ” мҪ”мҠӨлӢҘмқёлҚ° мҪ”мҠӨлӢҘ м—ӯмӢң к°ңлі„ мһҘм„ёлҘј м—°м¶ңн•ҳкі мһҲмҠөлӢҲлӢӨ.

л§Ңмқј нҠ№м • кёҲмңөкҙҖл ЁмЈјк°Җ н•ҳлқҪмқ„ ліҙмқёлӢӨл©ҙ мқҙлҠ” мӢңмһҘмқҳ н•ҳлқҪмқ„ мҙқмІҙм ҒмңјлЎң мқҙлҒҢ мҲҳ мһҲмңјлҜҖлЎң кІҪкі„лҘј н•ҙм•ј лҗҳкІ м§Җл§Ң м§ҖкёҲ лӘЁмҠөмқҖ ліҙмӢңлҠ” л°”мҷҖ к°ҷмқҙ 듬м„ұ 듬м„ұ мһ”л””л°ӯкіј к°ҷмқҖ лӘЁмҠөмһ…лӢҲлӢӨ. мһ”л””кө¬мһҘмқҙ лӘЁм—¬ мһҲмңјл©ҙ л¬ём ңк°Җ лҗҳлӮҳ к·ёл Үм§Җ м•ҠмқҖ лӘЁмҠөмқҙлӢҲ мӢңмһҘмқ„ л„Ҳл¬ҙ л‘җл ӨмӣҢ н• н•„мҡ”к°Җ м—ҶмҠөлӢҲлӢӨ.

м•„лһҳ л№Ёк°„м„ мқҖ мӢ мңөмңөмһҗмқҙкі нҢҢлһҖмғү м„ мқҖ лҢҖмЈјмһ…лӢҲлӢӨ. лҢҖмЈјлҠ” м•„мӢңлӢӨмӢңн”ј мӢңмһҘмқҳ н•ҳлқҪмқ„ м—јл‘җн•ҳм—¬ мқјлӢЁ мЈјмӢқмқ„ л№Ңл Өм„ң нҢқлӢҲлӢӨ. мқҙкІҢ к°ңмқёк№Ңм§Җ нҷ•лҢҖлҗҳкі мһҲмЈ ? лі„лЎң л°”лһҢм§Ғн•ҳм§Җ м•ҠмҠөлӢҲлӢӨ.

кІ°көӯ мӢңмһҘмқҳ н•ҳлқҪмқ„ мҳҲмғҒн•ҳл©ҙ л¬ҙмһ‘мң„лЎң мЈјмӢқмқ„ л№Ңл ӨлӢӨк°Җ мқјлӢЁ нҢ”кі м„ң мӢём§Җл©ҙ лӢӨмӢң мӮ¬м„ң мұ„мӣҢ л„Јмңјл©ҙ лҗ©лӢҲлӢӨ.

мҳҲлҘј л“Өм–ҙ мЈјмӢқмқҙ 10,000мӣҗмқёлҚ° 7,000мӣҗк№Ңм§Җ л–Ём–ҙм§Ҳ кІғ к°ҷмңјл©ҙ 10,000мӣҗм—җ л№Ңл Ө нҢқлӢҲлӢӨ. лӮҳмӨ‘м—җ 7,000мӣҗк№Ңм§Җ мӢӨм ң н•ҳлқҪн•ҳл©ҙ лӢӨмӢң мӮ¬м„ң к°ҡмңјл©ҙ лҗ©лӢҲлӢӨ. к·ёлҹ¬л©ҙ 3,000мӣҗмқҙ лӮЁлҠ”лҚ° м—¬кё°м—җм„ң мЎ°кёҲмқҳ мҲҳмҲҳлЈҢл§Ң мЈјл©ҙ лҗҳлҠ”лҚ° м§ҖкёҲ лҢҖмЈјк°Җ мӨ„м–ҙ л“ лӢӨлҠ” кІғмқҖ мӢңмһҘмқҳ н•ҳлқҪм—җ лҚ” мқҙмғҒ мһҗмӢ мқҙ м—ҶлӢӨлҠ” кІғмқҙкі мӢ мҡ©мқҙ мӨ„м–ҙ л“Өм—ҲлӢӨлҠ” кІғмқҖ мӢ мҡ©мңјлЎң мЈјмӢқмқ„ мӮ°мӮ¬лһҢл“Өмқҙ кёүлқҪмқ„ лӘ» кІ¬л””кі лӘЁл‘җ м •лҰ¬ н•ң кІғмһ…лӢҲлӢӨ.

мӢ мҡ©мңјлЎң мЈјмӢқмқ„ н•ҳлҠ” кІғмқҖ ліҙнҶө к°ңмқёнҲ¬мһҗмһҗмқҙлҜҖлЎң к°ңмқёнҲ¬мһҗмһҗл“Ө лҢҖл¶Җ분мқҙ мӢңмһҘм—җм„ң нҮҙм¶ң лҗң кІғмһ…лӢҲлӢӨ.

к·ёл Үкё°м—җ кё°кҙҖкіј мҷёкөӯмқёл“Өм—җ мқҳн•ҙ мӢңмһҘмқҖ мІңмІңнһҲ лӢӨмӢң мғҒмҠ№мқҳ лҙ„л°”лһҢмқ„ нғҲ кІғмһ…лӢҲлӢӨ.

мһҗ м—¬кё°м—җм„ң мӨ‘мҡ”н•ң кІғмқҖ кі к°қмҳҲнғҒкёҲмқҙ Vмһҗнҳ•мңјлЎң м•„лһҳ м°ЁнҠём—җм„ң мҰқк°Җ н•ҳлҠ” кІғмқҙ ліҙмқҙмӢңлҠ”м§Җмҡ”? мҳӨлҠҳ к°•мқҳм—җм„ңлҠ” лӢӨмӢң м°ЁнҠёлҘј м•Ҳ ліҙм—¬ л“ңл ём§Җл§Ң мҡ°лҰ¬лӮҳлқј мӢңмһҘмқҖ 1л…„ 6к°ңмӣ”мқҳ мӮ¬мқҙнҒҙмқҙ мһҲмңјл©° 2008л…„ н•ҳл°ҳкё°к°Җ м Җм җмқ„ нҳ•м„ұн•ҳлҠ” мӢңкё°мқҙкі лӢӨмӢң лӮҙл…„мқҙ мғҒмҠ№ нқҗлҰ„мқ„ нғҲ мҲҳ мһҲлӢӨ н–ҲлҠ”лҚ° л“ңл””м–ҙ кі к°қмҳҲнғҒкёҲмқҙ мҰқк°ҖлҘј н•ҳкі мһҲмҠөлӢҲлӢӨ. м Җм җмӢ нҳёмқј к°ҖлҠҘм„ұмқҳ л№ҢлҜёлҘј м ңкіөн•ҙ мЈјлҠ” лӢЁм„ңмһ…лӢҲлӢӨ.

м§ҖкёҲмқҳ н•ҳлқҪмһҘм—җ нҺҖл“ң нҷҳл§Өк°Җ л§Һм•ҳлӢӨл©ҙ мӢңмһҘмқҙ м•Ҫм„ёмқј кІғмһ…лӢҲлӢӨ. л¬јлЎ лҚ” мқҙмғҒ нҺҖл“ң мһҗкёҲ мң мһ…лҹүмқҙ л–Ём–ҙм§ҖлҠ” кІғмқҖ мӮ¬мӢӨмқҙм§Җл§Ң нҷҳл§Өк№Ңм§ҖлҠ” м•Ҳ лӮҳнғҖлӮҳкі мһҲм–ҙ мӢңмһҘмқҳ мӨ‘/мһҘкё°м Ғмқё мһҗкёҲ лҸҷн–ҘмқҖ м—¬м „нһҲ мҡ°лҹүн•©лӢҲлӢӨ.

кІҢлӢӨк°Җ м§ҖмҲҳ н•ҳлқҪ мӢңм—җ л§ҺмқҖ нҺҖл“ңмһҗкёҲмқҙ л“Өм–ҙ мҷ”кё°м—җ к·ё л§ҢнҒј нҸүк· лӢЁк°Җк°Җ лҶ’м§Җ м•Ҡкі л”°лқјм„ң к°ңмқёнҲ¬мһҗмһҗл“Өм—җкІҢ мөңк·ј 20~30%мқҳ мҶҗмӢӨмқ„ мӨҖ нҺҖл“ңк°Җ мҶҚм¶ңн•ҳкі лҠ” мһҲм§Җл§Ң мғқк°ҒліҙлӢӨ к·ёлӢӨм§Җ мІҙк°җм ҒмңјлЎңлҠ” мқјл¶Җ нҺҖл“ңлҘј м ңмҷён•ҳкі нҒ° 충격 м—Ҷмқҙ л„ҳм–ҙ к°Ҳ кІғмқҙлқјлҠ” кІғмқҙ м ң к°ңмқём Ғмқё лҜҝмқҢмһ…лӢҲлӢӨ.

к·ёлҹј мӢңмһҘмқҳ лҰ¬мҠӨнҒ¬лҸ„ мһ к№җ мӮҙнҺҙ ліҙкІ мҠөлӢҲлӢӨ. мӢңмһҘмқҳ лҰ¬мҠӨнҒ¬лЎңлҠ” м•„м§Ғк°Җм§Җ нҡҢмӮ¬мұ„кёҲлҰ¬к°Җ мғҒмҠ№мқ„ н•ҳкі мһҲм–ҙ мӢңмһҘмқҳ мң„кё° көӯл©ҙмқҙ мҷ„м „н•ҳкІҢ м§„м •лҗҳм—ҲлӢӨкі ліҙкё°м—җлҠ” м–ҙл өмҠөлӢҲлӢӨ. н•ҳм§Җл§Ң кі к°қмҳҲнғҒкёҲмқҙ мң„м—җм„ң ліҙмӢңлӢӨмӢңн”ј мғҒмҠ№мңјлЎң м „нҷҳ лҗҳкі мһҲм–ҙ мӢңмһҘмқҙ мӢңк°„мқҖ кұёлҰ¬лӮҳ мғҒмҠ№көӯл©ҙмңјлЎңмқҳ мӨҖ비лҘј н• кІғмқёлҚ° л°”лЎң мқҙ кё°к°„мқҙ мҳ¬ н•ҳл°ҳкё°лқјлҠ” кІғмһ…лӢҲлӢӨ. л”°лқјм„ң м„ңл‘ҳлҹ¬ м ‘к·јн•ҳмӢӨ н•„мҡ”лҠ” м—ҶмҠөлӢҲлӢӨ.

мң„м—җм„ң мЈјк°Җк°Җ лӢӨмҶҢ мҳӨлІ„мҠҲнҢ…мңјлЎң н•ҳлқҪмқ„ ліҙмҳҖм§Җл§Ң м Ғм Ҳн•ҳкІҢ лӘЁкё°м§Җм—җ лҢҖн•ң кө¬м ңкёҲмңө л°ңн‘ңк°Җ мһҲм—ҲлҠ”лҚ° мң„м—җм„ң м„ӨлӘ… л“ңлҰ° лӮҙмҡ©мқҙмЈ ?

м•„м§Ғ нҷҳмңЁмқҙ м§„м •м„ёлҘј ліҙмқҙм§Җ м•Ҡм•ҳм§Җл§Ң м „ нҷҳмңЁлҸ„ мң к°ҖмҷҖ к°ҷмқҙ н•ҙм„қмқ„ н•©лӢҲлӢӨ. м ңк°Җ мң к°Җмқҳ мғҒмҠ№мқҙ м§ҖмҶҚ лҗ кІғ к°ҷмқҖ мқҙмҠӨлқјм—ҳмқҳ мқҙлһҖ кіөкІ©кіј н•Ёк»ҳ лҜёкөӯмқҳ лҸҷмЎ°м—җ лҢҖн•ң лүҙмҠӨлҘј кұ°кҫёлЎң н•ҙм„қ н• н•„мҡ”к°Җ мһҲлӢӨкі н–ҲмҠөлӢҲлӢӨ.

нҷҳмңЁ м—ӯмӢң мөңк·ј м§„м •мқҙ м•ҲлҗңлӢӨлҠ” лүҙмҠӨлҸ„ мһҲкі кёүл“ұлқҪмқҙ лӮҳмҳӨлҠ”лҚ° кІ°көӯ мөңк·ј л§Ҳм§Җл§ү кёүл“ұмқҖ л§ӨмҲҳнҒҙлқјмқҙл§үмҠӨмқҳ к°ҖлҠҘм„ұмқҙ мһҲмңјлӢҲ мғҒмҠ№мқҙлӮҳ н•ҳлқҪмқ„ мғқк°Ғн•ҳкё° ліҙлӢӨлҠ” м§„м •көӯл©ҙмқҙ лҗ мҲҳ мһҲмқҢмқ„ мғқк°Ғн•ҳмӢӯмӢңмҳӨ.

м§ҖкёҲ нҷҳмңЁмқҙ л¶ҖлӢҙмқҖ лҗҳлӮҳ мң к°Җмқҳ к°ҖкІ© н•ҳлқҪмқҙ лӮҳнғҖлӮҳкі мһҲм–ҙ м„қмң мҲҳмһ…көӯмқё мҡ°лҰ¬лӮҳлқјлЎңм„ңлҠ” м„қмң мҲҳмһ…м—җ лҢҖн•ң л¶ҖлӢҙмқ„ кіјкұ° ліҙлӢӨ л§ҺмқҖ л¶Җ분 лҚң мҲҳк°Җ мһҲмҠөлӢҲлӢӨ. л°”лЎң мң„мқҳ м°ЁнҠём—җм„ң ліҙмӢңлҠ” л°”мҷҖ к°ҷмқҙ көӯм ңмң к°Җк°Җ лёҢл ҢнҠёкұҙ, л‘җл°”мқҙкұҙ, м„ңл¶Җн…ҚмӮ¬мҠӨмӨ‘м§Ҳмң кұҙ лӘЁл‘җ н•ҳлқҪмқ„ н•ҳлҠ” мғҒнғңмқҙлӢҲ нҷҳмңЁ л¶ҖлӢҙмқ„ мқҙм ңлҠ” лҚңм–ҙ лӮҙмӢӯмӢңмҳӨ.

мӢңнҷ©м—җ лҢҖн•ң кІ°лЎ мқҖ лҜёкөӯмңјлЎң мқён•ң л“ұлқҪмқҖ кұ°л“ӯ лӮҳнғҖлӮҳлӮҳ мқҙлҠ” мӢңмһҘмқҙ мўҖлҚ” мӢ лў°лҘј нҡҢліөн•ҳлҠ” мӣҖм§Ғмһ„мқ„ ліҙмқҙл Ө лӘЁкё°м§ҖмӮ¬нғңмҷҖ м§Җн‘ңл“Өм—җ лҜјк°җн•ҳкІҢ л°ҳмқ‘мқ„ н•ҳкё°м—җ мӢңмһҘмқҳ м°ём—¬мһҗл“Өмқҙ л°ҳмқ‘мқ„ н• лҝҗ мӨ‘/мһҘкё°м ҒмңјлЎңлҠ” м—¬м „нһҲ н•ҳлӮҳм”© л¶Ҳнҷ•мӢӨм„ұ м ңкұ° нӣ„ мғҒмҠ№мңјлЎң л°©н–Ҙмқ„ мһЎмқ„ кІғмқҙлқј ліҙмһ…лӢҲлӢӨ. м•„м§Ғ лҜёкөӯмқҳ м№ҳмң к°Җ мҷ„м „н•ҳм§Җ м•Ҡм•„ мқҙм—җ лҢҖн•ң л¬ём ңм җмқҙ м§ҖмҶҚ л…ём¶ң лҗ кІғмқҙлӮҳ мқҙл•Ң л§ҲлӢӨ м•…мһ¬мҷҖ нҳёмһ¬к°Җ кІ№міҗм§Җл©ҙм„ң м§ҖмҲҳлҠ” м¶Өмқ„ м¶ң кІғмқёлҚ° мқҙ мһҘлӢЁм—җ лҶҖм•„лӮҳмӢӨ н•„мҡ”к°Җ м—ҶмҠөлӢҲлӢӨ.

мһҗ мӢңмһҘмқҳ к°Ғ м§Җн‘ңлҘј к°Җм§Җкі мҳӨлҠҳмқҖ л§ҺмқҖ л¶Җ분мқ„ м„ӨлӘ… л“ңл ёмҠөлӢҲлӢӨ. м§ҖкёҲ мӢңмһҘмқҙ л°”лӢҘ к°ҖлҠҘм„ұмқҙ лҶ’мқҖ л§ҢнҒј мқҙм—җ лҢҖн•ң м„ӨлӘ…мқ„ л“ңл ёмңјлӢҲ нҲ¬мһҗм—җ м°ёкі лҘј н•ҳмӢңл©ҙ лҸ„мӣҖмқҙ лҗҳмӢӨ кІғмқҙлқј лҜҝмҠөлӢҲлӢӨ.

к°җмӮ¬н•©лӢҲлӢӨ.

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.