ВЋёВЮ┤ьѕгВъљ вЅ┤Віц > ВаёВ▓┤

ВЋёВЮ┤ьѕгВъљ ВаёВ▓┤ News ЖИђВъЁвІѕвІц.

ьЂ░ ьЮљвдёВю╝вАю в│И ВдЮВІюВЮў ВъЦЖИ░ВаёвДЮ

|

РќХВаювёцВІюВіц ВўевЮ╝ВЮИ ьѕгВъљьЂ┤вЪйВЮђ Ж░юВЮИьѕгВъљВъљЖ░ђ ВЋїВЋёВЋ╝ ьЋа Ваёв░ўВаЂВЮИ ВДђВІЮЖ│╝ ЖиИвдгЖ│а ВІцВаю ВѕўВЮхВю╝вАю ВЌ░Ж▓░вљўвіћ в░Ев▓ЋВЮё Ж░ЋВЮўьЋўвіћ Ж││Вю╝вАю ВЌгЖИ░ВЌљвіћ Ж│╝ьЋЎВаЂВЮИ ВађьЈЅЖ░ђ ЖИ░ВЌЁВДёвІе вЇ░ВЮ┤ьё░в▓аВЮ┤ВіцВЮИ GICTвЦ╝ ьЎюВџЕьЋю ВаЋв│┤ ВХћВХюВЮё ьЋЕвІѕвІц. вг┤ВъЉВюёвАю Ж░юВЮИьѕгВъљВъљЖ░ђ ЖИ░ВЌЁВЮё В░Йвіћ вІцвіћ Ж▓ЃВЮђ ВЃЂвІ╣ьъѕ Вќ┤вацВџ┤ Ж▓ЃВю╝вАю GICTвЦ╝ ВЮ┤ВџЕьЋўВЌг Ж│ёвЪЅВаЂВЮИ ВађьЈЅЖ░ђ ЖИ░ВЌЁВЮё вХёВёЮьЋю вІцВЮї ВЮ┤вЦ╝ ЖИ░В┤ѕвАю ьЋўВЌг ВДѕВаЂВЮИ вХёВёЮ ВЮ┤ьЏёВЌљ ВХћВ▓юВЮё ьЋЕвІѕвІц. |

ВЋѕвЁЋьЋўВёИВџћ. ВаювёцВІюВіцВъЁвІѕвІц.

віў ВХЋв│х в░Џвіћ ВѓХВЮё Вѓ┤ВЋёЖ░ђВІюЖИИ ЖИ░вЈёвЊювдйвІѕвІц.

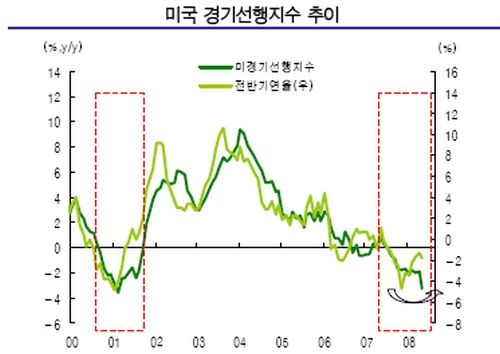

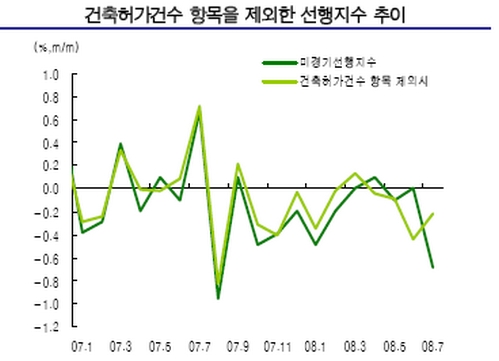

ВъЦВЮ┤ ВЮ┤Ваю Ж▒░ВЮў в░ћвІЦВЮё ВЎёВё▒ьЋ┤ Ж░ђвіћ вДѕвг┤вдг вІеЖ│ёВЌљ вІцЖ░ђВёюЖ│а ВъѕвІцЖ│а Ж░љьъѕ вДљВћђвЊювац в┤ЁвІѕвІц. вг╝вАа ВаюЖ░ђ вДљВћђвЊювдгвіћ вДѕвг┤вдг вІеЖ│ёвЮ╝ ьЋеВЮђ ВЋъВю╝вАювЈё ЖИѕвЁё ьЋўв░ўЖИ░ вѓ┤вѓ┤вЦ╝ вДљВћђвЊювдгв»ђвАю в░ћвІЦВЮё вДївЊцЖИ░ Ж╣їВДђвіћ ВЋй 3~4Ж░юВЏћВЮў ВІюЖ░ёВЮђ вЇћ ьЋёВџћьЋўвІцвіћ ВЮўв»ИВЮ┤вІѕ вІеЖИ░ВаЂВю╝вАю ьЋювІг ВЮ┤вѓ┤вЦ╝ ВЃЮЖ░ЂьЋўВІювЕ┤ ВЋѕвљЕвІѕвІц.

ВЮ┤ваЄЖ▓ї вДљВћђ вЊювдгвіћ ВЮ┤Вюавіћ ВЮ┤в»И ВаюЖ░ђ 6~7ВЏћВЌљ вДљВћђвЊюваИвЇў вѓ┤ВџЕВЮё ВъгВЮИВџЕьЋўвЕ┤Вёю Ж░ЋВЮўвЦ╝ ВЮ┤Вќ┤ вѓўЖ░ђвЈёвАЮ ьЋўЖ▓аВіхвІѕвІц.

ВЋёвъўВЮў ВёцвфЁВЮё в┤љВБ╝ВІюЖИ░ в░ћвъЇвІѕвІц. ВЋёВБ╝ ВцЉВџћьЋю вѓ┤ВџЕВЮИ вДїьЂ╝ вїђВёИВаЂ Ж┤ђВаљВЮў ьЋюЖхГВдЮВІювЦ╝ ВаёвДЮьЋўЖИ░ ВюёьЋеВЮ┤вІѕ Въў вЊцВќ┤ вЉљВІГВІюВўц.

ВюёВЮў ВЮ┤в»ИВДђвЦ╝ в│┤ВІювЕ┤ ьЋюЖхГ ВдЮВІюВЮў ВБ╝ЖИ░Ж░ђ 1вЁё 6Ж░юВЏћВЮў ВБ╝ЖИ░вАю ВЏђВДЂВЮИвІцвіћ Ж▓ЃВЮё ВЋї Вѕў ВъѕЖ│а ЖиИвдгЖ│а Ж│аЖ░ЮВўѕьЃЂЖИѕВЮ┤ ВађВаљвїђвЦ╝ ьєхЖ│╝ ьЋўЖ│а ВъѕВю╝в»ђвАю ВЮ┤Ж▓ЃВЮђ Ж░юВЮИьѕгВъљВъљвЊцВЮў Жи╣вЈёВЮў вХѕВЋѕВІгвдгЖ░ђ в░ўВўЂвљўВќ┤ ВЌёВ▓Гвѓю ВъљЖИѕВЮ┤ ВЮ┤в»И ВЮ┤ьЃѕВЮё в│┤ВЌг ВБ╝ВЌѕвІцЖ│а в│╝ Вѕў ВъѕвІцвіћ вДљВћђВЮё вЊювд┤ Вѕў ВъѕВіхвІѕвІц.

вўљьЋю 10вЁёЖ░ёВЮў ьЋўвІе в░ћвІЦ ВХћВёИВЎђ Ж│Д вДъвІ┐ВЮё ВІюЖИ░Ж░ђ вІцЖ░ђВў┤ВЌљ вћ░вЮ╝ ЖиИ ВъљЖИѕВЮў ьЮљвдёВЮђ ВДђВєЇВаЂВю╝вАю ВЋй 6Ж░юВЏћ Ж░ђвЪЅВЮђ вДцВѕў вѓ┤ВДђвіћ вДцВДЉВЮё ВюёьЋўВЌг В▓аВађьЋўЖ▓ї ВађВаљВЌљВёюВЮў вДцВѕўВёИЖ░ђ ВюаВъЁвља Ж░ђвіЦВё▒ВЮ┤ ьЂгвІцвіћ Ж▓ЃВЮё ВЌгЖИ░ВЌљВёю ьЎЋВЮИ ьЋўВІц ьЋёВџћЖ░ђ ВъѕВіхвІѕвІц.

ВЌгвЪгвХёвЊцВЮђ ВБ╝ВІЮВЮё ВЃЂВі╣Вю╝вАю ВЮ┤‸Ⳟ ьъўВЮ┤ вг┤ВЌЄВЮ┤вЮ╝Ж│а ВЃЮЖ░ЂьЋўвѓўВџћ?

Вќ┤вќц вХёвЊцВЮђ ьѕгЖИ░ВаЂВЮИ ВБ╝ВІЮ ВЮИьћїваѕВЮ┤ВЁўВЮё вДљьЋўвіћ вХёвЈё Ж│ёВІюЖ│а, ЖИ░ВЌЁВЮў Ж░ђВ╣ўВЌљ ьџїЖиђьЋювІцвіћ вХёвЊцвЈё Ж│ёВІюЖ│а ЖиИвдгЖ│а ВЎИЖхГВЮИвЊцВЮў ВаЂЖи╣ВаЂ вДцВѕўв┐љВЮ┤вЮ╝віћ вХё, ЖиИвдгЖ│а Вќ┤вќц вХёвЊцВЮђ в»ИЖхГ ВдЮВІюВЮў ВЏђВДЂВъёЖ│╝ВЮў вЈЎЖИ░ьЎћ вЊ▒вЊ▒ вДјВЮђ Ж▓ЃВЮё вДљВћђ ьЋўВІГвІѕвІц.

Ваё Ж░юВЮИВаЂВю╝вАю ВБ╝ВІЮВІюВъЦВЮ┤ ВЃЂВі╣ВЮё ьЋўЖИ░ ВюёьЋ┤Вёювіћ ьњЇвХђьЋю ВюавЈЎВё▒ в┐љ ВЌєвІцЖ│а вДљВЮё ьЋЕвІѕвІц. ЖиИвЪгвЕ┤ вДјВЮђ вХёвЊцЖ╗ўВёю Ж░ђВ╣ўьѕгВъљВъљВЮ┤вЕ┤Вёю ВЎю ЖиИвЪ░ ВЃЮЖ░ЂВЮё ьЋўвЃљЖ│а в░ўвгИВЮё ьЋўВІювіћ вХёвЊцвЈё Ж│ёВІювѓў Ваю Ж┤ђВаљВЮђ Ж▓░ЖхГ ЖИ░ВЌЁВЮ┤ вДјВЮђ ВѕўВЮхВЮё вѓИвІцвіћ Ж▓ЃВЮђ ЖиИ вДїьЂ╝ В▓аВађьЋю ВюавЈЎВё▒Вю╝вАю ВЮИьЋўВЌг ВІюВцЉВЌљ ВЃЂвІ╣ьЋю ВъљЖИѕ ВюаВъЁВЮ┤ вљювІцвіћ Ж▓ЃВЮё вДљьЋўЖИ░ ВюёьЋю Ж▓ЃВЮИвЇ░ ВЮ┤вЦ╝ ВўцьЋ┤ ьЋўВІювіћ вХёвЊцВЮ┤ вДјВю╝ВІГвІѕвІц.

вДїВЮ╝ Вќ┤вќц ВѓгвъїВЌљЖ▓ї вДц вХёЖИ░ ьЋюЖхГВІюВъЦВЮў Въљв│ИВдЮЖ░ђвЦаВЮ┤вѓў ВѕюВЮ┤ВЮх ВдЮЖ░ђвЦа ВХћВЮ┤вЦ╝ в│┤вЕ┤Вёю ВдЮВІю ВўѕВИАВЮё ьЋўвЮ╝Ж│а ьЋювІцвЕ┤ в░▒ ВцЉВЌљ ВЋёьЮћвІцВё» ВЮ┤ВЃЂВЮђ ьЈгЖИ░вЦ╝ ьЋа Ж▓ЃВъЁвІѕвІц.

Вађ Ж░ЎВЮ┤ ьі╣ВаЋ ьѕ┤ВЮё Ж░юв░юьЋўВЌг ВѓгВџЕВЮё ьЋўвіћ Ж▓йВџ░віћ ВИАВаЋЖ░ђвіЦьЋўВДђвДї ЖиИ ВЎИВЌљвіћ ЖхЅВъЦьЋю Вќ┤вацВЏђВЮ┤ ВъѕВЮё Ж▓ЃВъЁвІѕвІц.

Ж▓░ЖхГ ВІюВъЦВЮў ьЮљвдёВЮё в│┤ЖИ░ ВюёьЋ┤Вёювіћ ВЮ╝в░ўВаЂВю╝вАю Ж┤ЉВЮўьєхьЎћвЮ╝Ж│а вХѕвдгВџ░віћ M2ьєхьЎћвЪЅВЮё в│┤ВІювЕ┤ вљЕвІѕвІц. в░ћвАю ЖиИЖ▓ЃВЮ┤ ьЋюЖхГВдЮВІюВЮў ьъўВЮ┤ вљўвіћ Ж▓ЃВЮ┤ЖИ░ вЋївгИВъЁвІѕвІц.

ЖиИвЪгвЕ┤ ьўёВъг ьЋюЖхГВЮў M2ьєхьЎћвЪЅВЮђ Ж│╝ВЌ░ ВдЮЖ░ђвЦ╝ ьЋўвіћВДђвЦ╝ Вѓ┤ьј┤ в┤љВЋ╝ ьЋўвіћвЇ░ ВЮ┤вЦ╝ ьєхЖ│ёВ▓Г В░еьіИВЎђ ьЋеЖ╗ў в│┤Ж▓аВіхвІѕвІц.

ьЋюЖхГВЮў В┤ЮВ▓┤ВаЂВЮИ ВъљЖИѕ ВюаВъЁ ВЃЂьЎЕВЮ┤вЮ╝Ж│а в│┤ВІювЕ┤ вљЕвІѕвІц. Вађ В░еьіИ ВъљВ▓┤Ж░ђ Ж┤ЉВЮўВаЂВЮИ ьєхьЎћВЌљ вїђьЋю ВдЮЖ░ђвЪЅВЮ┤ЖИ░ вЋївгИВъЁвІѕвІц. ВІюВъЦВЌљ вЈѕВЮ┤ ВЌєвІц вѓ┤ВДђвіћ ьЋюЖхГВЮ┤ Вќ┤вахвІцЖ│а ьЋўВДђвДї ВІцВЃЂ ВађваЄЖ▓ї ВІюВъЦВЌљ Вюаьєхвљўвіћ ВъљЖИѕВЮў ьЮљвдёВЮё в│┤вЕ┤ Ваёьўђ ЖиИваЄвІцЖ│а в│╝ ВѕўЖ░ђ ВЌєВіхвІѕвІц.

ЖиИвъўВёю ВаюЖ░ђ ВађвЪгьЋю ьєхьЎћВЮў ьЮљвдёВЮ┤ Ж║йВЮ╝вЋїЖ╣їВДђ ьЋюЖхГ ВБ╝ВІЮ ВІюВъЦВЮђ ЖЙИВцђьЋю ВЃЂВі╣ьЮљвдёВЮё в│┤ВЮ╝ Ж▓ЃВЮ┤вЮ╝віћ вДљВћђВЮё вЊюваИвЇў Ж▓ЃВъЁвІѕвІц. ВЋёВџИвЪг IMFВЮ┤ьЏёВЌљ 2003вЁёЖ╣їВДђвіћ ВаЋВ▓┤ЖИ░вАюВёю ьєхьЎћвЪЅВЮў ВдЮЖ░ђЖ░ђ в│ёвАю ВЌєвЇў ВІюЖИ░ВъЁвІѕвІц.

ьўёВъг ВЃЂьЎЕВЮђ вфЄ Ж░ђВДђВЮў ВюёЖИ░ВёцвАю ВЮИьЋўВЌг ВБ╝ВІЮ ВІюВъЦВЮ┤ ВЌёВ▓Гвѓю В╣еВ▓┤ЖИ░вАю в│┤ВЮ┤вѓў ВІцВЃЂ вЊцВЌгвІц в│┤вЕ┤ ВДђЖИѕВЮў ВюёЖИ░віћ ЖИ░ьџїВЮИвЊ» ьЋю віљвѓїВЮё ВДђВџИ ВѕўЖ░ђ ВЌєВю╝вЕ░ ВЮ┤вЦ╝ ВюёьЋўВЌг в»ИЖхГВЮў ЖИѕВюхВДђВѕўВЎђ ВБ╝ьЃЮВДђВѕўВЮў ьЮљвдёВю╝вАю ВЌгвЪгВ░евАђ ВюёьЌўВЮ┤ ВюёьЌўВЮ┤ ВЋёвІѕвЮ╝віћ вДљВћђВЮё вЊюваИвЇў Ж▓ЃВъЁвІѕвІц.

ЖиИвЪ░вЇ░ ВЮ┤В»цВЌљВёю ьЋюЖ░ђВДђ вгИВаюВаљВЮё ВДђВаЂьЋўЖ│а Ж░ѕ ьЋёВџћЖ░ђ ВъѕВіхвІѕвІц. ЖхГЖ│аВ▒ёЖХїВЮђ в│ё вІцвЦИ ВЮ┤ВЃЂВЮё в│┤ВЮ┤ВДђвіћ ВЋіВЋёвѓў вгИВаювіћ ьџїВѓгВ▒ёЖХїЖИѕвдгВЮў ВЃЂВі╣ВХћВёИЖ░ђ ВюаВДђвљўЖ│а ВъѕвІцвіћ Ж▓ЃВъЁвІѕвІц. В▒ёЖХїЖИѕвдгВЌљ вїђьЋю ВЮИВЃЂВЮђ Ж▓░ЖхГ ВБ╝ВІЮВІюВъЦВЌљвіћ ВбІВДђ ВЋіВЮђ ВўЂьќЦВЮё в»ИВ╣ўЖ▓ї вљЕвІѕвІц. вЈѕВЮ┤вЮ╝віћ Ж▓ЃВЮђ ВъљВЌ░ВіцвЪйЖ▓ї в│┤вІц вДјВЮђ ВЮ┤ВъљВюеВЮё В░ЙВЋё Ж░ђвіћ Ж▓ЃВЮ┤ ВЮИВДђВЃЂВаЋВЮИвЇ░ В▒ёЖХїЖИѕвдгЖ░ђ вєњВЋё ВДёвІцвіћ Ж▓ЃВЮђ ЖИ░ВЌЁВЮђ вЈѕВЮё в╣ївд┤ вЋї В▒ёЖХїВъљВЌљЖ▓ї ВДђЖИЅьЋ┤ВЋ╝ьЋа вХђвІ┤ВЮ┤ В╗цВДђвіћ Ж▓ЃВЮ┤в»ђвАю ВЋѕ ВбІВю╝вІѕ ВѓгВЌЁьЎЋВъЦВЌљ Вќ┤вацВЏђВЮ┤ ВъѕЖ│а ВБ╝ВІЮьѕгВъљВъљВЌљЖ▓ївіћ ьџїВѓгВЮў вХђвІ┤Ж│╝ ьЋеЖ╗ў ВъљЖИѕВЮ┤ в│┤вІц ВЮ┤ВъљВюеВЮ┤ вєњВЋёВДђЖ│а Въѕвіћ Ж││Вю╝вАю ВЮ┤вЈЎВЮё ьЋўВЌг ВбІВДђ ВЋіВЮђ ьўёВЃЂВЮё в░юВЃЮ ВІюьѓхвІѕвІц. ЖиИваЄвІцвЕ┤ Ж│╝ВЌ░ ВЮ┤вЪ░ ьўёВЃЂВЮ┤ ВДђВєЇвља Ж▓ЃВЮ┤вЃљВЮў вгИВаюВаљВЮё Вџ░вдгвЊцВЮђ Ж│ав»╝ ьЋ┤ в│╝ ьЋёВџћЖ░ђ ВъѕВіхвІѕвІц.

ВЎю ВЮ┤ваЄЖ▓ї В▒ёЖХї ЖИѕвдгЖ░ђ ВўгвъљвіћВДђвЦ╝ Вѓ┤ьј┤ в│┤ЖИ░ ВюёьЋўВЌг ВДђЖИѕВЮђ ьЎўВюеВЮё в┤љВЋ╝ ьЋЕвІѕвІц. ьЎўВюе ЖИЅвЊ▒Вю╝вАю ВЮИьЋўВЌг в╣ёВаЋВЃЂВаЂВЮИ ьўёВЃЂВЮ┤ В┤ѕвъў вљўЖ│а ВъѕвіћвЇ░ ЖиИЖ▓ЃВЮђ в░ћвАю ВЮИьћїваѕВЮ┤ВЁўВЮў ЖИЅВЃЂВі╣ВЮ┤вЮ╝віћ ВюёьЌўВџћВєїВъЁвІѕвІц.

ВЎю ВЌгЖИ░ВЌљВёю ьЎўВюеЖ│╝ ВЮИьћїваѕВЮ┤ВЁўВЮ┤вЮ╝віћ вЉљ Ж░ђВДђВЮў ВџћВєївЦ╝ ВаюЖ░ђ вДљВћђ вЊювдгвіћ Ж▓ЃВЮ╝Ж╣їВџћ? ЖиИЖ▓ЃВЮђ в░ћвАю ВхюЖи╝ВЮў ВЮИьћїваѕВЮ┤ВЁўВЮђ ьЎўВюеВЌљ ЖИ░ВЮИьќѕвІцЖ│а ьЋа Вѕў ВъѕЖИ░ вЋївгИВъЁвІѕвІц. ВЏљьЎћВЮў Ж░ђВ╣ўЖИЅвЮйВЮђ ВѕўВХюВЌЁВ▓┤ВЌљвіћ ВбІВЮђ ьўёВЃЂВЮ┤ вљЕвІѕвІц.

Вѓ╝Вё▒ВаёВъљ, LGВаёВъљ, Вѓ╝Вё▒SDI, LGвћћВіцьћїваѕВЮ┤, В▓аЖ░ЋВЌЁВ▓┤вЊц в░Ј вДјВЮђ ЖИ░ВЌЁвЊцВЮў ВѕўВХю ВІюВЌљ ВЃЂвІ╣ьЋю Ж░ђЖ▓ЕЖ▓йВЪЂВЮ┤ ВЃЮЖ╣ЂвІѕвІц. ЖиИвЪ░вЇ░ Ваё ВхюЖи╝ ВаЋВ▒ЁВЌљ вїђьЋ┤Вёю в╣ёьїљВаЂВЮИ ВъЁВъЦВЮё ВиеьЋўвіћвЇ░ ЖиИ ВЮ┤Вюавіћ в░ћвАю ВюаЖ░ђЖ░ђ ЖИЅвЊ▒ьЋўЖ│а ВъѕвіћвЇ░ ВЏљьЎћЖ░ђВ╣ў ьЋўвЮйВЮё в░ЕВ╣ўьЋю вЊ»ьЋю ВЮИВЃЂВЮё ВДђВџИ Вѕў ВЌєВіхвІѕвІц.

7ВЏћ 9ВЮ╝ ьЋюЖхГВаЋвХђЖ░ђ ьЎўВюеВЋѕВаЋВЮё ВюёьЋ┤ ВЎИьЎўВІюВъЦВЌљ ВаЂЖи╣ Ж░юВъЁьЋўВъљ ВЏљ/вІгвЪг ьЎўВюеВЮ┤ ЖИЅвЮйьЋ┤

ьЋюЖхГВаЋвХђЖ░ђ ВЎИьЎўВІюВъЦВЮё ВЋѕВаЋВІюьѓцЖ▓авІцвіћ ВЮўВДђвЦ╝ Ж░ЋВА░ьЋўЖИ░ ВюёьЋ┤ ВѕўВ░евАђВЌљ Ж▒ИВ│љ 40№йъ50ВќхвІгвЪгвЦ╝ вДцвЈёьќѕвІцЖ│а ВЎИьЎўьіИваѕВЮ┤вЇћвЊцВЮђ вДљьЋ┤. ВЮ┤ ВѕўВ╣ўвіћ 8ВЮ╝ ВХћВИА вДцвЈёвЪЅ(30ВќхвІгвЪг)в│┤вІц ьЂ░ ВЋАВѕўВъё.

- ВЏљ/вІгвЪг ьЎўВюеВЮђ ВъЦВцЉ ьЋювЋї 996ВЏљЖ╣їВДђ ьЋўвЮйьќѕВЮї. вІгвЪгвІ╣ ВЏљьЎћЖ░њВЮ┤ 1,000ВЏљвїђ ВЋёвъўвАю вќеВќ┤ВДё Ж▓ЃВЮђ вЉљ вІгВЌг вДїВЌљ В▓ўВЮї Въѕвіћ ВЮ╝Въё. 9ВЮ╝ ВЏљ/вІгвЪг ьЎўВюеВЮђ Ваёвѓа ВбЁЖ░ђ(1,032.70ВЏљ) вїђв╣ё 2.7% вќеВќ┤ВДё 1,004.90ВЏљВЌљ ВъЦВЮё вДѕЖ░љьќѕВЮї.

вг╝вАа ВюёВЎђ Ж░ЎВЮ┤ ВаЋвХђЖ░ђ ьЎўВюеВЋѕВаЋВЮё ВюёьЋ┤ ВъаВІю Ж░юВъЁьЋю ВаЂВЮђ ВъѕВю╝вѓў в│┤вІц ВаЂЖи╣ВаЂВю╝вАю ьЋ┤ВЋ╝ ьЋеВЌљвЈё вХѕЖхг в░ЕВ╣ў ВЃЂьЃювАю вЉћ вЊ»ьЋю ВЮИВЃЂВЮИвЇ░ ВаЋВ▒ЁВаЂВЮИ ьїљвІеВ░ЕВўцВЌљ ЖИ░ВЮИьќѕвІцЖ│а в│┤ВЮ┤вѓў ВѓгВІц ВађвАюВёювЈё ВдЮЖ▒░віћ ВЌєВіхвІѕвІц.

ВаюЖ░ђ в╣ёьїљВаЂВЮИ ВЮ┤Вюавіћ ВюаЖ░ђЖ░ђ ЖИЅвЊ▒ВЮё ьЋўвЕ┤Вёю В┤ѕВЮИьћїваѕВЮ┤ВЁўВЮ┤ в░юВЃЮВЮё ьЋўЖ▓ї вљўвіћвЇ░ ВЏљьЎћЖ░ђВ╣ў ьЋўвЮйЖ╣їВДђ вДївЊцВќ┤ Ж▓░ЖхГ Вёюв»╝вЊцвДї ВБйВЮ┤віћ Ж╝┤ВЮ┤ вљўВЌѕВіхвІѕвІц.

ЖИ░вїђВЮИьћїваѕВЮ┤ВЁўВЌљ вїђьЋю ВёцвгИ ВА░ВѓгВЌљВёю в│┤ВІювіћ в░ћВЎђ Ж░ЎВЮ┤вЈё ВДђЖИѕВЮў ВЮИьћїваѕВЮ┤ВЁўВЮ┤ ВДђВєЇВаЂВю╝вАю вЇћ В╗цВДѕ Ж▓ЃВЮ┤вЮ╝Ж│а ВЮ╝в░ўВЮИВЮ┤вЇў ВаёвгИЖ░ђвЇў ВўѕВЃЂВЮё ьЋўЖ│а ВъѕВіхвІѕвІц.

вг╝вАа Ваё Вађ ВўѕВЃЂВЮ┤ ьІђвд┤ Ж▓ЃВЮ┤вЮ╝Ж│а ВЃЮЖ░ЂьЋЕвІѕвІц. вгИВаювіћ ВДђЖИѕЖ╣їВДђ ВаЋвХђЖ░ђ в│┤ВЌгВцђ ВхюЖи╝Ж╣їВДђВЮў ВъљВёИВЎђ ьїљвІеВ░ЕВўцвЦ╝ в╣ёьїљьЋўвіћ Ж▓ЃВъЁвІѕвІц.

ВдЅ, ВДђЖИѕ Ж╣їВДђВЮў в░ЕВ╣ўВЃЂьЃювЦ╝ вДљВћђ вЊювдгвіћ Ж▓ЃВъЁвІѕвІц. ВЮ┤Вюавіћ ВЋёвъўВЌљВёю в░ЮьъѕЖИ░вАю ьЋўЖ│а вІцВІю Ж░ЋВЮўвЦ╝ ВЮ┤Вќ┤ Ж░ђЖ▓аВіхвІѕвІц.

ВхюЖи╝ВЮў ВѓгьЃювіћ ВюаЖ░ђВЮў ЖИЅвЊ▒Ж│╝ ВЮ┤вАю ВЮИьЋю ВЮИьћїваѕВЮ┤ВЁў в░юВЃЮВЮё в░ЕВДђ ьЋўЖИ░ ВюёьЋўВЌг в│┤вІц ВаЂЖи╣ВаЂВю╝вАю ВЎИьЎўВІюВъЦВЌљ Ж░юВъЁВЮё ьЋўвацвіћ ВЮўВДђВЎђ ьЋеЖ╗ў ьъўВЮ┤ вХђВА▒ьЋўвЇћвЮ╝вЈё ьЎўьѕгЖИ░ВЎђ ЖиИвдгЖ│а вІгвЪгЖ░ЋВёИвЦ╝ в░ЕВ╣ўьЋўВДђ ВЋіЖ▓авІцвіћ ВІгвдгВаЂВЮИ ВЋѕВаЋВЮё ВІюВъЦВЌљ в│┤вІц ВаЂЖи╣ВаЂВю╝вАю ВЋїваИВќ┤ВЋ╝ ьЋўвѓў ЖиИваЄВДђ вф╗ьќѕВіхвІѕвІц.

вфевЊа ЖИ░ВЌЁьЎювЈЎВЮў ЖИ░в░ўВЌљвіћ ВюаЖ░ђвЮ╝віћ Ж│хьєхвХёвфеЖ░ђ Въѕвіћ вДїьЂ╝ ВЮ┤вЦ╝ ВъАВЋўВќ┤ВЋ╝ ьЋўвѓў ЖиИваЄВДђ вф╗ьЋўВЌг ВЮИьћїВЌљВЮ┤ВЁўВЮ┤ в░юВЃЮВЮё ьќѕЖ│а ВЮ┤ВЌљ вћ░вЮ╝ ВъљВЌ░ВіцвЪйЖ▓ї ЖИѕвдгЖ╣їВДђвЈё В╣ўВєЪВЮђ Ж▓░Ж│╝Ж░ђ В┤ѕвъў вљўВЌѕВіхвІѕвІц.

ЖиИваЄЖИ░ВЌљ ВДђЖИѕЖ╣їВДђВЮў ВБ╝ВІЮВІюВъЦВЮђ Ж│цвЉљв░ЋВДѕВЮё В╣ю вфеВќЉВЮ┤ вљю Ж▓ЃВъЁвІѕвІц. вг╝вАа вІцвЦИ вѓўвЮ╝ВЮў Ж▓йВџ░ вфеЖИ░ВДђ вгИВаюВЎђ ВюаЖ░ђвАю ВЌГВІю ьЋўвЮйВЮё в│┤ВЌг ВБ╝ВЌѕВДђвДї ьЋюЖхГВЮў Ж▓йВџ░віћ ьі╣ьъѕ ВІгьЋю Ж▓ЃВю╝вАю ВДђьЉюВЃЂ вѓўВўхвІѕвІц.

ВЋёвъўВЮў Ж░ЂЖхГЖ░ђвЊцВЮў ьЎўВюе ВХћВЮ┤вЦ╝ в│┤вЇћвЮ╝вЈё Жи╣вфЁьЋўЖ▓ї в│┤ВЮ┤ВІц Ж▓ЂвІѕвІц. ВаюЖ░ђ в╣ёьїљВаЂВЮИ ВЮ┤ВюаЖ░ђ вІ┤Ж▓еВаИ Въѕвіћ ВЮ┤ВюаВъЁвІѕвІц. Вџ░вдгвѓўвЮ╝ВЮў в╣ёЖхљВЃЂвїђВЮИ вїђвДїВЮў Ж▓йВџ░вЈё Ж░ђВ╣ў ьЋўвЮйВЮ┤ ВъѕВЌѕВю╝вѓў 30.3ВЌљВёю 31.46 ВѕўВцђВю╝вАю ЖИЅвЮйьЋю Ж▓ЃВю╝вАю ВЮ┤віћ 3~4%ВЮў ВѕўВцђВЮ┤вѓў Вџ░вдгвѓўвЮ╝ВЮў Ж▓йВџ░ 900=>1,060ВЏљЖ╣їВДђВЮў ЖИЅвЮйВЮ┤ вѓўьЃђвѓю Ж▓ЃВю╝вАю 15%ВЮў Ж░ђВ╣ў ьЋўвЮйВЮ┤ вѓўьЃђвѓгВіхвІѕвІц.

ВЮ┤віћ вІ╣ВЌ░ьъѕ В┤ѕВЮИьћїваѕВЮ┤ВЁўВЮё ВЋ╝ЖИ░ьЋа Вѕў в░ќВЌљ ВЌєвіћ ВДђЖ▓йВЮ┤ВЌѕВю╝вЕ░ ВБ╝ВІЮВІюВъЦВЮў ьЋўвЮйВЮђ вІ╣ВЌ░ьЋю ВѕўВѕюВЮ┤ВЌѕВЮїВЮё ВЋї ВѕўЖ░ђ ВъѕВіхвІѕвІц.

ВЮ┤ваЄЖ▓ї ВёцвфЁВЮё вЊювдгвІѕ вДјВЮђ ВЮ┤ьЋ┤Ж░ђ вљўВІювіћВДђВџћ? ВЌгвЪгвХёвЊцвЈё в╣ёьїљВаЂВЮИ Ж┤ђВаљВЌљВёю в░ћвЮ╝в│┤ВІц ьЋёВџћЖ░ђ Въѕвіћ вХђвХёВЮ╝ Ж▓ЂвІѕвІц.

ЖиИвЪгвЕ┤ ВЮ┤вЪ░ ВЃЂьЃюЖ░ђ ВДђВєЇ вљўвЃљВЮў Ж│╝ВаюЖ░ђ вѓеЖ▓ї вљўвіћвЇ░ ВЮ┤ВЌљ вїђьЋю Ваю вІхв│ђВЮђ ВаёьЎћВюёв│хВЃЂьЃюЖ░ђ вља Ж░ђвіЦВё▒ВЮ┤ вєњвІцвіћ вДљВћђВЮё вЊювдйвІѕвІц. в░ћвАю ВЋёвъўВЮў ВюаЖ░ђВЮў ьЮљвдёВЮё в│┤вЕ┤ вІхВЮђ вѓўВўцвіћвЇ░ ВаюЖ░ђ ВЎю ВюаЖ░ђЖ░ђ ьЋўвЮйВЮё в│┤ВЮ╝ Ж▓ЃВЮ┤вЕ░ ЖиИвдгЖ│а ВЮ┤ВіцвЮ╝ВЌўЖ│╝ ВЮ┤въђВЮў ВаёВЪЂ Ж░ђвіЦВё▒ ЖиИвдгЖ│а в»ИЖхГВЮў вЈЎВА░віћ ЖЙИвЕ░ВДё Ж▓ЃВЮ┤вЮ╝віћ вЅўВЋЎВіцвЦ╝ ьњЇЖИ░вЕ░ Ж░ЋВЮўвЦ╝ ьЋю Ж▓ЃВЮё ЖИ░ВќхьЋўВІц Ж▓ЂвІѕвІц.

ЖиИ ВЮ┤ьЏё ВюаЖ░ђвіћ вДјВЮђ ьЋўвЮйВЮё в│┤ВўђВіхвІѕвІц. ВађВА░В░евЈё ЖиИ вІ╣ВІю Ж░ЋВЮўвѓ┤ВџЕВЮё вДљВћђвЊювдгвЕ┤Вёю ЖИЅВА░вљювЊ»ьЋю ЖхГВаювЅ┤ВіцЖ░ђ ВаЋьЎЋьЋю ВаЋВаљВЮё ВЋївац Вцё Ж▒░вЮ╝віћ Ж▓ЃВЮђ 100%ьЎЋВІаВЮё вф╗ьЋўВўђВю╝вѓў ВаЋьЎЋьъѕ вЊцВќ┤ вДъВЋўВіхвІѕвІц.

ЖиИвЪгвЕ┤ВёювЈё віў в╣аьіИвдгВДђ ВЋіЖ│а віљЖИІьЋю вХёьЋа вДцВѕў ВаёвъхВЮё ВёИВЏївЊюваИвіћвЇ░ ЖиИЖ▓ЃВЮђ ВЮ┤вЪгьЋю ВЏђВДЂВъёВЮё ВЌ╝вЉљьЋ┤ Вцђ Ж▓ЃВЮ┤вІѕ В░ИЖ│аьЋўВІГВІюВўц.

ВЋёвъўВЮў в»ИЖхГ ВёаьќЅ ВДђВѕўвЦ╝ в│┤вЕ┤ Ваёв░ўЖИ░в╣ёЖхљ ВІюВЌљ ВЮ┤Ваю ВЃЂвІеВЮё ьЃђЖ│а вёўВќ┤Ж░ђЖ│а ВъѕВќ┤ в░ЕьќЦВё▒ВЮё вфеВЃЅьЋўвіћ ВќЉВЃЂВю╝вАю ВЏђВДЂВЮ┤Ж│а ВъѕВіхвІѕвІц.

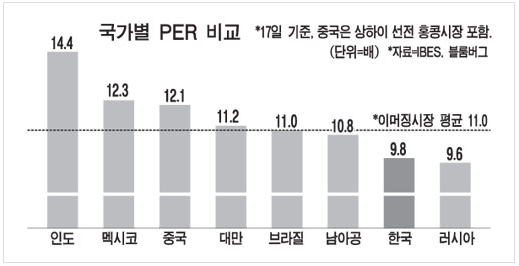

в»ИЖхГЖ▓йЖИ░ВёаьќЅВДђВѕў ВъљВ▓┤Ж░ђ ьЋўвЮйВю╝вАю в│┤ВЋёвѓў Ж▒┤ВХЋьЌѕЖ░ђЖ▒┤Вѕў ьЋГвфЕ ьЋўвѓўвДї ВаюВЎИ ВІюьѓцвЕ┤ ВЮ┤в»И ВЃЂВі╣Вю╝вАю ВА░ЖИѕВћЕ ВаёьЎўВЮ┤ вљўЖ│а ВъѕВќ┤ в»ИЖхГВІюВъЦ ьЮљвдёВЮђ ВЋъВю╝вАю ВъгВЃЂВі╣ВЮў ЖИ░в░ўВЮё вІцВДђЖ│а ВъѕвІцЖ│а ьЋ┤ВёЮВЮё ьЋўВІГВІюВўц. ВДђЖИѕ ВъЦВёИЖ░ђ ВађьЈЅЖ░ђВъёВЮё ВЋївЕ┤ВёювЈё Вёавю╗ вДцВѕўЖ░ђ ВЋѕвљўвіћ ВІюЖхГВЮИвЇ░ ВЮ┤вЪ┤ вЋї ВЮ╝ ВѕўвАЮ ВЋёвъўВЎђ Ж░ЎВЮИ в»ИЖхГ ВДђьЉювЦ╝ в│┤Ж│а ВёИЖ│ёЖ▓йВаювЦ╝ ВўѕВИАьЋўЖ│а ЖиИвдгЖ│а Ж▓░ЖхГ ВёИЖ│ёьЎћвАю ВЮИьЋю вЈЎЖИ░ьЎћЖ░ђ ВЮ╝Вќ┤вѓўв»ђвАю ьЋюЖхГВІюВъЦьЮљвдёВЌљ ВбІВЮђ ВўЂьќЦВЮё в»ИВ╣а Ж▓ЃВЮ┤вЮ╝віћ в»┐ВЮїВЮ┤ ьЋёВџћьЋЕвІѕвІц. вг╝вАа ьЋюЖхГВЮў ьѕгВъљвДцваЦвЈё ВИАВаЋВЮђ ьЋёВѕўВЮИвЇ░ ВЮ┤ВЌљ вїђьЋ┤Вёювіћ PERЖ░ђ 9вЈё ВЋѕ вљювІцЖ│а ВаюЖ░ђ ЖиИвъгВю╝вІѕ Вќ┤вќц вІхВЮё вЊювдгвіћВДђвіћ Въў ВЋї Ж▓ЃВъЁвІѕвІц. в░ћвАю ВъЦЖИ░ВаЂВЮИ вДцВѕўвЮ╝віћ Ж▓ЃВъЁвІѕвІц.

Ж▓йВаюЖ░ђ ьЏёьЄ┤ьЋўвЕ┤ ьєхьЎћвЪЅВЮў ВдЮЖ░ђВХћВЮ┤Ж░ђ вЉћьЎћ вљЕвІѕвІц. ЖиИвЪ░вЇ░ в»ИЖхГВЮ┤ ВЋёвг┤вдг ВёювИїьћёвЮ╝ВъёЖ│╝ ЖИѕВюхВюёЖИ░ВёцВЮ┤ вѓўВўцЖ│а Въѕвіћ ьўё ВІюВаљ ВЮ┤в»И 2вХёЖИ░ вХђьё░ ьєхьЎћвЪЅ ВдЮЖ░ђЖ░ђ вѓўьЃђвѓўЖ│а ВъѕВќ┤ ВІюВъЦВЌљ ВюавЈЎВё▒ Ж│хЖИЅВЮё ьЋа Ж░ђвіЦВё▒ВЮ┤ вєњЖ│а ВЮ┤віћ ЖИ░ВЌЁВЮў ВъљЖИѕВцё ВЌГьЋаВЮ┤ вљўЖ│а ВДђВѕўвіћ Вѓ┤ВЋё вѓўвіћ ВъЉВџЕВЮ┤ вља Ж▓ЃВъЁвІѕвІц.

вЇћ ВбІВЮђ ЖИђ ВъЉВё▒ВЌљ ьЂ░ ьъўВЮ┤ вљЕвІѕвІц.