м•„мқҙнҲ¬мһҗ лүҙмҠӨ > м „мІҙ

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

мқҙм ң нҒ¬кІҢ ліҙкі мЈјмӢқнҲ¬мһҗн• л•Ң

<мқҙ кёҖмқҖ нҳ„мһ¬ мЈјмӢқнҲ¬мһҗлҘј н•ҳмӢңл Өкі н•ҳкұ°лӮҳ лҳҗлҠ” нҲ¬мһҗн•ҳмӢ м§Җ м–јл§Ҳ лҗҳм§Җ м•Ҡм•„ мһҘкё°м ҒмңјлЎң мЈјмӢқнҲ¬мһҗлҘј н•ҙлҸ„ лҗҳлҠ”м§Җм—җ лҢҖн•ҙ к°ңлһөм Ғмқё нқҗлҰ„мқ„ м„ӨлӘ…н•ҳкё° мң„н•ң кІғмһ…лӢҲлӢӨ. к°җмӮ¬н•©лӢҲлӢӨ.>

м•Ҳл…•н•ҳм„ёмҡ”. м ңл„ӨмӢңмҠӨмһ…лӢҲлӢӨ.

лҠҳ 축ліө л°ӣмңјмӢңкёё кё°лҸ„л“ңлҰҪлӢҲлӢӨ.

мӢңмһҘмқҙ мғҒлӢ№нҸӯ лӢЁкё°к°„м—җ кёүл“ұмқ„ ліҙм—¬ мЈјм—ҲмҠөлӢҲлӢӨ. м ңк°Җ к·ё лҸҷм•Ҳ мӨ„кё°м°ЁкІҢ л§ӨмҲҳлҘј мҷёміӨлҠ”лҚ° мқҙм ң лӢӨмқҢмЈј мҙҲ м •лҸ„лҠ” м„ұкёүн•ҳкІҢ л§ӨмҲҳлҘј н•ҳкё° ліҙлӢӨлҠ” мқјм •н•ң к°„кІ©мңјлЎң м§ҖмҲҳк°Җ мўҖ л№ м§ҖлҠ” л“Ҝ н•ҳл©ҙ к·ё л•Ң л§ӨмҲҳлҘј н•ҳмӢӯмӢңмҳӨ. н•ңкөӯ мӢңмһҘмқҳ мғҒмҠ№м—¬л ҘмқҖ м•„м§ҒлҸ„ л§ҺмҠөлӢҲлӢӨ.

лӢЁм§Җ мўҖ лҚ” мӢёкІҢ л§ӨмҲҳлҘј н•ҳкё° мң„н•ҙм„ңлҠ” мқҙм ң лӢЁкё°м—җ 130нҸ¬мқёнҠё к°Җлҹү мҳ¬лһҗмңјлҜҖлЎң н•ң н…ңнҸ¬ мү¬кі л§ӨмҲҳлҘј н•ҳмӢңлҠ” кІҢ лҚ” л§ҺмқҖ мҲҳлҹүмқҳ мЈјмӢқмқ„ м—¬лҹ¬л¶„мқҳ кІғмңјлЎң л§Ңл“Ө мҲҳ мһҲкё° л•Ңл¬ёмһ…лӢҲлӢӨ.

м–ҙл–»кІҢ к·ё лҸҷм•Ҳмқҳ к°•мқҳк°Җ л§ҺмқҖ лҸ„мӣҖмқҙ лҗҳм…ЁлҠ”м§Җмҡ”? 6мӣ” л¶Җн„° лҠҳ л§ӨмҲҳн•ҳмӢңлқјкі л§ҺмқҖ л§җм”Җмқ„ л“ңл ём—ҲлҠ”лҚ° лҢҖл¶Җ분мқҳ нҲ¬мһҗмһҗл“Өмқҳ нҡҢмқҳлЎ мһҗк°Җ лҗҳм–ҙ мһҲлҚ”кө°мҡ”. л°”лЎң мқҙл ҮкІҢ мӢңмһҘм—җ нҡҢмқҳлЎ мһҗк°Җ л§Һмқ„ л•Ң мЈјк°ҖлҠ” мһЎмқ„ мӮ¬мқҙлҸ„ м—Ҷмқҙ мҲңмӢқк°„м—җ мҳӨлҘҙкІҢ лҗҳм–ҙ мһҲмҠөлӢҲлӢӨ. мҰү, нҲ¬мһҗмһҗк°Җ м Җм җмқ„ мһЎмқ„ нӢҲмқ„ мүҪкІҢ мЈјм§ҖлҘј м•ҠкІҢ лҗҳл©° л”°лқјм„ң м—¬лҹ¬л¶„л“ӨмқҖ м§Җн‘ңмҷҖ 분м„қмңјлЎң л§ӨмҲҳк°Җ к°ҖлҠҘн•ҳлӢӨкі л§җм”Җл“ңлҰ¬л©ҙ л¶„н• л§ӨмҲҳлЎңм„ң нҸүк· лӢЁк°ҖлҘј мЎ°м •н•ҳл©ҙ к·ё лҝҗмһ…лӢҲлӢӨ.

м ҖнҸүк°Җ мғҒнғңм—җм„ңмқҳ л§ӨмҲҳлҘј л§җм”Җ л“ңлҰ¬лҜҖлЎң лҚ” мқҙмғҒмқҳ кІғмқҙ л¶Ҳн•„мҡ” н•ң кІғмһ…лӢҲлӢӨ. л§ӨмҲҳлҘј л§җм”Җ л“ңлҰ¬л©ҙм„ң л§ҺмқҖ 분л“Өмқҙ 비кҙҖлЎ мһҗк°Җ лҗҳм–ҙ л§ҲмқҢмқҙ л¬ҙкұ°мӣ лҠ”лҚ° мқҙм ң мӢңмһҘмқҙ кёүл°ҳл“ұмңјлЎң мӣҖм§Ғм—¬ мЈјкё°м—җ л§ҲмқҢнҺён•ҳкІҢ мҳӨлҠҳмқҖ м—¬лҹ¬л¶„л“Өк»ҳ к°ҖлІјмҡҙ к°•мқҳлҘј н• к№Ң н•©лӢҲлӢӨ.

лҳҗн•ң мөңк·ј лӢӨмҶҢ к°Җм№ҳм ‘к·ј л°©лІ•лЎ мқ„ л§җм”Җ л“ңлҰ¬л©ҙм„ң м „л¬ём Ғмқё л§җм”Җмқ„ л§Һмқҙ л“ңл ёлҚ”лӢҲ м–ҙл өлӢӨлҠ” мқҳкІ¬мқҙ мһҲмңјмӢ кІғ к°ҷмҠөлӢҲлӢӨ.

мһҗ мқҙм ң к°•мқҳлҘј н•ҙ ліҙкІ мҠөлӢҲлӢӨ.

м—¬лҹ¬л¶„л“Өмқҙ к°Җм№ҳнҲ¬мһҗмһҗлЎң кұ°л“ӯлӮҳкё° мң„н•ҙ н•ңкөӯ мӢңмһҘмқҳ нқҗлҰ„мқ„ нҢҢм•…н•ҳкі к·ёлҰ¬кі м§„м • н–Ҙнӣ„ 10л…„ 20л…„ нҲ¬мһҗлҘј н•Ём—җ мһҲм–ҙм„ң 충분нһҲ м„ұкіөмқ„ н• мҲҳ мһҲмқ„ м§Җм—җ лҢҖн•ң мқҳл¬ём җмқ„ л§җлҒ”нһҲ н•ҙмҶҢмӢңмјң л“ңлҰ¬кё° мң„н•ҳм—¬ нҺём•Ҳн•ң к°•мқҳлҘј н•ҙ ліҙлҸ„лЎқ н•ҳкІ мҠөлӢҲлӢӨ.

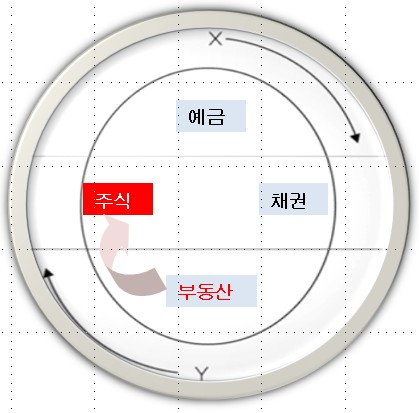

м—¬лҹ¬л¶„л“ӨмқҖ л¶ҖлҸҷмӮ°кіј мЈјмӢқ мӨ‘м—җ нҳ„мһ¬ мӢңм җ м–ҙл””м—җ нҲ¬мһҗлҘј н•ҳлҠ” кІғмқҙ м Ғн•©н•ҳлӢӨкі ліҙмӢӯлӢҲк№Ң? м–ҙлҠҗ 분мқҖ м•„м§ҒлҸ„ л¶ҖлҸҷмӮ°мқҙлқјкі н•ҳмӢңлҠ” 분лҸ„ кі„мӢӨ кІғмқҙл©° лҳҗ м–ҙл–Ө 분мқҖ мЈјмӢқмқҙ мөңкі лқјкі н•ҳмӢңлҠ” 분лҸ„ кі„мӢӨ кІғмқҙкі лҳҗ м–ҙл–Ө 분мқҖ л‘ҳлӢӨ нҲ¬мһҗн•ҳкё° лӮҳлҰ„мқҙлқјлҠ” 분лҸ„ кі„мӢӨ кІғмһ…лӢҲлӢӨ.

к°ҖмһҘ н•©лҰ¬м Ғмқё лӢөліҖмқҖ м„ёлІҲм§ё л‘ҳлӢӨ нҲ¬мһҗн•ҳкё° лӮҳлҰ„мқҙлқјлҠ” 분мқҙ к°ҖмһҘ нҳ„лӘ…н•ң лҢҖлӢөмқј кІғмқҙлӮҳ к·ёлҹ¬лӮҳ м •лӢөмқҙкіјлҠ” кұ°лҰ¬к°Җ лӢӨмҶҢ мһҲмҠөлӢҲлӢӨ.

кіјкұ° н•ңкөӯ л¶ҖлҸҷмӮ°мқҖ лӮЁмқҙ н•ҳлҠ” кіімқ„ л”°лқј к°Җм„ң мӮ¬лҸ„ 충분н•ң мҲҳмқөмқ„ мҳ¬лҰҙ мҲҳ мһҲлҠ” мӢңкё°к°Җ мөңк·ј к№Ңм§Җ мҳҖмҠөлӢҲлӢӨ. н•ҳм§Җл§Ң м•һмңјлЎңлҠ” лӮЁл“Ө н•ҳлҠ” кіімқҙ м•„лӢҢ м •л§җ мҶҢмҲҳмқҳ мҳӨлҘј кііл§Ңмқҙ мҳӨлҘҙлҠ” к·ёлҹ¬н•ң нқҗлҰ„мқҙ мқҙлҹ¬м§Ҳ к°ҖлҠҘм„ұмқҙ л§Өмҡ° лҶ’мҠөлӢҲлӢӨ.

<мқҙлҜём§Җк°Җ мһҳ м•Ҳ ліҙмқҙмӢңл©ҙ нҒҙлҰӯн•ҳмӢңл©ҙ нҒ¬кІҢ ліҙмһ…лӢҲлӢӨ.> мөңк·ј к°•лӮЁ мһ¬кұҙ축 м•„нҢҢнҠёмқҳ кІҪмҡ° л§Өл¬јл§Ң лӮҳмҳӨл©ҙм„ң л§ӨмҲҳк°Җ мӢӨмў…лҗң мғҒнҷ©мқҙ м§ҖмҶҚлҗҳмһҗ м •л¶Җк°Җ мқҙлҘј лҚ” мқҙмғҒ к·ёлҢҖлЎң л‘ҳ мҲҳ м—Ҷм–ҙ м •л¶Җк°Җ 10мқј мһ¬кұҙ축 к·ңм ңмҷ„нҷ” мқҳмӮ¬лҘј л°қнһҲл©ҙм„ң л¶Җн„° мҳӨлҘҙкё° мӢңмһ‘мқ„ н•©лӢҲлӢӨ. м •л¶ҖлҠ” вҖңн•ҳл°ҳкё° мӨ‘мңјлЎң мһ¬кұҙ축조합м„ӨлҰҪ мқёк°Җ мқҙнӣ„м—җлҸ„ мЎ°н•©мӣҗ м§Җмң„лҘј м–‘лҸ„н• мҲҳ мһҲлҸ„лЎқ н•ҳкі , мҶҢнҳ•В·мһ„лҢҖ м•„нҢҢнҠё мқҳл¬ҙ비мңЁмқ„ мҷ„нҷ”н•ҳлҠ” кІғлҸ„ мӢңмһҘ мғҒнҷ©мқ„ лҙҗк°Җл©° кІҖнҶ н•ҳкІ лӢӨвҖқкі л°қнһҲкі мһҲмңјл©° мқҙм—җ л”°лқјм„ң мӢңмһҘмқҙ л°ҳмқ‘мқ„ н•ң кІғмқҙл©° м•„мҡёлҹ¬ л¶ҖлҸҷмӮ°м—җ лҢҖн•ң кёҚм •м Ғмқё мғқк°Ғмқҙ лӢӨмӢң кі к°ңлҘј л“ңлҠ” л“Ҝ ліҙмһ…лӢҲлӢӨ.

мөңк·ј к°•лӮЁ мһ¬кұҙ축 м•„нҢҢнҠёмқҳ кІҪмҡ° л§Өл¬јл§Ң лӮҳмҳӨл©ҙм„ң л§ӨмҲҳк°Җ мӢӨмў…лҗң мғҒнҷ©мқҙ м§ҖмҶҚлҗҳмһҗ м •л¶Җк°Җ мқҙлҘј лҚ” мқҙмғҒ к·ёлҢҖлЎң л‘ҳ мҲҳ м—Ҷм–ҙ м •л¶Җк°Җ 10мқј мһ¬кұҙ축 к·ңм ңмҷ„нҷ” мқҳмӮ¬лҘј л°қнһҲл©ҙм„ң л¶Җн„° мҳӨлҘҙкё° мӢңмһ‘мқ„ н•©лӢҲлӢӨ. м •л¶ҖлҠ” вҖңн•ҳл°ҳкё° мӨ‘мңјлЎң мһ¬кұҙ축조합м„ӨлҰҪ мқёк°Җ мқҙнӣ„м—җлҸ„ мЎ°н•©мӣҗ м§Җмң„лҘј м–‘лҸ„н• мҲҳ мһҲлҸ„лЎқ н•ҳкі , мҶҢнҳ•В·мһ„лҢҖ м•„нҢҢнҠё мқҳл¬ҙ비мңЁмқ„ мҷ„нҷ”н•ҳлҠ” кІғлҸ„ мӢңмһҘ мғҒнҷ©мқ„ лҙҗк°Җл©° кІҖнҶ н•ҳкІ лӢӨвҖқкі л°қнһҲкі мһҲмңјл©° мқҙм—җ л”°лқјм„ң мӢңмһҘмқҙ л°ҳмқ‘мқ„ н•ң кІғмқҙл©° м•„мҡёлҹ¬ л¶ҖлҸҷмӮ°м—җ лҢҖн•ң кёҚм •м Ғмқё мғқк°Ғмқҙ лӢӨмӢң кі к°ңлҘј л“ңлҠ” л“Ҝ ліҙмһ…лӢҲлӢӨ.

к·ёлҹ¬лӮҳ н•ңк°Җм§Җ мһҳ мӮҙнҺҙ лҙҗм•ј н• кІғмқҖ к°•лӮЁмқҖ м–ҙл–Ө м •мұ…мқ„ лӮҙ лҶ“м•„лҸ„ м •мұ…мқҳ мҶҢмң„ м•Ҫл°ңмқҙ лЁ№нһҲм§Җ м•ҠлҚҳ кіімһ…лӢҲлӢӨ. к·ёлҹ¬лӮҳ мөңк·ј л“Өмқҙ м •л¶Җмқҳ м ңмһ¬лҠ” м»Өл…• мқҙм ңлҠ” мҷ„нҷ”лҘј н•ҙ мЈјкІ лӢӨкі н•ҳлӢҲ мЎ°кёҲ мҳӨлҘҙкі мһҲлҠ”лҚ° мқҙлҠ” мқҙлҜё мӢңмһҘмқҙ н•ҳн–Ҙкё°лЎң м ‘м–ҙ л“Өм—Ҳкё° л•Ңл¬ём—җ лӮҳнғҖлӮҳлҠ” нҳ„мғҒмһ…лӢҲлӢӨ. мқҙ к·ёлҰјмқҖ м•ҷл“ңл Ҳ мҪ”мҠӨнҶЁлқјлӢҲмқҳ лӢ¬кұҖлӘЁнҳ•мһ…лӢҲлӢӨ. мҰү, кёҲлҰ¬к°Җ н•ҳлқҪмқ„ н•Ёк»ҳ л”°лқјм„ң н• мқёмңЁмқҙ м Ғм–ҙм§ҖлҠ” мұ„к¶ҢмңјлЎң мқҙлҸҷмқ„ н•ҳмҳҖлӢӨк°Җ м җ진м ҒмңјлЎң лҚ” кёҲлҰ¬н•ҳ н•ҳлқҪмқ„ ліҙмһ„м—җ л”°лқј к°Җм№ҳ н•ҳлқҪмқҙ м—ҶлҠ” л¶ҖлҸҷмӮ°мңјлЎң мһҗкёҲмқҙ мқҙлҸҷмқ„ н•ҳкІҢ лҗҳлҠ” кІғмһ…лӢҲлӢӨ.

мқҙ к·ёлҰјмқҖ м•ҷл“ңл Ҳ мҪ”мҠӨнҶЁлқјлӢҲмқҳ лӢ¬кұҖлӘЁнҳ•мһ…лӢҲлӢӨ. мҰү, кёҲлҰ¬к°Җ н•ҳлқҪмқ„ н•Ёк»ҳ л”°лқјм„ң н• мқёмңЁмқҙ м Ғм–ҙм§ҖлҠ” мұ„к¶ҢмңјлЎң мқҙлҸҷмқ„ н•ҳмҳҖлӢӨк°Җ м җ진м ҒмңјлЎң лҚ” кёҲлҰ¬н•ҳ н•ҳлқҪмқ„ ліҙмһ„м—җ л”°лқј к°Җм№ҳ н•ҳлқҪмқҙ м—ҶлҠ” л¶ҖлҸҷмӮ°мңјлЎң мһҗкёҲмқҙ мқҙлҸҷмқ„ н•ҳкІҢ лҗҳлҠ” кІғмһ…лӢҲлӢӨ.

к·ёлҹ° мқҙнӣ„м—җ кёҲлҰ¬к°Җ мһ¬м°Ё мғҒмҠ№мңјлЎң лҸҢкё° мӢңмһ‘н•ҳлҠ” мӢңм җ мҰү, YмӢңм җ л¶Җн„° л¶ҖлҸҷмӮ°м—җ лҢҖн•ң мҲҳмқө л§Өл Ҙмқҙ кёүкІ©н•ҳкІҢ л–Ём–ҙм§Җл©ҙм„ң мЈјмӢқмӢңмһҘмңјлЎң мһҗкёҲмқҳ мқҙлҸҷмқҙ л°ңмғқн•ңлӢӨлҠ” кІғмңјлЎң мқҙ мқҙлЎ мқ„ к°Җм§Җкі н•ңкөӯ мӢңмһҘмқ„ мһҳ мӮҙнҺҙ ліҙл©ҙ л°”лЎң л¶ҖлҸҷмӮ°м—җм„ң мЈјмӢқмӢңмһҘмңјлЎң мһҗкёҲмқҙ мқҙлҸҷмқ„ н•ҳкі мһҲлӢӨлҠ” кІғмқ„ м•Ң мҲҳк°Җ мһҲмҠөлӢҲлӢӨ.

мҰү, м§ҖкёҲмқҖ л¶ҖлҸҷмӮ°мқҙ нҷңнҷ©=>м •мІҙ=>м№ЁмІҙкё°лЎң л“Өм–ҙк°ҖлҠ” мӢңм җмңјлЎң к·ёлҹ¬н•ң л¶ҖлҸҷмһҗкёҲл“Өмқҙ мЈјмӢқмӢңмһҘмңјлЎң нҸӯл°ңм ҒмңјлЎң мқҙлҸҷмқ„ н•ҳлҠ” мӢңм җмһ„мқ„ м•Ңм•„ л‘җмӢӨ н•„мҡ”к°Җ мһҲмҠөлӢҲлӢӨ.

л”°лқјм„ң м•һмңјлЎңлҠ” л¬ҙмЎ°кұҙ л¶ҖлҸҷмӮ°м—җл§Ң нҲ¬мһҗн•ҳл©ҙ лҢҖл°•мқҙ лӮҳлҚҳ мӢңлҢҖлҠ” мҷ„м „нһҲ к°”лӢӨкі м Җ м ңл„ӨмӢңмҠӨлҠ” л§җм”Җмқ„ л“ңлҰҙ мҲҳк°Җ мһҲмҠөлӢҲлӢӨ.

кІ°көӯ мЈјмӢқмӢңмһҘмңјлЎңмқҳ мһҗкёҲмқҳ мқҙлҸҷмқҙ м§ҖмҶҚлҗҳкі лҳҗ м§ҖмҶҚлҗҳлҠ” мғҒнҷ©мқҙ лӮҳнғҖлӮ кІғмқҙл©° мқҙлҹ¬н•ң нқҗлҰ„мқҖ н–Ҙнӣ„ кёёкІҢ мҲҳл…„мқҙмғҒмқҙ мқҙм–ҙм§Ҳ к°ҖлҠҘм„ұмқҙ лҶ’мҠөлӢҲлӢӨ.

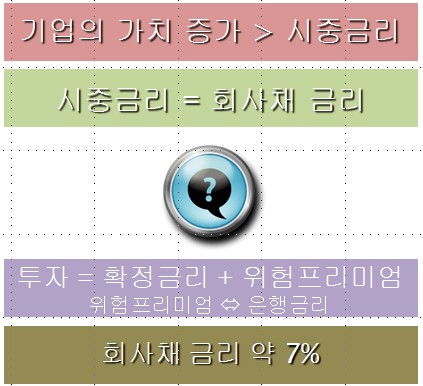

мһҗ м—¬кё°м—җм„ң м—¬лҹ¬л¶„л“ӨмқҖ к·ёл ҮлӢӨл©ҙ мЈјмӢқнҲ¬мһҗлҘј н•ҳлҠ”лҚ° кё°м—…мқҙ мЎҙмһ¬н• мҲҳ мһҲлҠ” мқҙмң к°Җ л¬ҙм—Үмқҙлқјкі ліҙмӢңлҠ” м§Җмҡ”?

мң„м—җ нҡҢмӮ¬л“Өмқҙ м—ҙмӢ¬нһҲ мқјмқ„ н•ҳкі нҡҢмқҳлҘј н•ҳкі мһҲмҠөлӢҲлӢӨ. к·ёл ҮлӢӨл©ҙ м Җл ҮкІҢ н•ҳкё° мң„н•ҙм„ң кіјм—° кё°м—…мқҖ м–ҙлҠҗ м •лҸ„мқҳ мҲҳмқөмқ„ лӮҙм•ј н• к№Ңмҡ”?

л°”лЎң кё°м—…мқҖ мӢңмӨ‘кёҲлҰ¬ ліҙлӢӨ л§ҺмқҖ мқҙмқөмқ„ лӮҙм•ј н•ҳл©° м—¬кё°м—җм„ңмқҳ мӢңмӨ‘кёҲлҰ¬лҠ” мң„н—ҳм„ұмқҙ мғҒлӢ№нһҲ лӮ®мқҖ нҡҢмӮ¬мұ„кёҲлҰ¬Bл“ұкёү м •лҸ„лҘј ліј мҲҳк°Җ мһҲмңјл©° лӮҙм§ҖлҠ” м Җ축мқҖн–ү мҲҳмӨҖмқҳ кёҲлҰ¬мқё

нҳ„ 7%м •лҸ„мқҳ мқҙмқөмқ„ лӮҙ мЈјм–ҙм•ј н•©лӢҲлӢӨ.

л¬јлЎ нҲ¬мһҗлқјлҠ” кІғмқҖ мң„н—ҳмқ„ м•Ҳкі н•ҳлҠ” кІғмқҙлҜҖлЎң мң„н—ҳн”„лҰ¬лҜём—„л§ҢнҒјмқҳ кё°лҢҖмҲҳмқөмқҙ мһҲм–ҙм•ј н•©лӢҲлӢӨ.

к·ёлҹ¬лӮҳ кё°м—…мқҖ нҲ¬мһҗмһҗл“Өмқҳ лҜёлһҳм—җ лҢҖн•ң кё°лҢҖлҘј лЁ№кі мӮҙкё° л•Ңл¬ём—җ мқјлӢЁ мӢңмӨ‘кёҲлҰ¬ мқҙмғҒл§ҢнҒј лІҢм–ҙм•ј кё°м—…мқҙ мЎҙмһ¬н• н•„мҡ”м„ұмқҙ мһҲлӢӨкі м•Ңм•„ л‘җмӢңл©ҙ лҗ©лӢҲлӢӨ.

л§Ңмқј кё°м—…мқҙ мӢңмӨ‘кёҲлҰ¬ мқҙмғҒмқҳ мқҙмқөмқ„ лӮҙм§Җ лӘ»н•ңлӢӨл©ҙ көімқҙ м§ҒмӣҗкҙҖлҰ¬н•ҳл©ҙм„ң мӮ¬л¬ҙмӢӨ кө¬н•ҳкі нһҳл“ӨкІҢ мӮ¬м—…мқ„ кҫёлҰ¬кё° ліҙлӢӨ к·ём Җ мқҖн–үм—җ л„Јм–ҙл‘җл©ҙ к·ёл§Ң мқҙлҜҖлЎң лӢ№м—°нһҲ кё°м—…мқҳ мқҙмқөмқҖ мӢңмӨ‘кёҲлҰ¬ ліҙлӢӨ м»Өм•ј н•©лӢҲлӢӨ.

мЎҙмһ¬к°Җм№ҳ = кё°м—…мқҙмқө > мӢңмӨ‘кёҲлҰ¬ лқјкі ліҙмӢӨ мҲҳ мһҲлҠ” кІғмһ…лӢҲлӢӨ.

мһҗ мқҙлҹ¬н•ң кё°м—…мқ„ м—¬лҹ¬л¶„л“Өмқҙ м•ҲлӢӨкі н• л•Ң к·ёл ҮлӢӨл©ҙ кіјм—° н•ңкөӯ мЈјмӢқ мӢңмһҘмқҖ м–ҙл–»кІҢ лҗ м§Җк°Җ к¶ҒкёҲн•ҳкІҢ лҗ©лӢҲлӢӨ. мҷңлғҗн•ҳл©ҙ мҰқмӢң м „л°ҳм ҒмңјлЎң мўӢм§Җ лӘ»н• л•Ң м•„л¬ҙлҰ¬ мҡ°лҹүмЈјм—җ нҲ¬мһҗлҘј н•ңлӢӨкі н•ҳлҚ”лқјлҸ„ мӢңмһҘмқҳ мң„н—ҳмңјлЎң л¶Җн„° лІ—м–ҙлӮҳкё°к°Җ м–ҙл өкё° л•Ңл¬ёмһ…лӢҲлӢӨ.

мҡ°лҹүмЈјлҠ” мӢңмһҘмқҙ л¬ҙл„Ҳм ёлҸ„ мҳӨлҘј мҲҳк°Җ мһҲмҠөлӢҲлӢӨ. к·ёлҹ¬лӮҳ мӢңмһҘмқҙ мҡ°нҳём Ғмқј л•Ң нҲ¬мһҗлҘј н•ҳлҠ” кІғкіј 비мҡ°нҳём Ғмқј л•Ң нҲ¬мһҗлҘј н• л•Ңмқҳ мҲҳмқөлҘ мқҖ м—„мІӯлӮң м°ЁмқҙлҘј ліҙмқҙлҜҖлЎң н•ңкөӯмҰқмӢңк°Җ н–Ҙнӣ„ к°ҲмҲҳ мһҲлҠ”к°Җ?лқјлҠ” м§Ҳл¬ёмқ„ лҒҠмһ„ м—Ҷмқҙ н•ҙм•ј н•©лӢҲлӢӨ.

мң„мқҳ м°ЁнҠёлҠ” н•ңкөӯмқҳ M2нҶөнҷ”лҹү 추мқҙмһ…лӢҲлӢӨ. GDPм„ұмһҘлҘ м—ӯмӢңлҸ„ мӢӨм ң мң„мқҳ м°ЁнҠёмҷҖ к°ҷмқҙ мғҒлӢ№н•ң мғҒмҠ№мқ„ 비мҠ·н•ҳкІҢ ліҙмһ…лӢҲлӢӨ. мқҙлҠ” н•ңкөӯ кІҪм ң мғҒнҷ©м—җм„ң мһҗкёҲмқҳ нқҗлҰ„мқҙ л§Өмҡ° мӣҗнҷңн•ҳкІҢ мӣҖм§ҒмқёлӢӨкі ліҙмӢңл©ҙ лҗ©лӢҲлӢӨ.

мҰү, мӮ¬лһҢмңјлЎң ліҙл©ҙ нҳҲм•ЎмҲңнҷҳмқҙ мӣҗнҷңн•ҳкІҢ мқҙлЈЁм–ҙм§Җкё° л•Ңл¬ём—җ кІҪм ңлҠ” мҡ°мғҒн–ҘмңјлЎңл§Ң мӣҖм§ҒмқёлӢӨлҠ” кІғмңјлЎң л°ӣм•„ л“Өмқҙм…”лҸ„ лҗ©лӢҲлӢӨ. мқҙлҹ° кІғкіј лҸҷмӢңм—җ к·ё лҸҷм•Ҳ м „м„ёкі„м—җм„ң м ҖнҸүк°ҖкөӯмңјлЎң мҶҗкјҪнҳ”лҚҳ н• мқё мҡ”мқёмқҙ мғҒлӢ№л¶Җ분 көӯм ңнҷ”лЎң мқён•ҳм—¬ мӮ¬лқјм§Җл©ҙм„ң мЈјмӢқмӢңмһҘмқҖ нҒ° мғҒмҠ№мқ„ ліҙм—¬ мЈјм—ҲмҠөлӢҲлӢӨ.

мң„мқҳ м°ЁнҠёлҠ” н•ңкөӯмқҳ 1980л…„ л¶Җн„°мқҳ м°ЁнҠёмһ…лӢҲлӢӨ. мң„мқҳ мӣҗмқҙ IMFлЎң мқён•ң кІғмқҙм—Ҳмңјл©° к·ё мҷём—җ 17л…„ к°„ мғҒн•ҳлӢЁм—җ к·ём–ҙ진 к°ҖлЎңм„ мқҳ л°•мҠӨк¶Ңм—җм„ң мғҒмҠ№мқ„ лӘ»н•ҳлӢӨк°Җ 비лЎңм„ң мғҒмҠ№мқ„ ліҙм—¬ мЈјкІҢ лҗң кІғмһ…лӢҲлӢӨ. к·ёл ҮлӢӨл©ҙ мқҙл ҮкІҢ л§Ңл“ мһҗкёҲл ҘмқҖ л¬ҙм—Үмқјк№Ңмҡ”? м•„мЈј л§ҺмқҖ мқҙмң к°Җ мһҲм§Җл§Ң к·ё мӨ‘м—җм„ң к°ҖмһҘ мӢңмһҘм—җ мҳҒн–Ҙмқ„ л§Һмқҙ лҜём№ң кІғ м„ёк°Җм§ҖлҘј ліҙлҸ„лЎқ н•ҳкІ мҠөлӢҲлӢӨ.

л°”лЎң мң„мқҳ м„ёк°Җм§Җ мқҙмң к°Җ мҡ°лҰ¬лӮҳлқј кІҪм ңмқҳ л¶Җ분집합мқё мҰқмӢңлҘј л°Җм–ҙ мҳ¬лҰ¬лҠ” нһҳмһ…лӢҲлӢӨ.

мҡ”м•Ҫн•ҙм„ң л§җм”Җ л“ңлҰ¬л©ҙ,

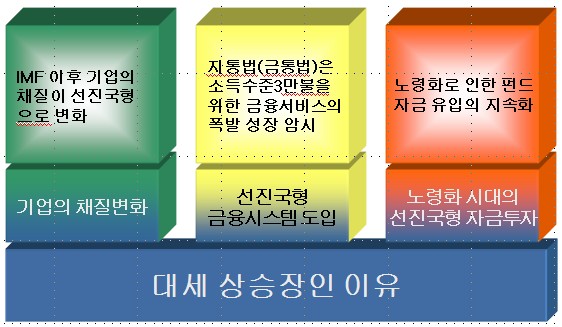

мІ«м§ё, IMFмқҙнӣ„мқҳ кё°м—…мқҳ мұ„м§ҲліҖнҷ”

л‘ҳм§ё, мһҗнҶөлІ•м—җ мқҳн•ң мһҗкёҲмқҳ л№…лұ… (мқҙкІғмқҖ н–Ҙнӣ„ мҶҢл“қ3л§Ңл¶Ҳ мӢңлҢҖлҘј м—ҙкё° мң„н•ҙм„ңлҠ” кёҲмңөм—…мқҙ нҷңл°ңн•ҳкІҢ лҗҳм–ҙм•ј н•ҳкё°м—җ кёҲмңөм—… мӢңмһҘмқҳ кёүнҢҪм°Ҫмқҙ мқјм–ҙлӮ©лӢҲлӢӨ.)

м…Ӣм§ё, л…ёл №нҷ”лЎң мқён•ҳм—¬ нҺҖл“ң мһҗкёҲ мң мһ…мқҳ м§ҖмҶҚнҷ”

мқҙл ҮкІҢ м„ёк°Җм§ҖлЎң мҡ”м•Ҫлҗ©лӢҲлӢӨ.

(мң„мқҳ кёүкІ©н•ң мғҒмҠ№мқҖ лҜёкөӯмқҙлӮҳ кё°нғҖ м„ м§„көӯмқҳ кіјкұ°лҘј ліҙл©ҙ к°ҷмқҖ кІ°кіјлҘј лӮҳнғҖлғҲмқҢ)

кІҢлӢӨк°Җ мқҙлҠ” лӘЁл“ көӯлҜјмқ„ м•ҢкІҢ лӘЁлҘҙкІҢ мЈјмӢқнҲ¬мһҗмһҗлЎң л§Ңл“ӨкІҢ лҗҳл©° л”°лқјм„ң мЈјмӢқмӢңмһҘмқҖ кёүнҢҪм°Ҫмқ„ н•ҳл©ҙм„ң мғҒмҠ№мқ„ ліҙмқҙлҠ”кІҢ м•„лӢҢ мһҘкё°м ҒмңјлЎң м„ңм„ңнһҲ м§ҖмҶҚм„ұмқ„ к°Җм§Җкі мғҒмҠ№мқ„ н•ҳкІҢ лҗ к°ҖлҠҘм„ұмқҙ л§Өмҡ° лҶ’아진 мғҒнғңмһ…лӢҲлӢӨ.

лҳҗ н•ңк°Җм§Җ к°ңмқём ҒмңјлЎң мҮ кі кё° мҲҳмһ…м—җ лҢҖн•ҙм„ң м°¬м„ұ/л°ҳлҢҖ к·ёлҰ¬кі к°Ғ көӯк°Җл“Өкіјмқҳ мһҗмң л¬ҙм—ӯнҳ‘м • мҰү, FTAм—җ лҢҖн•ң м°¬м„ұ/л°ҳлҢҖлҘј л„ҳм–ҙ көӯк°Җм—җм„ң 추진мқ„ н•ҳкі мһҲкі к·ёл ҮлӢӨл©ҙ мӢңмһҘм—җ м–ҙл–Ө мҳҒн–Ҙмқ„ лҜём№ м§Җ мқҙкІғмқ„ мЈјлӘ©н• н•„мҡ”к°Җ мһҲмҠөлӢҲлӢӨ.

кІҪм ңмҡ©м–ҙ мӨ‘м—җ кіЁл””лқҪмҠӨлқјлҠ” кІғмқҙ мһҲлҠ”лҚ° мқҙлҠ” лҜёкөӯлҸҷнҷ” кі°м„ёл§ҲлҰ¬мҷҖ кіЁл””лқҪмҠӨлқјлҠ” мқҙм•јкё°м—җм„ң лӮҳмҳЁ кІғмңјлЎң кёҲл°ң мҶҢл…Җм—җм„ң лңЁкұ°мҡҙ мҠӨн”„, лҜём§Җк·јн•ң мҠӨн”„, м°Ёк°Җмҡҙ мҠӨн”„лҘј лҒ“м—¬мЈјкі лЁ№кі мӢ¶мқҖ кІғмқ„ кі лҘҙлқјкі н•ҳлӢҲ мҶҢл…ҖлҠ” к°ҖмһҘ лЁ№кё° мўӢмқҖ лҜём§Җк·јн•ң мҠӨн”„лҘј лЁ№м—ҲлӢӨлҠ” мқҙм•јкё°лЎң кІҪм ңм—җм„ң к°ҖмһҘ мўӢмқҖ кІғмқҖ к°ҖмһҘ м ҒлӢ№н•ң мҳЁлҸ„мқҳ мғҒнғңлҘј л§җн•©лӢҲлӢӨ.

мқҙкІғмқҙ кіЁл“ңлқҪмҠӨмһ…лӢҲлӢӨ. мҰү, кІҪм ңм—җм„ңмқҳ кіЁл””лқҪмҠӨлҠ” м„ұмһҘмғҒнғңм—җм„ңмқҳ м Җмқён”Ңл ҲлҘј лң»н•ҳлҠ” кІғмқҖ л°”лЎң н•ңлҜё FTAлҘј кё°м җмңјлЎң н•ҙм„ң м„ м§„көӯкіјмқҳ FTAк°Җ мӢңл°ңм җмқҙ лҗ кІғмһ…лӢҲлӢӨ. л¬јлЎ мқҙкІғмқҙ н•ңкөӯкІҪм ңм—җ кёҙ нқҗлҰ„мңјлЎң кІ°кіјм ҒмңјлЎң лҸ…мқҙ лҗҳлҠ”м§Җ м•Ҫмқҙ лҗҳлҠ”м§Җм—җ лҢҖн•ң кІғмқҖ мҶ”м§ҒнһҲ м•„м§ҒмқҖ лӘЁлҰ…лӢҲлӢӨ. н•ҳм§Җл§Ң мқјлЎҖлЎң кіјкұ° н•ңмҡ° н•ңк·јм—җ 2л§Ңмӣҗ мқҙмғҒмқ„ мЈјкі лЁ№м—ҲлӢӨл©ҙ м§ҖкёҲмқҖ м„ нғқмқҳ нҸӯмқҙ мһҲмңјлҜҖлЎң л§Ңмӣҗм§ңлҰ¬лҘј лЁ№кі лӮҳлЁём§Җ л§ҢмӣҗмңјлЎңлҠ” лӢӨлҘё кІғмқ„ кө¬л§Өн• мҲҳ мһҲлҠ” кө¬л§Өм—¬л Ҙмқҙ мғқкё°лҠ” кІғмһ…лӢҲлӢӨ.

мҰү, мқён”Ңл Ҳмқҙм…ҳмқҙлқјн•ЁмқҖ л¬јк°Җк°Җ мҳӨлҘҙлҠ” кІғмқҙл©° лӢӨлҘё мӢңк°ҒмңјлЎң ліҙл©ҙ нҷ”нҸҗмқҳ к°Җм№ҳк°Җ н•ҳлқҪмқ„ н•ҳкІҢ лҗҳлҠ” кІғмһ…лӢҲлӢӨ. мқҙлҠ” мӢңмӨ‘м—җ нҷ”нҸҗк°Җ мҰқк°Җн•ҳм—¬ л°ңмғқн•ҳлҠ” кІғмқҙ мқјл°ҳм Ғмқё кІғмңјлЎң мқҙлҠ” кІҪм ңмқҳ мғҒмҠ№мӢңм—җ лӮҳнғҖлӮҳлҠ” нҳ„мғҒмһ…лӢҲлӢӨ. к·ёлҹ°лҚ° кІҪм ңлҠ” мғҒмҠ№мқ„ н•Ём—җлҸ„ нҷ”нҸҗк°Җм№ҳк°Җ н•ҳлқҪмқ„ ліҙмқҙм§Җ м•ҠлҠ” кІғкіј лҸҷмқјн•ң нҳ„мғҒмқҙ FTAлҘј мІҙкІ°н•ЁмңјлЎңмҚЁ лӮҳнғҖлӮҳкІҢ лҗ©лӢҲлӢӨ.

лӢӨмӢң мүҪкІҢ л§җм”Җ л“ңлҰ¬л©ҙ кіјкұ° мғҒн’Ҳмқ„ кө¬л§Өн• л•Ң л¬ҙмЎ°кұҙ 2л§Ңмӣҗмқ„ мЈјлҚҳ кІғмқ„ мқҙм ңлҠ” л§Ңмӣҗмқ„ мЈјкі мӮ¬кІҢ лҗҳлҠ” кІғмңјлЎң лӮҳлЁём§Җ л§ҢмӣҗмқҖ кө¬л§Өм—¬л ҘмңјлЎң лӮЁм•„ мһҲкІҢ лҗңлӢӨкі ліҙл©ҙ лҗ©лӢҲлӢӨ.

мқҙм ң л§ҺмқҖ мқҙн•ҙк°Җ лҗҳм…ЁмңјлҰ¬лқј лҙ…лӢҲлӢӨ.

M2кҙ‘мқҳ нҶөнҷ”лҹүмқҳ мҰқк°ҖмҷҖ FTA мІҙкІ°м—җ л”°лҘё кіЁл””лқҪмҠӨ к·ёлҰ¬кі к°ҖмһҘ мӨ‘мҡ”н•ң нҮҙм§Ғм—°кёҲ, көӯлҜјм—°кёҲ, IMFмқҙнӣ„мқҳ кё°м—…мІҙм§Ҳмқҳ мҷ„м „н•ң ліҖнҷ” к·ёлҰ¬кі л…ёл №мқёкө¬ мҰқк°Җм—җ л”°лҘё нҺҖл“ңмқҳ мһҘкё°м Ғ нқҗлҰ„ мқҙкІғмқҖ лҢҖм„ёмһ…лӢҲлӢӨ. м„ м§„көӯл“Өмқҙ кіјкұ° 10,000нҸ¬мқёнҠё(к°Ғкөӯ нҷҳмӮ°)лҘј мң„н•ң лҢҖн•ӯн•ҙ мӢңм—җ к·ёлҰ¬кі м§ҖкёҲлҸ„ 진н–үмӨ‘мқё көӯк°Җл“Өмқҳ лӘЁл“ кІғмқҙ лҸҷмқјн•ҳкІҢ мқјм–ҙлӮ¬м—ҲлҚҳ кІғмһ…лӢҲлӢӨ. лҚ” мқҙмғҒ л‘җл ӨмӣҢ н•ҳмӢңм§Җ л§ҲмӢңкі м Ғк·№ м ҖнҸүк°Җ кё°м—…мқ„ л§ӨмҲҳн•ҳм—¬ лӘҮ л…„ к°„ мһҘл¬өнҳҖ л‘җл“Ҝмқҙ н‘№ л¬өнҳҖ л‘җм—ҲлӢӨк°Җ н•ӯм•„лҰ¬лҘј м—ҙм–ҙ ліҙл©ҙ к·ё кіім—җлҠ” м—¬лҹ¬л¶„л“Өмқҳ лҜёлһҳлҘј н’Қмҡ”лЎӯкІҢ л§Ңл“Өм–ҙм§Ҳ м»ӨлӢӨлһҖ мҲҳмқөмқҙ лӢҙк°Җм ё мһҲмқ„ кІғмһ…лӢҲлӢӨ.

к°җмӮ¬н•©лӢҲлӢӨ.

- ліёкІ©м Ғмқё к°•мқҳм—җ л“Өм–ҙк°Җкё° м „м—җ н•ңк°Җм§Җ л§җм”Җ л“ңлҰ¬л©ҙ 2м°ЁнҸ¬нҠёнҸҙлҰ¬мҳӨ л¶Җн„° мөңк·ј кёүлқҪмңјлЎң мқён•ң м Җм җ л¶Җн„° 집мӨ‘м ҒмңјлЎң нҲ¬мһҗк°Җ к°ҖлҠҘн•ң кё°м—…л“Өмқ„ м–ёкёүн•ҳм—¬ л“ңлҰҙ кІғмқҙлӢҲ л§ҢнҒј нҲ¬мһҗнҒҙлҹҪ нҡҢмӣҗлӢҳл“Өк»ҳм„ңлҠ” мӣ”,мҲҳ,кёҲ к°•мқҳмқјм—җ кјӯ н•ҙлӢ№ лӮҙмҡ©мқ„ кјјкјјнһҲ мӮҙн”ј мӢңкё° л°”лһҚлӢҲлӢӨ. -

в–¶ м ңл„ӨмӢңмҠӨ мҳЁлқјмқё нҒҙлҹҪмқҖ?

мҶҢк°ң :

м ңл„ӨмӢңмҠӨ мҳЁлқјмқё нҲ¬мһҗнҒҙлҹҪмқҖ к°ңмқёнҲ¬мһҗмһҗк°Җ м•Ңм•„м•ј н• м „л°ҳм Ғмқё м§ҖмӢқкіј к·ёлҰ¬кі мӢӨм ң мҲҳмқөмңјлЎң м—°кІ°лҗҳлҠ” л°©лІ•мқ„ к°•мқҳн•ҳлҠ” кіімңјлЎң м—¬кё°м—җлҠ” кіјн•ҷм Ғмқё м ҖнҸүк°Җ 기업진лӢЁ лҚ°мқҙн„°лІ мқҙмҠӨмқё GICTлҘј нҷңмҡ”н•ң м •ліҙ 추м¶ңмқ„ н•©лӢҲлӢӨ. л¬ҙмһ‘мң„лЎң к°ңмқёнҲ¬мһҗмһҗк°Җ кё°м—…мқ„ м°ҫлҠ” лӢӨлҠ” кІғмқҖ мғҒлӢ№нһҲ м–ҙл Өмҡҙ кІғмңјлЎң GICTлҘј мқҙмҡ©н•ҳм—¬ кі„лҹүм Ғмқё м ҖнҸүк°Җ кё°м—…мқ„ 분м„қн•ң лӢӨмқҢ мқҙлҘј кё°мҙҲлЎң н•ҳм—¬ м§Ҳм Ғмқё 분м„қ мқҙнӣ„м—җ 추мІңмқ„ н•©лӢҲлӢӨ.

лӘ©м Ғ :

к°ңмқёнҲ¬мһҗмһҗм—җк°Җ нҲ¬мһҗмһҗлЎңм„ңмқҳ мһҗм„ё к·ёлҰ¬кі м ҖнҸүк°Җ кё°м—…л°ңкөҙ л°©лІ•, м ҖнҸүк°Җ 진лӢЁмқ„ мң„н•ң м ҖнҸүк°Җ лҰ¬мҠӨнҠё м ңкіөмңјлЎң мӢӨм ң нҲ¬мһҗмһҗк°Җ н•„мҡ”н•ң лӘЁл“ м •ліҙлҘј нҒҙлҹҪм—җм„ң м ңкіөн•ҳлҠ” кІғмқ„ лӘ©м ҒмңјлЎң н•ҳл©° лҳҗн•ң к°•мқҳ лӮҙмҡ©м—җ мқҳн•ң м ҖнҸүк°Җ кё°м—…л“Өмқ„ нҸ¬нҠёнҸҙлҰ¬мҳӨлЎң мҡҙмҳҒн•ҳм—¬ мӢӨм „м—җм„ң нҲ¬мһҗмһҗк°Җ м•Ңм•„м•ј лҗҳлҠ” кІғ лҝҗл§Ңмқҙ м•„лӢҢ мҲҳмқөмқ„ мң„н•ң мӢӨм ң м •ліҙлҘј кіөмң н•ҳкё° мң„н•ң лӘ©м Ғмқ„ к°Җм§Җкі мһҲмҠөлӢҲлӢӨ. мҰү, кҫёмӨҖнһҲ мҲҳмқөмңјлЎң м—°кІ° лҗ мҲҳ мһҲлҠ” м§Ғм ‘м Ғмқё л°©лІ•кіј к·ём—җ мғҒмқ‘н•ҳлҠ” нҲ¬мһҗ к°ҖлҠҘ кё°м—…мқ„ 추мІңн•©лӢҲлӢӨ.

лӮҙмҡ© : л¬ҙлЈҢмғҳн”Ңліҙкё°

1. 기업분м„қлҰ¬нҸ¬нҠё

2. нҲ¬мһҗ к°•мқҳ

нҲ¬мһҗмһҗмқҳ мһҗм„ё

кё°м—…мқҳ м–‘м Ғ분м„қ(нҲ¬мһҗм§Җн‘ң 분м„қ)

кё°м—…мқҳ м§Ҳм Ғ분м„қ(мӮ¬м—…м„ұ л°Ҹ мһҗмӮ° 분м„қ)

м ҖнҸүк°Җ л°ңкөҙ л°©лІ• : м„ұмһҘк°Җм№ҳ, мҲҳмқөк°Җм№ҳ, мһҗмӮ°к°Җм№ҳ, л°°лӢ№к°Җм№ҳ

3. л§Ө 분기 н•ңкөӯмқҳ м ҖнҸүк°Җ кё°м—… мҲңмң„лі„ лӢЁкі„ 분м„қ

4. нҸ¬нҠёнҸҙлҰ¬мҳӨ мҡҙмҳҒ

GICTнҲҙ мҶҢк°ң :

1. көӯлӮҙ л§Өм¶ң 300м–ө мқҙмғҒмқҳ кё°м—… м•Ҫ 1,150м—¬к°ңм—җ лҢҖн•ң мҲҳл…„мқҳ мһҗлЈҢ

2. PER, EPR, EPS, BPS, PBR, ROE, ROAмқҳ нҲ¬мһҗм§Җн‘ңмқҳ м ҖнҸүк°Җ м •л ¬

3. мҳҒм—…мқҙмқөPER, мҳҒм—…мқҙмқөлҘ , л¶Җмұ„비мңЁ, л§Өм¶ңм•Ў мҰқк°ҖмңЁ 분м„қ

4. мһ”м—¬мӢңк°„мң„н—ҳ н• мқё лӘЁлҚём—җ мқҳн•ң м Ғм •мЈјк°Җ

5. нҠ№м • л§Өм¶ң лІ”мң„, мӮ°м—…кө°лі„мқҳ к·ёлЈ№ мғқм„ұм—җ мқҳн•ң м ҖнҸүк°Җ мҲңмң„

6. м „мІҙ лҚ°мқҙн„°лІ мқҙмҠӨлҘј мқҙмҡ©н•ң мӢңмһҘмқҳ м№ЁмІҙ кіјм—ҙмқҳ к°қкҙҖм Ғ м§Җн‘ң м ңкіө

7. 추мқҙ 분м„қмқ„ мң„н•ң мҲҳмқөм„ұ м§Җн‘ңмқҳ м°ЁнҠё м ңкіө

мң„мқҳ мЎ°н•©к°ҖлҠҘн•ң лӘЁл“ мЎ°н•©мңјлЎң м ҖнҸүк°ҖлҘј м°ҫмқ„ мҲҳ мһҲлҠ” м ңл„ӨмӢңмҠӨмқҳ к°ңл°ң нҲҙмһ…лӢҲлӢӨ

<м Җмһ‘к¶Ңмһҗ ©м•„мқҙнҲ¬мһҗ(www.itooza.com) л¬ҙлӢЁм „мһ¬ л°Ҹ мһ¬л°°нҸ¬ кёҲм§Җ>

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.