м•„мқҙнҲ¬мһҗ лүҙмҠӨ > м „мІҙ

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

кі м§Ҳм Ғмқё кІҪм ң м•…мһ¬л“Өм—җ лҢҖн•ң 분м„қ

м•Ҳл…•н•ҳм„ёмҡ”. м ңл„ӨмӢңмҠӨмһ…лӢҲлӢӨ.

лҠҳ 축ліө л°ӣмңјмӢңкёё кё°лҸ„л“ңлҰҪлӢҲлӢӨ.

(м ңк°Җ мҳ¬лҰ¬лҠ” к°•мқҳ лӮҙмҡ©мқ„ лӢЁнҺём ҒмңјлЎң мқҪм§Җ л§ҲмӢңкі к·ё лҸҷм•Ҳ мҳ¬л Ө л“ңл ёлҚҳ мӢңнҷ©л¶„м„қ лӮҙмҡ©мқ„ м „л°ҳм ҒмңјлЎң лҙҗ мЈјм…Ёмңјл©ҙ н•©лӢҲлӢӨ. к·ёлҹ¬л©ҙ м§ҖкёҲ мӢңмһҘнқҗлҰ„м—җ лҢҖн•ң мқҙн•ҙк°Җ м–ҙлҠҗ м •лҸ„лҠ” лҗҳмӢӨ кІғмқҙлқј лҜҝмҠөлӢҲлӢӨ.)

мһҘм„ёмқҳ л¶Ҳм•Ҳм •мқҙ м°ёмңјлЎң к°•н–ҲлҚҳ кІғ к°ҷмҠөлӢҲлӢӨ. к·ёлҰ¬кі м ңк°Җ л°”лӢҘлЎ мқ„ мқҙм•јкё° н• л•Ң л§ҲлӢӨ к·ём—җ л”°лҘё л§ҺмқҖ мқҙкІ¬лҸ„ мһҲм—Ҳмңјл©° м•„мҡёлҹ¬ к°ңмқём ҒмңјлЎңлҸ„ лҸ„мӣҖмқҙ лҗҳм—ҲлӢӨкі мғқк°Ғн•©лӢҲлӢӨ. мқҙмң лҠ” м Җ м—ӯмӢңлҸ„ л§ҺмқҖ 분м„қмқ„ н•ҙм•јл§Ң н–Ҳкё° л•Ңл¬ёмһ…лӢҲлӢӨ.

нҳ„ мһҘм„ёмқҳ мң„кё°лҠ” л¶ҖлҸҷмӮ°кіј кі мң к°ҖлЎң мҙүл°ңлҗң лҜёкөӯ кІҪм ңмқҳ мң„н—ҳкіј мӢ мҡ©кІҪмғү мң„кё°м„Өмқҙ лӢӨмӢң н•ңлІҲ мӢңмһҘм—җ нҷ•мӮ°лҗҳл©ҙм„ң лӮҳнғҖлӮ¬мҠөлӢҲлӢӨ. мҰү, мқҙлҹ¬н•ң мң„нҳ‘мңјлЎң л¶Җн„° мһҗкёҲмқ„ ліҙнҳён•ҳкё° мң„н•ҳм—¬ н•ҙмҷё л®Ө추얼нҺҖл“ңл“Өмқҙ нҷҳл§ӨлҘј н•ҳкІҢ лҗҳкі мқҙлҹ¬н•ң кІ°кіјлЎң мқён•ҳм—¬ мҷёкөӯмқёл“Өмқҳ л§ӨлҸ„ к°Җ кі„мҶҚ лҗ кІғмқҙлқјлҠ” мқҙмң мҳҖмҠөлӢҲлӢӨ.

к·ёлҰ¬кі лҳҗн•ң мҲҳкёүмғҒ мҪ”мҠӨн”јм—җ лҢҖн•ң мҷёкөӯмқёмқҳ л§ӨлҸ„ кіөм„ёлҘј мқҙкёёл§Ңн•ң м„ёк°Җ м—ҶлӢӨлҠ” кІғмқҙ к°ҖмһҘ нҒ° мқҙмң мҳҖмқ„ кІғмһ…лӢҲлӢӨ. к·ёлҹ¬лӮҳ м „ лҳҗ лӢӨмӢң м—ӯл°ңмғҒмңјлЎң к°Җ ліҙкІ мҠөлӢҲлӢӨ.

м ңк°Җ мһҗмЈј н•ӯмғҒ мӢңмһҘкіј л§һм„ңлҠ” кІғ мІҳлҹј ліҙмқҙлҠ” мқҙмң лҠ” мҲҳм°ЁлЎҖ л°қнһҢл°”мҷҖ к°ҷмқҙ мӢңмһҘмқҳ мӣҖм§Ғмһ„мқ„ л§һм¶ңмҲҳлҠ” м—ҶлӢӨлҠ” кІғмһ…лӢҲлӢӨ. к·ёлҹјм—җлҸ„ л¶Ҳкө¬н•ҳкі м ңк°Җ лӘЁмҲңлҗҳкІҢ мӢңмһҘмқ„ 분м„қн•ҳлҠ” мқҙмң лҠ” мӢңмһҘмқҳ нқҗлҰ„ мғҒ м•Ҳм „л§Ҳ진мқҙ нҷ•ліҙк°Җ лҗҳм—ҲлӢӨл©ҙ л§ӨмҲҳлҘј н•ҳкё° мң„н•ң кІғмһ…лӢҲлӢӨ.

мҰү, м•Ҳм „л§Ҳ진мқҙ нҷ•ліҙлҗң мҲҳмӨҖк№Ңм§Җ м „мІҙ мӢңмһҘмқҙ н• мқё лҗҳм–ҙм ё мһҲлӢӨл©ҙ лҜёмҠӨн„° л§Ҳмј“мқ„ лҜҝкі л§ӨмҲҳлҘј н•ҳлҠ” кІғмқҙл©° л°ҳлҢҖмқҳ кІҪмҡ°лҠ” кІҪкі„лҘј н•ҳкё° мң„н•Ёмһ…лӢҲлӢӨ.

м—¬кё°м—җм„ңлҸ„ м•Ҳм „л§Ҳ진 нҷ•ліҙмһ„м—җлҸ„ л¶Ҳкө¬ лҜёмҠӨн„°л§Ҳмј“мқҙ лҚ”мҡұ мӢј к°ҖкІ©мқ„ л“Өкі мҳ¬ мҲҳлҠ” мһҲмңјлӮҳ л¶„н• л§ӨмҲҳлЎң лҢҖмқ‘мқ„ н•ңлӢӨл©ҙ мқҙлҹ¬н•ң н• мқёлҗң к°Җм№ҳлҘј мЎ°кёҲм”© лӮҙ кІғмңјлЎң л§Ңл“ңлҠ” кІғмқ„ лӘ©м ҒмңјлЎң н•ҳкё°м—җ 분м„қкіј к·ёлҰ¬кі мӢңмһҘнқҗлҰ„ мғҒ м•Ҳм „л§Ҳ진мқ„ мғқк°Ғн•ҳлҠ” кІғмқҙм§Җ м ңк°Җ л°”лЎң л°ҳл“ұмқ„ л§җм”Җ л“ңлҰ¬кё° мң„н•ң кІғмқҙ м•„лӢҷлӢҲлӢӨ.

мөңк·ј мӢңнҷ©мқ„ л§җм”Җ л“ңлҰҙ л•Ң мӢңмһҘм—җ мһҲлҠ” нҲ¬мһҗмһҗл“Өмқҙ лҢҖл¶Җ분 л¶Җм •лЎ мһҗк°Җ лҗҳм–ҙ мһҲмҠөлӢҲлӢӨ. мӢңмһҘм—җ лҢҖн•ң лӘЁл“ кІғмқ„ л¶Җм •н•ҳкі мһҲмңјл©° л‘җл ӨмӣҖм—җ л§ӨмҲҳн•ң мЈјмӢқмқ„ м–ҙм°Ңн• л°”лҘј лӘЁлҘҙкі мһҲлҠ”лҚ° мқҙл ҮкІҢ к·№мӢ¬н•ң л‘җл ӨмӣҖм—җ нң©мӢём—¬м ё мһҲмқ„ кІҪмҡ° мӢңмһҘмқҙ мЎ°кёҲл§Ң л°ҳл“ұмқ„ н•ҙлҸ„ мһҗлқј ліҙкі лҶҖлһҖ к°ҖмҠҙ мҶҘлҡңк»‘ ліҙкі лҶҖлһҖлӢӨкі л°”лЎң л§ӨлҸ„лҘј н–үн•ҳкІҢ лҗҳлҠ”лҚ° мқҙл•Ң м—¬лҹ¬л¶„л“ӨмқҖ мһҳ лІ„нӢ°м–ҙм•ј н•ҳл©° кІ°көӯ к°Җм№ҳл§Ң л°”лқј ліҙл©ҙ лҗҳлҠ” кІғмһ…лӢҲлӢӨ.

м§ҖкёҲмқҙ л°”лЎң к·ёл•Ңмһ…лӢҲлӢӨ. м—¬лҹ¬л¶„л“Өмқҙ ліҙмң л¬јлҹүмқҖ к·ёлҢҖлЎң нҷҖл”©мқ„ н•ң мұ„ мқјл¶Җ нҳ„кёҲмқ„ 추к°Җ нҲ¬мһ…н•ҳм—¬ н• мқёмқҙ лҗ л•Ң л§ҲлӢӨ л¬јлҹүмқ„ лҠҳл Ө к°ҖлҠ” кІғмһ…лӢҲлӢӨ.

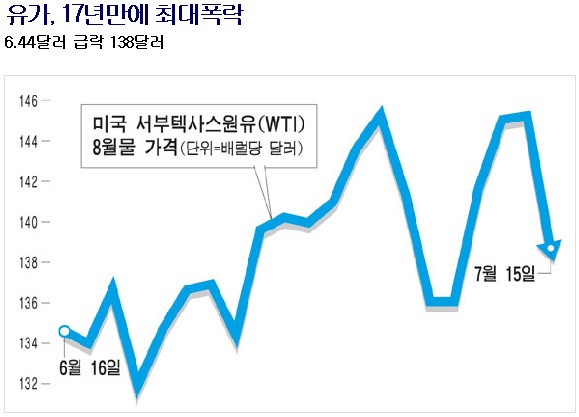

лҜёкөӯмқҖ мқҙм ң кёҲлҰ¬лҘј мҳ¬лҰ¬кё°к°Җ мғҒлӢ№нһҲ м–ҙл ӨмӣҢ мЎҢмҠөлӢҲлӢӨ. лІ„лғүнӮӨ мқҳмһҘмқҙ кёҲлҰ¬ мқёмғҒм—җ лҢҖн•ң л¶Җм •м Ғ мқҳкІ¬мқ„ м§ҖмҶҚ мқҙм•јкё° н•ҳкі мһҲкі мқҙлҠ” м„ңлёҢн”„лқјмһ„м—җ лҢҖн•ң мң„нҳ‘мңјлЎң л¶Җн„° мһҗкөӯлҜјмқ„ ліҙнҳён•ҳкё° мң„н•ң ліҙнҳё м •мұ…мқҳ мқјнҷҳмңјлЎң мқҙлҹ¬н•ң м •мұ…мқ„ мғқк°Ғн•ҳкі мһҲмңјл©° мқҙлҠ” мӣ”к°Җм—җм„ң кёҲлҰ¬к°Җ лӢ№л¶„к°„мқҖ лҸҷкІ° лҗ кІғмқҙлқјлҠ” м „л§қмқ„ к°ҖлҠҘн•ҳкІҢ л§Ңл“Өкі мһҲмҠөлӢҲлӢӨ.

кё°м—…мқҖ мӢңмӨ‘кёҲлҰ¬ к·ё мқҙмғҒмқ„ лІҢм–ҙм•ј мЎҙмҶҚ мқҳлҜёк°Җ мһҲлҠ”лҚ° кёҲлҰ¬лҘј мҳ¬лҰ¬м§Җ м•ҠлҠ”лӢӨл©ҙ к·ё л§ҢнҒј кё°м—…л“ӨмқҖ л¶ҖлӢҙк°җмқҙ м ҒкІҢ лҗ©лӢҲлӢӨ. мҳҲлҘј л“Өм–ҙ мӢңмӨ‘кёҲлҰ¬к°Җ 10%мқј кІҪмҡ° мЈјмЈјм§Җ분мқ„ 10%мқҙмғҒм”© лҠҳл Ө мЈјм–ҙм•јл§Ң л¬ҙмң„н—ҳмҲҳмқөмқё кёҲлҰ¬лҘј мқҙкё°кІҢ лҗҳлҠ”лҚ° мқҙл ҮкІҢ кі кёҲлҰ¬ мқјл•Ң кё°м—…мқҖ мҳҒм—…н•ҳкё°к°Җ м–ҙл ӨмӣҢ 집лӢҲлӢӨ.

к·ёлҹ¬лӮҳ кёҲлҰ¬к°Җ 4%м •лҸ„ мҲҳмӨҖмқј кІҪмҡ° кё°м—…л“ӨмқҖ 5%мқҙмғҒл§Ң мҳ¬л ӨлҸ„ лӮҳлҰ„лҢҖлЎңмқҳ кё°м—…мЎҙмҶҚ мқҳлҜёлҘј к°Җм§Җкі мһҲмңјл©° мӢңмһҘм—җм„ңлҠ” кё°м—…л“Өмқ„ лҶ’кІҢ нҸүк°Җ н•ҳлҠ” мғҒлҢҖм Ғмқё мқҳлҜёлҘј к°–кІҢ н•ҙ мЈјкі мӢңмһҘ м „л°ҳм ҒмңјлЎңлҠ” м§ҖмҲҳмғҒмҠ№мқҙлқјлҠ” мқ‘лӢөмңјлЎң нҷҳмҳҒн•ҳкІҢ лҗңлӢӨкі мқҙн•ҙлҘј н•ҳмӢӯмӢңмҳӨ.

л”°лқјм„ң м§ҖкёҲкіј к°ҷмқҙ лҜёкөӯмқҳ м–ҙл ӨмӣҖмңјлЎң кёҲлҰ¬лҘј лҸҷкІ°н•ҳл ӨлҠ” мӣҖм§Ғмһ„кіј кІҪкё°л¶Җм–‘мұ…мқ„ мӢңлҰ¬мҰҲлЎң м •мұ…нҷ”н•ҳм—¬ лӮҙл Ө н• л•Ң к·ёлҰ¬кі м§ҖмҲҳлҠ” кёүлқҪмңјлЎң м–ҙл‘ л°–м—җ ліҙмқҙм§Җ м•Ҡмқ„ л•Ң н•ӯмғҒ мқҙл•Ңк°Җ м—ӯмӮ¬м ҒмңјлЎң мөңм Җм җмқҙм—ҲлӢӨлҠ” кІғмқ„ ліҙлҠ” лҲҲмқ„ нӮӨмҡ°мӢӯмӢңмҳӨ.

м ңк°Җ к·ё лҸҷм•Ҳ мӢңнҷ©м„ӨлӘ…мқ„ л“ңлҰ¬л©ҙм„ң л§җм”Җ л“ңл ёлҚҳ лӮҙмҡ©л“ӨмқҖ мқҙлҹ¬н•ң кё°мҙҲмқҳ лӮҙмҡ©мқ„ нҶ лҢҖлЎң к·ёлҹ¬лӮҳ мӢңмһҘмқҳ кё°ліё мғқлҰ¬мқё л°”лЎң кёҲлҰ¬лқјлҠ” л©”м№ҙлӢҲмҰҳкіј мқҙм—җ мғҒмқ‘н•ҳлҠ” кё°м—…мқҳ мӣҖм§Ғмһ„мқ„ к°Җм§Җкі м„ӨлӘ…мқ„ л“ңлҰ¬кё° мң„н•ҳм—¬ л§ҺмқҖ мһҗлЈҢлҘј ліҙм—¬ л“ңл ёлҚҳ кІғмһ…лӢҲлӢӨ.

лҳҗ н•ҳлӮҳ лҜёкөӯкіј н•ңкөӯ лӘЁл‘җ мЈјнғқкІҪкё° м№ЁмІҙк°Җ м§ҖмҶҚлҗ мҲҳ мһҲлӢӨлҠ” мқҳкө¬мӢ¬кіј лҚ”мҡём–ҙ кёҲмңөмӢңмһҘмқҳ кұ°л“ӯлҗң л¶Ҳм•Ҳм •н•ң мҳҒн–Ҙмқҙ н•ҙмҶҢ лҗҳм§Җ м•Ҡкё°м—җ мЈјмӢқмӢңмһҘмқҳ м–ҙл ӨмӣҖмқҖ кі„мҶҚлҗңлӢӨкі ліҙлҠ” мһ…мһҘмқҙ м§ҖкёҲмқҖ көүмһҘнһҲ к°•кІҪн•ҳкІҢ мӮ¬лһҢл“Өм—җкІҢ лҝҢлҰ¬ к№ҠкІҢ мқёмӢқлҗҳм–ҙм ё мһҲлҠ”лҚ° мқҙлҜё м§ҖмҲҳлҠ” мғҒлӢ№нҸӯ н•ҳлқҪмқ„ ліҙм—¬ мЈјм—ҲмҠөлӢҲлӢӨ.

м§ҖмҲҳк°Җ нҸӯлқҪн•ңкІғм—җ лҢҖн•ҙм„ң мқҙлҜё лӘЁл“ кІғмқҙ м§ҖмҲҳм—җ л°ҳмҳҒлҗҳм—ҲлӢӨкі ліҙмӢңл©ҙ лҗ©лӢҲлӢӨ. лӘЁл“ лҢҖл¶Җ분мқҳ м•…мһ¬лҠ” мӢңмһҘм—җ л°ҳмҳҒлҗң кІғмқҙ м•„лӢҢк°Җ н•ҳлҠ” мғқк°Ғмқ„ н•©лӢҲлӢӨ. мҰү, м•Ҳм „л§Ҳ진мқҙ м–ҙлҠҗ м •лҸ„ нҷ•ліҙ лҗҳм—ҲмңјлҜҖлЎң м—¬лҹ¬л¶„л“ӨмқҖ м ҖнҸүк°Җ кё°м—…мқ„ м ҖмҷҖ н•Ёк»ҳ м°ҫм•„ к·ём Җ л§ӨмҲҳлҘј н•ҳмӢңкі мғқм—…м—җ м—ҙмӢ¬нһҲ мў…мӮ¬л§Ң н•ҳлҠ” к·ёкІғмңјлЎң лҒқмһ…лӢҲлӢӨ.

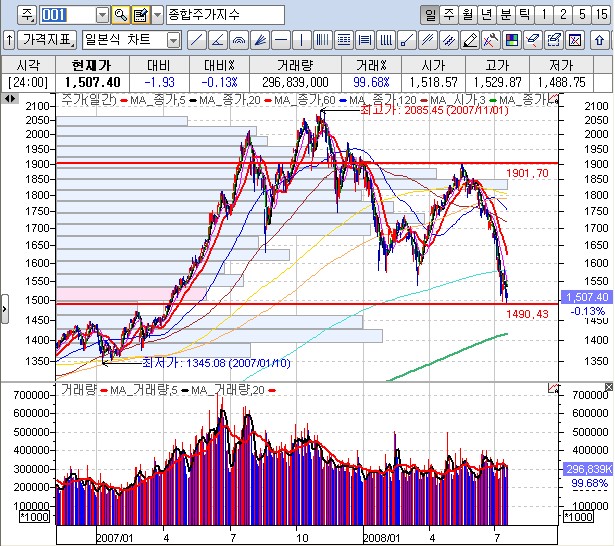

н•ңкөӯм§ҖмҲҳмқҳ кІҪмҡ° мөңк·ј 1,900нҸ¬мқёнҠё=> 1,490к№Ңм§Җ н•ҳлқҪмқ„ ліҙмқҙл©ҙм„ң 21%мқҳ н•ҳлқҪмқ„ ліҙм—¬ мЈјл©ҙм„ң лӘЁл“ лҢҖлӮҙмҷё м•…мһ¬лҘј м§ҖмҲҳмқҳ н•ҳлқҪмқҙлқјлҠ” кІғмңјлЎң ліҙмғҒн•ҳмҳҖмҠөлӢҲлӢӨ.

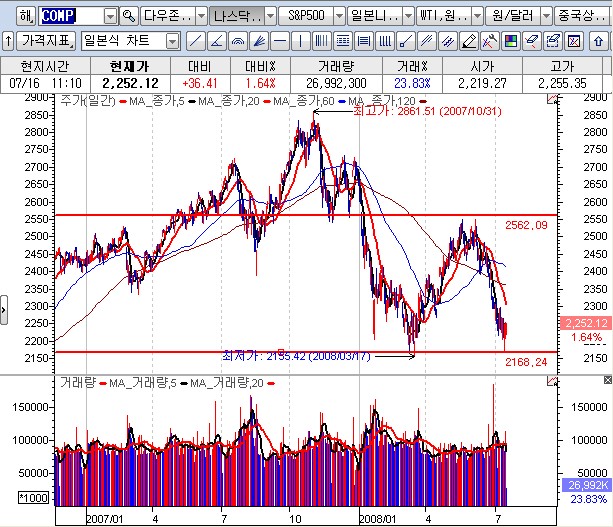

лҳҗн•ң м•…мһ¬мқҳ к·јмӣҗм§ҖмҳҖлҚҳ лҜёкөӯмқҳ кІҪмҡ° лӮҳмҠӨлӢҘ м§ҖмҲҳк°Җ 2,500нҸ¬мқёнҠё=> 2,160нҸ¬мқёнҠёк№Ңмқҳ н•ҳлқҪмқ„ ліҙмқҙл©ҙм„ң 15.5%к°Җлҹүмқҳ н•ҳлқҪмқ„ ліҙм—¬ мЈјм—ҲлҠ”лҚ° нҠ№мқҙн•ҳкІҢлҸ„ лҜёкөӯл°ң м•…мһ¬к°Җ н•ңкөӯм—җлҠ” лҚ”мҡұ нҒ¬кІҢ мһ‘мҡ©мқ„ н–ҲлӢӨлҠ” кІғм—җ мЈјлӘ© н•ҳмӢӨ н•„мҡ”к°Җ мһҲмҠөлӢҲлӢӨ.

мқҙлҠ” н•ңкөӯмӢңмһҘмқҳ мІҙл Ҙ л¬ём ңлҸ„ мһҲмңјлӮҳ кІ°көӯ мҷёкөӯмқёл“Өмқҳ кіөл§ӨлҸ„м—җ л”°лҘё л§ӨлҸ„к°Җ м»ёлҚҳ л§ҢнҒј нғ„л Ҙм Ғмқё мғҒмҠ№мқ„ мң„н•ң мӨҖ비 мһ‘м—…мқҙ н•Ёк»ҳ м–ҙмҡ°лҹ¬м ё лӮҳнғҖлӮ к°ҖлҠҘм„ұмқҙ лҶ’мқҢмқ„ м•Ңм•„ л‘җмӢӨ н•„мҡ”к°Җ мһҲмҠөлӢҲлӢӨ.

мң„мқҳ кІ°кіјлЎң м§ҖмҲҳк°Җ мғҒлӢ№нҸӯ н•ҳлқҪмңјлЎң м•…мһ¬лҘј нқЎмҲҳ н–ҲмқҢмқ„ мғқк°Ғн•ҳл©ҙм„ң лӢӨмқҢмқҖ мң к°Җк°Җ мөңлҢҖ нҸӯлқҪмқ„ н–ҲлӢӨлҠ” кІғмқ„ ліҙмӢӨ н•„мҡ”к°Җ мһҲмҠөлӢҲлӢӨ. н•ҳлЈЁмқҳ лӮҷнҸӯмңјлЎңлҠ” 5%м—җ к°Җк№Ңмҡҙ н•ҳлқҪмқ„ ліҙм—¬ мЈјм—ҲлҠ”лҚ° мөңк·ј м ң к°•мқҳ мӨ‘ л§ҺмқҖ 분л“Өмқҙ лӢӨлҘё мқҳкІ¬мқ„ ліҙм—¬ мЈјм…ЁлҚҳ кІғмқҙ мң к°Җ л¬ём ңмҳҖмҠөлӢҲлӢӨ.

м ңк°Җ мң к°Җ 분м„қмқ„ лӘҮ м°ЁлЎҖ к°•мқҳлҘј нҶөн•ҳм—¬ л§җм”Җмқ„ л“ңл ём—ҲлҠ”лҚ° мқҙ л•Ңл§ҲлӢӨ л§ҺмқҖ 분л“Өмқҙ мӢ¬м§Җм–ҙлҠ” 200л¶Ҳк№Ңм§Җ к°„лӢӨлҠ” л§җм”Җмқ„ н•ҳмӢңлҠ”лҚ° мқҙлҠ” мӢңмһҘмқ„ л„Ҳл¬ҙлӮҳлҸ„ мһҳ лӘ» ліҙкі мһҲлҠ”кІҢ м•„лӢҢк°Җ н•©лӢҲлӢӨ.

л¬јлЎ м Җ м—ӯмӢң н•ҳлЈЁн•ҳлЈЁ к·ёлҰ¬кі н•ңлӢ¬ нӣ„мқҳ мң к°Җ мӣҖм§Ғмһ„мқҙ м–ҙл–Ём§Җ лӘ…нҷ•н•ҳкІҢ м•Ң мҲҳлҠ” м—ҶмҠөлӢҲлӢӨ. к·ёлҹ¬лӮҳ мӣҗмһҗмһ¬лӮҳ нҲ¬кё°м Ғмқё мғҒн’Ҳл“Ө мҰү, мӢқлҹүмқё л°Җ, мҳҘмҲҳмҲҳ к·ё мҷём—җ мІ , л№„мІ кёҲмҶҚ л“ұ лӘЁл“ кІғл“Өмқҳ нҲ¬кё°мқҳ л§Ҳм§Җл§үмқҖ нҷ”л Өн•ң кёүл“ұ мҮјлҘј ліҙм—¬ мӨҖлӢӨлҠ” кІғмқҖ м—ӯмӮ¬м ҒмңјлЎң н•ӯмғҒ лҗҳн’Җмқҙ лҗҳм–ҙм ё мҷ”мҠөлӢҲлӢӨ.

м–ҙл–Ө 분л“ӨмқҖ мқҙлІҲл§ҢмқҖ лӢӨлҘҙлӢӨкі н•ҳмӢңлҠ”лҚ° мҲҳмӢӯл…„ мқҙмғҒмқ„ л°ҳліөмҡҙлҸҷмқ„ н–ҲлҠ”лҚ° мқҙлІҲл§Ң лӢӨлҘј мҲҳ мһҲлӢӨлҠ” кІғмқҖ л„Ҳл¬ҙлӮҳ нҒ° 비м•Ҫмһ…лӢҲлӢӨ.

кІ°көӯ м ңк°Җ м§ҖмҶҚ л§җм”Җ л“ңлҰ° л°”мҷҖ к°ҷмқҙ лӢ№мһҘ кјӯм§Җм җмқҙлқјкі лҠ” л§җм”Җмқ„ м Җ м—ӯмӢң к°җнһҲ л“ңлҰҙ мҲҳлҠ” м—Ҷм§Җл§Ң мқҙм ң м„ңм„ңнһҲ кёүл“ұмқҳ м„ңл§үмқ„ лӮҙлҰҙ мҲҳ мһҲлҠ” 충분н•ң 분мң„кё°к°Җ мЎ°м„ұлҗҳкі к·ёлҰ¬кі кёүл“ұм—җ л”°лҘё м°ЁмқөмӢӨнҳ„мқҙ лӮҳнғҖлӮ кІғмқҙлҜҖлЎң мң к°Җмқҳ н•ҳлқҪкіј лҸҷмӢң к·ё лҸҷм•Ҳ л°ңлӘ© л¶ҷмһЎнҳ”лҚҳ м—¬лҹ¬ кІҪкё° м№ЁмІҙ л¬ём ңл“Өмқҙ н•ҳлӮҳн•ҳлӮҳ н•ҙлІ•л“Өмқҙ м ңмӢңлҗҳл©ҙм„ң мӢңмһҘм—җм„ң лҚ” мқҙмғҒмқҳ м•…мһ¬лЎң л°ӣм•„л“Өм—¬м§Җм§Җ м•Ҡмқ„ кІғмһ…лӢҲлӢӨ.

лӢӨмқҢмңјлЎң

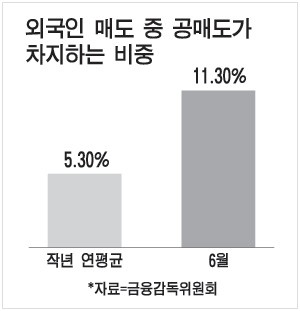

н•ҳлӮҳ к°ҖмһҘнҒ° кІғмқҙ л°”лЎң мҷёкөӯмқёл“Өмқҳ кіөл§ӨлҸ„мһ…лӢҲлӢӨ. м§ҖлӮңлӢ¬ кё°мӨҖмңјлЎң мҷёкөӯмқё л§ӨлҸ„м•Ў мӨ‘м—җм„ң 11.3%к°Җ кіөл§ӨлҸ„лЎң лӮҳнғҖлӮҳкі мһҲмҠөлӢҲлӢӨ. м ңк°Җ кіөл§ӨлҸ„лҠ” н•ҳлқҪмқ„ мҳҲмғҒн•ҳм—¬ ліҙмң лҸ„ н•ҳм§Җ м•ҠмқҖ л¬јлҹүмқ„ л§ӨлҸ„лҘј н•ң мқҙнӣ„м—җ мқҙнӣ„ м•Ҫм •лҗң кё°к°„лӮҙм—җ л§ӨмҲҳлҘј н•ҳм—¬ мұ„мӣҢ л„Јмңјл©ҙ лҗңлӢӨкі м„ӨлӘ…мқ„ л“ңл ём—ҲмҠөлӢҲлӢӨ.

н•ҳлӮҳ к°ҖмһҘнҒ° кІғмқҙ л°”лЎң мҷёкөӯмқёл“Өмқҳ кіөл§ӨлҸ„мһ…лӢҲлӢӨ. м§ҖлӮңлӢ¬ кё°мӨҖмңјлЎң мҷёкөӯмқё л§ӨлҸ„м•Ў мӨ‘м—җм„ң 11.3%к°Җ кіөл§ӨлҸ„лЎң лӮҳнғҖлӮҳкі мһҲмҠөлӢҲлӢӨ. м ңк°Җ кіөл§ӨлҸ„лҠ” н•ҳлқҪмқ„ мҳҲмғҒн•ҳм—¬ ліҙмң лҸ„ н•ҳм§Җ м•ҠмқҖ л¬јлҹүмқ„ л§ӨлҸ„лҘј н•ң мқҙнӣ„м—җ мқҙнӣ„ м•Ҫм •лҗң кё°к°„лӮҙм—җ л§ӨмҲҳлҘј н•ҳм—¬ мұ„мӣҢ л„Јмңјл©ҙ лҗңлӢӨкі м„ӨлӘ…мқ„ л“ңл ём—ҲмҠөлӢҲлӢӨ.мқҙкІғмқ„ мһҳ мғқк°Ғн•ҳм—¬м•ј н•ҳлҠ” кұҙ кІ°көӯ кіөл§ӨлҸ„лҠ” л§ӨмҲҳлҘј н•ҙм„ң мІӯмӮ°мқ„ н•ҙм•ј н•ҳлҠ” л§ҢнҒј мқҙм ң мҷёкөӯмқёл“Өмқҳ кіөл§ӨлҸ„к°Җ к·№м—җ лӢ¬н•ң л§ҢнҒј лӢӨмӢң л§ӨмҲҳлҘј н•ҙм„ң мұ„мӣҢ л„Јм–ҙм•ј н•ңлӢӨлҠ” кІғмһ…лӢҲлӢӨ.

кІ°көӯ мҷёкөӯмқёл“Өмқҳ мӢңмһҘм—җ лҢҖн•ң көҗлһҖмқҙ к°•н•ҳм—¬ мӢңмһҘм—җм„ң м ңмһ¬лҘј к°Җн•ҙм•ј н•ңлӢӨлҠ” мқҳкІ¬мқҙ мӢ¬мӢ¬м№ҳ м•ҠкІҢ лӮҳмҳӨкі мһҲмҠөлӢҲлӢӨ. л”°лқјм„ң мҷёкөӯмқёл“ӨлҸ„ мқҙм ңлҠ” кіөл§ӨлҸ„лҘј кұ°л‘җм–ҙ л“Өмқј мӢңкё°к°Җ лӢӨк°Җмҳҙм—җ л”°лқјм„ң кёүл°ҳм „мқҳ к°ҖлҠҘм„ұмқҙ л§Өмҡ° лҶ’아진 мғҒнғңмһ…лӢҲлӢӨ.

мӢңмһҘм—җ лҢҖн•ң м–ҙлҠҗ м •лҸ„мқҳ нқҗлҰ„мқҖ мқҙ м •лҸ„л©ҙ 충분н•ң м„ӨлӘ…мқҙ лҗҳм—ҲлӢӨкі мғқк°Ғн•©лӢҲлӢӨ.

м ңк°Җ мөңк·ј мӢңнҷ©кҙҖл Ёлҗҳм–ҙ 분м„қлҗң к°•мқҳ лӮҙмҡ©мқ„ лӘЁл‘җ мқҪм–ҙ ліҙмӢ лӢӨл©ҙ нҚјмҰҗмқҳ мЎ°к°Ғмқ„ л§һ추л“Ҝ м§ҖкёҲ мӢңмһҘмқҳ нқҗлҰ„мқҙ лҲҲм—җ ліҙмқҙмӢӨ кІғмқҙл©° м—¬лҹ¬л¶„л“ӨмқҖ лҢҖмқ‘мқ„ н•ҳлҠ” лӮҳм№Ёл°ҳмңјлЎң мқҙлҘј мқҙмҡ©н•ҳмӢңкё° л°”лһҚлӢҲлӢӨ.

*мЈјл§җм—җлҠ” мң лЈҢ нҒҙлҹҪмқ„ нҶөн•ҳм—¬ 추к°Җ м ҖнҸүк°Җ кё°м—…мқ„ л§җм”Җл“ңлҰ¬лҸ„лЎқ н•ҳкІ мҠөлӢҲлӢӨ. к°җмӮ¬н•©лӢҲлӢӨ.

в–¶ м ңл„ӨмӢңмҠӨ мҳЁлқјмқё нҒҙлҹҪмқҖ?

мҶҢк°ң :

м ңл„ӨмӢңмҠӨ мҳЁлқјмқё нҲ¬мһҗнҒҙлҹҪмқҖ к°ңмқёнҲ¬мһҗмһҗк°Җ м•Ңм•„м•ј н• м „л°ҳм Ғмқё м§ҖмӢқкіј к·ёлҰ¬кі мӢӨм ң мҲҳмқөмңјлЎң м—°кІ°лҗҳлҠ” л°©лІ•мқ„ к°•мқҳн•ҳлҠ” кіімңјлЎң м—¬кё°м—җлҠ” кіјн•ҷм Ғмқё м ҖнҸүк°Җ 기업진лӢЁ лҚ°мқҙн„°лІ мқҙмҠӨмқё GICTлҘј нҷңмҡ”н•ң м •ліҙ 추м¶ңмқ„ н•©лӢҲлӢӨ. л¬ҙмһ‘мң„лЎң к°ңмқёнҲ¬мһҗмһҗк°Җ кё°м—…мқ„ м°ҫлҠ” лӢӨлҠ” кІғмқҖ мғҒлӢ№нһҲ м–ҙл Өмҡҙ кІғмңјлЎң GICTлҘј мқҙмҡ©н•ҳм—¬ кі„лҹүм Ғмқё м ҖнҸүк°Җ кё°м—…мқ„ 분м„қн•ң лӢӨмқҢ мқҙлҘј кё°мҙҲлЎң н•ҳм—¬ м§Ҳм Ғмқё 분м„қ мқҙнӣ„м—җ 추мІңмқ„ н•©лӢҲлӢӨ.

лӘ©м Ғ :

к°ңмқёнҲ¬мһҗмһҗм—җк°Җ нҲ¬мһҗмһҗлЎңм„ңмқҳ мһҗм„ё к·ёлҰ¬кі м ҖнҸүк°Җ кё°м—…л°ңкөҙ л°©лІ•, м ҖнҸүк°Җ 진лӢЁмқ„ мң„н•ң м ҖнҸүк°Җ лҰ¬мҠӨнҠё м ңкіөмңјлЎң мӢӨм ң нҲ¬мһҗмһҗк°Җ н•„мҡ”н•ң лӘЁл“ м •ліҙлҘј нҒҙлҹҪм—җм„ң м ңкіөн•ҳлҠ” кІғмқ„ лӘ©м ҒмңјлЎң н•ҳл©° лҳҗн•ң к°•мқҳ лӮҙмҡ©м—җ мқҳн•ң м ҖнҸүк°Җ кё°м—…л“Өмқ„ нҸ¬нҠёнҸҙлҰ¬мҳӨлЎң мҡҙмҳҒн•ҳм—¬ мӢӨм „м—җм„ң нҲ¬мһҗмһҗк°Җ м•Ңм•„м•ј лҗҳлҠ” кІғ лҝҗл§Ңмқҙ м•„лӢҢ мҲҳмқөмқ„ мң„н•ң мӢӨм ң м •ліҙлҘј кіөмң н•ҳкё° мң„н•ң лӘ©м Ғмқ„ к°Җм§Җкі мһҲмҠөлӢҲлӢӨ. мҰү, кҫёмӨҖнһҲ мҲҳмқөмңјлЎң м—°кІ° лҗ мҲҳ мһҲлҠ” м§Ғм ‘м Ғмқё л°©лІ•кіј к·ём—җ мғҒмқ‘н•ҳлҠ” нҲ¬мһҗ к°ҖлҠҘ кё°м—…мқ„ 추мІңн•©лӢҲлӢӨ.

лӮҙмҡ© : л¬ҙлЈҢмғҳн”Ңліҙкё°

1. 기업분м„қлҰ¬нҸ¬нҠё

2. нҲ¬мһҗ к°•мқҳ

нҲ¬мһҗмһҗмқҳ мһҗм„ё

кё°м—…мқҳ м–‘м Ғ분м„қ(нҲ¬мһҗм§Җн‘ң 분м„қ)

кё°м—…мқҳ м§Ҳм Ғ분м„қ(мӮ¬м—…м„ұ л°Ҹ мһҗмӮ° 분м„қ)

м ҖнҸүк°Җ л°ңкөҙ л°©лІ• : м„ұмһҘк°Җм№ҳ, мҲҳмқөк°Җм№ҳ, мһҗмӮ°к°Җм№ҳ, л°°лӢ№к°Җм№ҳ

3. л§Ө 분기 н•ңкөӯмқҳ м ҖнҸүк°Җ кё°м—… мҲңмң„лі„ лӢЁкі„ 분м„қ

4. нҸ¬нҠёнҸҙлҰ¬мҳӨ мҡҙмҳҒ

GICTнҲҙ мҶҢк°ң :

1. көӯлӮҙ л§Өм¶ң 300м–ө мқҙмғҒмқҳ кё°м—… м•Ҫ 1,150м—¬к°ңм—җ лҢҖн•ң мҲҳл…„мқҳ мһҗлЈҢ

2. PER, EPR, EPS, BPS, PBR, ROE, ROAмқҳ нҲ¬мһҗм§Җн‘ңмқҳ м ҖнҸүк°Җ м •л ¬

3. мҳҒм—…мқҙмқөPER, мҳҒм—…мқҙмқөлҘ , л¶Җмұ„비мңЁ, л§Өм¶ңм•Ў мҰқк°ҖмңЁ 분м„қ

4. мһ”м—¬мӢңк°„мң„н—ҳ н• мқё лӘЁлҚём—җ мқҳн•ң м Ғм •мЈјк°Җ

5. нҠ№м • л§Өм¶ң лІ”мң„, мӮ°м—…кө°лі„мқҳ к·ёлЈ№ мғқм„ұм—җ мқҳн•ң м ҖнҸүк°Җ мҲңмң„

6. м „мІҙ лҚ°мқҙн„°лІ мқҙмҠӨлҘј мқҙмҡ©н•ң мӢңмһҘмқҳ м№ЁмІҙ кіјм—ҙмқҳ к°қкҙҖм Ғ м§Җн‘ң м ңкіө

7. 추мқҙ 분м„қмқ„ мң„н•ң мҲҳмқөм„ұ м§Җн‘ңмқҳ м°ЁнҠё м ңкіө

мң„мқҳ мЎ°н•©к°ҖлҠҘн•ң лӘЁл“ мЎ°н•©мңјлЎң м ҖнҸүк°ҖлҘј м°ҫмқ„ мҲҳ мһҲлҠ” м ңл„ӨмӢңмҠӨмқҳ к°ңл°ң нҲҙмһ…лӢҲлӢӨ

<м Җмһ‘к¶Ңмһҗ ©м•„мқҙнҲ¬мһҗ(www.itooza.com) л¬ҙлӢЁм „мһ¬ л°Ҹ мһ¬л°°нҸ¬ кёҲм§Җ>

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.