ВЋёВЮ┤ьѕгВъљ вЅ┤Віц > ВаёВ▓┤

ВЋёВЮ┤ьѕгВъљ ВаёВ▓┤ News ЖИђВъЁвІѕвІц.

ьЋюЖхГВдЮВІю вг┤ВЌЄВЮ┤ вгИВаюВЮИЖ░ђ?

ВЋѕвЁЋьЋўВёИВџћ. ВаювёцВІюВіцВъЁвІѕвІц.

віў ВХЋв│хВЮ┤ ьЋеЖ╗ў ьЋўВІюЖИИ в░ћвъЇвІѕвІц.

ьўё ВъЦВёИВЌљ вїђьЋ┤ вДјВЮђ вХёвЊцВЮ┤ ЖХЂЖИѕьЋ┤ ьЋўВІюЖ│а вўљьЋю вЇћ вѓўВЋёЖ░ђ вЉљвацВЏї ьЋўВІювіћ вХёвЊцВЮ┤ вДјВю╝ВІювдгвЮ╝віћ Ж▓ЃВЮё ВЋїЖ│а ВъѕЖИ░ВЌљ ВЮ┤ вХђвХёВЮё вХёвфЁьЋўЖ▓ї ВёцвфЁ вЊювдгвац ьЋЕвІѕвІц. ВбЁвфЕвДї ВќИЖИЅвЊювдгвіћ Ж▓ЃВЮђ ВъљВІаЖ░љВЮё Ж░ќЖ▓ї ьЋ┤ вЊювдгВДђвЦ╝ вф╗ьЋЕвІѕвІц. ВЎю Ж░ђВ╣ўьѕгВъљВъљвАюВёю В┤ѕВЌ░ьЋўЖ▓ї ВІюВъЦВЮё в░ћвЮ╝в┤љВЋ╝ ьЋўвЕ░ Вќ┤вќц Жи╝Ж▒░Ж░ђ ВъѕвіћВДђвЦ╝ в┤љВЋ╝ ьЋЕвІѕвІц.

ЖиИвдгЖ│а ВДђЖИѕВЮђ ВцЉВџћьЋю ВІюВаљВЌљ ВъѕВіхвІѕвІц.

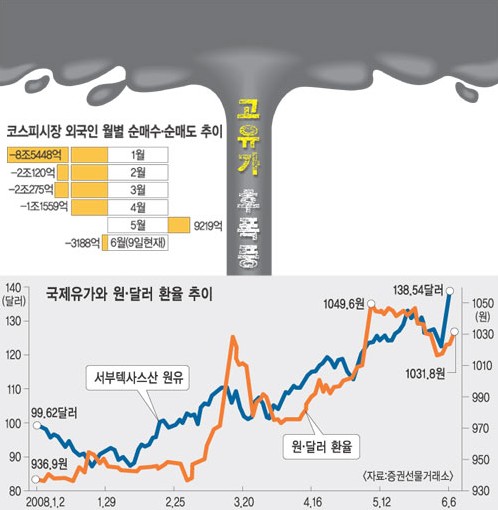

в░ћвАю ВЮ┤вЪгьЋю ВІюВаљВЌљ ВЮ╝вХђ ьѕгВъљВъљ вХёвЊцЖ╗ўВёювіћ вІеЖИ░ВаЂВЮИ вЊ▒вЮйВЮё Ж▓гвћћВІюВДђ вф╗ьЋўЖ│а в│┤Вюавг╝вЪЅВЮё ВХЋВєїьЋўВІювіћ вХёвЊцВЮ┤ Ж│ёВІавіћвЇ░ вгИВаювіћ ВъгВ░е ВађВаљВЮё В░ЙЖ│аВъљ ьЋўвіћ вЁИваЦЖ│╝ вѓ┤ВДђвіћ ВєљВаѕВЮ┤вЮ╝віћ вфЁвфЕьЋўВЌљ ВЮ┤вЪгьЋю Ж▓░ВаЋВЮё ьЋўВІавІцвіћ Ж▓ЃВъЁвІѕвІц.

ВаюЖ░ђ ВЌгвЪгВ░евАђ ьўё ВъЦВёИВЌљВёювіћ вг╝вЪЅВЮё віўвац вѓўЖ░ѕ ВІюВаљВЮ┤ВДђ вДцвЈёвЦ╝ Ж│авацьЋа ВІюВаљВЮ┤ ВЋёвІѕвЮ╝віћ Ж▓ЃВЮё в░Юьўђ вЊювдгвіћ Ж▓ЃВЮђ ВЌгвЪгвХёвЊцВЌљЖ▓ї ьЎЋВІаВЮё ВІгВќ┤ вЊювдгЖИ░ ВюёьЋю вЁИваЦВЮ┤вЕ░ ВЮ┤віћ Жи╝Ж▒░ вЇ░ВЮ┤ьё░вЦ╝ Ж░ђВДё вХёВёЮВЌљ ВЮўьЋю Ж▓ЃВЮ┤вІѕ Въў В░ИЖ│аьЋўВІюЖИ░ в░ћвъЇвІѕвІц.

ЖиИвдгЖ│а ьЋюЖ░ђВДђ Ж░ЋВА░ вЊювдгЖ│а ВІХВЮђ ВаљВЮђ ВБ╝Ж░ђвіћ ВќИВаювѓў ВЃЂьЋўвЦ╝ ВўцвЦ┤вЮйвѓ┤вдгвЮй ьЋЕвІѕвІц. ЖИ░ВЌЁВЮў Ж░ђВ╣ўВЎђ ВЃЂЖ┤ђ ВЌєВЮ┤ вІеЖИ░ВаЂВю╝вАю ВЃЮЖИ░віћ ьўёВЃЂВЮ┤вЕ░ ВцЉЖИ░ВаЂВю╝вАювЈё ВађвЪгьЋю ьўёВЃЂВЮ┤ вѓўьЃђвѓа Вѕўвіћ ВъѕВіхвІѕвІц. ьЋўВДђвДї ьЋГВЃЂ Ж░ЋВА░ВЌљ Ж░ЋВА░вЦ╝ вЊювдгвіћ вДљВћђВЮИвЇ░ ВЌгвЪгвХёвЊцВЮђ ВБ╝Ж░ђВЮў вЊ▒вЮйВЌљ ВЌ░ВЌ░ьЋўВІювЕ┤ ВЋѕ вљювІцвіћ вДљВћђВЮё вЊювдйвІѕвІц.

ВўѕвЦ╝ вЊцВќ┤ Вџ░вдгвѓўвЮ╝ Ж▒░вїђ ЖИ░ВЌЁВЮИ Вѓ╝Вё▒ВаёВъљ ВА░В░евЈё ВБ╝Ж░ђЖ░ђ ьЋўвБеВЌљ 3~5%ВћЕ вЊ▒вЮйьЋўвіћ Ж▓ЃВЮё ВъљВБ╝ вфЕЖ▓ЕьЋЕвІѕвІц. ВЌгвЪгвХёвЊцЖ╗ўВёю Въў ВЃЮЖ░ЂьЋўВЁћВЋ╝ ьЋа Ж▓ЃВЮ┤ ЖиИваЄвІцЖ│аьЋ┤Вёю Вѓ╝Вё▒ВаёВъљВЮў ьўё ВІюЖ░ђВ┤ЮВЋАВЮ┤ 100ВА░ВЮИвЇ░ ьЋўвБеВЌљ 3~5ВА░ВћЕ ЖИ░ВЌЁВЮў Ж░ђВ╣ўЖ░ђ в│ђьЋўвѓўВџћ? ЖиИЖ▓ЃВЮђ Въў вф╗ вљю Ж▓ЃВъЁвІѕвІц. ВЮ┤Ж▓ЃВЮђ вІеВДђ Вџ░вдгвЊцВЌљЖ▓ї ВІюВъЦВЮ┤ ВБ╝віћ ьЎўВЃЂВЮ╝ в┐љ Ж░ђВ╣ўВЌљвіћ ВЮ┤ВЃЂВЮ┤ ВЌєвІцвіћ в»┐ВЮїВЮё Ж░ђВДђВІювЮ╝віћ Ж▓ЂвІѕвІц.

3~5ВА░ВЏљВЮў вЊ▒вЮйВЮђ ьЋўвБеВЌљ ЖИ░ВЌЁВЮў ЖИЅЖ▓ЕьЋю Ж░ђВ╣ўв│ђьЎћЖ░ђ ВЌєвіћ ьЋю ВЮ┤вАаВаЂВю╝вАювіћ в░юВЃЮьЋўВДђ вДљВЋёВЋ╝ ьЋўвѓў ВБ╝ВІЮВІюВъЦВЌљВёювіћ ВІюВъЦВ░ИВЌгВъљвЊцВЮў ВІгвдгВаЂВЮИ ВџћВЮИВЮ┤ в░юВЃЮьЋўв»ђвАю ВЮ┤вЪгьЋю ВЮ╝вЊцВЮ┤ в░юВЃЮВЮё ьЋЕвІѕвІц. ЖиИваЄВДђвДї Вџ░вдгвіћ ВЮ┤вЪ░ ВЏђВДЂВъёВЌљ вїђВЮЉьЋўвіћ Ж▓ЃВЮ┤ ВЋёвІѕвЮ╝ Ж░ђВ╣ўВЌљ вїђВЮЉВЮё ьЋўвацвіћ вЁИваЦВЮё ьЋ┤ВЋ╝ ьЋЕвІѕвІц. в░ћвАю ВѕўВЮхВЮў Жи╝ВЏљВЮђ вЊ▒вЮйВЌљ В┤ѕВаљВЮё вДъВХћвіћ Ж▓ЃВЮ┤ ВЋёвІї Ж░ђВ╣ўВЌљ В┤ѕВаљВЮё вДъВХћВЌѕВЮё вЋї вѓўВўцвіћ Ж▓ЃВъЁвІѕвІц.

ВаюЖ░ђ ВбЁВбЁ ВІюВъЦВЮў Ж░ЋвЈёвЦ╝ Ж░ђВДђЖ│а ВЌгвЪгвХёвЊцЖ╗ў вДљВћђВЮё вЊювдйвІѕвІц. в░ћвАю ВДђвѓюВБ╝ ВБ╝вДљВЌљвЈё ВўцьћёвЮ╝ВЮИ Ж░ЋВЮўвЦ╝ ьєхьЋўВЌг В░ИВёЮьЋ┤ ВБ╝ВІа вХёвЊцЖ╗ў ВёцвфЁВЮё ьЋ┤ вЊюваИВіхвІѕвІц.

ьўё ВІюВъЦВЌљВёю Ж░ђВъЦ вгИВаюЖ░ђ вљўЖ│а Въѕвіћ Ж▓ЃВЮё вДљьЋўвЮ╝Ж│а ьЋювІцвЕ┤ вЅ┤ВіцВЌљ в╣ѕв▓ѕьъѕ вѓўВўцвіћ Ж▓ЃВЮИвЇ░ в░ћвАю

1. ВюаЖ░ђЖИЅвЊ▒

2. ВЏљьЎћЖИЅвЮй вѓ┤ВДђвіћ ьЎўВюеЖИЅвЊ▒

3. в»ИЖхГЖ▓йВаюВЮў вХѕВЋѕ

ВЮ┤ваЄЖ▓ї ВёИ Ж░ђВДђвЦ╝ Ж╝йВЮё Вѕў ВъѕВіхвІѕвІц.

ВхюЖи╝ВЌљ Ж▓йЖИ░ В╣еВ▓┤ЖИ░вЮ╝Ж│а ьЋўвіћвЇ░ вДїВЮ╝ Ж▓йЖИ░ В╣еВ▓┤ЖИ░ВЮ┤вЕ┤ ВЏљВюаВѕўВџћЖ░ђ Ж░љВєївЈ╝ ВюаЖ░ђЖ░ђ ьЋўвЮйьЋўвіћ Ж▓ЃВЮ┤ ВЮ╝в░ўВаЂВЮ┤ВДђвДї ВхюЖи╝ВЌљвіћ ВЮ┤вЪгьЋю ВЮ╝в░ўВаЂВЮИ ВЮ┤вАаВЮ┤ ьєхьЋўВДђвЦ╝ ВЋіЖ│а ВъѕвІцЖ│авЊц Вџ░вацвЦ╝ ьЋЕвІѕвІц. ЖиИвЪгвѓў Ваё ВЃЮЖ░ЂВЮ┤ ВЎёВаёьъѕ вІцвдЁвІѕвІц. Вџ░вдгвѓўвЮ╝ Ж▓йЖИ░В╣еВ▓┤віћ вф░вЮ╝Ж│а Ж▓йВаюЖ░ђ В╣еВ▓┤вЮ╝Ж│а ьЋўвіћ ВќИЖИЅвЊцВЌљ вїђьЋ┤Вёювіћ ьі╣ьъѕвѓў ЖиИваЄВіхвІѕвІц. ьўёВъг ьЋюЖхГВЮў Вѓ░ВЌЁ ВцЉВЌљ в░ўвЈёВ▓┤, LCD, ВА░ВёаВЌЁ, В▓аЖ░Ћ, ВъљвЈЎВ░е вЊ▒ вфевЊа Вџ░вдгвѓўвЮ╝ВЮў Ж▓гВЮИВѓ░ВЌЁвЊцВЮ┤ Вё▒ВъЦВёИВЌљ ВъѕВіхвІѕвІц. Ж▓йВаюВЎђ Ж▓йЖИ░віћ вІцвдЁвІѕвІц. Ж▓йЖИ░віћ ВЮ╝в░ў ЖхГв»╝ВЮ┤ віљвЂ╝віћ Ж▓ЃВЮ┤Ж│а Вџ░вдгЖ░ђ ьѕгВъљьЋўвіћ ВБ╝ВІЮВЮђ Ж▓йВаювЦ╝ в┤љВЋ╝ ьЋЕвІѕвІц. в░ћвАю ВЮ┤ ВаљВЮё Въў ВЃЮЖ░ЂьЋ┤ в│┤ВЁћВЋ╝ ьЋЕвІѕвІц.

в░ћвАю ВюёВЎђ Ж░ЎВЮђ вфЄ Ж░ђВДђ ВЮ┤ВюаЖ░ђ ьЋюЖхГВдЮВІюВЌљ вїђьЋю вХѕВЋѕЖ░љВЮё ВБ╝Ж│а ВъѕвІцЖ│авЊц ьЋЕвІѕвІц. ЖиИвЪгвѓў Ваё ВЮ┤ваЄЖ▓ї ВЃЮЖ░ЂьЋЕвІѕвІц. ВЎИВЃЮВаЂВЮИ в│ђВѕўЖ░ђ ьЋюЖхГВЌљ в»ИВ╣ўвЇў в»ИВ╣ўВДђ ВЋівЇў Вџ░вдгвѓўвЮ╝ ЖИ░ВЌЁвЊцВЮў ВѓгВЌЁВЮ┤ Въў вљўвЕ┤ ЖиИвДї ВЮ┤Ж│а ВЋѕвљўвЕ┤ ВЮ┤вЋї в│┤ВюаВБ╝ВІЮВЮў В▓ўвХёВЮё Ж│авац ьЋўвЕ┤ вљювІцвіћ ВЃЮЖ░ЂВъЁвІѕвІц.

вІцВІю вДљВћђ вЊювдгвЕ┤ ВЎИВЃЮВаЂВЮИ в│ђВѕўЖ░ђ ВДЂВаЉ ВўЂьќЦВЮё Вџ░вдгвѓўвЮ╝ВЌљ в»ИВ╣ювІцЖ│а ьЋўвЕ┤ Вџ░вдгвѓўвЮ╝ Ж░Ђ ЖИ░ВЌЁвЊцВЮђ ВЮ┤ВЌљ вїђьЋю ВХЕЖ▓ЕВЮё в░ЏЖ▓ї вља Ж▓ЃВЮ┤в»ђвАю ВѕюВЮ┤ВЮхВЮ┤ ВбІВДђ ВЋіЖ▓ї вља Ж▓ЃВЮ┤Ж│а ВўЂьќЦВЮё в»ИВ╣ўВДђ ВЋівіћвІцвЕ┤ Ж░Ђ ЖИ░ВЌЁвЊцВЮў ВѕюВЮ┤ВЮхВЮђ Ж│╝Ж▒░ВЎђ Ж░ЎВЮђ ВХћВёИвАю ВДђВєЇ Вё▒ВъЦВЮё ьЋа Ж▓ЃВъЁвІѕвІц. ВаюЖ░ђ ВЮ┤ьЏёВЌљ вДљВћђ вЊювд┤ вѓ┤ВџЕВЮё в│┤ВІювЕ┤ ВЋїЖ▓аВДђвДї Ваёьўђ ЖиИвЪгьЋю ВўЂьќЦВЮ┤ в»ИВ╣ўЖ│а ВъѕвІцвіћ ВдЮЖ▒░Ж░ђ Ваёьўђ ВЌєвІцвіћвЇ░ ВБ╝вфЕьЋ┤ВЋ╝ ьЋЕвІѕвІц.

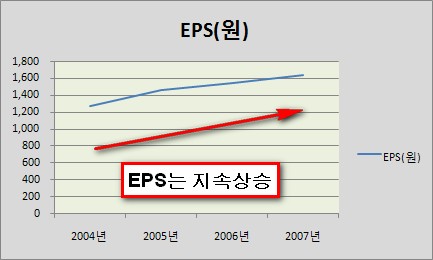

-ВЋёвъўвіћ 2004, 2005, 2006, 2007вЁёвЈёВЮў Вџ░вдгвѓўвЮ╝ ьЈЅЖиа EPS(ВБ╝вІ╣ВѕюВЮ┤ВЮх)ВъЁвІѕвІц.-

| вЁёвЈё | 2004вЁё | 2005вЁё | 2006вЁё | 2007вЁё |

| EPS(ВЏљ) | 1,270 | 1,464 | 1,554 | 1,646 |

ВюёВЮў ьЉювіћ ВаюЖ░ђ Ж░юв░юьЋю GICTВЌљВёю ВХћВХюьЋю вЇ░ВЮ┤ьё░ВъЁвІѕвІц. ВЮ┤ вЇ░ВЮ┤ьё░віћ Вџ░вдгвѓўвЮ╝ вДцВХю 300Вќх ВЮ┤ВЃЂ ЖИ░ВЌЁ 1,150ВЌгЖ░юВЮў ЖИ░ВЌЁВЮў EPSвЦ╝ вѓўьЃђвѓИ Ж▓ЃВъЁвІѕвІц.

EPSвіћ ьЋюВБ╝вІ╣ ВѕюВЮ┤ВЮхВЮё вѓўьЃђвѓ┤віћ Ж▓ЃВЮ┤в»ђвАю Вџ░вдгвѓўвЮ╝ ВаёВ▓┤ ЖИ░ВЌЁвЊцВЮў ВІцВаю ВЮ┤ВЮхВЮў ВѕўВцђВЮё вћ░ВДёвІцЖ│а в│┤ВІювЕ┤ вља Ж▓ЃВъЁ вІц.

2004вЁёВЌљ 1,270ВЏљВЮў ьЈЅЖиаВБ╝вІ╣ВѕюВЮ┤ВЮхВЮ┤ вДцвЁё 1,465=>1,554 =>1,646ВЏљВю╝вАю ВдЮЖ░ђвЦ╝ в│┤ВЮ┤Ж│а Въѕвіћ Ж▓ЃВЮё в│┤ВІц ВѕўЖ░ђ ВъѕВіхвІѕвІц. Ж▓░ЖхГ вѓўвЮ╝ВЮў Ж▓йВаювіћ ВДђВєЇВё▒ВъЦьЋювІцвіћ Ж░ювЁљВЮё ВЮхьўђ вЉљВІцьЋёВџћЖ░ђ Въѕвіћ Ж▓ЃВЮ┤вЕ░ 2007вЁё 1,646ВЏљВЮў ьЈЅЖиаEPSвіћ Жи╣вІеВаЂВю╝вАю PER 15вЦ╝ Вџ░вдгвѓўвЮ╝ ВаЂВаЋВБ╝Ж░ђвАю в│┤вІѕ 1,646ВЏљx15=24,696ВЏљВЮ┤ вѓўВўцЖ▓ї вљўвіћвЇ░ ьўёВъг ВІюВаљВЌљВёю Вџ░вдгвѓўвЮ╝ ьЈЅЖиа ВБ╝Ж░ђЖ░ђ 23,492ВЮ┤вІѕ Ж▓йВаюВЮў в░юВаёВЌљ вћ░вЮ╝Вёю ВБ╝Ж░ђвіћ вћ░вЮ╝ ВўцвЦИвІцвіћ Ж▓ЃВЮё ВЋїВѕўЖ░ђ Въѕвіћ Ж▓ЃВъЁвІѕвІц.

ВДђЖИѕЖ╣їВДђ ВёцвфЁьЋўВЌг вЊювд░ EPSВЮў ВдЮЖ░ђВХћВЮ┤вЦ╝ ЖиИвъўьћёвАю вѓўьЃђвѓ┤вЕ┤ вІцВЮї ВЋёвъўВЮў ЖиИвд╝Ж│╝ Ж░ЎВЮ┤ ВДђВєЇВаЂВЮИ ВЃЂВі╣ВХћВЮ┤вЦ╝ в│╝ ВѕўЖ░ђ ВъѕВіхвІѕвІц.

ВаюЖ░ђ ВДђВєЇВаЂВю╝вАю ьўёВъг Вџ░вдгвѓўвЮ╝ ВдЮВІюВЮў ьЮљвдёВЌљВёю Ваѕвїђ Ж│аьЈЅЖ░ђ ВЃЂьЃюЖ░ђ ВЋёвІѕвЕ░ вДцВѕўЖ░ђ Ж░ђвіЦьЋўвІцЖ░ђ вДљВћђ вЊювдгвіћ ВЮ┤ВюаЖ░ђ в░ћвАю ВЌгЖИ░ВЌљ Въѕвіћ Ж▓ЃВъЁвІѕвІц.

віў вДљВћђ вЊювдгВДђвДї Ваѕвїђ 200~300ьЈгВЮИьіИВЮў ВДђВѕў вЊ▒вЮйВЌљ вєЇвЮй вІ╣ьЋ┤Вёювіћ ВаѕвїђвАю ВЋѕвљЕвІѕвІц. Вџ░вдгвѓўвЮ╝віћ ВДђВєЇ ВЃЂВі╣ВЮё в│┤ВЮ╝ Ж▓ЃВЮ┤ЖИ░ вЋївгИВъЁвІѕвІц.

Въљ ВЮ┤ваЄЖ▓ї ВёцвфЁВЮё вЊювдгЖ│а в│┤вІѕ ьЋюЖхГВЮў Ж▓йВаюЖ░ђ вгИВаюЖ░ђ ВъѕВќ┤ в│┤ВЮ┤ВДѕ ВЋівёцВџћ. вгИВаюЖ░ђ ВъѕВќ┤ в│┤ВЮ┤ВДђ ВЋівіћ Ж▓ЃВЮё вёўВќ┤ Ваёьўђ ЖиИвЪгьЋю ьЮћВаЂВЮё В░ЙВЮё ВѕўЖ░ђ ВЌєвІцвіћ Ж▓ЃВЮё ВЋёВІц Вѕў ВъѕВЮё Ж▓ЃВъЁвІѕвІц. в░ћвАю ВЮ┤ ВаљВЮё вХёВёЮьЋю вІцВЮїВЌљ ьЋюЖхГВЮў ВдЮВІюВЌљ вгИВаюЖ░ђ ВъѕвіћВДђ ВЌєвіћВДђвЦ╝ в│┤вЕ┤ вљўвЕ░ ВюёВЮў ВХћВёИвАювіћ ьЋюЖхГВЮў ВБ╝ВІЮВІюВъЦВЮў ВЃЂВі╣ВЌљ вїђьЋю ьЎЋВІаВЮё ьЋўВІювЕ┤ вљЕвІѕвІц. вІеЖИ░ВаЂВю╝вАювіћ ВЋёвг┤вдг Вќ┤вахвІцЖ│а ьЋаВДђВќИВаЋ ВцЉ/ВъЦЖИ░ВаЂВЮИ Ж┤ђВаљВЌљВёю Вџ░вдгвѓўвЮ╝ ЖИ░ВЌЁвЊцВЮў ВѕюВЮ┤ВЮх Жиювфевіћ ВДђВєЇВаЂВю╝вАю В╗цВДђЖ│а Въѕвіћ Ж▓ЃВЮ┤вЕ░ вћ░вЮ╝Вёю ВЌгвЪгвХёвЊцЖ╗ўВёювіћ ВДђВєЇВаЂВЮИ вХёьЋавДцВѕўВЮў вїђВЮЉВЮё ьЋўВЁћвЈё ВІюВъЦВЌљВёю ВХЕвХёьЋю ВѕўВЮхВЮё Ж▒░вЉў Вѕў Въѕвіћ ВІюВаљВЮ┤вЮ╝віћ Ж▓ЃВЮ┤ ВцЉВџћ ьЈгВЮИьіИВъЁвІѕвІц.

ьЋюЖ░ђВДђ вЇћ вДљВћђВЮё вЊювац в│┤вЕ┤ Вџ░вдгвѓўвЮ╝віћ в»ИЖхГВЮў вѓўВіцвІЦВІюВъЦЖ│╝ ВЃЂвІ╣вХђвХё вЈЎВА░ьЎћ вљўВќ┤Вёю ВЏђВДЂВъЁвІѕвІц. Ж│╝Ж▒░в│┤вІц вДјВЮ┤ вЇю ьЋювІцЖ│авіћ ьЋўВДђвДї ВЌгВаёьъѕ ВёИЖ│ёЖ▓йВаювЦ╝ ВЮ┤‸Ⳟ в»ИЖхГ ВІюВъЦВЌљ ВЋёВЅйВДђвДї ВбЁВєЇВаЂВЮИ Ж┤ђЖ│ёВЌљВёю в▓ЌВќ┤вѓўВДђвЦ╝ вф╗ьќѕВіхвІѕвІц. ВЮ┤ВаљВЮў вгИВаюВаљВЮђ вњцВЮ┤Вќ┤ ВёцвфЁьЋўЖИ░вАю ьЋўЖ│а Вќ┤Ваю вѓўВўе вЅ┤ВіцвЦ╝ ьЋюв▓ѕ в│┤ВІюВБа.

Вџ░вдгЖ░ђ ВаюВЮ╝ ВаЉьЋўЖИ░ ВЅгВџ┤ вЅ┤ВіцЖ░ђ ВЋёвъўВЎђ ВюаВѓгьЋю вЅ┤ВіцВЮ┤вЕ┤ ВЮ┤вЪ░ вЅ┤ВіцВЌљ ЖиђвЦ╝ вДјВЮ┤ ЖиђВџИВЮ┤ВІювіћвЇ░ вїђвІеьЋю вгИВаюВаљВЮё ВДђВаЂьЋ┤ в│┤вац ьЋЕвІѕвІц. ве╝Вађ ьЋюв▓ѕ ВЮйВќ┤ вѓ┤вац Ж░ђВІюЖ│а ВёцвфЁВЮё Ж│ёВєЇьЋўЖ▓аВіхвІѕвІц.

| уЙјВдЮВІю, ьЋГЖ│хВБ╝ ВєљВІц Вџ░вацВЌљ ВЮ┤ьІђВДИ ьЋўвЮй |

| вфеЖ░ёВіцьЃавдг┬иьјўвЇ▒Віц ВІцВаЂ ВІцвДЮВЌљ ЖИѕВюх вХѕВЋѕЖ╣їВДђРђдвІцВџ░ 131pРєЊ

|

|

в»ИЖхГ ВдЮВІюЖ░ђ ВЮ┤ьІђВДИ ьЋўвЮйьќѕвІц. ьјўвЇ▒ВіцВЮў ВІцВаЂ ВЋЁВъгВЎђ в»И ьЋГЖ│хВѓг ВєљВІц ВєїВІЮ, Fifth Third ВЮђьќЅВЮў в░░вІ╣ЖИѕ ВѓГЖ░љ вЅ┤ВіцЖ░ђ ВЋЁВъгвАю ВъЉВџЕьќѕвІц. 18ВЮ╝(ьўёВДђВІюЖ░ё) в»ИЖхГ вІцВџ░ВДђВѕўвіћ ВаёВЮ╝вїђв╣ё 1.08% ьЋўвЮйьЋю 12029.06ьЈгВЮИьіИ, вѓўВіцвІЦ ВДђВѕўвіћ ВаёВЮ╝вїђв╣ё 1.14% ьЋўвЮйьЋю 2429.71ьЈгВЮИьіИвЦ╝ ЖИ░вАЮьќѕвІц. S&P500ВДђВѕўвіћ ВаёВЮ╝вїђв╣ё 0.94% ьЋўвЮйьЋю 1338.21ВЌљ ВъЦВЮё вДѕВ│цвІц. ВЮ┤вѓа ВъЦВЮђ ВъЦ ВцЉВЌљ в░юьЉювљю ВЏљВюаВъгЖ│аВЌљ Ж┤ђВІгВЮ┤ ВЈавдгЖ│а Въѕвіћ Ж░ђВџ┤вЇ░ ВІюВъЦВЮђ Ж░юВъЦ ВаёВЌљ в░юьЉювљю вфеЖ▒┤ВіцьЁљвдгВЎђ ьјўвЇ▒ВіцВЮў ВІцВаЂ в░юьЉювАю ВЮИьЋ┤ ьЋўвЮйВъЦВю╝вАю ВІюВъЉвљљвІц. ВЌгЖИ░ВЌљ Ж│аВюаЖ░ђвАю ВЮИьЋю в»ИЖхГ ьЋГЖ│хВѓгвЊцВЮў ВєљВІц Вџ░вацЖ░ђ ВаюЖИ░вљўвЕ░ ВДђВѕўвіћ вХђВДёВЮё вЕ┤В╣ў вф╗ьќѕвІц. в»ИЖхГ ьЋГЖ│хВџ┤ВєАВЌ░ьЋЕВЮђ в»И ьЋГЖ│хВѓгвЊцВЮў ВєљВІцВЮ┤ 100Вќх вІгвЪгВЌљ вІгьЋа Ж▓ЃВю╝вАю в│┤ВЮИвІцЖ│а ьЈЅЖ░ђьќѕЖ│а ВДђвѓюВБ╝ US Airways ВЌљ ВЮ┤Вќ┤ вЁИВіцВЏеВіцьіИ ьЋГЖ│хВЮ┤ Вџ┤ьЋГ ВХЋВєї в░Ј Ж░љВЏљ вЊ▒ ЖхгВА░ВА░ВаЋ Ж│ёьџЇВЮё в░ЮьъѕвЕ┤Вёю ьѕгВъљ ВІгвдгвіћ ЖИЅВєЇвЈёвАю ВЋЁьЎћвљљвІц. ВаёвгИЖ░ђвЊцВЮђ ВўгьЋ┤ ВюаЖ░ђ ЖИЅвЊ▒Вю╝вАю ВюёЖИ░ВЌљ в╣аВаИ Въѕвіћ ьўё ВІюВаљВЌљВёю ВюаЖ░ђЖ░ђ ВЋѕВаЋвљўВДђ ВЋівіћ ВЮ┤ВЃЂ ьЋювЈЎВЋѕ ьЋГЖ│х Ж┤ђвае ВБ╝ вЊцВЮў вХђВДёВЮ┤ ВЮ┤Вќ┤ВДѕ Ж▓ЃВЮ┤вЮ╝Ж│а ьЈЅЖ░ђьќѕвІц. вфеЖ▒┤ ВіцьЁљвдгВЮў ВІцВаЂ в░юьЉювЈё ВЋЁВъгЖ░ђ вљљвІц. вфеЖ▒┤ ВіцьЁљвдгВЮў Ж▓йВџ░ ВЏћЖ░ђ ВўѕВЃЂВ╣ўВЮИ 0.03вІгвЪг ВЃЂьџїьЋўвЕ┤Вёю ВБ╝вІ╣ 0.95вІгвЪгвАю в░юьЉювљўВЌѕВю╝вѓў ВѕюВЮ┤ВЮхВЮ┤ ВаёвЁёвЈЎЖИ░вїђв╣ё ьЂгЖ▓ї ьЋўвЮйьќѕвІцвіћ ВєїВІЮВЮё ВаёьЋўвЕ░ ВъЦ В┤ѕв░ў ьЈГвЮйьЋўвіћ вфеВіхВЮё в│┤ВўђвІц. ьјўвЇ▒ВіцВЮў Ж▓йВџ░ 4вХёЖИ░ ВІцВаЂ вўљьЋю ВБ╝вІ╣ 1.45вІгвЪгвАю ВЏћЖ░ђ ВўѕВЃЂВ╣ўвЦ╝ ьЋўьџїьЋўвЕ░ 1.71% ьЋўвЮйьќѕвІц. ВўцьЋўВЮ┤ВўцВБ╝ 2Вюё ВЮђьќЅВЮИ Fifth Third ВЮђьќЅВЮў в░░вІ╣ЖИѕ ВѓГЖ░љ ВєїВІЮвЈё ЖИѕВюхВБ╝ВЮў ьЋўвЮйВЮё ВБ╝вЈёьЋўЖИ░вЈё ьќѕвІц. Fifth Third ВЮђьќЅВЮђ Въљв│И ьЎЋВХЕВЮё ВюёьЋўВЌг ВаёьЎў Вџ░ВёаВБ╝вЦ╝ в░юьќЅьЋўЖ│а в░░вІ╣ЖИѕВЮё ВѓГЖ░љьЋўЖ▓авІцвіћ в░юьЉювЦ╝ ьЋўвЕ┤Вёю ЖИѕВЮ╝ 27% ьЋўвЮйьќѕвІц. ьЋюьјИ ЖхГВаю ВюаЖ░ђвіћ ВаёВЮ╝вїђв╣ё 1.79% ВЃЂВі╣ьЋю в▓авЪ┤вІ╣ 136.41вІгвЪгвАю Ж▒░въўвЦ╝ вДѕВ│цвІц. |

ВюаЖ░ђВЎђ в»ИЖхГ Ж▒░вїђ ЖИ░ВЌЁвЊцВЮў ВІцВаЂВЮ┤ ВЋѕ ВбІвІцвіћ вДљвАю вІеЖИ░ВаЂВЮИ ВБ╝ВІЮВІюВъЦВЮё ВёцвфЁьЋўвацЖ│а ьЋўвіћ ВЮўвЈёЖ░ђ в│┤ВЮ┤Ж│а ВъѕВіхвІѕвІц.

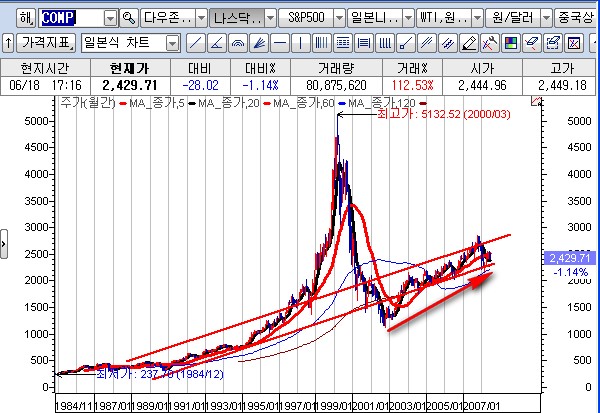

ЖиИваЄВДђвДї ВЮ┤ ВЌГВІювЈё вІеЖИ░ВаЂВЮИ Ж▓ЃВЮ╝ в┐љ вХёВёЮВЮё ьЋ┤ в│┤вЕ┤ вгИВаюВаљВЮ┤ Жи╣вфЁьЋўЖ▓ї вЊювЪгвѓўвіћвЇ░ ВЋёвъўвіћ вѓўВіцвІЦ В░еьіИВъЁвІѕвІц.

вѓўВіцвІЦВІюВъЦВЮў 1984вЁё~ьўёВъгвЦ╝ в│┤вЕ┤ 2000вЁё В┤ѕв░ўВЌљ ITв▓ёвИћВЌљ вћ░вЦИ ЖИЅвЮй ВЮ┤ьЏёВЌљ ВёюВёюьъѕ ВЃЂВі╣ВЮё ьЋЕвІѕвІц. ВЌгЖИ░ВЌљВёю ВДЉВцЉьЋ┤Вёю в│┤ВЋёВЋ╝ ьЋа Ж▓ЃВЮђ вДцВЮ╝вДцВЮ╝ВЮў вЅ┤ВіцВЌљвіћ ВбІвІц/Вќ┤вахвІцЖ░ђ в░ўв│хвљўВДђвДї ВъЦЖИ░ВаЂВю╝вАю ВюёВЮў ВЏћв┤ЅВЮё в│┤ВІювЕ┤ 2001вЁёВЮё ВађВаљВю╝вАю ВДђВєЇВЃЂВі╣ ВцЉВЌљ ВъѕВіхвІѕвІц.

вІцВЮї Вџ░вдгвѓўвЮ╝ВЮў ВбЁьЋЕВДђВѕўвЦ╝ в│┤ВІювЕ┤ вЇћВџ▒ вєђвъЇЖ▓ї ВЃЂВі╣ВЮё ьЋЕвІѕвІц.

Въљ ВЮ┤Ваю в»ИЖхГВЮў вІеЖИ░ вЅ┤ВіцЖ║╝вдгЖ░ђ Вџ░вдгвѓўвЮ╝ВЌљ ВХЕЖ▓ЕВЮё ьЋўвБе ВЮ┤ьІђ ВБ╝віћ ВДђвіћ Въў вфевЦ┤Ж▓аВДђвДї В░еьіИЖ░ђ в╣ёВіиьЋўЖ▓ї в│┤ВЮ┤ВДђвЈё ВЋіВіхвІѕвІц.

ВЮ┤Ж▓ЃВЮђ Вџ░вдгвѓўвЮ╝ ЖИ░ВЌЁвЊцВЮў ВѕюВЮ┤ВЮхВЌљ ВюёВЌљВёю вфевЉљ ВёцвфЁ ьЋ┤ вЊювд░ в░ћВЎђ Ж░ЎВЮ┤ Ваёьўђ вгИВаюВаљВЮ┤ ВЌєЖИ░ вЋївгИВъёВЮё ВЋёВЁћВЋ╝ ьЋЕвІѕвІц. вћ░вЮ╝Вёю Ж▓░ЖхГВЮђ ВаюЖ░ђ вЊювдгЖ│а ВІХВЮђ Ж▓░вАаВЮђ ВЌГВІю 8вЁёВЮё ВЃЂВі╣ ВХћВёИВЌљ Въѕвіћ ьЋюЖхГВЮў ВБ╝ВІЮВІюВъЦВЌљвіћ вгИВаюЖ░ђ ВЌєВю╝вЕ░ ВѕюВЮ┤ВЮх ВХћВЮ┤ ВЌГВІю Ж│ёВєЇ віў Ж▓ЃВЮ┤ЖИ░ВЌљ ВДђЖИѕВЮђ вІеЖИ░ВаЂВЮИ ьЎўВюе, ВюаЖ░ђ вгИВаювЦ╝ ВЌ╝вЉљьЋўВДђ вДѕВІюЖ│а ВџЕЖИ░ Въѕвіћ Ж▓░ВаЋВЮ┤ ьЋёВџћьЋю вЋївЮ╝віћ Ж▓ЃВъЁвІѕвІц.

ВЋёвг┤Вф╝вАЮ вфевЊа ьѕгВъљВъљвХёвЊцВЮў ВѕўВЮхВЮ┤ ВдЮвїђвљўВІюЖИ░вЦ╝ в░ћвъЇвІѕвІц. Ж░љВѓгьЋЕвІѕвІц.

РќХ ВаювёцВІюВіц ВўевЮ╝ВЮИ ьЂ┤вЪйВЮђ?

ВєїЖ░ю :

ВаювёцВІюВіц ВўевЮ╝ВЮИ ьѕгВъљьЂ┤вЪйВЮђ Ж░юВЮИьѕгВъљВъљЖ░ђ ВЋїВЋёВЋ╝ ьЋа Ваёв░ўВаЂВЮИ ВДђВІЮЖ│╝ ЖиИвдгЖ│а ВІцВаю ВѕўВЮхВю╝вАю ВЌ░Ж▓░вљўвіћ в░Ев▓ЋВЮё Ж░ЋВЮўьЋўвіћ Ж││Вю╝вАю ВЌгЖИ░ВЌљвіћ Ж│╝ьЋЎВаЂВЮИ ВађьЈЅЖ░ђ ЖИ░ВЌЁВДёвІе вЇ░ВЮ┤ьё░в▓аВЮ┤ВіцВЮИ GICTвЦ╝ ьЎюВџћьЋю ВаЋв│┤ ВХћВХюВЮё ьЋЕвІѕвІц. вг┤ВъЉВюёвАю Ж░юВЮИьѕгВъљВъљЖ░ђ ЖИ░ВЌЁВЮё В░Йвіћ вІцвіћ Ж▓ЃВЮђ ВЃЂвІ╣ьъѕ Вќ┤вацВџ┤ Ж▓ЃВю╝вАю GICTвЦ╝ ВЮ┤ВџЕьЋўВЌг Ж│ёвЪЅВаЂВЮИ ВађьЈЅЖ░ђ ЖИ░ВЌЁВЮё вХёВёЮьЋю вІцВЮї ВЮ┤вЦ╝ ЖИ░В┤ѕвАю ьЋўВЌг ВДѕВаЂВЮИ вХёВёЮ ВЮ┤ьЏёВЌљ ВХћВ▓юВЮё ьЋЕвІѕвІц.

вфЕВаЂ :

Ж░юВЮИьѕгВъљВъљВЌљЖ░ђ ьѕгВъљВъљвАюВёюВЮў ВъљВёИ ЖиИвдгЖ│а ВађьЈЅЖ░ђ ЖИ░ВЌЁв░юЖх┤ в░Ев▓Ћ, ВађьЈЅЖ░ђ ВДёвІеВЮё ВюёьЋю ВађьЈЅЖ░ђ вдгВіцьіИ ВаюЖ│хВю╝вАю ВІцВаю ьѕгВъљВъљЖ░ђ ьЋёВџћьЋю вфевЊа ВаЋв│┤вЦ╝ ьЂ┤вЪйВЌљВёю ВаюЖ│хьЋўвіћ Ж▓ЃВЮё вфЕВаЂВю╝вАю ьЋўвЕ░ вўљьЋю Ж░ЋВЮў вѓ┤ВџЕВЌљ ВЮўьЋю ВађьЈЅЖ░ђ ЖИ░ВЌЁвЊцВЮё ьЈгьіИьЈ┤вдгВўцвАю Вџ┤ВўЂьЋўВЌг ВІцВаёВЌљВёю ьѕгВъљВъљЖ░ђ ВЋїВЋёВЋ╝ вљўвіћ Ж▓Ѓ в┐љвДїВЮ┤ ВЋёвІї ВѕўВЮхВЮё ВюёьЋю ВІцВаю ВаЋв│┤вЦ╝ Ж│хВюаьЋўЖИ░ ВюёьЋю вфЕВаЂВЮё Ж░ђВДђЖ│а ВъѕВіхвІѕвІц. ВдЅ, ЖЙИВцђьъѕ ВѕўВЮхВю╝вАю ВЌ░Ж▓░ вља Вѕў Въѕвіћ ВДЂВаЉВаЂВЮИ в░Ев▓ЋЖ│╝ ЖиИВЌљ ВЃЂВЮЉьЋўвіћ ьѕгВъљ Ж░ђвіЦ ЖИ░ВЌЁВЮё ВХћВ▓юьЋЕвІѕвІц.

вѓ┤ВџЕ : вг┤вБїВЃўьћїв│┤ЖИ░

1. ЖИ░ВЌЁвХёВёЮвдгьЈгьіИ

2. ьѕгВъљ Ж░ЋВЮў

ьѕгВъљВъљВЮў ВъљВёИ

ЖИ░ВЌЁВЮў ВќЉВаЂвХёВёЮ(ьѕгВъљВДђьЉю вХёВёЮ)

ЖИ░ВЌЁВЮў ВДѕВаЂвХёВёЮ(ВѓгВЌЁВё▒ в░Ј ВъљВѓ░ вХёВёЮ)

ВађьЈЅЖ░ђ в░юЖх┤ в░Ев▓Ћ : Вё▒ВъЦЖ░ђВ╣ў, ВѕўВЮхЖ░ђВ╣ў, ВъљВѓ░Ж░ђВ╣ў, в░░вІ╣Ж░ђВ╣ў

3. вДц вХёЖИ░ ьЋюЖхГВЮў ВађьЈЅЖ░ђ ЖИ░ВЌЁ ВѕюВюёв│ё вІеЖ│ё вХёВёЮ

4. ьЈгьіИьЈ┤вдгВўц Вџ┤ВўЂ

GICTьѕ┤ ВєїЖ░ю :

1. ЖхГвѓ┤ вДцВХю 300Вќх ВЮ┤ВЃЂВЮў ЖИ░ВЌЁ ВЋй 1,150ВЌгЖ░юВЌљ вїђьЋю ВѕўвЁёВЮў ВъљвБї

2. PER, EPR, EPS, BPS, PBR, ROE, ROAВЮў ьѕгВъљВДђьЉюВЮў ВађьЈЅЖ░ђ ВаЋваг

3. ВўЂВЌЁВЮ┤ВЮхPER, ВўЂВЌЁВЮ┤ВЮхвЦа, вХђВ▒ёв╣ёВюе, вДцВХюВЋА ВдЮЖ░ђВюе вХёВёЮ

4. ВъћВЌгВІюЖ░ёВюёьЌў ьЋаВЮИ вфевЇИВЌљ ВЮўьЋю ВаЂВаЋВБ╝Ж░ђ

5. ьі╣ВаЋ вДцВХю в▓ћВюё, Вѓ░ВЌЁЖх░в│ёВЮў ЖиИвБ╣ ВЃЮВё▒ВЌљ ВЮўьЋю ВађьЈЅЖ░ђ ВѕюВюё

6. ВаёВ▓┤ вЇ░ВЮ┤ьё░в▓аВЮ┤ВіцвЦ╝ ВЮ┤ВџЕьЋю ВІюВъЦВЮў В╣еВ▓┤ Ж│╝ВЌ┤ВЮў Ж░ЮЖ┤ђВаЂ ВДђьЉю ВаюЖ│х

7. ВХћВЮ┤ вХёВёЮВЮё ВюёьЋю ВѕўВЮхВё▒ ВДђьЉюВЮў В░еьіИ ВаюЖ│х

ВюёВЮў ВА░ьЋЕЖ░ђвіЦьЋю вфевЊа ВА░ьЋЕВю╝вАю ВађьЈЅЖ░ђвЦ╝ В░ЙВЮё Вѕў Въѕвіћ ВаювёцВІюВіцВЮў Ж░юв░ю ьѕ┤ВъЁвІѕвІц

<ВађВъЉЖХїВъљ ©ВЋёВЮ┤ьѕгВъљ(www.itooza.com) вг┤вІеВаёВъг в░Ј Въгв░░ьЈг ЖИѕВДђ>

вЇћ ВбІВЮђ ЖИђ ВъЉВё▒ВЌљ ьЂ░ ьъўВЮ┤ вљЕвІѕвІц.