아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

[V차트] 오리온, 사상 최대 실적 전망...'25년 미국 진출 본격화

오리온104,100원, ▼-400원, -0.38%이 올해 사상 최대 실적을 기록할 것으로 예상되는 가운데, 내년에도 안정적인 이익 성장이 기대되고 있다. 증권가는 특히 꼬북칩의 미국 수출이 크게 증가한 점에 주목하며, 유럽 시장 진출 가능성까지 열릴 것으로 전망한다. 또한, 미국 내 인플레이션 심화로 인해 국내 과자 수출업체들이 현지에서 경쟁력 있는 가격으로 제품을 판매하기 유리해졌다. 여기에 K-콘텐츠 열풍으로 한국 문화에 대한 관심과 수요가 증가하면서, 코스트코와 같은 대형 유통 채널에 입점하는 성과도 나타나고 있다.

오리온의 올해 실적은 사상 최고치를 달성할 전망이다. ‘23년 매출액이 2조 9124억 원, 영업이익이 4924억 원으로 ‘22년 대비 각각 1%, 6% 증가했다. 올해는 매출액 3조 877억 원, 영업이익 5425억 원으로 전년 대비 각각 6%, 10% 웃돌 전망이다. 주요 사업은 제품이 86.5% (비스킷 26%, 파이 19.6%, 스낵 31.4%, 기타 9.5%), 상품이 10.5%(비스킷 0.3%, 스낵 4.7%, 기타 5.6%) 차지하고 있다.

3분기 실적은 매출액 7749억 원으로 전년 동기 대비 1% 웃돌았고, 영업이익은 1371억 원으로 6% 밑돌았다. 한국과 중국 법인의 매출액은 각각 0.4%, 2.2% 감소했지만, 베트남과 러시아 법인에서 각각 3.5%, 27.6% 증가하며 성장을 이끌었다. 영업이익 감소의 주요 원인은 중국 법인에서의 19.7% 감소가 크게 작용한 것으로 나타났다.

증권가에 따르면, 오리온의 올해 4분기 실적은 중국과 베트남에서 명절 선물 세트의 선출고 효과가 본격화되면서 수익성 개선이 기대되고 있다. 4분기 예상 실적은 매출액 8,445억 원, 영업이익 1,575억 원으로 전년 동기 대비 각각 10%, 12% 증가할 것으로 전망된다.

또한, 한국, 베트남, 러시아 법인을 중심으로 한 실적 성장에 더해 미국, 동남아, 중동 등으로의 수출이 확대되고 있는 점은 ‘25년 실적 전망을 더욱 밝게 하고 있다.

한편, 기관 투자자가 최근 한 달간 오리온 주식을 각각 41.6만 주 순매수했는데, 이는 전체 주식에 각각 1.1%에 해당한다.

■ V차트 분석

- '24년 3분기 연결 재무 (연환산 차트)

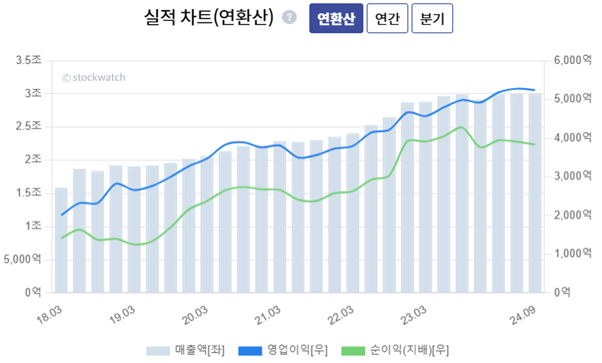

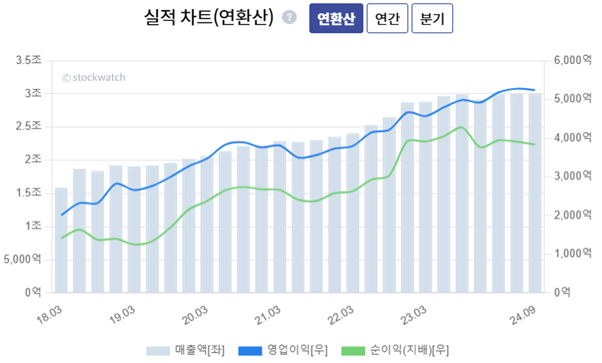

1. 실적 : 3분기 연환산 매출액은 3조 109억 원, 영업이익은 5243억 원으로 '21년 2분기 이후 가파르게 상승 추세다. 순이익은 3835억 원을 기록했다.

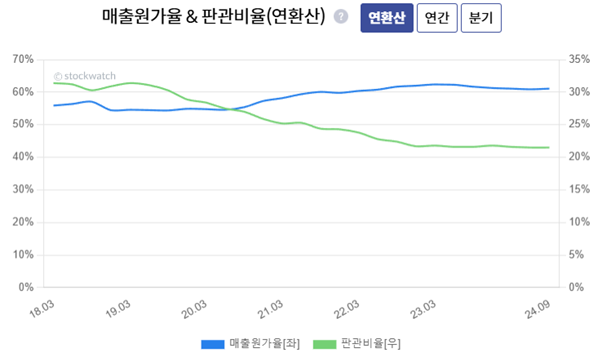

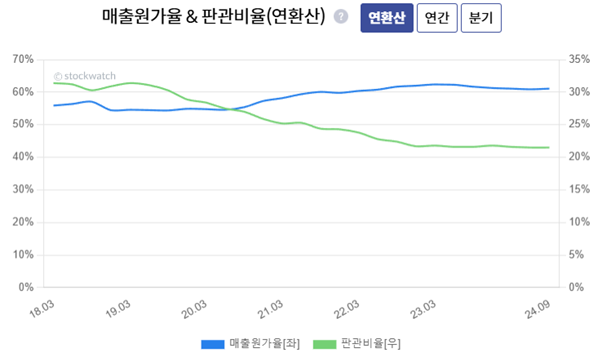

2. 매출원가율 & 판관비율 : 3분기 말 매출원가율은 61.1%, 판관비율은 21.5%로 나타났다. 최근 6년간 원가율과 판관비의 비율 변동이 크지 않다.

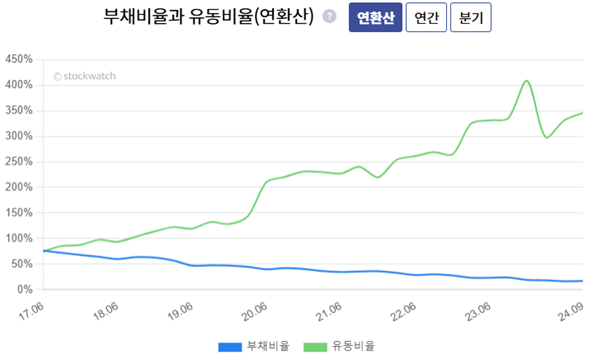

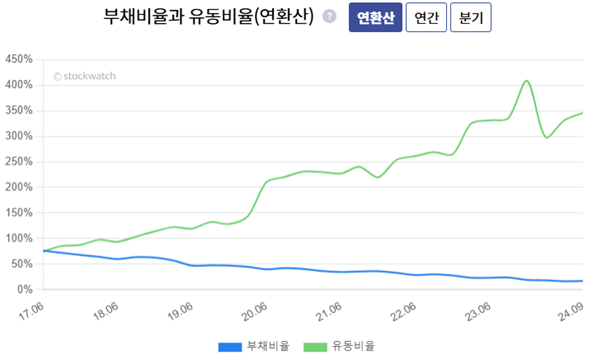

3. 재무건전성 : 3분기 말 부채비율은 17%, 유동비율은 345.5%다. ‘20년 1분기 이후 유동비율이 계속 상승하면서 안정성이 계속 좋아지는 추세다.

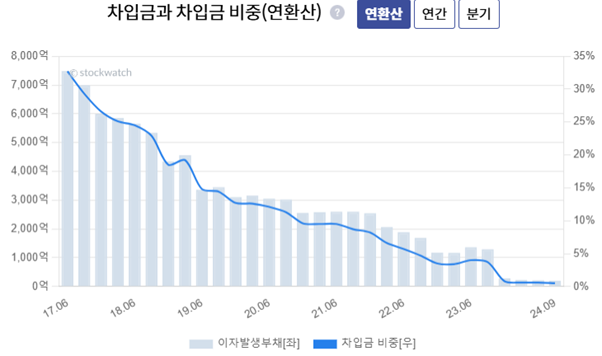

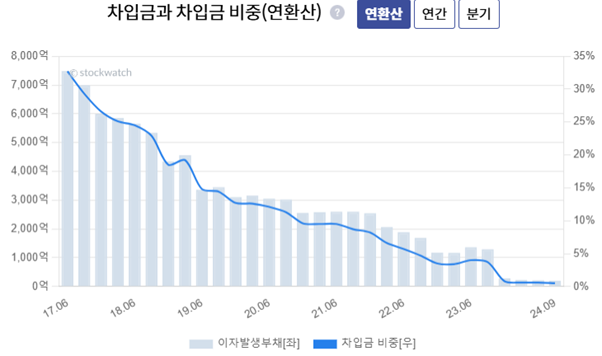

4. 차입금과 차입비중 : 3분기 말 이자발생 부채는 203억 원이고, 차입금 비중은 0.5%다. ‘17년 2분기 이후부터 차입금 규모를 지속적으로 줄이고 있다.

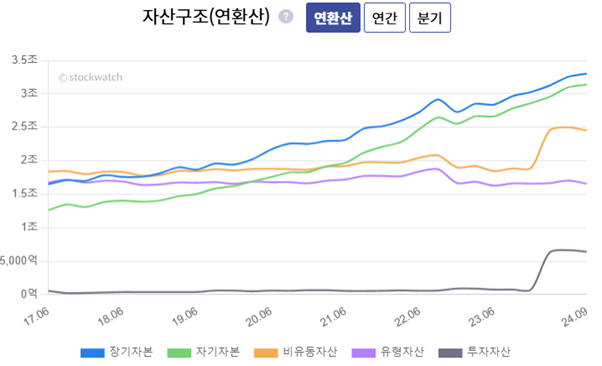

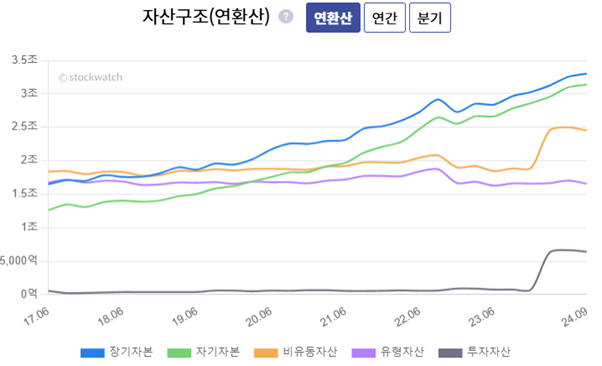

5. 자산구조: 장기자본(자본총계+비유동부채)과 자기자본의 차이가 1632억 원이다. 장기자본과 자기자본의 차이가 작고 유형자산 증가율이 다른 자본에 비해 낮은 기업이 투자 매력이 높다. 설비투자가 많이 들어가는 사업 특성상 비유동자산 규모가 크다.

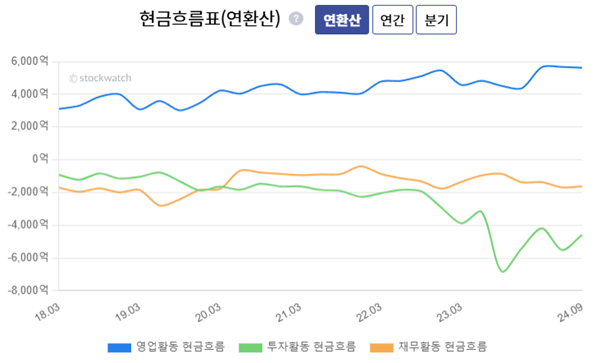

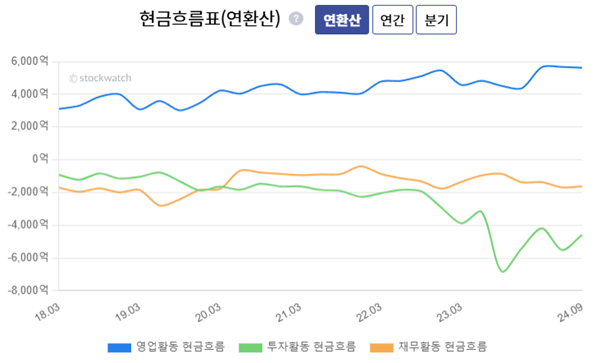

6. 현금흐름표: 영업활동 5624억, 투자활동 -4579억, 재무활동 -1623억 원의 현금흐름을 보인다. 보통 우량기업은 영업(+), 투자(-), 재무(-)의 흐름을 보이는 기업들이 많다. 사업의 특성으로 영업이익 활동에서 편차가 큰 편이다. 오리온은 전형적인 우량주의 현금흐름을 보인다.

☞ 내 관심 종목도 V차트로 분석해 보기

https://itooza.com/vchart

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해 주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

오리온의 올해 실적은 사상 최고치를 달성할 전망이다. ‘23년 매출액이 2조 9124억 원, 영업이익이 4924억 원으로 ‘22년 대비 각각 1%, 6% 증가했다. 올해는 매출액 3조 877억 원, 영업이익 5425억 원으로 전년 대비 각각 6%, 10% 웃돌 전망이다. 주요 사업은 제품이 86.5% (비스킷 26%, 파이 19.6%, 스낵 31.4%, 기타 9.5%), 상품이 10.5%(비스킷 0.3%, 스낵 4.7%, 기타 5.6%) 차지하고 있다.

3분기 실적은 매출액 7749억 원으로 전년 동기 대비 1% 웃돌았고, 영업이익은 1371억 원으로 6% 밑돌았다. 한국과 중국 법인의 매출액은 각각 0.4%, 2.2% 감소했지만, 베트남과 러시아 법인에서 각각 3.5%, 27.6% 증가하며 성장을 이끌었다. 영업이익 감소의 주요 원인은 중국 법인에서의 19.7% 감소가 크게 작용한 것으로 나타났다.

증권가에 따르면, 오리온의 올해 4분기 실적은 중국과 베트남에서 명절 선물 세트의 선출고 효과가 본격화되면서 수익성 개선이 기대되고 있다. 4분기 예상 실적은 매출액 8,445억 원, 영업이익 1,575억 원으로 전년 동기 대비 각각 10%, 12% 증가할 것으로 전망된다.

또한, 한국, 베트남, 러시아 법인을 중심으로 한 실적 성장에 더해 미국, 동남아, 중동 등으로의 수출이 확대되고 있는 점은 ‘25년 실적 전망을 더욱 밝게 하고 있다.

한편, 기관 투자자가 최근 한 달간 오리온 주식을 각각 41.6만 주 순매수했는데, 이는 전체 주식에 각각 1.1%에 해당한다.

■ V차트 분석

- '24년 3분기 연결 재무 (연환산 차트)

1. 실적 : 3분기 연환산 매출액은 3조 109억 원, 영업이익은 5243억 원으로 '21년 2분기 이후 가파르게 상승 추세다. 순이익은 3835억 원을 기록했다.

2. 매출원가율 & 판관비율 : 3분기 말 매출원가율은 61.1%, 판관비율은 21.5%로 나타났다. 최근 6년간 원가율과 판관비의 비율 변동이 크지 않다.

3. 재무건전성 : 3분기 말 부채비율은 17%, 유동비율은 345.5%다. ‘20년 1분기 이후 유동비율이 계속 상승하면서 안정성이 계속 좋아지는 추세다.

4. 차입금과 차입비중 : 3분기 말 이자발생 부채는 203억 원이고, 차입금 비중은 0.5%다. ‘17년 2분기 이후부터 차입금 규모를 지속적으로 줄이고 있다.

5. 자산구조: 장기자본(자본총계+비유동부채)과 자기자본의 차이가 1632억 원이다. 장기자본과 자기자본의 차이가 작고 유형자산 증가율이 다른 자본에 비해 낮은 기업이 투자 매력이 높다. 설비투자가 많이 들어가는 사업 특성상 비유동자산 규모가 크다.

6. 현금흐름표: 영업활동 5624억, 투자활동 -4579억, 재무활동 -1623억 원의 현금흐름을 보인다. 보통 우량기업은 영업(+), 투자(-), 재무(-)의 흐름을 보이는 기업들이 많다. 사업의 특성으로 영업이익 활동에서 편차가 큰 편이다. 오리온은 전형적인 우량주의 현금흐름을 보인다.

☞ 내 관심 종목도 V차트로 분석해 보기

https://itooza.com/vchart

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해 주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

더 좋은 글 작성에 큰 힘이 됩니다.