아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

[V차트] 삼성전기, 실적 둔화 우려에도 미래 위한 투자확대...중장기 관점 필요

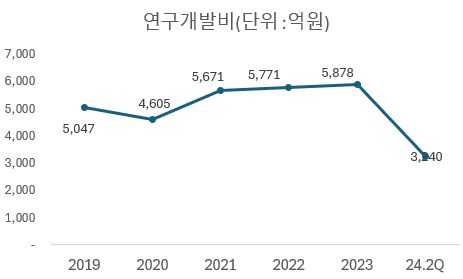

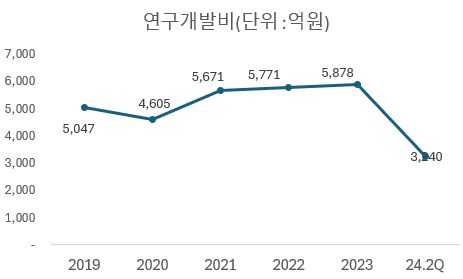

삼성전기263,000원, ▼-2,000원, -0.75%가 실적 성장 둔화 우려에도 기술 개발에 투자를 늘리면서 장기적인 돌파구를 마련하고 있다. 최근 증권가에서는 삼성전기의 하반기 실적 전망을 하향 조정하고 있다. 조정의 주요 원인은 전방산업인 스마트폰, PC 등의 수요 부진이다. 그럼에도 삼성전기는 꾸준한 기술개발 투자를 이어오고 있다. 최근 5년간 매출의 6% 수준을 연구개발비에 투자 중이고, 그 규모는 평균 5000억 원이 넘는다. 올해도 상반기에만 3000억원 이상을 지출해 비슷한 추세라면 연말까지 작년의 5800억 원을 넘어설 전망이다.

2024년 반기보고서에 따르면 연구개발 성과로 향후 고부가가치 상품 매출 확대 등이 실적 회복에 원동력이 될 것으로 기대되고 있다. NH투자증권의 이규하 연구원은 "중장기적으로 기존 MLCC를 포함해 실리콘 커패시터, 유리기판 등 AI고도화에 힘입어 신규 납품할 수 있는 제품군이 확대된다는 점은 긍정적"이라고 분석했다.

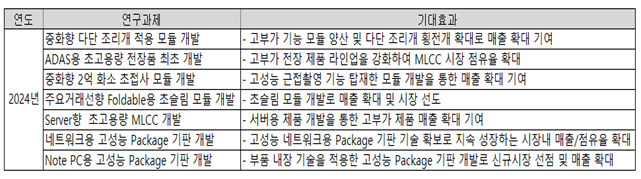

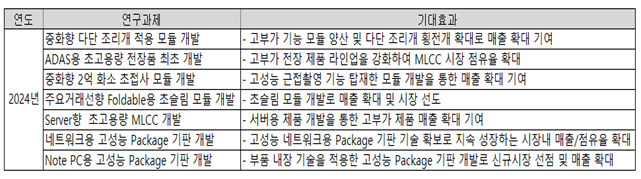

<삼성전기 반기보고서 - 2024년 상반기 연구개발 실적>

삼성전기의 올해 실적은 전년 대비 증가할 전망이다. ‘23년 매출액이 8조 9094억 원으로 ‘22년 대비 6% 감소, 영업이익은 6394억 원으로 ‘22년 대비 46% 감소했다. 올해는 매출액 10조 4190억 원으로 전년 대비 17% 증가, 영업이익은 8339억 원으로 전년 대비 30% 증가할 전망이다. 주요 매출 구성은 컴포턴트 사업부(수동소자) 41.95%, 광학통신 솔루션(카메라 및 통신모듈) 40.24%, 패키지 솔루션(반도체 패키지 기판) 17.81%다.

2분기 실적은 매출액 2조 5801억 원, 영업이익 2081억 원으로 전년 동기 대비 각각 16%, 2% 증가했다. 증권가에 따르면 컴포넌트 사업부에서 IT와 산업 및 전장용 매출이 증가했고, 패키지솔루션 사업부에서 모바일 및 서버용 등의 기판 수요 확대로 매출이 증가했다. 하지만 광학솔루션 사업부에서는 계절적 비수기 영향으로 매출이 감소했다.

24일 기준 삼성전기의 증권사 컨센서스에 따르면 올해 3분기 실적은 매출액 2조 6436억 원, 영업이익 2362억 원이 전망된다. 이는 전년 동기 대비 각각 12%, 28% 증가한 수치다. 컴포넌트 사업부에서 서버 및 전장용 제품이 호조세가 예상되고, 기판에서도 서버 및 전장용 중심으로 10% 내외의 매출 성장이 전망된다. 또한, 중장기적으로 AI 고도화에 따른 실리콘 커패시터, 유리기판 등의 신규 납품 제품군이 확대될 것으로 전망했다.

■ V차트 분석

- '24년 2분기 연결 재무 (연환산 차트)

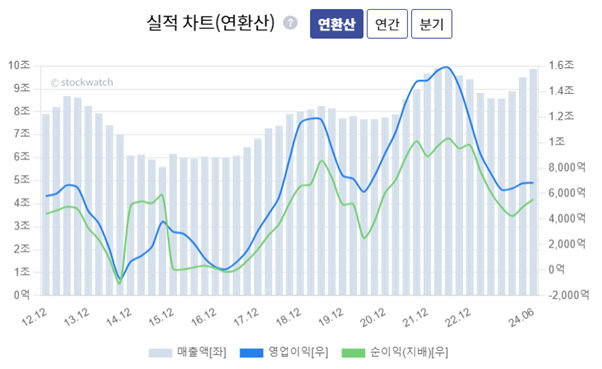

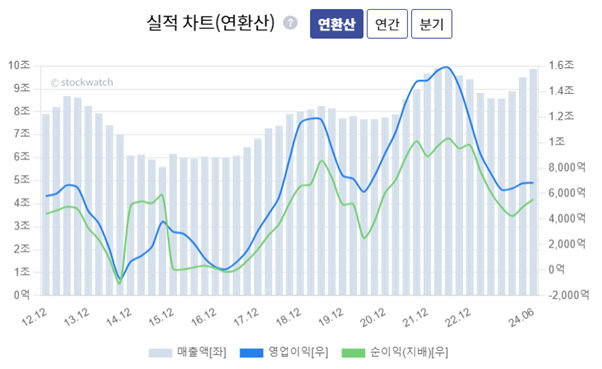

1. 실적 : 2분기 연환산 매출액은 9조 8716억원, 영업이익은 6828억원으로 '22년 2분기 이후 줄어드는 추세다. 순이익은 5545억원을 기록했다.

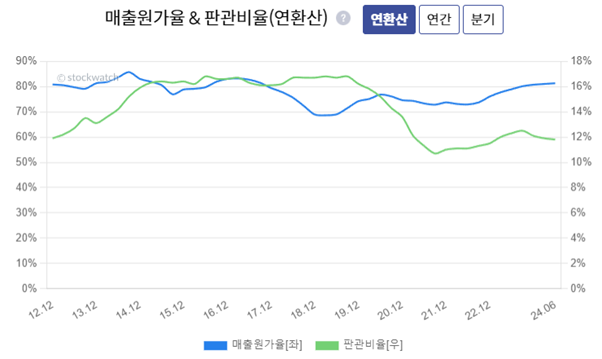

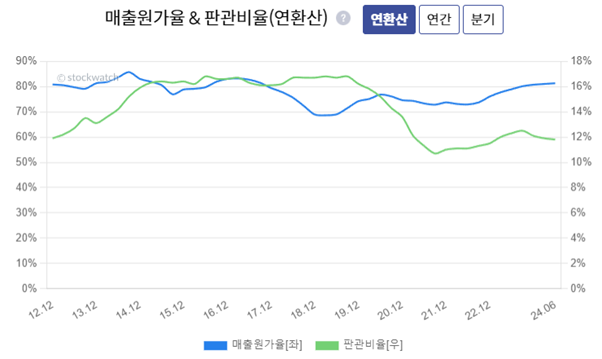

2. 매출원가율 & 판관비율 : 2분기 말 매출원가율은 81.3%, 판관비율은 11.8%로 나타났다. 지난 10년간 매출원가는 70%~80% 범위에 있었으며, 판관비율은 19년까지 16%를 유지하다가 최근들어 12% 수준까지 감소했다.

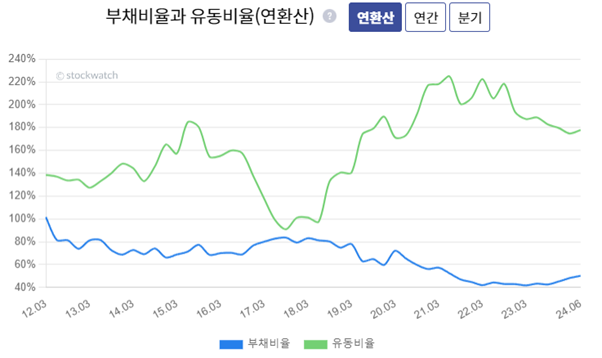

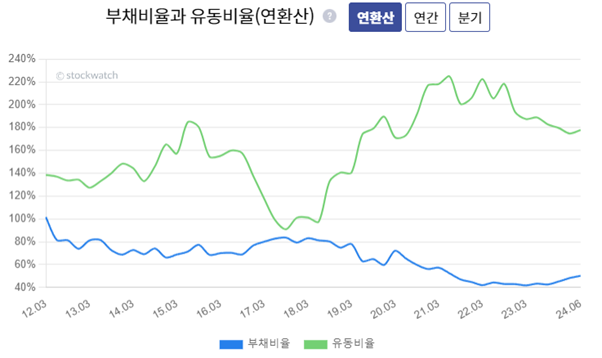

3. 재무건전성 : 2분기 말 부채비율은 50.2%, 유동비율은 177.8%이다. 부채비율은 지난 10년간 80% 이하를 꾸준히 유지했다.

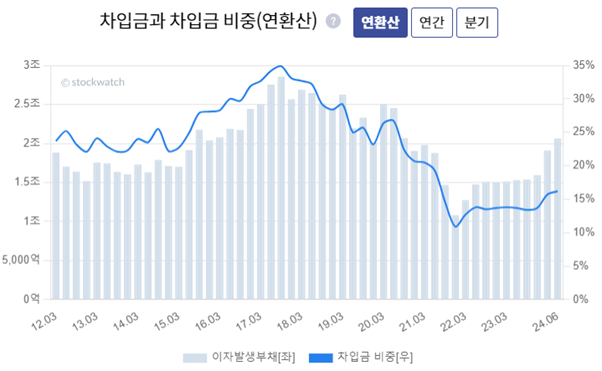

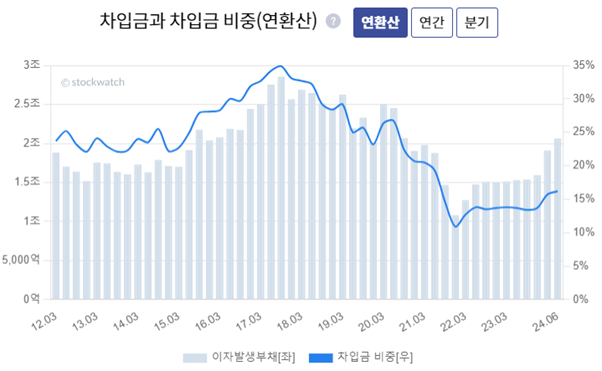

4. 차입금과 차입비중 : 2분기 말 이자발생 부채는 2조 649억 원이고, 차입금 비중은 16.2%이다. ‘22년 1분기에는 이자발생부채가 1조원 대까지 감소하기도 했지만 그 후 다시 증가하는 추세다.

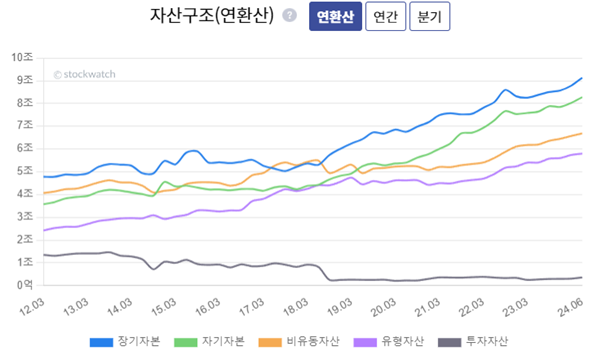

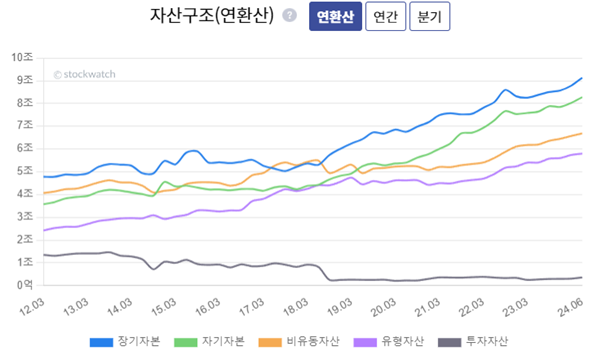

5. 자산구조: 장기자본(자본총계+비유동부채)과 자기자본의 차이가 8550억 원이다. 자산구조가 전반적으로 우상향을 유지하고 있다. 장기자본, 자기자본, 고정자산 순서로 높아야 좋은 자본구조이다.

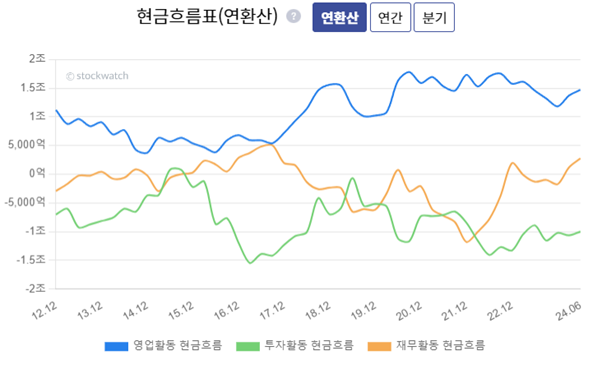

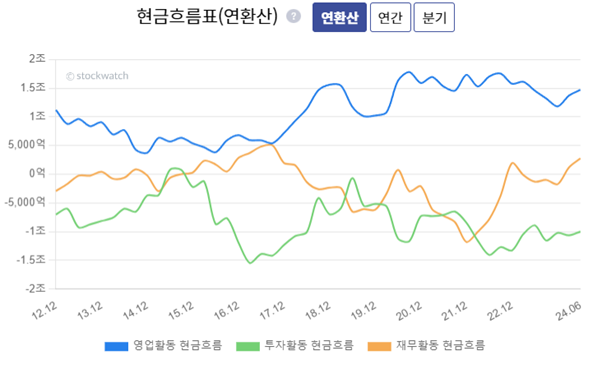

6. 현금흐름표: 영업활동 1조 4697억, 투자활동 -9985억, 재무활동 2747억의 현금흐름을 보인다. 2분기 연결 현금흐름표에 의하면 투자활동 현금흐름에서는 유형자산의 취득으로 인한 4721억원의 현금유출이 가장 큰 비중을 차지했으며, 재무활동 현금흐름에서는 단기차입금의 차입으로 순현금유입이 발생한 것으로 분석된다.

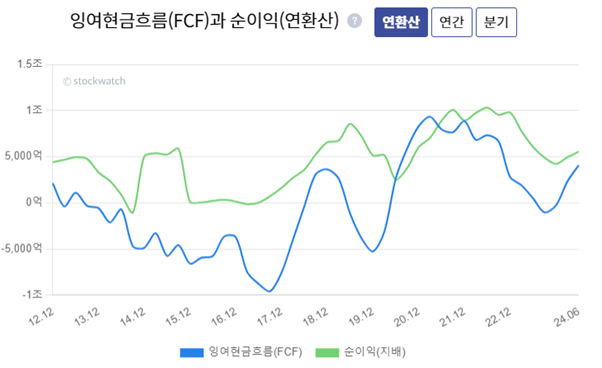

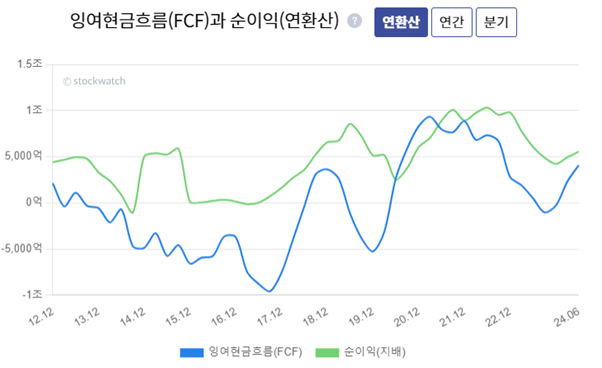

7. 잉여현금흐름(FCF)과 순이익(연환산) 올해 2분기 잉여현금흐름은 4095억 원이고, 순이익은 5545억 원이다.

☞ 내 관심 종목도 V차트로 분석 해보기

https://itooza.com/vchart

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해 주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

2024년 반기보고서에 따르면 연구개발 성과로 향후 고부가가치 상품 매출 확대 등이 실적 회복에 원동력이 될 것으로 기대되고 있다. NH투자증권의 이규하 연구원은 "중장기적으로 기존 MLCC를 포함해 실리콘 커패시터, 유리기판 등 AI고도화에 힘입어 신규 납품할 수 있는 제품군이 확대된다는 점은 긍정적"이라고 분석했다.

<삼성전기 반기보고서 - 2024년 상반기 연구개발 실적>

삼성전기의 올해 실적은 전년 대비 증가할 전망이다. ‘23년 매출액이 8조 9094억 원으로 ‘22년 대비 6% 감소, 영업이익은 6394억 원으로 ‘22년 대비 46% 감소했다. 올해는 매출액 10조 4190억 원으로 전년 대비 17% 증가, 영업이익은 8339억 원으로 전년 대비 30% 증가할 전망이다. 주요 매출 구성은 컴포턴트 사업부(수동소자) 41.95%, 광학통신 솔루션(카메라 및 통신모듈) 40.24%, 패키지 솔루션(반도체 패키지 기판) 17.81%다.

2분기 실적은 매출액 2조 5801억 원, 영업이익 2081억 원으로 전년 동기 대비 각각 16%, 2% 증가했다. 증권가에 따르면 컴포넌트 사업부에서 IT와 산업 및 전장용 매출이 증가했고, 패키지솔루션 사업부에서 모바일 및 서버용 등의 기판 수요 확대로 매출이 증가했다. 하지만 광학솔루션 사업부에서는 계절적 비수기 영향으로 매출이 감소했다.

24일 기준 삼성전기의 증권사 컨센서스에 따르면 올해 3분기 실적은 매출액 2조 6436억 원, 영업이익 2362억 원이 전망된다. 이는 전년 동기 대비 각각 12%, 28% 증가한 수치다. 컴포넌트 사업부에서 서버 및 전장용 제품이 호조세가 예상되고, 기판에서도 서버 및 전장용 중심으로 10% 내외의 매출 성장이 전망된다. 또한, 중장기적으로 AI 고도화에 따른 실리콘 커패시터, 유리기판 등의 신규 납품 제품군이 확대될 것으로 전망했다.

■ V차트 분석

- '24년 2분기 연결 재무 (연환산 차트)

1. 실적 : 2분기 연환산 매출액은 9조 8716억원, 영업이익은 6828억원으로 '22년 2분기 이후 줄어드는 추세다. 순이익은 5545억원을 기록했다.

2. 매출원가율 & 판관비율 : 2분기 말 매출원가율은 81.3%, 판관비율은 11.8%로 나타났다. 지난 10년간 매출원가는 70%~80% 범위에 있었으며, 판관비율은 19년까지 16%를 유지하다가 최근들어 12% 수준까지 감소했다.

3. 재무건전성 : 2분기 말 부채비율은 50.2%, 유동비율은 177.8%이다. 부채비율은 지난 10년간 80% 이하를 꾸준히 유지했다.

4. 차입금과 차입비중 : 2분기 말 이자발생 부채는 2조 649억 원이고, 차입금 비중은 16.2%이다. ‘22년 1분기에는 이자발생부채가 1조원 대까지 감소하기도 했지만 그 후 다시 증가하는 추세다.

5. 자산구조: 장기자본(자본총계+비유동부채)과 자기자본의 차이가 8550억 원이다. 자산구조가 전반적으로 우상향을 유지하고 있다. 장기자본, 자기자본, 고정자산 순서로 높아야 좋은 자본구조이다.

6. 현금흐름표: 영업활동 1조 4697억, 투자활동 -9985억, 재무활동 2747억의 현금흐름을 보인다. 2분기 연결 현금흐름표에 의하면 투자활동 현금흐름에서는 유형자산의 취득으로 인한 4721억원의 현금유출이 가장 큰 비중을 차지했으며, 재무활동 현금흐름에서는 단기차입금의 차입으로 순현금유입이 발생한 것으로 분석된다.

7. 잉여현금흐름(FCF)과 순이익(연환산) 올해 2분기 잉여현금흐름은 4095억 원이고, 순이익은 5545억 원이다.

☞ 내 관심 종목도 V차트로 분석 해보기

https://itooza.com/vchart

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해 주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

더 좋은 글 작성에 큰 힘이 됩니다.