아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

“이마트, 2Q 적자지속에도 목표가↑…펀더멘털 개선 기대”-하나

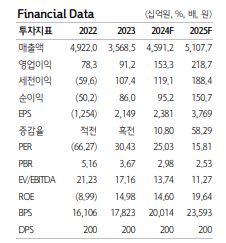

하나증권은 14일 이마트63,400원, ▲1,500원, 2.42%에 대한 투자의견 ‘매수’를 유지하면서 목표주가를 7만4000원으로 높였다. 2분기 영업적자를 지속했지만, 구조조정과 비용 효율화가 진행되고 있어 본업인 할인점에서 매출 반등이 나타난다면 증익이 가능할 것이란 판단에서다. 전 거래일 종가는 5만9600원이다.

이마트는 2분기 연결 기준 매출이 7조560억원으로 전년 동기 대비 3% 감소하고, 영업적자 346억원을 기록하며 적자를 지속했다. 시장 기대치 영업이익 390억원에 부합하는 실적으로, 전반적인 사업부가 판관비 효율화와 비용 절감으로 수익성 개선이 나타났다는 평가다.

서현정 연구원은 “할인점은 소비경기 위축과 온라인 채널 침투에 따른 비식품 판매 부진으로 매출 흐름이 부진한 상황”이라면서도 “에브리데이를 할인점으로 흡수하고, 매입 조직 통합으로 하반기에는 수익성 개선에 초점을 맞출 계획”이라고 전했다.

이어 “7월 할인점 기존점은 전년 동기 대비 8.5% 줄어들며 부진했지만, 3분기는 마트 추석 특수로 전분기 대비 기존점 성장률 반등이 예상된다”며 “3분기 연결 영업이익은 전년 동기 대비 55% 증가한 1204억원 수준을 거둘 것”이라고 밝혔다.

그러면서 “현재 이마트는 실적과 펀더멘털 개선에 집중하는 모습으로 사업구조 개선의 한계와 할인점의 매출 성장률 둔화 등 구조적 불안 요인은 존재하지만, 이익 개선 만큼 주가의 방향성은 분명해질 수 있다”고 말했다.

<자료>이마트, 하나증권

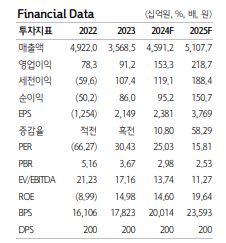

이마트는 2분기 연결 기준 매출이 7조560억원으로 전년 동기 대비 3% 감소하고, 영업적자 346억원을 기록하며 적자를 지속했다. 시장 기대치 영업이익 390억원에 부합하는 실적으로, 전반적인 사업부가 판관비 효율화와 비용 절감으로 수익성 개선이 나타났다는 평가다.

서현정 연구원은 “할인점은 소비경기 위축과 온라인 채널 침투에 따른 비식품 판매 부진으로 매출 흐름이 부진한 상황”이라면서도 “에브리데이를 할인점으로 흡수하고, 매입 조직 통합으로 하반기에는 수익성 개선에 초점을 맞출 계획”이라고 전했다.

이어 “7월 할인점 기존점은 전년 동기 대비 8.5% 줄어들며 부진했지만, 3분기는 마트 추석 특수로 전분기 대비 기존점 성장률 반등이 예상된다”며 “3분기 연결 영업이익은 전년 동기 대비 55% 증가한 1204억원 수준을 거둘 것”이라고 밝혔다.

그러면서 “현재 이마트는 실적과 펀더멘털 개선에 집중하는 모습으로 사업구조 개선의 한계와 할인점의 매출 성장률 둔화 등 구조적 불안 요인은 존재하지만, 이익 개선 만큼 주가의 방향성은 분명해질 수 있다”고 말했다.

<자료>이마트, 하나증권

더 좋은 글 작성에 큰 힘이 됩니다.