아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

“슈프리마, ‘깜짝 실적’+M&A 성과 가시화…목표가 상향”-신한

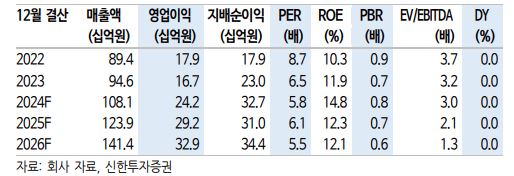

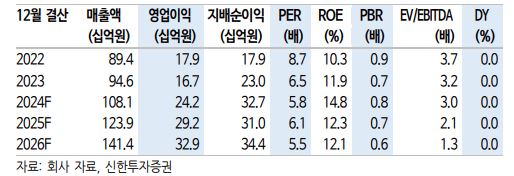

신한투자증권은 22일 슈프리마23,150원, ▲250원, 1.09%에 대해 2분기 ‘깜짝 실적’에 이어 3분기내 인수·합병(M&A) 성과가 가시화될 것으로 내다봤다. 이에 투자의견 ‘매수’를 유지하면서 목표주가를 기존 4만원에서 4만4000원으로 상향했다. 전 거래일 종가는 2만6150원이다.

최승환 연구원은 “1분기 실적 정체와 이벤트 부재로 주가는 횡보세였지만, 호실적과 자본효율성 증대에 따라 리레이팅(재평가) 동력이 강화돼 하반기 본격적인 주가상승이 기대된다”면서 목표주가 조정 이유를 밝혔다.

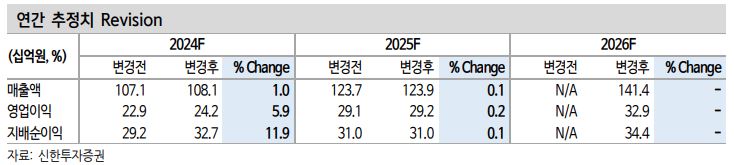

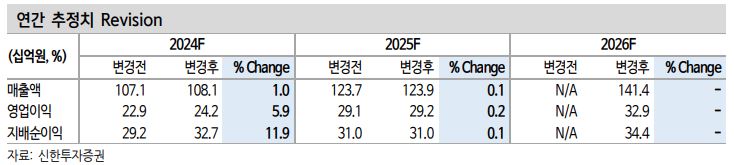

슈프리마의 2분기 매출액은 270억원으로 전년 동기 대비 15.9% 늘고, 영업이익은 같은 기간 132% 증가한 61억원으로 전망된다. 기존 추정치 대비 매출액은 4.4%, 영업이익은 57.6% 상향된 실적이다.

최 연구원은 “반도체, 배터리, 완성차 국내 대기업의 북미공장 생태계 확대에 따라 시스템통합(SI) 프로젝트 증가 국면”이라며 “2분기부터 관련 매출 확대로 두 자릿수 외형성장이 회복되며, 하반기 성장도 가속화될 것”이라고 봤다.

이어 “퀄컴향 인디스플레이 지문인식 솔루션 ‘바이오사인’이 2분기부터 공급단가 인상이 반영돼 수익성이 크게 개선됐다”며 “유기발광다이오드(OLED), 폴더블의 침투율 확대에 따라 바이오사인 수익 규모도 증가 추세”라고 전했다.

3분기 내 M&A 성과가 가시화될 것으로 바라봤다. 그는 “인수 타깃은 국내외 영상보안 솔루션(SW)기업으로, 인수시 기존 하드웨어 경쟁력과 시너지를 낼 것”이라며 “미진출 영역이던 영상분석 알고리즘, 자율주행, 로봇 등으로 사업영역 확대가 가능하다”고 설명했다.

그러면서 “M&A는 호재로 막대한 현금유보에 따른 자본 효율성 의문이 해소되고, 본업 성장기대 또한 높일 수 있는 이벤트”라고 판단했다.

최승환 연구원은 “1분기 실적 정체와 이벤트 부재로 주가는 횡보세였지만, 호실적과 자본효율성 증대에 따라 리레이팅(재평가) 동력이 강화돼 하반기 본격적인 주가상승이 기대된다”면서 목표주가 조정 이유를 밝혔다.

슈프리마의 2분기 매출액은 270억원으로 전년 동기 대비 15.9% 늘고, 영업이익은 같은 기간 132% 증가한 61억원으로 전망된다. 기존 추정치 대비 매출액은 4.4%, 영업이익은 57.6% 상향된 실적이다.

최 연구원은 “반도체, 배터리, 완성차 국내 대기업의 북미공장 생태계 확대에 따라 시스템통합(SI) 프로젝트 증가 국면”이라며 “2분기부터 관련 매출 확대로 두 자릿수 외형성장이 회복되며, 하반기 성장도 가속화될 것”이라고 봤다.

이어 “퀄컴향 인디스플레이 지문인식 솔루션 ‘바이오사인’이 2분기부터 공급단가 인상이 반영돼 수익성이 크게 개선됐다”며 “유기발광다이오드(OLED), 폴더블의 침투율 확대에 따라 바이오사인 수익 규모도 증가 추세”라고 전했다.

3분기 내 M&A 성과가 가시화될 것으로 바라봤다. 그는 “인수 타깃은 국내외 영상보안 솔루션(SW)기업으로, 인수시 기존 하드웨어 경쟁력과 시너지를 낼 것”이라며 “미진출 영역이던 영상분석 알고리즘, 자율주행, 로봇 등으로 사업영역 확대가 가능하다”고 설명했다.

그러면서 “M&A는 호재로 막대한 현금유보에 따른 자본 효율성 의문이 해소되고, 본업 성장기대 또한 높일 수 있는 이벤트”라고 판단했다.

더 좋은 글 작성에 큰 힘이 됩니다.