м•„мқҙнҲ¬мһҗ лүҙмҠӨ > м „мІҙ

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

вҖңLGмғқнҷңкұҙк°•, 2Q мҳҒм—…мқҙмқө кё°лҢҖм№ҳ л¶Җн•©вҖҰнҲ¬мһҗмқҳкІ¬В·лӘ©н‘ңк°ҖвҶ‘вҖң-NH

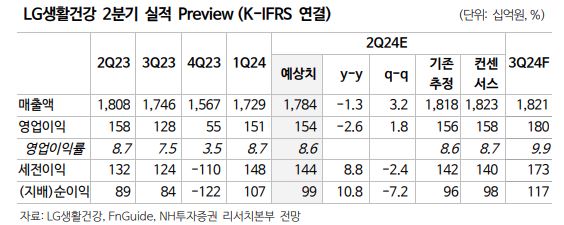

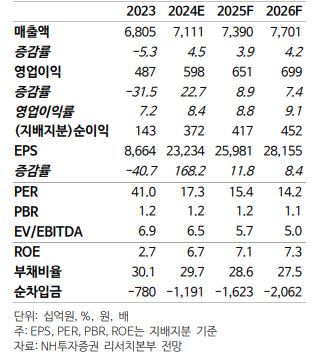

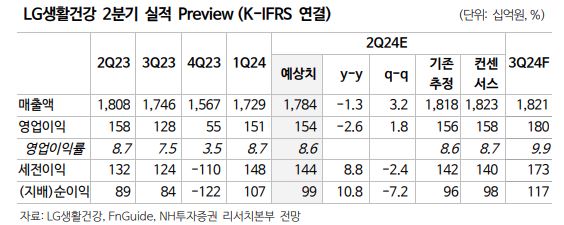

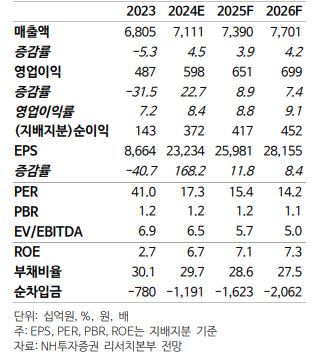

NHнҲ¬мһҗмҰқк¶Ңмқҙ 17мқј LGмғқнҷңкұҙк°•324,500мӣҗ, в–ј-1,500мӣҗ, -0.46%м—җ лҢҖн•ҙ 2분기 мҳҒм—…мқҙмқөмқҙ мӢңмһҘ кё°лҢҖм№ҳм—җ л¶Җн•©н• кІғмқҙлқјл©° нҲ¬мһҗмқҳкІ¬мқ„ вҖҳмӨ‘лҰҪ(Hold)вҖҷм—җм„ң вҖҳл§ӨмҲҳвҖҷлЎң мғҒн–Ҙн–ҲлӢӨ. лӘ©н‘ңмЈјк°ҖлҠ” кё°мЎҙ 42л§Ңмӣҗм—җм„ң 50л§ҢмӣҗмңјлЎң 19% мҳ¬л ёлӢӨ. м „ кұ°лһҳмқј мў…к°ҖлҠ” 40л§Ң1000мӣҗмқҙлӢӨ.

мӨ‘көӯ мқҙм»ӨлЁёмҠӨ мұ„л„җм—җм„ң м–‘нҳён•ң м„ұкіјлҘј ліҙмқҙкі мһҲмңјл©°, л©ҙм„ё м—ӯмӢң м „л¶„кё° лҢҖ비 мҰқк°Җн•ҳл©° мҶҗмқө м•Ҳм •нҷ”к°Җ лҗ кІғмқҙлһҖ нҢҗлӢЁм—җм„ңлӢӨ.

м •м§ҖмңӨ м—°кө¬мӣҗмқҖ вҖңLGмғқнҷңкұҙк°•мқҳ мӨ‘көӯ мӢӨм ҒмқҖ 2분기лҘј м§ҖлӮҳл©ҙ мҷ„м—°н•ң нҡҢліө 추세м—җ м ‘м–ҙл“Ө кІғвҖқмқҙлқјл©° вҖң비мӨ‘көӯ м§Җм—ӯ нҷ•мһҘмқҖ м—…мў… лӮҙ к°ҖмһҘ лҚ”л””м§Җл§Ң, л¶ҒлҜё мҶҗмқө м•Ҳм •нҷ”мҷҖ мӢ к·ң мұ„л„җм—җ м Ғк·№м ҒмңјлЎң лҢҖмқ‘ мӨ‘вҖқмқҙлқјкі л§җн–ҲлӢӨ.

мқҙм–ҙ вҖңм§ҖлӮң 1분기 л¶ҒлҜё м§Җм—ӯ л§Өм¶ңм•ЎмқҖ м „л…„ лҸҷкё° лҢҖ비 11% к°җмҶҢн–Ҳм§Җл§Ң, м—җмқҙліёмқҳ н•ҙмҷё мӮ¬м—…(н‘ём—җлҘҙнҶ лҰ¬мҪ”) мІ мҲҳлҘј м ңмҷён•ҳл©ҙ кё°мЎҙ лёҢлһңл“ң л§Өм¶ңмқҖ м„ұмһҘмқ„ ліҙмҳҖлӢӨвҖқл©° вҖңкөӯлӮҙлҠ” м§ҖлӮңн•ҙ к°Җ맹мӮ¬м—… мў…лЈҢ мқҙнӣ„ мҳ¬лҰ¬лёҢмҳҒ лӮҙ лёҢлһңл“ң л…ём¶ңлҸ„к°Җ м§ҖмҶҚ мҰқк°Җн•ҳкі мһҲлӢӨвҖқкі л§җн–ҲлӢӨ. 1분기 нҷ”мһҘн’Ҳ л§Өм¶ңм—җм„ң мҳЁлқјмқёкіј H&B н•©мӮ° 비мӨ‘мқҖ м•Ҫ 10%к№Ңм§Җ мғҒмҠ№н•ң кІғмңјлЎң лҙӨлӢӨ.

LGмғқнҷңкұҙк°•мқҳ 2분기 л§Өм¶ңм•ЎмқҖ м „л…„ лҸҷкё° лҢҖ비 1% мӨ„м–ҙл“ 1мЎ°7841м–өмӣҗ, мҳҒм—…мқҙмқөмқҖ к°ҷмқҖ кё°к°„ 3% к°җмҶҢн•ң 1537м–өмӣҗмңјлЎң мӢңмһҘ кё°лҢҖм№ҳ мҳҒм—…мқҙмқөм—җ л¶Җн•©н• м „л§қмқҙлӢӨ.

нҷ”мһҘн’Ҳ л¶Җл¬ё л§Өм¶ңм•Ўкіј мҳҒм—…мқҙмқөмқҖ 7448м–өмӣҗ, 603м–өмӣҗмңјлЎң м „л…„ лҸҷкё° лҢҖ비 к°Ғк°Ғ 5%, 14% к°җмҶҢн• кІғмңјлЎң м¶”м •н–ҲлӢӨ. л©ҙм„ёлҠ” м „л¶„кё° лҢҖ비 л§Өм¶ңмқҙ м„ұмһҘн•ҳл©° м•Ҳм •м Ғмқё мқҙмқө л ҲлІЁмқҙ мҳҲмғҒлҗҳл©°, мӨ‘көӯмқҖ м „л…„ лҸҷкё° лҢҖ비 9% мҰқк°Җн•ң 1660м–өмӣҗмңјлЎң мҳЁлқјмқё м„ұмһҘмқҙ мҳӨн”„лқјмқё л¶Җ진мқ„ мғҒмҮ„н• кІғмңјлЎң лӮҙлӢӨлҙӨлӢӨ.

к·ёлҠ” вҖң2분기 мҳӨнңҳ, мҲЁ л§ӨмһҘ мІ мҲҳлҘј л§Ҳл¬ҙлҰ¬н–Ҳкё°м—җ мғҒл°ҳкё°к№Ңм§ҖлҠ” мҳӨн”„лқјмқё л§Өм¶ң кё°м Җ л¶ҖлӢҙмқҙ мғҒмЎҙн•ңлӢӨвҖқл©ҙм„ңлҸ„ вҖңмІңкё°лӢЁ лҰ¬лүҙм–ј м ңн’Ҳмқ„ мӨ‘мӢ¬мңјлЎң лҚ”мҡ°мқё(Douyin), нӢ°лӘ°(Tmall) л“ұ мқҙм»ӨлЁёмҠӨ 비мӨ‘ нҷ•лҢҖлЎң м „мІҙ л§Өм¶ңмқҖ л°ҳл“ұн• кІғвҖқмқҙлқјкі л°қнҳ”лӢӨ.

мғқнҷңмҡ©н’Ҳ л§Өм¶ңм•Ўкіј мҳҒм—…мқҙмқөмқҖ к°Ғк°Ғ 5460м–өмӣҗ, 355м–өмӣҗмңјлЎң мҳҲмғҒн–ҲлӢӨ. м • м—°кө¬мӣҗмқҖ вҖңм—җмқҙліё н•ҙмҷё мӮ¬м—… мІ мҲҳлЎң л§Өм¶ңмқҖ л°Ӣл°Ӣн•ҳкІ м§Җл§Ң, көӯлӮҙ н”„лҰ¬лҜём—„ лёҢлһңл“ң лҜ№мҠӨ к°ңм„ мқҙ м§ҖмҶҚлҗ кІғвҖқмқҙлқјкі л§җн–ҲлӢӨ. мқҢлЈҢ л¶Җл¬ёмқҖ лӮҙмҲҳ кІҪкё° мң„축과 мӣҗл¶Җмһҗмһ¬ к°ҖкІ© л¶ҖлӢҙ л“ұмңјлЎң м „л…„ лҢҖ비 л§Ҳ진мқҙ 축мҶҢлҗ кІғмңјлЎң л°”лқјлҙӨлӢӨ.

к·ёлҹ¬л©ҙм„ң вҖңн•ҳл°ҳкё° л©ҙм„ёмҷҖ мӨ‘көӯ мӢӨм Ғ кё°м ҖлҸ„ нҺём•Ҳн•ң лҚ°лӢӨ, мҶҢ비 к°ңм„ к°ҖлҠҘм„ұлҸ„ м—ҙм–ҙ л‘ҳ н•„мҡ”к°Җ мһҲлӢӨвҖқл©ҙм„ң вҖңмөңк·ј нҷ”мһҘн’Ҳ м„№н„° м „л°ҳмқҳ мЈјк°Җк°Җ нҒ¬кІҢ мғҒмҠ№н•ҙ мғҒлҢҖм Ғмқё мһ¬нҸүк°Җ м—¬л Ҙмқҙ мЎҙмһ¬н•ңлӢӨвҖқкі лҚ§л¶ҷмҳҖлӢӨ.

мӨ‘көӯ мқҙм»ӨлЁёмҠӨ мұ„л„җм—җм„ң м–‘нҳён•ң м„ұкіјлҘј ліҙмқҙкі мһҲмңјл©°, л©ҙм„ё м—ӯмӢң м „л¶„кё° лҢҖ비 мҰқк°Җн•ҳл©° мҶҗмқө м•Ҳм •нҷ”к°Җ лҗ кІғмқҙлһҖ нҢҗлӢЁм—җм„ңлӢӨ.

м •м§ҖмңӨ м—°кө¬мӣҗмқҖ вҖңLGмғқнҷңкұҙк°•мқҳ мӨ‘көӯ мӢӨм ҒмқҖ 2분기лҘј м§ҖлӮҳл©ҙ мҷ„м—°н•ң нҡҢліө 추세м—җ м ‘м–ҙл“Ө кІғвҖқмқҙлқјл©° вҖң비мӨ‘көӯ м§Җм—ӯ нҷ•мһҘмқҖ м—…мў… лӮҙ к°ҖмһҘ лҚ”л””м§Җл§Ң, л¶ҒлҜё мҶҗмқө м•Ҳм •нҷ”мҷҖ мӢ к·ң мұ„л„җм—җ м Ғк·№м ҒмңјлЎң лҢҖмқ‘ мӨ‘вҖқмқҙлқјкі л§җн–ҲлӢӨ.

мқҙм–ҙ вҖңм§ҖлӮң 1분기 л¶ҒлҜё м§Җм—ӯ л§Өм¶ңм•ЎмқҖ м „л…„ лҸҷкё° лҢҖ비 11% к°җмҶҢн–Ҳм§Җл§Ң, м—җмқҙліёмқҳ н•ҙмҷё мӮ¬м—…(н‘ём—җлҘҙнҶ лҰ¬мҪ”) мІ мҲҳлҘј м ңмҷён•ҳл©ҙ кё°мЎҙ лёҢлһңл“ң л§Өм¶ңмқҖ м„ұмһҘмқ„ ліҙмҳҖлӢӨвҖқл©° вҖңкөӯлӮҙлҠ” м§ҖлӮңн•ҙ к°Җ맹мӮ¬м—… мў…лЈҢ мқҙнӣ„ мҳ¬лҰ¬лёҢмҳҒ лӮҙ лёҢлһңл“ң л…ём¶ңлҸ„к°Җ м§ҖмҶҚ мҰқк°Җн•ҳкі мһҲлӢӨвҖқкі л§җн–ҲлӢӨ. 1분기 нҷ”мһҘн’Ҳ л§Өм¶ңм—җм„ң мҳЁлқјмқёкіј H&B н•©мӮ° 비мӨ‘мқҖ м•Ҫ 10%к№Ңм§Җ мғҒмҠ№н•ң кІғмңјлЎң лҙӨлӢӨ.

LGмғқнҷңкұҙк°•мқҳ 2분기 л§Өм¶ңм•ЎмқҖ м „л…„ лҸҷкё° лҢҖ비 1% мӨ„м–ҙл“ 1мЎ°7841м–өмӣҗ, мҳҒм—…мқҙмқөмқҖ к°ҷмқҖ кё°к°„ 3% к°җмҶҢн•ң 1537м–өмӣҗмңјлЎң мӢңмһҘ кё°лҢҖм№ҳ мҳҒм—…мқҙмқөм—җ л¶Җн•©н• м „л§қмқҙлӢӨ.

нҷ”мһҘн’Ҳ л¶Җл¬ё л§Өм¶ңм•Ўкіј мҳҒм—…мқҙмқөмқҖ 7448м–өмӣҗ, 603м–өмӣҗмңјлЎң м „л…„ лҸҷкё° лҢҖ비 к°Ғк°Ғ 5%, 14% к°җмҶҢн• кІғмңјлЎң м¶”м •н–ҲлӢӨ. л©ҙм„ёлҠ” м „л¶„кё° лҢҖ비 л§Өм¶ңмқҙ м„ұмһҘн•ҳл©° м•Ҳм •м Ғмқё мқҙмқө л ҲлІЁмқҙ мҳҲмғҒлҗҳл©°, мӨ‘көӯмқҖ м „л…„ лҸҷкё° лҢҖ비 9% мҰқк°Җн•ң 1660м–өмӣҗмңјлЎң мҳЁлқјмқё м„ұмһҘмқҙ мҳӨн”„лқјмқё л¶Җ진мқ„ мғҒмҮ„н• кІғмңјлЎң лӮҙлӢӨлҙӨлӢӨ.

к·ёлҠ” вҖң2분기 мҳӨнңҳ, мҲЁ л§ӨмһҘ мІ мҲҳлҘј л§Ҳл¬ҙлҰ¬н–Ҳкё°м—җ мғҒл°ҳкё°к№Ңм§ҖлҠ” мҳӨн”„лқјмқё л§Өм¶ң кё°м Җ л¶ҖлӢҙмқҙ мғҒмЎҙн•ңлӢӨвҖқл©ҙм„ңлҸ„ вҖңмІңкё°лӢЁ лҰ¬лүҙм–ј м ңн’Ҳмқ„ мӨ‘мӢ¬мңјлЎң лҚ”мҡ°мқё(Douyin), нӢ°лӘ°(Tmall) л“ұ мқҙм»ӨлЁёмҠӨ 비мӨ‘ нҷ•лҢҖлЎң м „мІҙ л§Өм¶ңмқҖ л°ҳл“ұн• кІғвҖқмқҙлқјкі л°қнҳ”лӢӨ.

мғқнҷңмҡ©н’Ҳ л§Өм¶ңм•Ўкіј мҳҒм—…мқҙмқөмқҖ к°Ғк°Ғ 5460м–өмӣҗ, 355м–өмӣҗмңјлЎң мҳҲмғҒн–ҲлӢӨ. м • м—°кө¬мӣҗмқҖ вҖңм—җмқҙліё н•ҙмҷё мӮ¬м—… мІ мҲҳлЎң л§Өм¶ңмқҖ л°Ӣл°Ӣн•ҳкІ м§Җл§Ң, көӯлӮҙ н”„лҰ¬лҜём—„ лёҢлһңл“ң лҜ№мҠӨ к°ңм„ мқҙ м§ҖмҶҚлҗ кІғвҖқмқҙлқјкі л§җн–ҲлӢӨ. мқҢлЈҢ л¶Җл¬ёмқҖ лӮҙмҲҳ кІҪкё° мң„축과 мӣҗл¶Җмһҗмһ¬ к°ҖкІ© л¶ҖлӢҙ л“ұмңјлЎң м „л…„ лҢҖ비 л§Ҳ진мқҙ 축мҶҢлҗ кІғмңјлЎң л°”лқјлҙӨлӢӨ.

к·ёлҹ¬л©ҙм„ң вҖңн•ҳл°ҳкё° л©ҙм„ёмҷҖ мӨ‘көӯ мӢӨм Ғ кё°м ҖлҸ„ нҺём•Ҳн•ң лҚ°лӢӨ, мҶҢ비 к°ңм„ к°ҖлҠҘм„ұлҸ„ м—ҙм–ҙ л‘ҳ н•„мҡ”к°Җ мһҲлӢӨвҖқл©ҙм„ң вҖңмөңк·ј нҷ”мһҘн’Ҳ м„№н„° м „л°ҳмқҳ мЈјк°Җк°Җ нҒ¬кІҢ мғҒмҠ№н•ҙ мғҒлҢҖм Ғмқё мһ¬нҸүк°Җ м—¬л Ҙмқҙ мЎҙмһ¬н•ңлӢӨвҖқкі лҚ§л¶ҷмҳҖлӢӨ.

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.