아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

“SK하이닉스, HBM 우위 지속…목표가 9% 상향”-한투

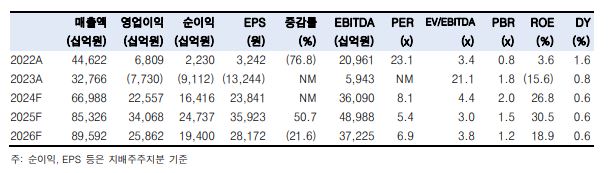

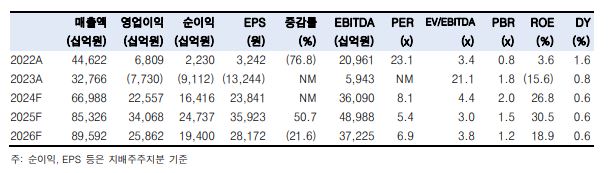

한국투자증권은 10일 SK하이닉스177,100원, ▲100원, 0.06%에 대한 투자의견 ‘매수’를 유지하고, 목표주가를 기존 22만원에서 24만원으로 9% 상향했다. 전 거래일 종가는 20만7500원이다.

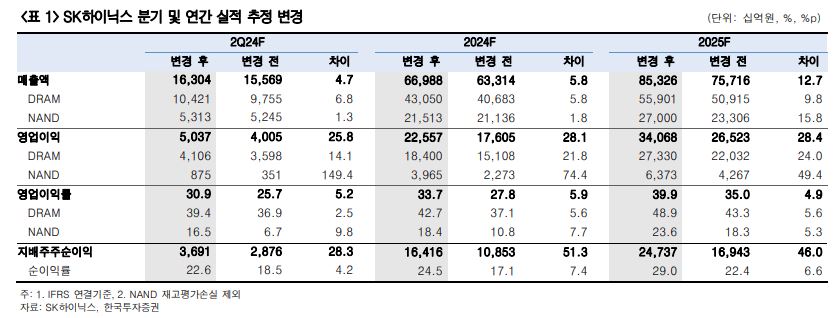

채민숙 연구원은 “고대역폭메모리(HBM) 수량 증가와 가격 상승을 반영하고, 엔터프라이즈 SSD 판매 호조를 고려해 자회사인 솔리다임의 실적 추정치를 상향했다”면서 이같이 밝혔다.

채 연구원은 “IT 세트 수요 회복이 더디기 때문에 전체 디램(DRAM)과 낸드(NAND) 수량 증가는 크지 않지만, HBM과 엔터프라이즈 SSD 같은 고부가가치 제품 판매 비중이 늘면서 평균판매가격(ASP)이 상승해 호실적을 기록할 수 있을 것”이라고 설명했다.

올해 HBM 우위가 지속될 것으로 내다봤다. 그는 “다음 세대 제품인 HBM3e는 지난 3월 인증을 완료해 양산 판매를 시작했다”며 “고객사들은 신제품 출시 전부터 부품 구매를 시작해 초기 빌드를 진행함으로써 안전 재고를 미리 확보한다”고 말했다.

그러면서 “고객사 인증 일정에 맞춰 제1공급사로 선정되는 것이 판매 수량 확보 등 모든 면에서 유리하다”면서 “경쟁사의 인증 여부와 관계없이 HBM3e까지는 SK하이닉스가 우위를 지속할 수 있을 것”이라고 판단했다.

아울러 “엔터프라이즈 SSD 수요가 증가해 낸드 가격이 상승하고 있다”며 “특히 인공지능(AI) 서버용 초고용량 QLC SSD 판매 호조로 솔리다임 매출이 증가하고 수익성이 개선되고 있다”고 밝혔다.

그는 “재고평가손실 환입을 제외하더라도 2분기부터는 본사와 솔리다임 모두 낸드가 흑자 전환하면서 전사 수익성에 크게 기여할 전망”이라며 “오랜기간 SK하이닉스 실적에 부정적 요인이었던 낸드 수익성 개선은 올해 실적과 주가에 유리하게 작용할 것”이라고 덧붙였다.

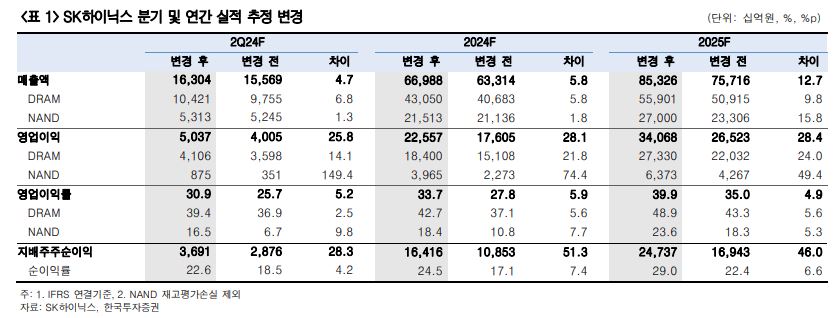

채민숙 연구원은 “고대역폭메모리(HBM) 수량 증가와 가격 상승을 반영하고, 엔터프라이즈 SSD 판매 호조를 고려해 자회사인 솔리다임의 실적 추정치를 상향했다”면서 이같이 밝혔다.

채 연구원은 “IT 세트 수요 회복이 더디기 때문에 전체 디램(DRAM)과 낸드(NAND) 수량 증가는 크지 않지만, HBM과 엔터프라이즈 SSD 같은 고부가가치 제품 판매 비중이 늘면서 평균판매가격(ASP)이 상승해 호실적을 기록할 수 있을 것”이라고 설명했다.

올해 HBM 우위가 지속될 것으로 내다봤다. 그는 “다음 세대 제품인 HBM3e는 지난 3월 인증을 완료해 양산 판매를 시작했다”며 “고객사들은 신제품 출시 전부터 부품 구매를 시작해 초기 빌드를 진행함으로써 안전 재고를 미리 확보한다”고 말했다.

그러면서 “고객사 인증 일정에 맞춰 제1공급사로 선정되는 것이 판매 수량 확보 등 모든 면에서 유리하다”면서 “경쟁사의 인증 여부와 관계없이 HBM3e까지는 SK하이닉스가 우위를 지속할 수 있을 것”이라고 판단했다.

아울러 “엔터프라이즈 SSD 수요가 증가해 낸드 가격이 상승하고 있다”며 “특히 인공지능(AI) 서버용 초고용량 QLC SSD 판매 호조로 솔리다임 매출이 증가하고 수익성이 개선되고 있다”고 밝혔다.

그는 “재고평가손실 환입을 제외하더라도 2분기부터는 본사와 솔리다임 모두 낸드가 흑자 전환하면서 전사 수익성에 크게 기여할 전망”이라며 “오랜기간 SK하이닉스 실적에 부정적 요인이었던 낸드 수익성 개선은 올해 실적과 주가에 유리하게 작용할 것”이라고 덧붙였다.

더 좋은 글 작성에 큰 힘이 됩니다.