아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

“주성엔지니어링, 2분기 수주 호재에 목표가 상향”-BNK

BNK투자증권은 7일 주성엔지니어링28,650원, ▼-1,600원, -5.29%에 대해 1분기 실적은 시장 기대치를 크게 밑돌았지만, 2분기에는 수주관련 호재가 많다며 목표주가를 기존 3만8000원에서 4만3000원으로 높였다. 투자의견은 ‘매수’를 유지했다. 전 거래일 종가는 3만4350원이다.

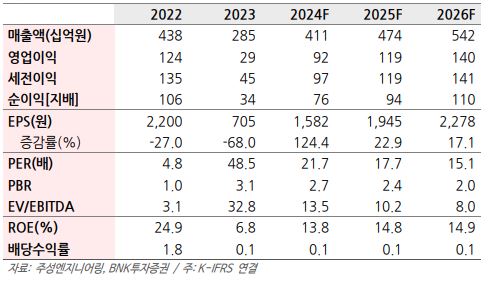

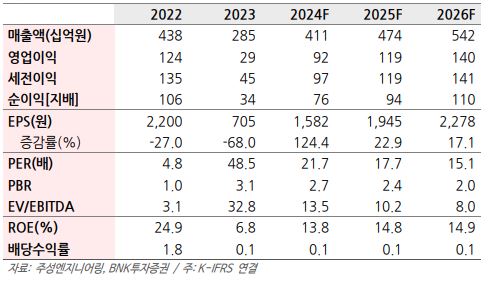

이민희 연구원은 “올해 예상 반도체 매출액을 상향 조정하면서 연간 전사 매출액과 영업이익을 각각 7%, 3% 올렸다”면서 목표주가를 높인 이유를 밝혔다.

주성엔지니어링 1분기 실적은 매출 인식 연기로 기대치를 크게 하회했다. 1분기 매출액은 전년 동기 대비 18% 줄어든 566억원, 영업이익은 같은 기간 39% 감소한 70억원을 기록했다. 이는 시장 기대치인 매출액과 영업이익 대비 각각 25%, 54% 밑도는 수준이다.

그는 “중국 고객향 반도체 매출 인식이 다음 분기로 연기됐기 때문”이라며 “수주 측면에서도 지난해말 국내 전략 고객으로부터 디램(DRAM) 1bnm 투자 관련 수주가 있었던 이후 뚜렷한 후속 수주활동이 없고, 중국 기업들의 발주도 다소 소강 상태를 보였다”고 설명했다.

2분기는 전분기 이연된 매출 인식으로 인해 매출액이 1018억원으로 전년 동기 대비 222% 늘어나고, 영업이익은 같은 기간 흑자전환한 245억원으로 호전될 전망이다.

이 연구원은 “대기하고 있는 수주 활동 호재가 많다”며 “퀄 테스트 진행 중인 비메모리 장비도, 북미 신규 메모리 고객 확보건도 2분기말쯤 성과가 있을 것”이라고 말했다.

이어 “선단공정 위주로 고대역폭메모리(HBM) 생산 계획이 상향되면서 SK하이닉스 M16 팹(Fab) 증설 규모가 올해 월 40k까지 확대될 것으로 예상돼 2분기에는 후속 발주가 있을 것”이라며 “지진으로 지연됐던 모로코 태양광 수주건도 2분기에 가시화될 것”이라고 봤다.

그러면서 “신규 고객 확보와 비메모리로 사업 다각화가 가시화되는 시점에서 리레이팅 가능성이 높다”며 “최근 주가 약세를 이용해 저점 매수할 것을 권유한다”고 덧붙였다.

이민희 연구원은 “올해 예상 반도체 매출액을 상향 조정하면서 연간 전사 매출액과 영업이익을 각각 7%, 3% 올렸다”면서 목표주가를 높인 이유를 밝혔다.

주성엔지니어링 1분기 실적은 매출 인식 연기로 기대치를 크게 하회했다. 1분기 매출액은 전년 동기 대비 18% 줄어든 566억원, 영업이익은 같은 기간 39% 감소한 70억원을 기록했다. 이는 시장 기대치인 매출액과 영업이익 대비 각각 25%, 54% 밑도는 수준이다.

그는 “중국 고객향 반도체 매출 인식이 다음 분기로 연기됐기 때문”이라며 “수주 측면에서도 지난해말 국내 전략 고객으로부터 디램(DRAM) 1bnm 투자 관련 수주가 있었던 이후 뚜렷한 후속 수주활동이 없고, 중국 기업들의 발주도 다소 소강 상태를 보였다”고 설명했다.

2분기는 전분기 이연된 매출 인식으로 인해 매출액이 1018억원으로 전년 동기 대비 222% 늘어나고, 영업이익은 같은 기간 흑자전환한 245억원으로 호전될 전망이다.

이 연구원은 “대기하고 있는 수주 활동 호재가 많다”며 “퀄 테스트 진행 중인 비메모리 장비도, 북미 신규 메모리 고객 확보건도 2분기말쯤 성과가 있을 것”이라고 말했다.

이어 “선단공정 위주로 고대역폭메모리(HBM) 생산 계획이 상향되면서 SK하이닉스 M16 팹(Fab) 증설 규모가 올해 월 40k까지 확대될 것으로 예상돼 2분기에는 후속 발주가 있을 것”이라며 “지진으로 지연됐던 모로코 태양광 수주건도 2분기에 가시화될 것”이라고 봤다.

그러면서 “신규 고객 확보와 비메모리로 사업 다각화가 가시화되는 시점에서 리레이팅 가능성이 높다”며 “최근 주가 약세를 이용해 저점 매수할 것을 권유한다”고 덧붙였다.

더 좋은 글 작성에 큰 힘이 됩니다.