아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

“한미반도체, HBM 수혜 이어져…목표가 상향”-BNK

BNK투자증권은 23일 한미반도체76,600원, ▼-4,100원, -5.08%에 대해 고대역폭메모리(HBM) 증설 경쟁의 수혜가 이어질 것이라며 목표주가를 기존 7만원에서 16만원으로 상향했다. 투자의견은 ‘매수’를 유지했다. 전 거래일 종가는 12만7100원이다.

이민희 연구원은 “차세대 제품 HBM4에서도 TC 본더(bonder)가 메인 장비가 될 전망이고, 고객 다변화로 HBM 증설 경쟁의 수혜가 지속될 전망”이라며 목표주가 상향 이유를 밝혔다.

그는 “엔비디아 그래픽 처리장치(GPU)의 리드 타임은 지금도 30주 정도로 길고 대기수요가 여전히 탄탄하다”며 “올해 HBM 생산량은 지난해 보다 3배 이상 성장한 100억GB로 예상된다”고 말했다.

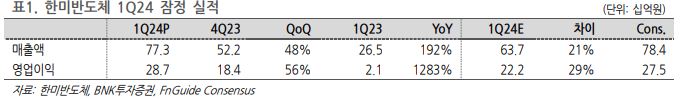

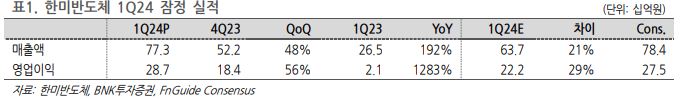

한미반도체의 1분기 잠정 매출액은 전년 동기 대비 192% 증가한 773억원, 영업이익은 같은 기간 1283% 늘어난 287억원을 기록했다. 시장 기대치 대비 매출은 예상 수준이며, 영업이익은 4%를 웃돌았다.

이 연구원은 “TC 본더 매출액이 471억원으로 급성장하고, 중국 고가폰 수요 증가로 EMI Shield 매출이 67억원을 거둔 것이 실적 호조 주요인”이라고 짚었다.

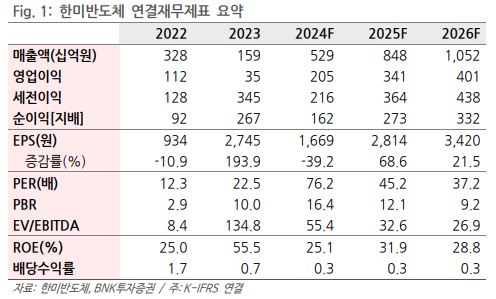

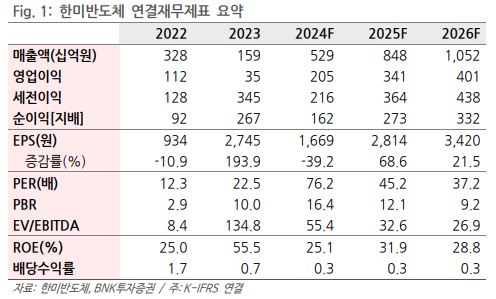

이어 “연간 기준으로 TC 본더(검사장비 포함) 매출액은 지난해 194억원에서 올해는 SK하이닉스향 위주로 3041억원으로 급성장할 것”이라며 “내년에는 마이크론(Micron)의 공격적인 설비 확장 덕분에 6177억원으로 성장할 것”이라고 봤다.

그러면서 “가파른 실적 증가가 밸류에이션 부담을 해소시킬 것”이라면서 “최근 주가 조정으로 저가 매수 기회”라고 덧붙였다.

이민희 연구원은 “차세대 제품 HBM4에서도 TC 본더(bonder)가 메인 장비가 될 전망이고, 고객 다변화로 HBM 증설 경쟁의 수혜가 지속될 전망”이라며 목표주가 상향 이유를 밝혔다.

그는 “엔비디아 그래픽 처리장치(GPU)의 리드 타임은 지금도 30주 정도로 길고 대기수요가 여전히 탄탄하다”며 “올해 HBM 생산량은 지난해 보다 3배 이상 성장한 100억GB로 예상된다”고 말했다.

한미반도체의 1분기 잠정 매출액은 전년 동기 대비 192% 증가한 773억원, 영업이익은 같은 기간 1283% 늘어난 287억원을 기록했다. 시장 기대치 대비 매출은 예상 수준이며, 영업이익은 4%를 웃돌았다.

이 연구원은 “TC 본더 매출액이 471억원으로 급성장하고, 중국 고가폰 수요 증가로 EMI Shield 매출이 67억원을 거둔 것이 실적 호조 주요인”이라고 짚었다.

이어 “연간 기준으로 TC 본더(검사장비 포함) 매출액은 지난해 194억원에서 올해는 SK하이닉스향 위주로 3041억원으로 급성장할 것”이라며 “내년에는 마이크론(Micron)의 공격적인 설비 확장 덕분에 6177억원으로 성장할 것”이라고 봤다.

그러면서 “가파른 실적 증가가 밸류에이션 부담을 해소시킬 것”이라면서 “최근 주가 조정으로 저가 매수 기회”라고 덧붙였다.

더 좋은 글 작성에 큰 힘이 됩니다.