아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

“HDC현대산업개발, 1Q 실적 무난…주가 3Q 이후 안정화”-신한

신한투자증권은 12일 HDC현대산업개발20,350원, ▼-700원, -3.33%에 대해 올해 1분기 무난한 실적이 예상된다며 투자의견 ‘매수’와 목표주가 2만원을 모두 유지했다. 전거래일 종가는 1만7270원이다.

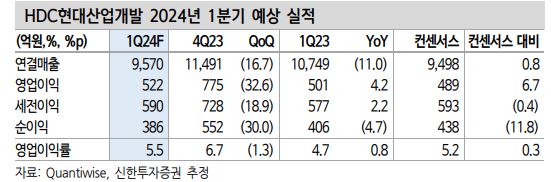

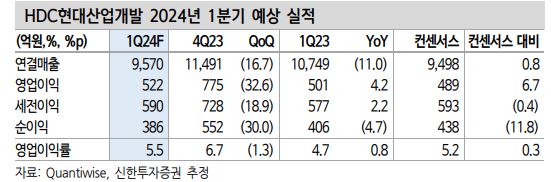

이지우 연구원은 “1분기 매출액과 영업이익은 각각 9570억원, 522억원으로 영업이익 기준 시장 기대치에 부합할 것”이라며 “청주가경 5 자체사업 수익 일시 인식으로 기저가 높아 매출액은 전년 동기 대비 11% 하락하겠지만, 전공종 수익성 개선으로 영업이익은 4.2% 증가할 것”이라고 예상했다.

1분기 신규분양은 2211세대로, 연간 목표 대비 16.5%를 공급했다. 이 연구원은 “전현장 분양률은 양호하며 현재 계획대로라면 연간 1만3400세대 공급이 가능할 것”이라고 기대했다.

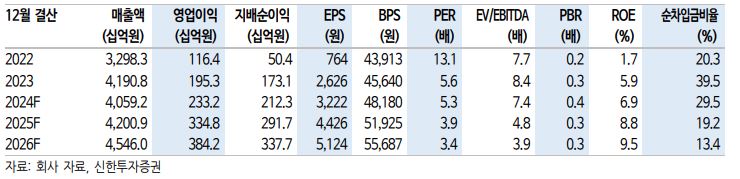

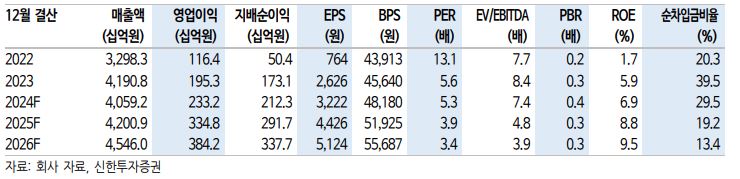

광운대 역세권 개발 사업도 순조롭게 진행될 것으로 내다봤다. 이 사업은 사업비 4조5000억원으로, 오는 9월 착공, 10월 분양을 목표로 하고 있다. 하반기 금리 인하 가능성과 자체 보유현금으로 사업 진행, 건축심의 진행 현황 등을 고려할 때 분양시점의 추가 지연 가능성은 적어 보인다는 판단이다. 광운대 개발사업 중 자체사업부문 매출은 약 2조8000억원으로 추정했다.

그는 “매출총이익률(GPM)이 20% 이상으로 높아 내년 실적 성장을 견인할 것”이라면서 “다만, 임대운영 예정인 상업용시설 및 아파트 2개동(공사비 총 1조6000억원)은 임대 주체에 따라 수익 인식이 달라져 이에 따른 실적 조정은 사업방식이 확정되는 2~3분기에 반영될 예정”이라고 밝혔다.

그러면서 “최근 주가가 한달새 4.5% 하락했다”면서 “단기 주가 변동성은 높을 수 있지만, 3분기 광운대역세권 사업 착공으로 실적 개선이 가시화되면 안정적인 주가 흐름을 되찾을 수 있을 것”이라고 덧붙였다.

이지우 연구원은 “1분기 매출액과 영업이익은 각각 9570억원, 522억원으로 영업이익 기준 시장 기대치에 부합할 것”이라며 “청주가경 5 자체사업 수익 일시 인식으로 기저가 높아 매출액은 전년 동기 대비 11% 하락하겠지만, 전공종 수익성 개선으로 영업이익은 4.2% 증가할 것”이라고 예상했다.

1분기 신규분양은 2211세대로, 연간 목표 대비 16.5%를 공급했다. 이 연구원은 “전현장 분양률은 양호하며 현재 계획대로라면 연간 1만3400세대 공급이 가능할 것”이라고 기대했다.

광운대 역세권 개발 사업도 순조롭게 진행될 것으로 내다봤다. 이 사업은 사업비 4조5000억원으로, 오는 9월 착공, 10월 분양을 목표로 하고 있다. 하반기 금리 인하 가능성과 자체 보유현금으로 사업 진행, 건축심의 진행 현황 등을 고려할 때 분양시점의 추가 지연 가능성은 적어 보인다는 판단이다. 광운대 개발사업 중 자체사업부문 매출은 약 2조8000억원으로 추정했다.

그는 “매출총이익률(GPM)이 20% 이상으로 높아 내년 실적 성장을 견인할 것”이라면서 “다만, 임대운영 예정인 상업용시설 및 아파트 2개동(공사비 총 1조6000억원)은 임대 주체에 따라 수익 인식이 달라져 이에 따른 실적 조정은 사업방식이 확정되는 2~3분기에 반영될 예정”이라고 밝혔다.

그러면서 “최근 주가가 한달새 4.5% 하락했다”면서 “단기 주가 변동성은 높을 수 있지만, 3분기 광운대역세권 사업 착공으로 실적 개선이 가시화되면 안정적인 주가 흐름을 되찾을 수 있을 것”이라고 덧붙였다.

더 좋은 글 작성에 큰 힘이 됩니다.