아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

[스톡워치] JW중외제약, 리바로 고성장..올해 최대 영업이익 전망

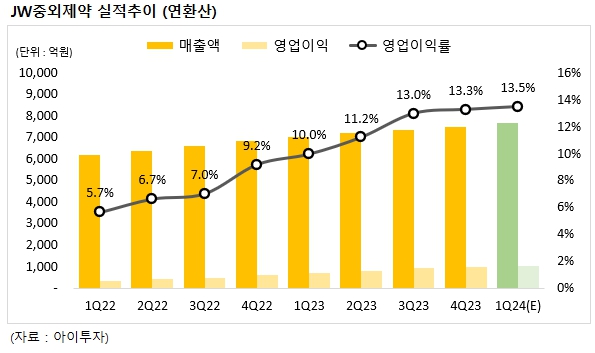

국내 1위 수액 제조사 JW중외제약24,000원, ▲450원, 1.91%이 지난해 매출 7,000억원을 돌파한데 이어, 올해는 매출액 8,000억원, 영업이익 1,000억원을 넘본다.

JW중외제약은 지난해 매출액 7.500억원(전년대비 +9.6%), 영업이익 996억원(+58%)을 달성했다. 매 분기 증권가 컨센서스를 10% 이상 상회하는 영업이익을 기록하면서 예상보다 빠른 실적 성장 속도를 보였다.

지난 4분기 역시 어닝서프라이즈를 기록했다. 4분기 매출액은 전년 동기 대비 7% 증가한 2,065억원, 영업이익은 13% 증가한 325억원(영업이익률 16%)을 기록했다. 영업이익은 증권가 전망치를 20% 상회했다. 주요 품목인 위너프(영양수액)와 리바로젯(고지혈증 복합제)이 모두 전년 동기 보다 50% 증가한 197억원과 169억원, 햄리브라(혈우병 치료제)는 4배 늘어난 91억원의 매출을 기록했다.

올해도 성장세를 이어간다. JW중외제약의 올해 추정 매출액은 전년 대비 10% 증가한 8,268억원, 영업이익은 6% 증가한 1,056억원이다. 상장이래 최초로 영업이익 1,000억을 돌파할 전망이다. 상상인증권 하태기 연구원은 "리바로젯은 안정성을 장점으로 고지혈증시장에서 고성장을 지속할 전망"이라며 "리바로젯 매출액이 전년 보다 14% 늘어난 1,691억원을 기록할 것"이라 전망했다.

■ 스톡워치 V차트 분석

- 연결 재무, 연환산 기준

- 자료 : 아이투자 스톡워치

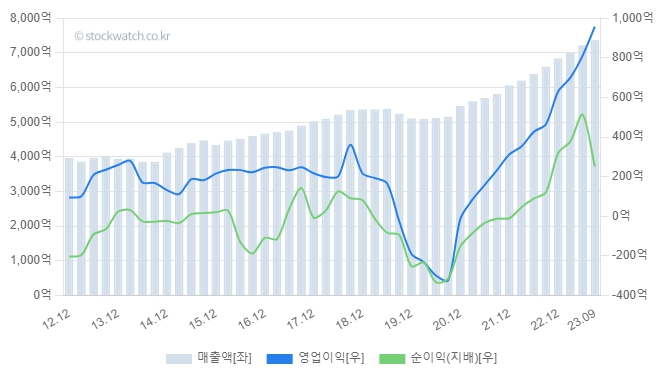

1. 실적 : '20년 이후 3년간 매출액과 영업이익이 증가했다. 강한 턴어라운드다.

[그래프1] 실적

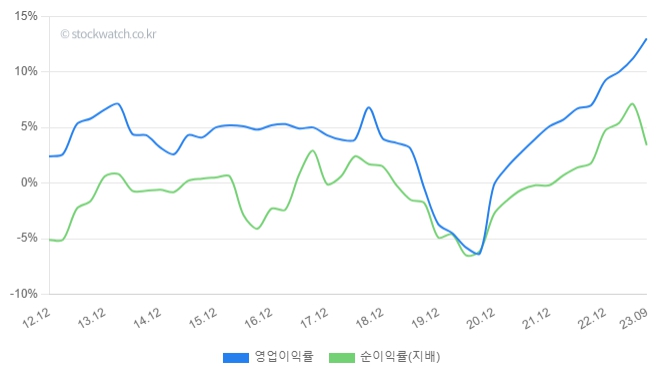

2. 이익률 : '20년 이후 영업이익률은 지속적으로 올라 지난해 4분기 연환산 13.3%를 기록했다.

[그래프2] 이익률

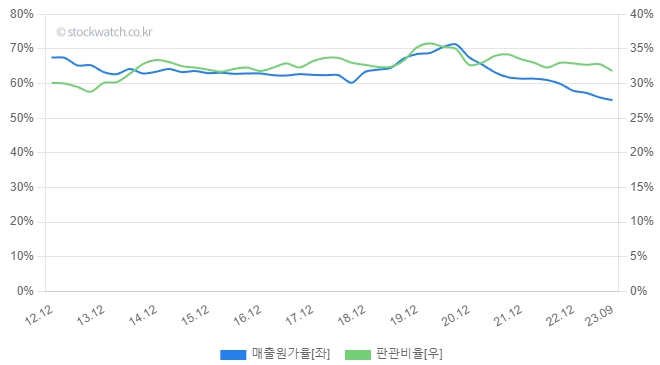

3. 원가율 : 지난해 3분기 기준 매출원가율은 55%, 판관비율은 32%다. '20년 이후 원가율이 전반적으로 낮아지고 있다.

[그래프3] 매출원가율, 판관비율

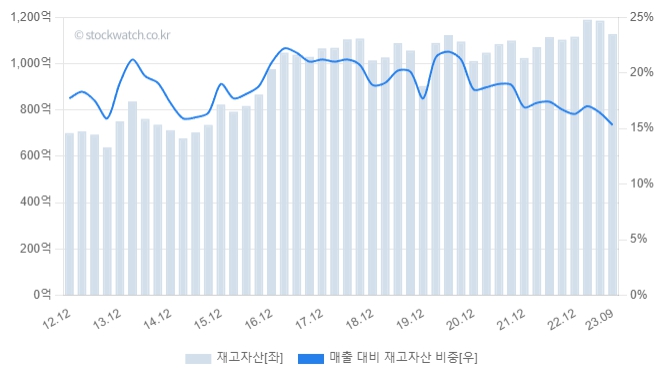

4. 재고자산 : 지난해 3분기 재고자산은 1,128억원, 매출 대비 비중은 15.3%다. '17년 이후 재고비중은 낮아지면서 안정화되고 있다.

[그래프4] 재고자산 추이

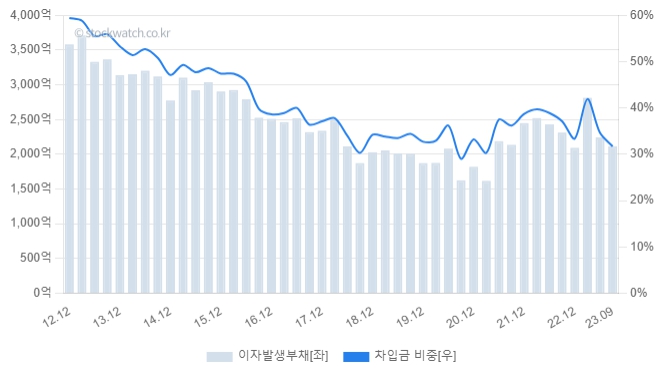

5. 차입금 : 지난해 3분기 차입금은 2,117억원, 자산 대비 차입금 비중은 32%다.'18년 이후 30~40%의 차입금 비중을 유지하고 있다.

[그래프5] 차입금과 차입금 비중

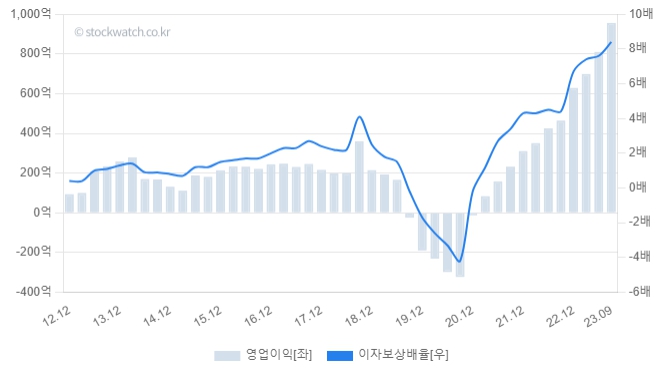

6. 이자보상배율 : 차입금 비중은 높은 편이지만 영업이익을 이자비용으로 나눈 이자보상배율은 '20년 이후 지속 우상향 하고 있다. 늘어나는 차입금보다 영업이익이 더 크게 증가한 효과다. 레버리지를 잘 이용했다고 평가한다.

[그래프6] 이자보상배율

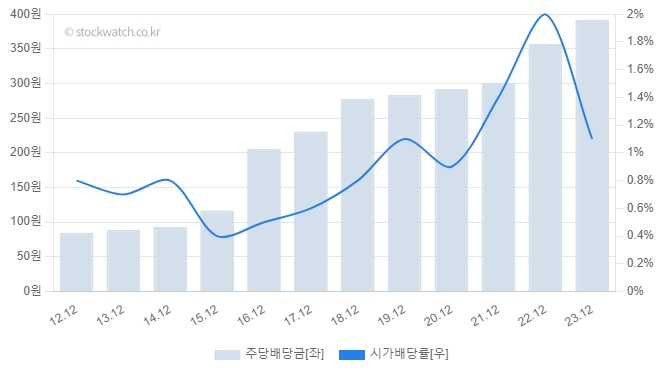

7. 배당 : JW중외제약은 11년 연속 배당을 늘린 장기 배당 성장주다. '22년 결산 주당배당금은 392원, 시가배당률은 1.1%였다. 오는 3월에 지급하는 '23년 결산 배당은 주당 400원 시가배당률은 1.1%다.

[그래프7] 배당금, 시가배당률

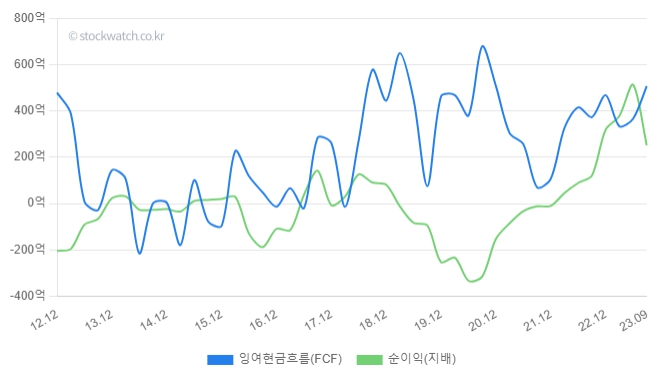

8. 잉여현금흐름(FCF) : 순이익보다 잉여현금흐름이 대체로 더 많다. 현금유출이 없는 비용이 많은 편이다.

[그래프8] 잉여현금흐름, 손이익

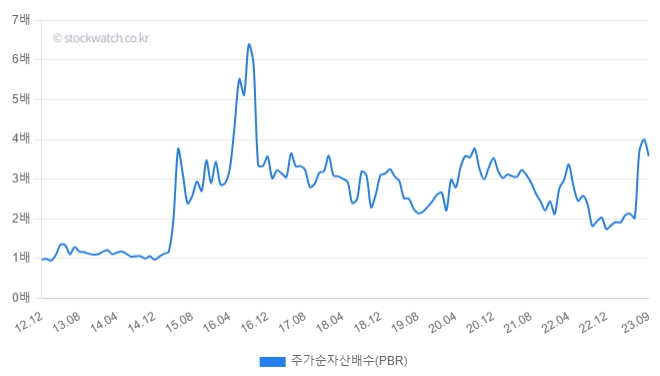

9. PBR : 전일 종가기준 PBR은 3.09배로 역대 PBR 밴드 상단에 위치한다.

[그래프9] PBR

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

더 좋은 글 작성에 큰 힘이 됩니다.