아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

“웹젠, 신작 흥행에 투자의견·목표가↑”-신한

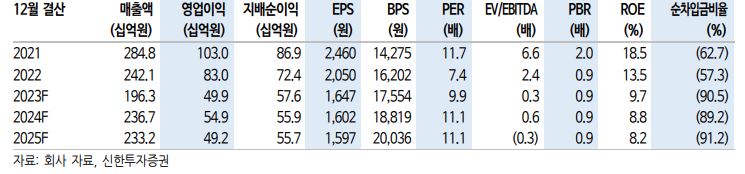

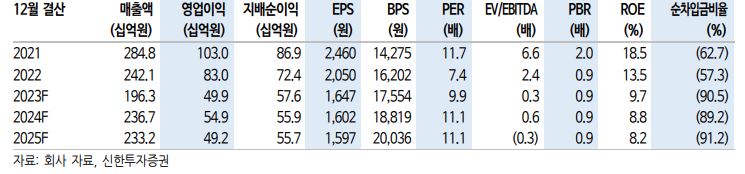

신한투자증권은 14일 웹젠15,080원, ▼-80원, -0.53%에 대한 투자의견을 ‘중립(Trading Buy)’에서 ‘매수’로 상향하고, 목표주가도 기존 1만6000원에서 2만5000원으로 높였다.

지난해 4분기 ‘뮤 모나크’ 흥행으로 매출과 이익 모두 ‘깜짝 실적’을 거둔데 이어 예년보다 많은 신작이 더해지며 성장이 가능할 것이란 전망에서다.

웹젠의 지난해 4분기 영업이익은 전년 동기 대비 3.4% 증가한 183억원으로, 시장 기대치 142억원을 상회하는 실적을 거뒀다. 강석오 연구원은 “지난해 10월 출시한 뮤 모나크가 매출 및 이익의 서프라이즈를 이끌었으며, 신작 출시 마케팅에 지스타 참여 비용까지 겹쳤음에도 예상보다 낮은 광고선전비를 기록했다”고 말했다.

자체 개발과 퍼블리싱 사업을 동시에 펼치고 있는 것도 긍정적으로 평가했다. 강 연구원은 “퍼블리싱 사업을 통해 포트폴리오를 다각화하고 있는데, 이는 게임이 흥행에 실패했을 때 마케팅비 외의 손실이 제한적이어서 리스크 관리에 효과적”이라며 “충분한 자금을 보유한 현재 상황에서 보일 수 있는 최고의 전략”이라고 봤다.

그러면서 “웹젠이 ‘라그나돌’과 ‘어둠의 실력자가 되고 싶어서’ 등의 흥행에는 실패했지만, 트렌드에 적합한 외부 개발작을 조달해 게임 라인업을 늘리려는 의지가 뚜렷해짐에 따라 목표 주가수익비율(PER) 10배를 13배로 상향 조정했다”고 설명했다.

그는 “지난 1월 하운드13 지분투자로 올해와 내년 신작의 수는 그 어느 때보다 많을 것이며 자체 개발작과 외부작품을 적절한 비중으로 서비스할 수 있을 것”이라며 “특히 저PBR(주가순자산비율), 저PER 주식인 만큼 신작들이 성과를 보인다면 멀티플 리레이팅과 함께 큰 폭의 상승여력을 만들 것”이라고 덧붙였다.

지난해 4분기 ‘뮤 모나크’ 흥행으로 매출과 이익 모두 ‘깜짝 실적’을 거둔데 이어 예년보다 많은 신작이 더해지며 성장이 가능할 것이란 전망에서다.

웹젠의 지난해 4분기 영업이익은 전년 동기 대비 3.4% 증가한 183억원으로, 시장 기대치 142억원을 상회하는 실적을 거뒀다. 강석오 연구원은 “지난해 10월 출시한 뮤 모나크가 매출 및 이익의 서프라이즈를 이끌었으며, 신작 출시 마케팅에 지스타 참여 비용까지 겹쳤음에도 예상보다 낮은 광고선전비를 기록했다”고 말했다.

자체 개발과 퍼블리싱 사업을 동시에 펼치고 있는 것도 긍정적으로 평가했다. 강 연구원은 “퍼블리싱 사업을 통해 포트폴리오를 다각화하고 있는데, 이는 게임이 흥행에 실패했을 때 마케팅비 외의 손실이 제한적이어서 리스크 관리에 효과적”이라며 “충분한 자금을 보유한 현재 상황에서 보일 수 있는 최고의 전략”이라고 봤다.

그러면서 “웹젠이 ‘라그나돌’과 ‘어둠의 실력자가 되고 싶어서’ 등의 흥행에는 실패했지만, 트렌드에 적합한 외부 개발작을 조달해 게임 라인업을 늘리려는 의지가 뚜렷해짐에 따라 목표 주가수익비율(PER) 10배를 13배로 상향 조정했다”고 설명했다.

그는 “지난 1월 하운드13 지분투자로 올해와 내년 신작의 수는 그 어느 때보다 많을 것이며 자체 개발작과 외부작품을 적절한 비중으로 서비스할 수 있을 것”이라며 “특히 저PBR(주가순자산비율), 저PER 주식인 만큼 신작들이 성과를 보인다면 멀티플 리레이팅과 함께 큰 폭의 상승여력을 만들 것”이라고 덧붙였다.

더 좋은 글 작성에 큰 힘이 됩니다.