아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

투자하기 좋은 환경 조성되나...영업이익 증가 예상되는 종목은?

재무학에서는 주식의 가치를 주식을 보유할 경우에 얻게 될 미래 현금흐름을 현금흐름의 위험이 반영된 적절한 할인율로 할인한 현재가치로 본다. 이를 현금흐름할인법이라 하는데, 1938년 존 버 윌리엄스(John Burr Williams)가 투자가치이론(The Theory of Investment Value)에서 주식의 가치평가에 유용하다는 점을 소개한 바 있다.¹

현금흐름을 할인할 때 사용하는 할인율은 주주의 요구수익률로, 일반적으로 시장 금리의 영향을 받는 것으로 알려져 있다. 시장 금리 수준이 높아지면 주주 요구수익률도 함께 상승하고, 반대의 경우에는 주주 요구수익률도 낮아진다.

금리는 기업 본연의 비즈니스 모델이나 펀더멘털과 같은 상향식 기업분석을 중요시하는 바텀업(bottom-up) 투자자들에게는 투자의 핵심 변수가 아니다. 그러나 일반적으로 금리 수준이 투자환경의 유· 불리를 가늠하는 주된 요소인 점은 시장 참여자의 공통된 의견이기도 하다.

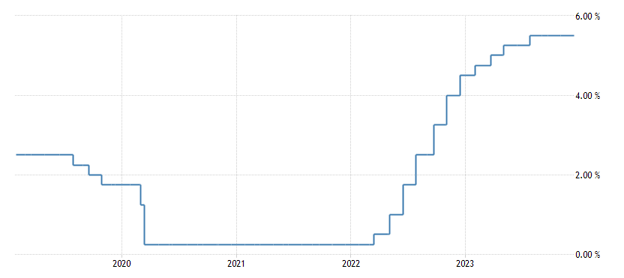

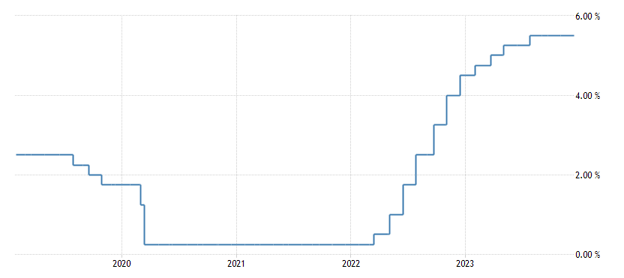

올해는 지난 2022년부터 시작된 금리 인상이 일단락되고 새로운 변화를 맞이하는 시기가 될 가능성이 크다. 미국 중앙은행의 기준금리는 2022년 3월 17일 0.5%로 이전 대비 0.25%p 인상한 것을 시작으로 최근 발표한 2023년 12월 14일의 5.5%까지 꾸준한 상승을 거듭했다.²

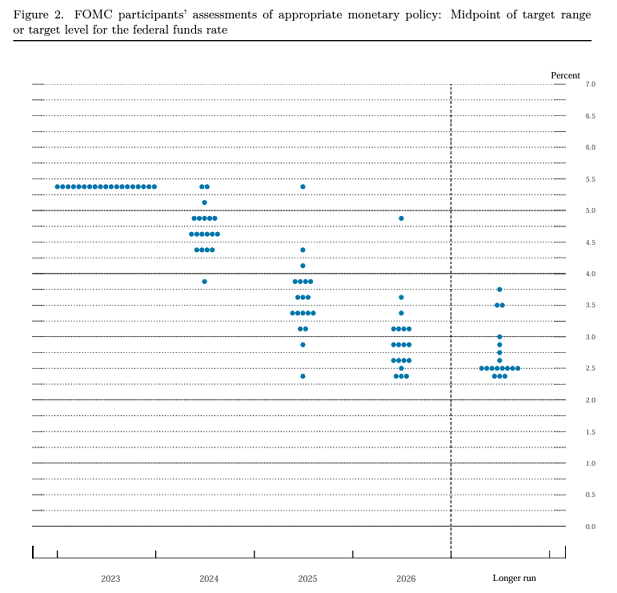

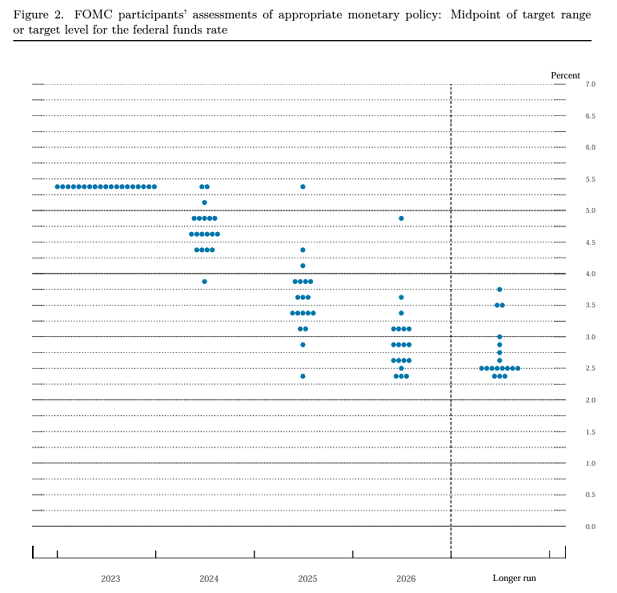

그러나 연방준비제도(FED)는 2023년 12월에 열린 정례회의에서 올해 기준금리 인하를 시사했다. 아래는 FOMC(Federal Open Market Committee) 위원의 연방 기준금리 목표 범위의 중간점(또는 목표 수준)을 표시한 금리 점도표다.³ 2023년을 정점으로 하향 추세를 나타내고 있음을 알 수 있다. 시장에는 금리 인하 시기나 강도에 대해 다양한 의견들이 나오고 있지만, 장기적인 방향성에는 큰 이견이 없어 보인다.

이처럼 투자에 우호적인 환경이 조성되는 2024년, 관심을 가져 볼 만한 종목에는 어떤 것들이 있을까? 기준금리가 떨어진다고 모든 자산의 가치가 증가하지는 않는다. 그러나 '주가는 장기적으로 기업의 이익에 수렴한다'는 기본 전제에 동의한다면, 기업의 이익이 증가하는지 살펴보는 것이 투자할 대상을 따져보는데 중요한 기준이 될 것이다.

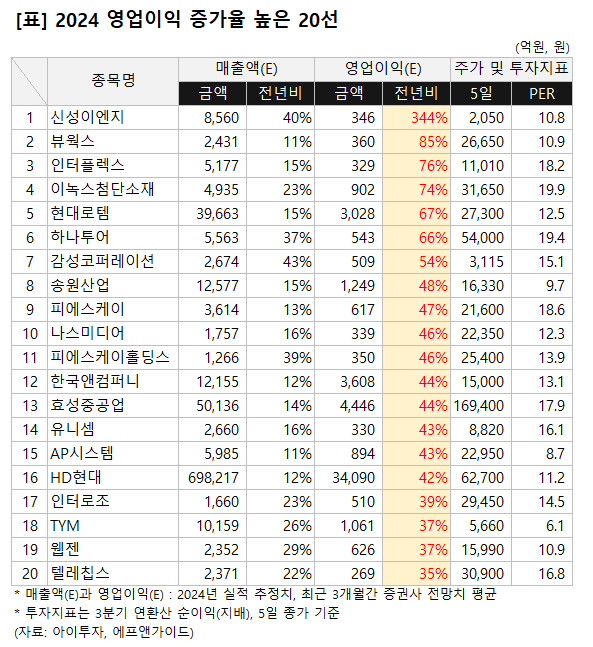

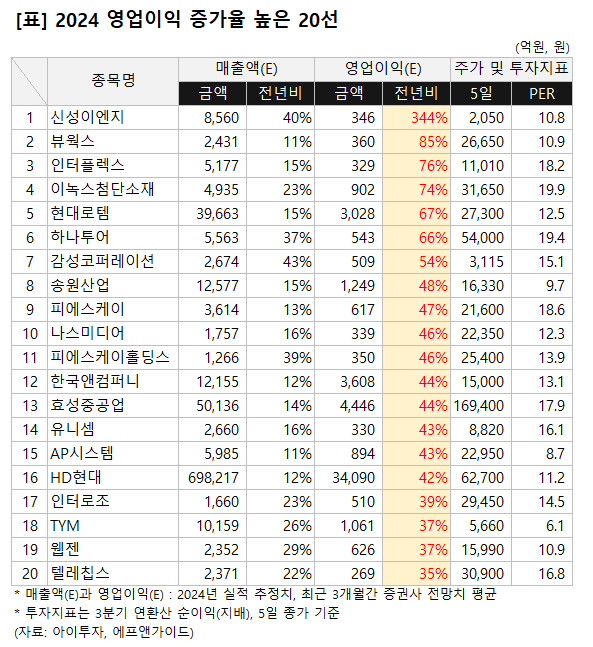

아래와 같은 조건으로 영업이익이 작년 대비 증가하는 기업들을 살펴본 결과 신성이엔지, 뷰웍스, 인터플렉스 등이 올해 영업이익 증가율이 높은 종목으로 선정되었다.

[선정 기준]

1. 2024년 매출액·영업이익이 전년 동기 대비 증가 10% 이상 증가할 것으로 추정되는 234개 종목 대상

2. 15일 종가 기준 PER 20배 이하 90개

3. 시가총액 2000억 이상, 영업이익 증가율 높은 순 상위 20선

신성이엔지1,200원, ▼-29원, -2.36%는 반도체 및 디스플레이 제조 공정에서 공기청정도를 제어하는 장비를 생산하고 설치하는 사업을 영위한다. 올해 예상 매출액은 8560억원, 영업이익은 346억원이다. 이는 전년 대비 각각 40%, 344% 증가한 것이다. KB증권의 박주영 애널리스트에 의하면 "2024년 반도체 클린룸의 경우 국내 고객사 중심에서 해외 고객사로의 확장이 예상되고, 2차전지 드라이룸은 LG에너지솔루션 미시건 단독공장과 SK온 조지아 2공장 매출이 더해질 것"으로 예상했다.

뷰웍스20,850원, ▼-250원, -1.18%도 올해 매출액 2431억원, 영업이익 360억원으로 각각 전년 대비 11%, 85% 증가할 것으로 추정되었다. 현재까지 실적이 발표된 23년 3분기는 IT산업의 검사장비 설비투자 감소의 영향으로 실적 추정치를 하회했다. 그러나 올해는 의료용 디텍터 또는 동영상 디텍터의 고성장이 기대되는 것으로 나타났다.

탑다운(Top-down) 방식이든, 바텀업(Bottom-up) 방식이든 기업 본연의 사업 가치를 외면하고 좋은 투자 의사 결정을 할 수는 없다. 작년에는 가치투자자에게 녹녹하지 않은 시장 상황이었던 만큼, 올해는 기업 가치를 기반으로 투자하기 좋은 환경이 펼쳐지길 기대해 본다.

[참고자료]

1. Expectations Investing P.10 (The Twlilight of Traditional Analysis)

(※아이투자 부크온에서 올해 첫 도서로 출간 예정)

2. United States Fed Funds Interest Rate (https://tradingeconomics.com/united-states/interest-rate)

3. Federal Open Market Committee (https://www.federalreserve.gov/monetarypolicy/fomccalendars.htm)

현금흐름을 할인할 때 사용하는 할인율은 주주의 요구수익률로, 일반적으로 시장 금리의 영향을 받는 것으로 알려져 있다. 시장 금리 수준이 높아지면 주주 요구수익률도 함께 상승하고, 반대의 경우에는 주주 요구수익률도 낮아진다.

금리는 기업 본연의 비즈니스 모델이나 펀더멘털과 같은 상향식 기업분석을 중요시하는 바텀업(bottom-up) 투자자들에게는 투자의 핵심 변수가 아니다. 그러나 일반적으로 금리 수준이 투자환경의 유· 불리를 가늠하는 주된 요소인 점은 시장 참여자의 공통된 의견이기도 하다.

올해는 지난 2022년부터 시작된 금리 인상이 일단락되고 새로운 변화를 맞이하는 시기가 될 가능성이 크다. 미국 중앙은행의 기준금리는 2022년 3월 17일 0.5%로 이전 대비 0.25%p 인상한 것을 시작으로 최근 발표한 2023년 12월 14일의 5.5%까지 꾸준한 상승을 거듭했다.²

그러나 연방준비제도(FED)는 2023년 12월에 열린 정례회의에서 올해 기준금리 인하를 시사했다. 아래는 FOMC(Federal Open Market Committee) 위원의 연방 기준금리 목표 범위의 중간점(또는 목표 수준)을 표시한 금리 점도표다.³ 2023년을 정점으로 하향 추세를 나타내고 있음을 알 수 있다. 시장에는 금리 인하 시기나 강도에 대해 다양한 의견들이 나오고 있지만, 장기적인 방향성에는 큰 이견이 없어 보인다.

이처럼 투자에 우호적인 환경이 조성되는 2024년, 관심을 가져 볼 만한 종목에는 어떤 것들이 있을까? 기준금리가 떨어진다고 모든 자산의 가치가 증가하지는 않는다. 그러나 '주가는 장기적으로 기업의 이익에 수렴한다'는 기본 전제에 동의한다면, 기업의 이익이 증가하는지 살펴보는 것이 투자할 대상을 따져보는데 중요한 기준이 될 것이다.

아래와 같은 조건으로 영업이익이 작년 대비 증가하는 기업들을 살펴본 결과 신성이엔지, 뷰웍스, 인터플렉스 등이 올해 영업이익 증가율이 높은 종목으로 선정되었다.

[선정 기준]

1. 2024년 매출액·영업이익이 전년 동기 대비 증가 10% 이상 증가할 것으로 추정되는 234개 종목 대상

2. 15일 종가 기준 PER 20배 이하 90개

3. 시가총액 2000억 이상, 영업이익 증가율 높은 순 상위 20선

신성이엔지1,200원, ▼-29원, -2.36%는 반도체 및 디스플레이 제조 공정에서 공기청정도를 제어하는 장비를 생산하고 설치하는 사업을 영위한다. 올해 예상 매출액은 8560억원, 영업이익은 346억원이다. 이는 전년 대비 각각 40%, 344% 증가한 것이다. KB증권의 박주영 애널리스트에 의하면 "2024년 반도체 클린룸의 경우 국내 고객사 중심에서 해외 고객사로의 확장이 예상되고, 2차전지 드라이룸은 LG에너지솔루션 미시건 단독공장과 SK온 조지아 2공장 매출이 더해질 것"으로 예상했다.

뷰웍스20,850원, ▼-250원, -1.18%도 올해 매출액 2431억원, 영업이익 360억원으로 각각 전년 대비 11%, 85% 증가할 것으로 추정되었다. 현재까지 실적이 발표된 23년 3분기는 IT산업의 검사장비 설비투자 감소의 영향으로 실적 추정치를 하회했다. 그러나 올해는 의료용 디텍터 또는 동영상 디텍터의 고성장이 기대되는 것으로 나타났다.

탑다운(Top-down) 방식이든, 바텀업(Bottom-up) 방식이든 기업 본연의 사업 가치를 외면하고 좋은 투자 의사 결정을 할 수는 없다. 작년에는 가치투자자에게 녹녹하지 않은 시장 상황이었던 만큼, 올해는 기업 가치를 기반으로 투자하기 좋은 환경이 펼쳐지길 기대해 본다.

[참고자료]

1. Expectations Investing P.10 (The Twlilight of Traditional Analysis)

(※아이투자 부크온에서 올해 첫 도서로 출간 예정)

2. United States Fed Funds Interest Rate (https://tradingeconomics.com/united-states/interest-rate)

3. Federal Open Market Committee (https://www.federalreserve.gov/monetarypolicy/fomccalendars.htm)

더 좋은 글 작성에 큰 힘이 됩니다.