мХДмЭінИђмЮР лЙімК§ > м†Дм≤і

мХДмЭінИђмЮР м†Дм≤і News кЄАмЮЕлЛИлЛ§.

вАЬмШ§л¶ђмШ®, мШђнХі лСР мЮРл¶њмИШ мД±мЮ• мЭімЦік∞АвА¶л™©нСЬк∞А мؐ놧вАЭ-нХЬнИђ

нХЬкµ≠нИђмЮРм¶ЭкґМмЭА мШ§л¶ђмШ®102,600мЫР, вЦЉ-400мЫР, -0.39%мЧР лМАнХі мШђнХі лСР мЮРл¶њмИШ мД±мЮ•мЭД мЦімЦік∞И к≤ГмЭілЭЉл©імДЬ нИђмЮРмЭШк≤ђ вАШлІ§мИШвАЩ, л™©нСЬм£Љк∞А 18лІМмЫРмЭД л™®лСР мЬ†мІАнЦИлЛ§. м†Д к±∞лЮШмЭЉ мҐЕк∞АлКФ 11лІМ7200мЫРмЭілЛ§.

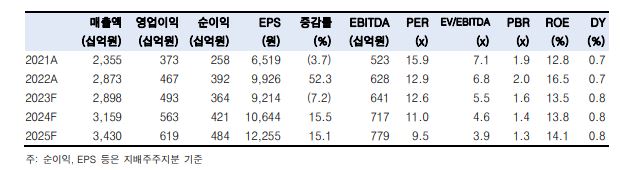

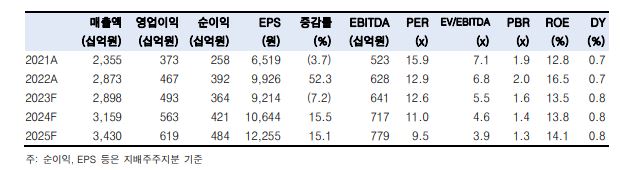

5мЭЉ нХЬкµ≠нИђмЮРм¶ЭкґМмЧР лФ∞л•іл©і, мШ§л¶ђмШ®мЭШ мШђнХі лІ§мґЬмХ°мЭА мІАлВЬнХі л≥ілЛ§ 9% лКШмЦілВЬ 3м°∞1593мЦµмЫР, мШБмЧЕмЭімЭµмЭА к∞ЩмЭА кЄ∞к∞Д 14.2% м¶Эк∞АнХЬ 5625мЦµмЫРмЭД к±∞лСШ к≤ГмЬЉл°Ь лВілЛ§лі§лЛ§.

мШ§л¶ђмШ®мЭА мШђнХі нШДмІА нЖµнЩФ кЄ∞м§А лІ§мґЬмХ° мД±мޕ땆 к∞АмЭілНШмК§л•Љ нХЬкµ≠ 10%, м§Скµ≠ 12~13%, л≤†нКЄлВ® 15%, лЯђмЛЬмХД 10% мЭімГБмЬЉл°Ь м†ЬмЛЬнЦИлЛ§.

к∞ХмЭАмІА мЧ∞кµђмЫРмЭА вАЬм§Скµ≠ мґШм†И нЪ®к≥ЉмЩА к±∞лЮШ м≤ік≥Д м†ДнЩШмЧР лФ∞л•Є лІ§мґЬ к≥µл∞± нХімЖМ, м£ЉмЪФ мІДмґЬ кµ≠к∞АмЭШ мЛ†кЈЬ мГЭмВ∞ лЭЉмЭЄ к∞АлПЩ, м†БкЈєм†БмЭЄ мЛ†м†ЬнТИ мґЬмЛЬ м†ДлЮµмЭД к∞РмХИнХШл©і к∞АмЭілНШмК§ лЛђмД±мЧРлКФ лђіл¶ђк∞А мЧЖмЭД к≤ГвАЭмЭілЭЉк≥† нПЙк∞АнЦИлЛ§.

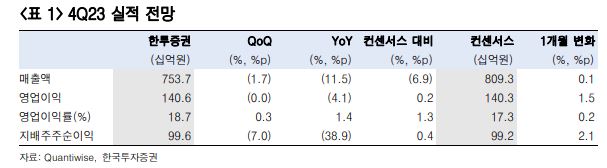

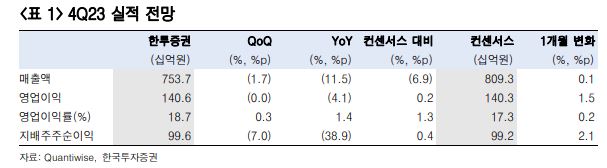

мІАлВЬнХі 4лґДкЄ∞ мЛ§м†БмЭА мЛЬмЮ• кЄ∞лМАмєШмЧР лґАнХ©нХ† м†ДлІЭмЭілЛ§. к∞Х мЧ∞кµђмЫРмЭА вАЬлІ§мґЬмХ°мЭА 7537мЦµмЫРмЬЉл°Ь м†ДлЕД лПЩкЄ∞ лМАлєД 11.5% м§ДмЦілУ§мЦі мЛЬмЮ• кЄ∞лМАмєШл•Љ 6.9% л∞СлПМк≤†мІАлІМ, мШБмЧЕмЭімЭµмЭА к∞ЩмЭА кЄ∞к∞Д 4.1% к∞РмЖМнХЬ 1406мЦµмЫРмЭД кЄ∞л°ЭнХШл©∞ кЄ∞лМАмєШл•Љ 0.2% мЫГлПМ к≤ГвАЭмЭілЭЉк≥† мД§л™ЕнЦИлЛ§.

кЈЄлКФ вАЬмµЬкЈЉ мШ§л¶ђмШ®мЭШ м£Љк∞АлКФ мЛ†нЭ•кµ≠ к≤љкЄ∞ лґИнЩ©мЧР лФ∞л•Є мЛ§м†Б лґАмІДмЧР лМАнХЬ мЪ∞놧л°Ь нХШлЭљмДЄл•Љ л≥імЭік≥† мЮИмІАлІМ, к≤љкЄ∞ лґИнЩ©мЭі мШ§л¶ђмШ®мЭШ м†Ьк≥Љ мВђмЧЕмЧР лѓЄмєШлКФ мШБнЦ•мЭА м†ЬнХЬм†БмЭіл©∞ мШ§нЮИ놧 м†Ьм°∞ мЫРк∞А нХШлЭљмЧР лФ∞л•Є мИШмЭµмД± к∞ЬмД†мЭі м†ДлІЭлРЬлЛ§вАЭк≥† лІРнЦИлЛ§.

кЈЄлЯђл©імДЬ вАЬнШДмЮђ м£Љк∞А мИШм§АмЭА мІАлВЬнХі 4лґДкЄ∞ мЛ§м†Б лґАмІДмЭШ мШБнЦ•мЭі мЭілѓЄ л∞ШмШБлРЬ к≤ГмЬЉл°Ь, мШђ 1лґДкЄ∞ м§С м§Скµ≠ мґШм†И мИШмЪФк∞А к∞АмЛЬнЩФлР† лХМ нХ®кїШ л∞ШлУ±нХ† к≤ГвАЭмЭілЭЉк≥† нМРлЛ®нЦИлЛ§.

5мЭЉ нХЬкµ≠нИђмЮРм¶ЭкґМмЧР лФ∞л•іл©і, мШ§л¶ђмШ®мЭШ мШђнХі лІ§мґЬмХ°мЭА мІАлВЬнХі л≥ілЛ§ 9% лКШмЦілВЬ 3м°∞1593мЦµмЫР, мШБмЧЕмЭімЭµмЭА к∞ЩмЭА кЄ∞к∞Д 14.2% м¶Эк∞АнХЬ 5625мЦµмЫРмЭД к±∞лСШ к≤ГмЬЉл°Ь лВілЛ§лі§лЛ§.

мШ§л¶ђмШ®мЭА мШђнХі нШДмІА нЖµнЩФ кЄ∞м§А лІ§мґЬмХ° мД±мޕ땆 к∞АмЭілНШмК§л•Љ нХЬкµ≠ 10%, м§Скµ≠ 12~13%, л≤†нКЄлВ® 15%, лЯђмЛЬмХД 10% мЭімГБмЬЉл°Ь м†ЬмЛЬнЦИлЛ§.

к∞ХмЭАмІА мЧ∞кµђмЫРмЭА вАЬм§Скµ≠ мґШм†И нЪ®к≥ЉмЩА к±∞лЮШ м≤ік≥Д м†ДнЩШмЧР лФ∞л•Є лІ§мґЬ к≥µл∞± нХімЖМ, м£ЉмЪФ мІДмґЬ кµ≠к∞АмЭШ мЛ†кЈЬ мГЭмВ∞ лЭЉмЭЄ к∞АлПЩ, м†БкЈєм†БмЭЄ мЛ†м†ЬнТИ мґЬмЛЬ м†ДлЮµмЭД к∞РмХИнХШл©і к∞АмЭілНШмК§ лЛђмД±мЧРлКФ лђіл¶ђк∞А мЧЖмЭД к≤ГвАЭмЭілЭЉк≥† нПЙк∞АнЦИлЛ§.

мІАлВЬнХі 4лґДкЄ∞ мЛ§м†БмЭА мЛЬмЮ• кЄ∞лМАмєШмЧР лґАнХ©нХ† м†ДлІЭмЭілЛ§. к∞Х мЧ∞кµђмЫРмЭА вАЬлІ§мґЬмХ°мЭА 7537мЦµмЫРмЬЉл°Ь м†ДлЕД лПЩкЄ∞ лМАлєД 11.5% м§ДмЦілУ§мЦі мЛЬмЮ• кЄ∞лМАмєШл•Љ 6.9% л∞СлПМк≤†мІАлІМ, мШБмЧЕмЭімЭµмЭА к∞ЩмЭА кЄ∞к∞Д 4.1% к∞РмЖМнХЬ 1406мЦµмЫРмЭД кЄ∞л°ЭнХШл©∞ кЄ∞лМАмєШл•Љ 0.2% мЫГлПМ к≤ГвАЭмЭілЭЉк≥† мД§л™ЕнЦИлЛ§.

кЈЄлКФ вАЬмµЬкЈЉ мШ§л¶ђмШ®мЭШ м£Љк∞АлКФ мЛ†нЭ•кµ≠ к≤љкЄ∞ лґИнЩ©мЧР лФ∞л•Є мЛ§м†Б лґАмІДмЧР лМАнХЬ мЪ∞놧л°Ь нХШлЭљмДЄл•Љ л≥імЭік≥† мЮИмІАлІМ, к≤љкЄ∞ лґИнЩ©мЭі мШ§л¶ђмШ®мЭШ м†Ьк≥Љ мВђмЧЕмЧР лѓЄмєШлКФ мШБнЦ•мЭА м†ЬнХЬм†БмЭіл©∞ мШ§нЮИ놧 м†Ьм°∞ мЫРк∞А нХШлЭљмЧР лФ∞л•Є мИШмЭµмД± к∞ЬмД†мЭі м†ДлІЭлРЬлЛ§вАЭк≥† лІРнЦИлЛ§.

кЈЄлЯђл©імДЬ вАЬнШДмЮђ м£Љк∞А мИШм§АмЭА мІАлВЬнХі 4лґДкЄ∞ мЛ§м†Б лґАмІДмЭШ мШБнЦ•мЭі мЭілѓЄ л∞ШмШБлРЬ к≤ГмЬЉл°Ь, мШђ 1лґДкЄ∞ м§С м§Скµ≠ мґШм†И мИШмЪФк∞А к∞АмЛЬнЩФлР† лХМ нХ®кїШ л∞ШлУ±нХ† к≤ГвАЭмЭілЭЉк≥† нМРлЛ®нЦИлЛ§.

лНФ мҐЛмЭА кЄА мЮСмД±мЧР нБ∞ нЮШмЭі лР©лЛИлЛ§.