아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

[V차트] 한국쉘석유, 배당 매력 큰 윤활유 회사

한국쉘석유339,500원, 0원, 0%는 윤활유와 그리스 제품을 생산하는 회사다. 2분기 기준 품목별 매출 비중은 윤활유 80%, 그리스 6%, 상품(윤활유, 그리스) 13.7% 등이다. 매출의 77%는 내수 시장에서 발생한다.

[그림] 한국쉘석유 자동차 엔진 오일 제품

(자료: 한국쉘석유)

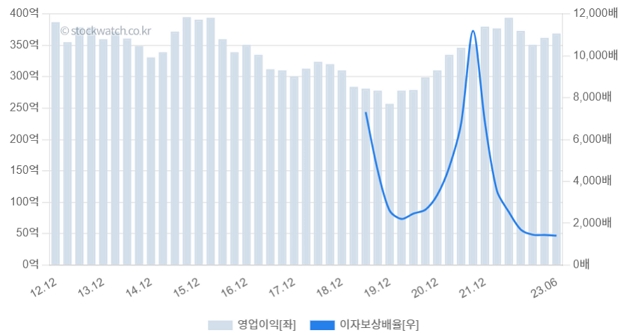

회사 매출액은 감소하다 2021년 2분기부터 반등해 현재까지 증가세를 이어온다. 매출 증가와 함께 영업이익과 순이익도 성장하는 모습이다.

[그래프1] 실적 차트(연환산)

(자료: 아이투자 스톡워치)

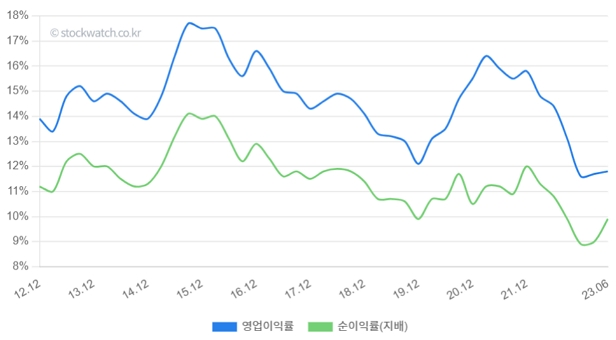

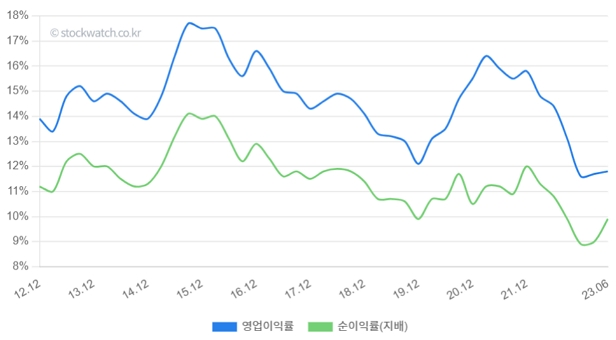

2분기 연환산 기준 영업이익률과 순이익률은 각각 11.8%, 9.9%다. 두 이익률은 최근 하락세를 마감했다.

[그래프2] 이익률 차트(연환산)

(자료: 아이투자 스톡워치)

매출원가율은 상승 후 하락 반전하는 흐름이다. 반대로, 판관비율은 하락세를 마감하고 반등했다. 2분기 연환산 기준 매출원가율과 판관비율은 각각 70.7%, 17.5%다.

[그래프3] 매출원가율&판관비율(연환산)

(자료: 아이투자 스톡워치)

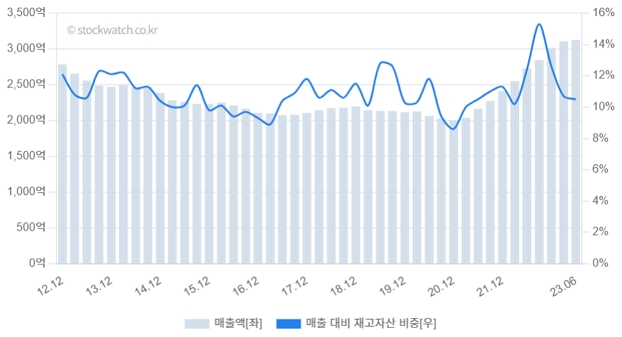

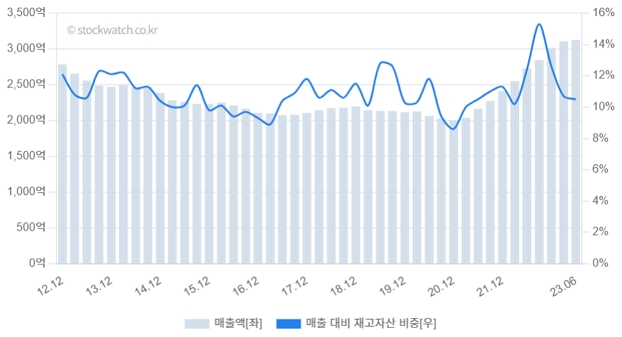

2분기 연환산 기준 매출대비 재고자산 비중은 10.5%다. 이 비중은 작년 3분기 15%까지 올랐다가 하락하는 모습을 보였다. 또, 재고자산 비중은 과거 8~13% 사이를 오르내렸다.

[그래프4] 재고자산 추이(연환산)

(자료: 아이투자 스톡워치)

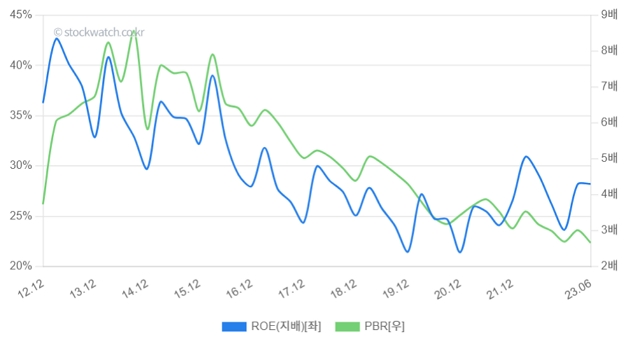

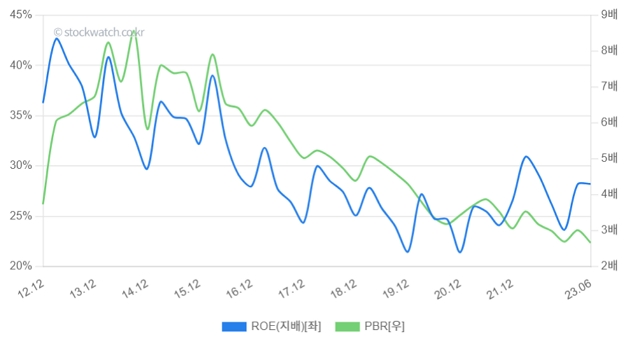

최근 실적기준 자기자본이익률(ROE)은 28.2%다. 이는 5년 평균 25.8%에 비해 높은 수준이다. ROE는 상승과 하락을 반복하는 모습이다.

5일 시가총액 기준 주가순자산배수(PBR)는 2.74배로, 5년 평균 3.67배에 비해 낮다. PBR은 지속적으로 하락해 올해 2분기 2.66배까지 떨어졌다가 최근 반등하는 모습이다.

[그래프5] ROE&PBR(연환산)

(자료: 아이투자 스톡워치)

ROE를 3가지 지표로 분석하는 듀퐁분석 차트를 보자. 순이익률은 반등한 가운데, 총자산회전율은 상승세를 이어갔다. 재무레버리지는 상승과 하락을 반복하는 모습을 유지했다.

[그래프6] 듀퐁분석(연환산)

(자료: 아이투자 스톡워치)

한국쉘석유는 배당주로 알려졌다. 이는 배당을 꾸준히 지급했으며, 시가배당률이 높았다는 특징 때문이다. 주당 배당금은 2020년 1만4000원 → 2021년 1만9000원 → 2022년 1만8000원을 기록했다. 같은 기간 시가배당률은 5.4% → 7.4% → 7.7%로 올랐다.

[그래프7] 배당금&시가배당률(연간)

(자료: 아이투자 스톡워치)

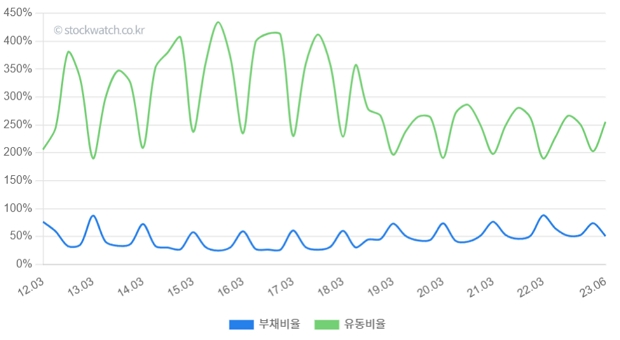

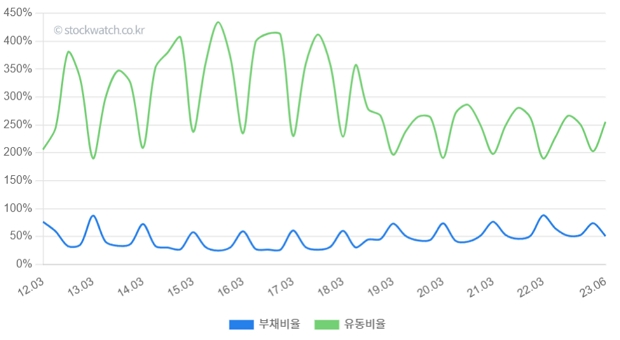

2분기 기준 부채비율과 유동비율은 각각 50.6%, 255.4%다. 두 비율은 상승과 하락을 반복했지만, 일정 범위를 벗어나지 않는 모습이다.

일반적으로 부채비율은 100% 이하, 유동비율은 100% 이상일 때 재무구조가 튼튼하다고 말한다. 이에 한국쉘석유의 재무 안전성 매력은 크다고 할 수 있다.

[그래프8] 부채비율과 유동비율(연환산)

(자료: 아이투자 스톡워치)

2분기 기준 회사가 보유한 차입금 규모는 8억원이다. 이는 전체 자산의 0.5% 수준으로, 회사는 '무차입 경영'을 하고 있다는 사실을 알 수 있다.

[그래프9] 차입금과 차입금 비중(연환산)

(자료: 아이투자 스톡워치)

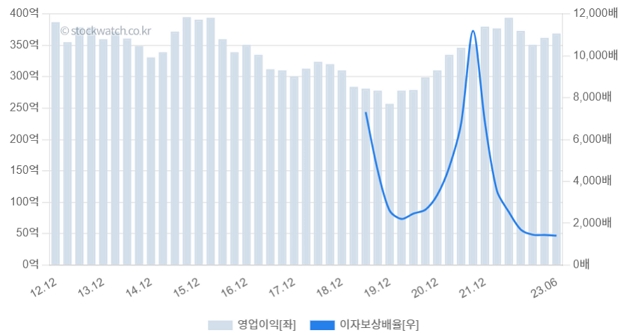

2분기 연환산 기준 이자보상배율은 1405배다. 이는 영업이익으로 이자비용을 충분히 감당할 수 있다는 점을 알려준다.

[그래프10] 이자보상배율(연환산)

(자료: 아이투자 스톡워치)

또, 회사는 623억원의 순현금을 보유한 것으로 나타났다. 이는 재무 안전성이 높으며, 향후 배당금 지급에 대한 기대를 이어가게 만드는 요소다.

[그래프11] 순현금&시총대비 순현금 비중(연환산)

(자료: 아이투자 스톡워치)

순이익지수가 상승한 가운데, 주가는 하락세를 이어가다 최근 반등하는 모습이다. 다만, 과거 하락한 수준을 봤을 때 최근의 반등이 크게 느껴지지 않는 모양새다.

[그래프12] 주가&순이익지수(연환산)

(자료: 아이투자 스톡워치)

☞ 내 관심 종목도 V차트로 분석해보기

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

[그림] 한국쉘석유 자동차 엔진 오일 제품

(자료: 한국쉘석유)

회사 매출액은 감소하다 2021년 2분기부터 반등해 현재까지 증가세를 이어온다. 매출 증가와 함께 영업이익과 순이익도 성장하는 모습이다.

[그래프1] 실적 차트(연환산)

(자료: 아이투자 스톡워치)

2분기 연환산 기준 영업이익률과 순이익률은 각각 11.8%, 9.9%다. 두 이익률은 최근 하락세를 마감했다.

[그래프2] 이익률 차트(연환산)

(자료: 아이투자 스톡워치)

매출원가율은 상승 후 하락 반전하는 흐름이다. 반대로, 판관비율은 하락세를 마감하고 반등했다. 2분기 연환산 기준 매출원가율과 판관비율은 각각 70.7%, 17.5%다.

[그래프3] 매출원가율&판관비율(연환산)

(자료: 아이투자 스톡워치)

2분기 연환산 기준 매출대비 재고자산 비중은 10.5%다. 이 비중은 작년 3분기 15%까지 올랐다가 하락하는 모습을 보였다. 또, 재고자산 비중은 과거 8~13% 사이를 오르내렸다.

[그래프4] 재고자산 추이(연환산)

(자료: 아이투자 스톡워치)

최근 실적기준 자기자본이익률(ROE)은 28.2%다. 이는 5년 평균 25.8%에 비해 높은 수준이다. ROE는 상승과 하락을 반복하는 모습이다.

5일 시가총액 기준 주가순자산배수(PBR)는 2.74배로, 5년 평균 3.67배에 비해 낮다. PBR은 지속적으로 하락해 올해 2분기 2.66배까지 떨어졌다가 최근 반등하는 모습이다.

[그래프5] ROE&PBR(연환산)

(자료: 아이투자 스톡워치)

ROE를 3가지 지표로 분석하는 듀퐁분석 차트를 보자. 순이익률은 반등한 가운데, 총자산회전율은 상승세를 이어갔다. 재무레버리지는 상승과 하락을 반복하는 모습을 유지했다.

[그래프6] 듀퐁분석(연환산)

(자료: 아이투자 스톡워치)

한국쉘석유는 배당주로 알려졌다. 이는 배당을 꾸준히 지급했으며, 시가배당률이 높았다는 특징 때문이다. 주당 배당금은 2020년 1만4000원 → 2021년 1만9000원 → 2022년 1만8000원을 기록했다. 같은 기간 시가배당률은 5.4% → 7.4% → 7.7%로 올랐다.

[그래프7] 배당금&시가배당률(연간)

(자료: 아이투자 스톡워치)

2분기 기준 부채비율과 유동비율은 각각 50.6%, 255.4%다. 두 비율은 상승과 하락을 반복했지만, 일정 범위를 벗어나지 않는 모습이다.

일반적으로 부채비율은 100% 이하, 유동비율은 100% 이상일 때 재무구조가 튼튼하다고 말한다. 이에 한국쉘석유의 재무 안전성 매력은 크다고 할 수 있다.

[그래프8] 부채비율과 유동비율(연환산)

(자료: 아이투자 스톡워치)

2분기 기준 회사가 보유한 차입금 규모는 8억원이다. 이는 전체 자산의 0.5% 수준으로, 회사는 '무차입 경영'을 하고 있다는 사실을 알 수 있다.

[그래프9] 차입금과 차입금 비중(연환산)

(자료: 아이투자 스톡워치)

2분기 연환산 기준 이자보상배율은 1405배다. 이는 영업이익으로 이자비용을 충분히 감당할 수 있다는 점을 알려준다.

[그래프10] 이자보상배율(연환산)

(자료: 아이투자 스톡워치)

또, 회사는 623억원의 순현금을 보유한 것으로 나타났다. 이는 재무 안전성이 높으며, 향후 배당금 지급에 대한 기대를 이어가게 만드는 요소다.

[그래프11] 순현금&시총대비 순현금 비중(연환산)

(자료: 아이투자 스톡워치)

순이익지수가 상승한 가운데, 주가는 하락세를 이어가다 최근 반등하는 모습이다. 다만, 과거 하락한 수준을 봤을 때 최근의 반등이 크게 느껴지지 않는 모양새다.

[그래프12] 주가&순이익지수(연환산)

(자료: 아이투자 스톡워치)

☞ 내 관심 종목도 V차트로 분석해보기

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

더 좋은 글 작성에 큰 힘이 됩니다.