아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

[V차트] "하이비젼시스템, 카메라 모듈 확대 수혜"

하이비젼시스템16,710원, ▲10원, 0.06%은 휴대폰에 탑재되는 카메라 모듈과 스마트 부품에 대한 공정 및 검사 자동화 장비를 개발·제조하는 사업을 한다. 회사에 따르면 "트리플카메라 및 3D카메라 등 더욱 고도화된 처리기능을 가진 신규 카메라모듈이 등장했다"며, "이에 필요한 제조공정 및 검사장비 분야에서 우리의 원천 기술이 적용되고 있다"고 밝혔다.

2분기 기준 품목별 매출 비중은 CCM 자동화 검사장비 외 69%, 영상평가장치 및 기타 28%, 3D프린터 3%다. 회사 제품 대부분은 LG이노텍과 삼성전자 등의 카메라 모듈업체로 공급된다.

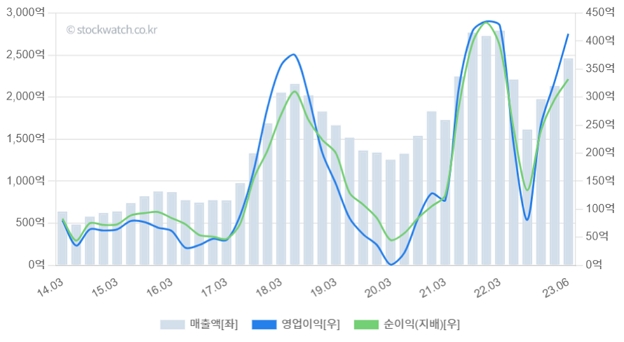

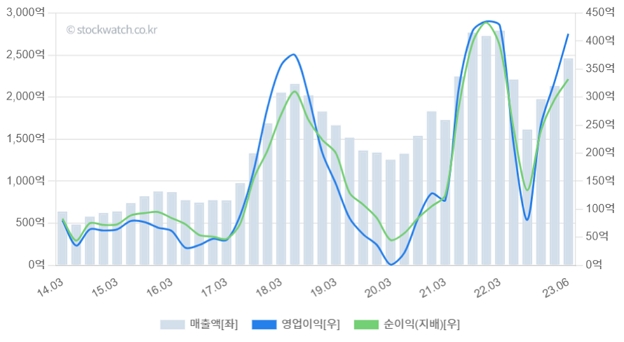

하이비젼시스템의 매출액은 증가와 감소를 반복했다. 매출액 흐름에 따라 영업이익과 순이익도 증감했다.

[그래프1] 실적 차트(연환산)

(자료: 아이투자 스톡워치)

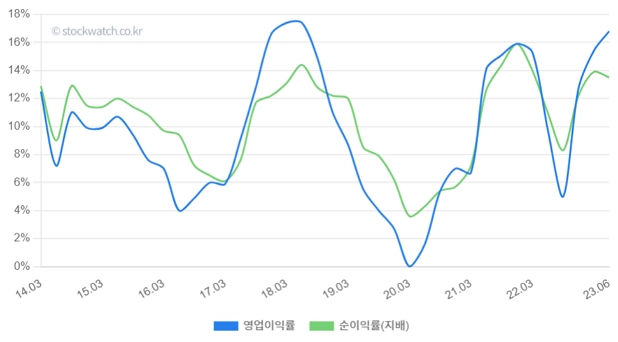

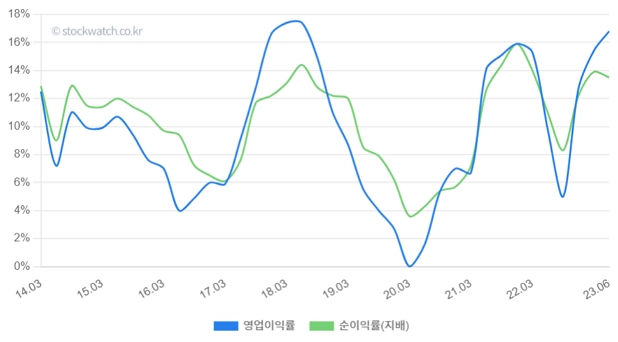

2분기 연환산 기준 영업이익률과 순이익률은 각각 16.8%, 13.5%다. 두 이익률은 최근 반등하는 흐름을 보였다.

[그래프2] 이익률 차트(연환산)

(자료: 아이투자 스톡워치)

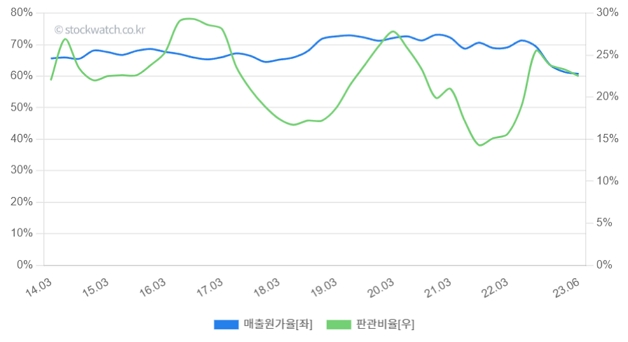

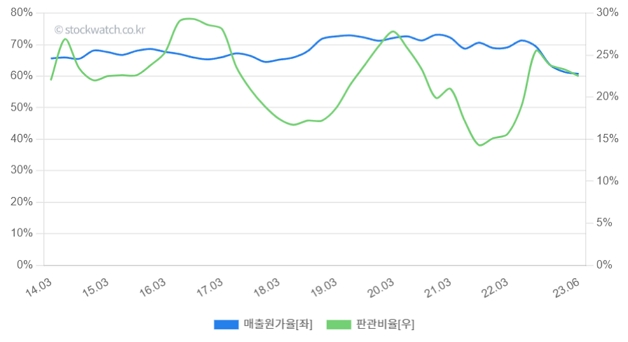

매출원가율은 최근 하락한 가운데, 상승세를 보였단 판관비율은 조정을 받는 모습이다. 2분기 기준 매출원가율과 판관비율은 각각 60.7%, 22.5%다.

[그래프3] 매출원가율&판관비율(연환산)

(자료: 아이투자 스톡워치)

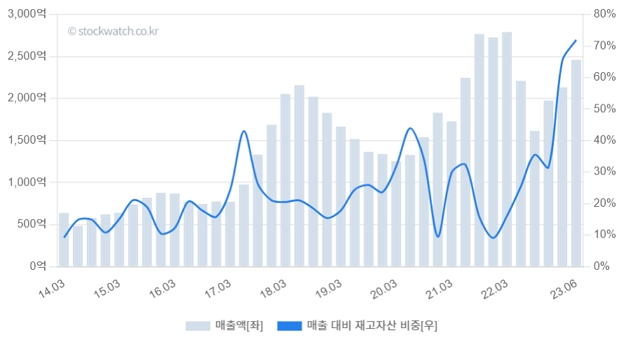

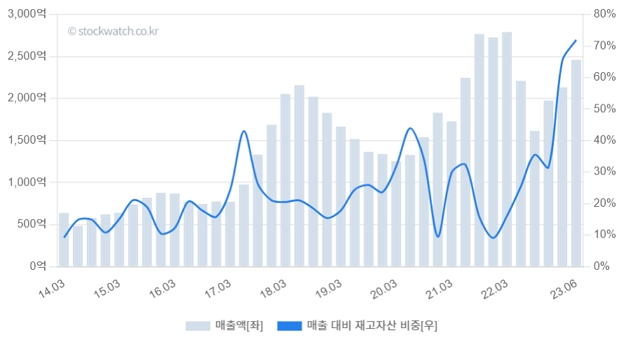

2분기 연환산 기준 매출대비 재고자산 비중은 71.9%다. 이 비중은 2021년 4분기 9.1%를 저점으로 반등해 크게 상승했다.

[그래프4] 재고자산 추이(연환산)

(자료: 아이투자 스톡워치)

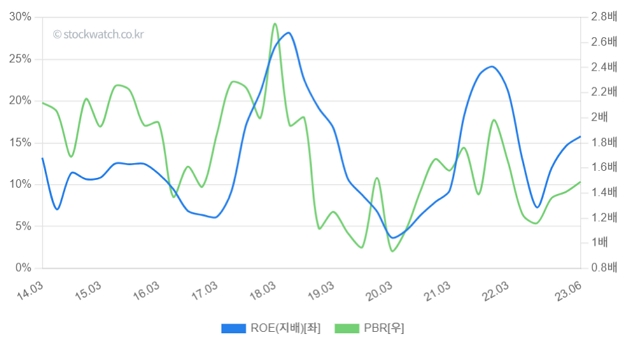

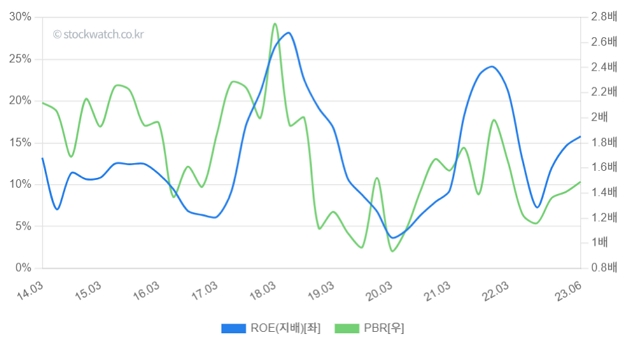

최근 실적기준 자기자본이익률(ROE)은 15.7%다. 이는 5년 평균 13.2%보다 높다. ROE는 상승과 하락을 반복한 가운데 최근에는 오름세를 보였다.

6일 시가총액 기준 주가순자산배수(PBR)는 1.54배로, 5년 평균 1.41배에 비해 높다. PBR은 2022년 3분기 1.16배로 저점을 찍은 후 반등해 상승세를 이어간다.

[그래프5] ROE&PBR(연환산)

(자료: 아이투자 스톡워치)

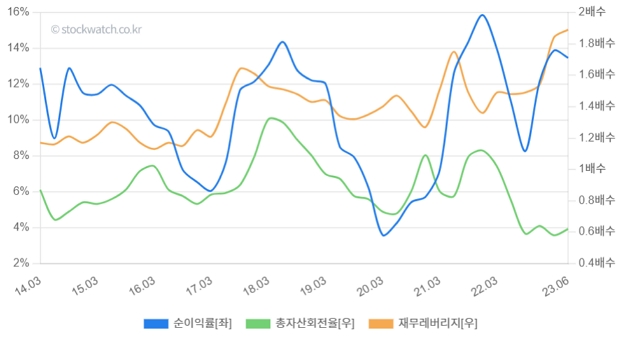

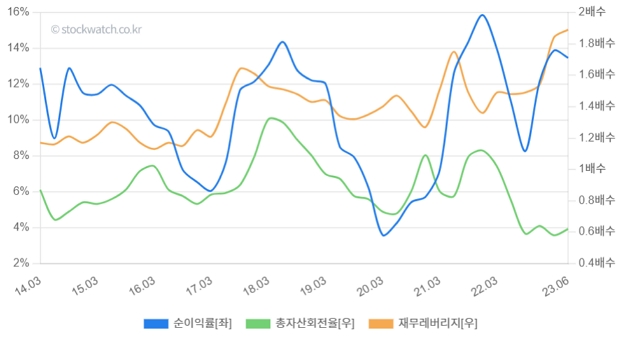

ROE를 3가지 지표로 분석하는 듀퐁분석 차트를 보자. 최근 순이익률은 상승 후 조정을 받은 가운데, 재무레버리지는 상승세를 이어갔다. 총자산회전율은 상승과 하락을 반복하는 모습이다.

[그래프6] 듀퐁분석(연환산)

(자료: 아이투자 스톡워치)

회사는 배당금을 꾸준히 지급했다. 다만, 주당 배당금은 증가와 감소를 반복했다. 주당 배당금은 2020년 50원 → 2021년 150원 → 2022년 120원을 기록했다. 작년 연간기준 시가배당률은 0.7%다.

[그래프7] 배당금&시가배당률(연간)

(자료: 아이투자 스톡워치)

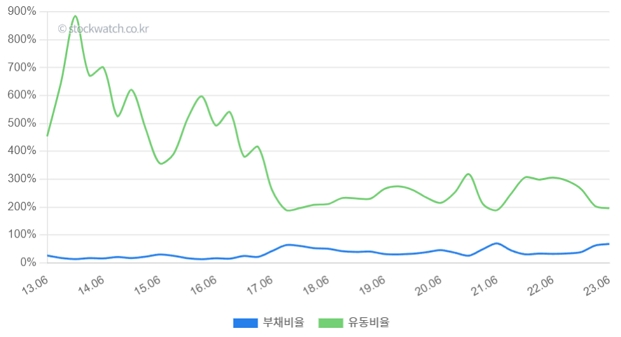

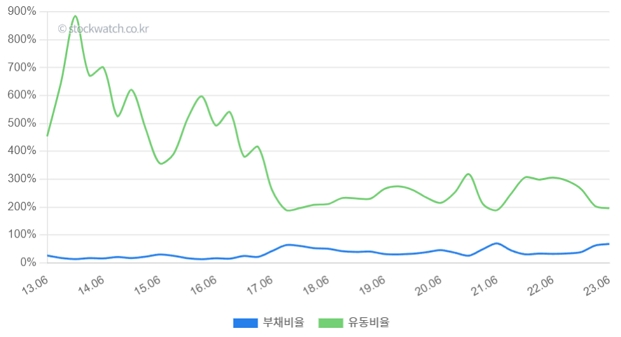

2분기 기준 부채비율과 유동비율은 각각 67.9%, 195.8%를 기록했다. 일반적으로 부채비율은 100% 이하, 유동비율은 100% 이상일 때 재무구조가 튼튼하다고 말한다. 이에 하이비젼시스템의 재무 안전성 매력은 크다고 할 수 있다.

[그래프8] 부채비율과 유동비율(연환산)

(자료: 아이투자 스톡워치)

2분기 기준 회사가 보유한 차입금 규모는 518억원이다. 이는 전체 자산의 13% 수준이다.

[그래프9] 차입금과 차입금 비중(연환산)

(자료: 아이투자 스톡워치)

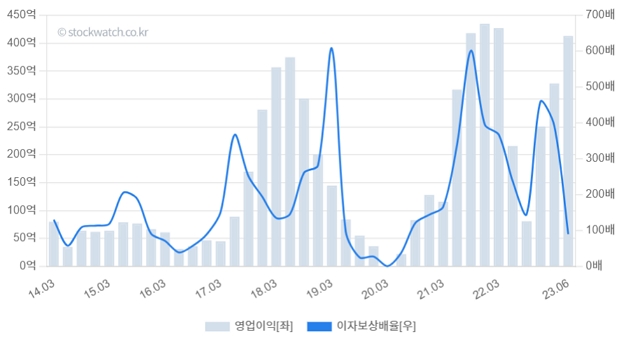

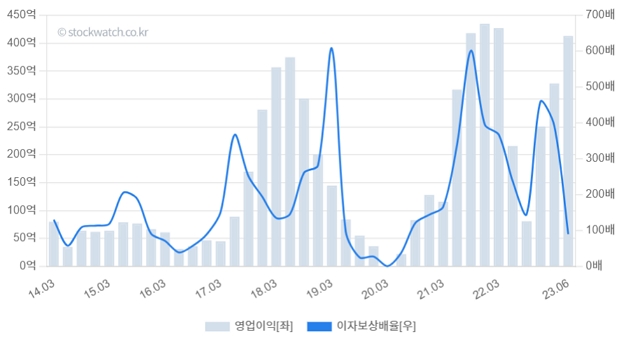

2분기 연환산 기준 이자보상배율은 89.6배다. 이는 영업이익으로 이자비용을 충분히 감당할 수 있다는 사실을 알려준다.

[그래프10] 이자보상배율(연환산)

(자료: 아이투자 스톡워치)

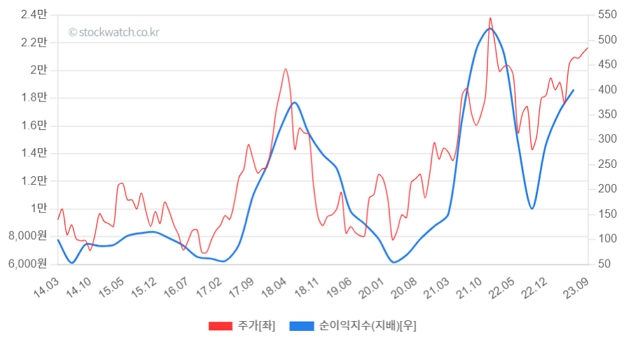

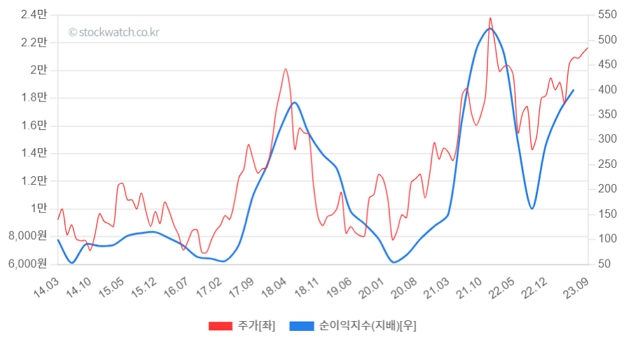

순이익지수가 반등한 가운데, 주가도 반등 후 상승세를 이어가는 흐름이다.

[그래프11] 주가&순이익지수(연환산)

(자료: 아이투자 스톡워치)

지난달 30일 한국IR협의회 이새롬 연구원은 "북미 고객사의 전면 카메라 모듈 스펙 변화로 SL향 검사장비 공급 확대와 폴디드 줌 검사장비 신규 수주 모멘텀이 돋보일 전망이다"며, "올해 북미 세트업체의 폴디드 줌 채택 모델 수는 1개가 될 것으로 예상되며, 내년에는 2개 모델, 내후년에는 전모델로 확장될 것으로 기대된다"고 분석했다.

이 연구원은 "하이비젼시스템은 자회사 큐비콘의 핵심 주주인 세방전지와 협력해 2차전지 장비를 개발했으며, 2023년부터 본격적으로 개발 및 영업 성과가 실적으로 가시화될 전망이다"며, "올해 상반기 중 세방전지의 자회사인 세방리튬배터리 패키징 라인 수주와 셀업체향 2차전지 검사 장비 수주를 확보했다"고 설명했다.

이어 "올해 연간 2차전지 장비 매출액은 188억원으로 추정하며, 세방그룹의 완성차 업체향 공격적인 수주 계획을 고려하면 동사의 2차전지 장비 매출액 고성장세는 지속될 전망이다"고 말했다.

☞ 내 관심 종목도 V차트로 분석해보기

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

2분기 기준 품목별 매출 비중은 CCM 자동화 검사장비 외 69%, 영상평가장치 및 기타 28%, 3D프린터 3%다. 회사 제품 대부분은 LG이노텍과 삼성전자 등의 카메라 모듈업체로 공급된다.

하이비젼시스템의 매출액은 증가와 감소를 반복했다. 매출액 흐름에 따라 영업이익과 순이익도 증감했다.

[그래프1] 실적 차트(연환산)

(자료: 아이투자 스톡워치)

2분기 연환산 기준 영업이익률과 순이익률은 각각 16.8%, 13.5%다. 두 이익률은 최근 반등하는 흐름을 보였다.

[그래프2] 이익률 차트(연환산)

(자료: 아이투자 스톡워치)

매출원가율은 최근 하락한 가운데, 상승세를 보였단 판관비율은 조정을 받는 모습이다. 2분기 기준 매출원가율과 판관비율은 각각 60.7%, 22.5%다.

[그래프3] 매출원가율&판관비율(연환산)

(자료: 아이투자 스톡워치)

2분기 연환산 기준 매출대비 재고자산 비중은 71.9%다. 이 비중은 2021년 4분기 9.1%를 저점으로 반등해 크게 상승했다.

[그래프4] 재고자산 추이(연환산)

(자료: 아이투자 스톡워치)

최근 실적기준 자기자본이익률(ROE)은 15.7%다. 이는 5년 평균 13.2%보다 높다. ROE는 상승과 하락을 반복한 가운데 최근에는 오름세를 보였다.

6일 시가총액 기준 주가순자산배수(PBR)는 1.54배로, 5년 평균 1.41배에 비해 높다. PBR은 2022년 3분기 1.16배로 저점을 찍은 후 반등해 상승세를 이어간다.

[그래프5] ROE&PBR(연환산)

(자료: 아이투자 스톡워치)

ROE를 3가지 지표로 분석하는 듀퐁분석 차트를 보자. 최근 순이익률은 상승 후 조정을 받은 가운데, 재무레버리지는 상승세를 이어갔다. 총자산회전율은 상승과 하락을 반복하는 모습이다.

[그래프6] 듀퐁분석(연환산)

(자료: 아이투자 스톡워치)

회사는 배당금을 꾸준히 지급했다. 다만, 주당 배당금은 증가와 감소를 반복했다. 주당 배당금은 2020년 50원 → 2021년 150원 → 2022년 120원을 기록했다. 작년 연간기준 시가배당률은 0.7%다.

[그래프7] 배당금&시가배당률(연간)

(자료: 아이투자 스톡워치)

2분기 기준 부채비율과 유동비율은 각각 67.9%, 195.8%를 기록했다. 일반적으로 부채비율은 100% 이하, 유동비율은 100% 이상일 때 재무구조가 튼튼하다고 말한다. 이에 하이비젼시스템의 재무 안전성 매력은 크다고 할 수 있다.

[그래프8] 부채비율과 유동비율(연환산)

(자료: 아이투자 스톡워치)

2분기 기준 회사가 보유한 차입금 규모는 518억원이다. 이는 전체 자산의 13% 수준이다.

[그래프9] 차입금과 차입금 비중(연환산)

(자료: 아이투자 스톡워치)

2분기 연환산 기준 이자보상배율은 89.6배다. 이는 영업이익으로 이자비용을 충분히 감당할 수 있다는 사실을 알려준다.

[그래프10] 이자보상배율(연환산)

(자료: 아이투자 스톡워치)

순이익지수가 반등한 가운데, 주가도 반등 후 상승세를 이어가는 흐름이다.

[그래프11] 주가&순이익지수(연환산)

(자료: 아이투자 스톡워치)

지난달 30일 한국IR협의회 이새롬 연구원은 "북미 고객사의 전면 카메라 모듈 스펙 변화로 SL향 검사장비 공급 확대와 폴디드 줌 검사장비 신규 수주 모멘텀이 돋보일 전망이다"며, "올해 북미 세트업체의 폴디드 줌 채택 모델 수는 1개가 될 것으로 예상되며, 내년에는 2개 모델, 내후년에는 전모델로 확장될 것으로 기대된다"고 분석했다.

이 연구원은 "하이비젼시스템은 자회사 큐비콘의 핵심 주주인 세방전지와 협력해 2차전지 장비를 개발했으며, 2023년부터 본격적으로 개발 및 영업 성과가 실적으로 가시화될 전망이다"며, "올해 상반기 중 세방전지의 자회사인 세방리튬배터리 패키징 라인 수주와 셀업체향 2차전지 검사 장비 수주를 확보했다"고 설명했다.

이어 "올해 연간 2차전지 장비 매출액은 188억원으로 추정하며, 세방그룹의 완성차 업체향 공격적인 수주 계획을 고려하면 동사의 2차전지 장비 매출액 고성장세는 지속될 전망이다"고 말했다.

☞ 내 관심 종목도 V차트로 분석해보기

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

더 좋은 글 작성에 큰 힘이 됩니다.