아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

[스톡워치] 신흥에스이씨, 하반기 증설 효과 기대

신흥에스이씨8,070원, ▼-70원, -0.86%는 소형전지, 자동차전지, ESS 등의 리튬이온 2차전지에 들어가는 안전관련부품을 생산한다. 국내에는 오산과 양산 2개의 사업장을 두고 있다. 해외에는 말레이시아, 중국, 헝가리, 미국에 5개의 종속기업을 두고 있다.

2분기 기준 주요 제품별 누적 매출 비중은 중대형 각형 69.2%, 소형 원형 23.2%, 중대형 각형 5.2%, 소형 원형 0.6% 등이다. 수출과 내수 비중은 각각 79%, 21%다.

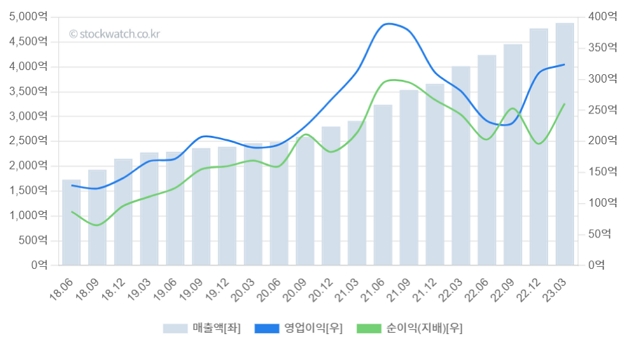

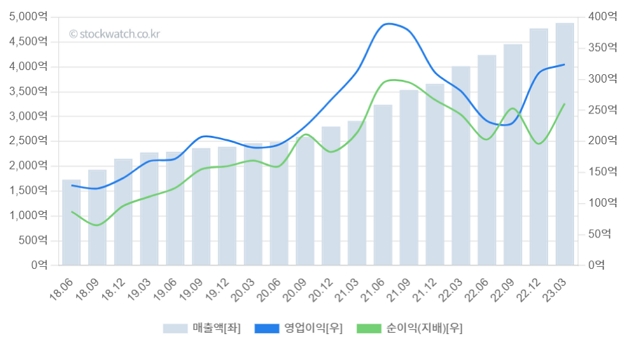

회사의 매출액은 꾸준히 증가했다. 영업이익은 2022년 3분기까지 감소했다가 반등해 2분기 연속 증가했다. 순이익은 최근 증가와 감소를 반복하는 모습이다.

[그래프1] 실적 차트(연환산)

(자료: 아이투자 스톡워치)

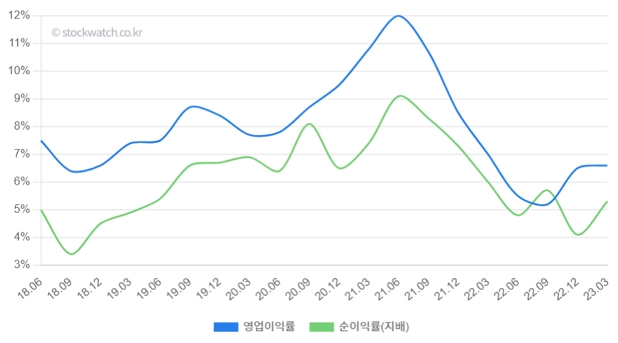

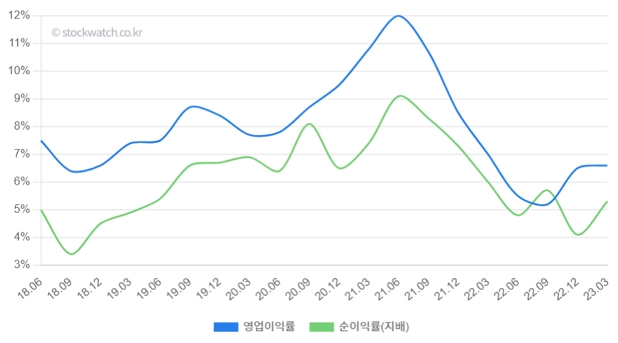

1분기 연환산 기준 영업이익률과 순이익률은 각각 6.6%, 5.3%다. 영업이익률과 순이익률은 최근 반등하는 모습을 보였다.

[그래프2] 이익률 차트(연환산)

(자료: 아이투자 스톡워치)

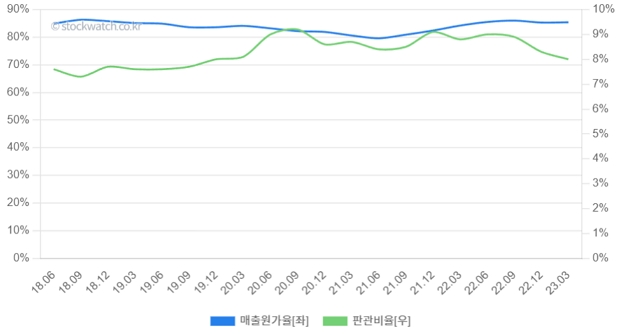

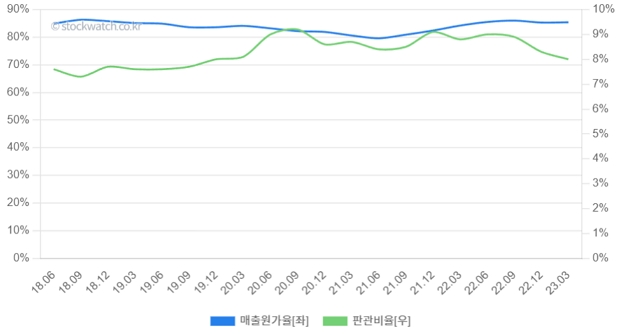

매출원가율은 안정적인 흐름을 보였다. 판관비율은 최근 하락세를 기록했다. 1분기 연환산 기준 매출원가율과 판관비율은 각각 85.4%, 8%다.

[그래프3] 매출원가율&판관비율(연환산)

(자료: 아이투자 스톡워치)

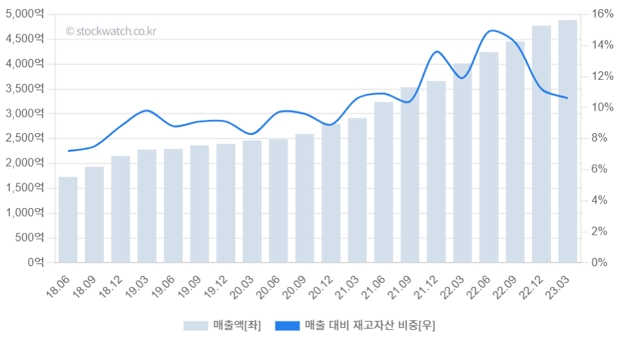

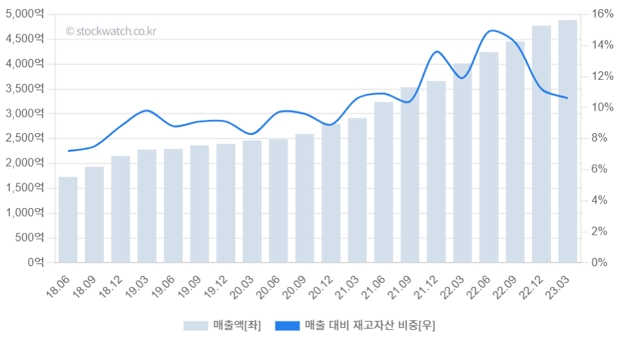

연환산 기준 매출대비 재고자산 비중은 2022년 2분기 14.9%를 기록한 후 하락했다. 이 비중은 올해 1분기 10.6%를 기록했다.

[그래프4] 재고자산 추이(연환산)

(자료: 아이투자 스톡워치)

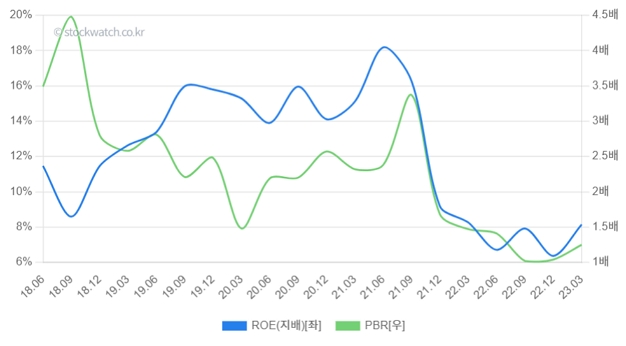

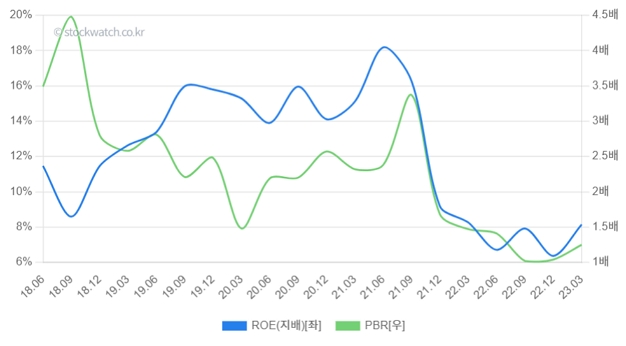

1분기 연환산 기준 자기자본이익률(ROE)은 8.1%다. 이는 5년 평균 12.2%에 비해 낮은 수준이다. ROE는 하락세를 마감하고 최근 반등하는 모습이다.

16일 시가총액 기준 주가순자산배수(PBR)는 1.15배로, 5년 평균 2.22배에 비해 낮다. PBR은 1배 수준까지 하락했다가 반등했다.

[그래프5] ROE&PBR(연환산)

(자료: 아이투자 스톡워치)

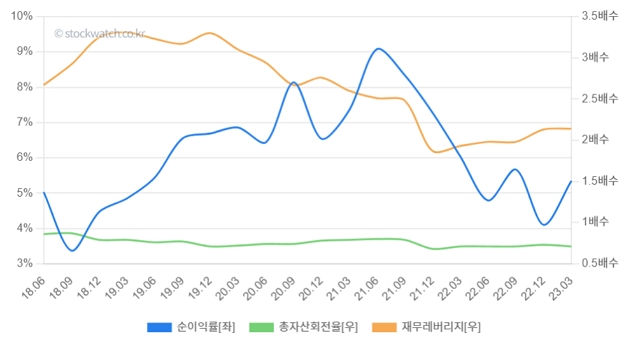

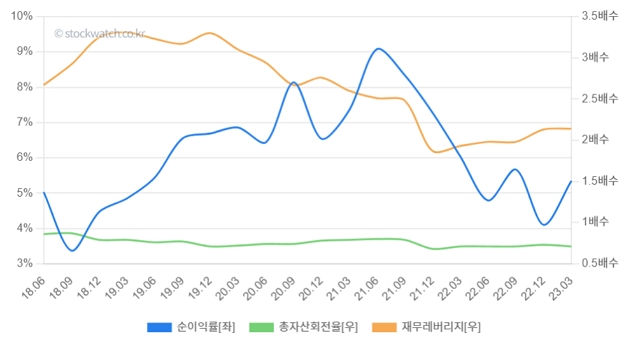

ROE를 3가지 지표로 분석하는 듀퐁분석 차트를 보자. 순이익률은 반등한 가운데, 총자산회전율과 재무레버리지는 기존과 비슷한 흐름을 이어갔다.

[그래프6] 듀퐁분석(연환산)

(자료: 아이투자 스톡워치)

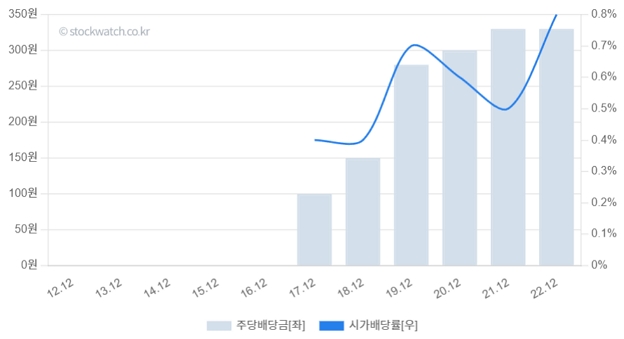

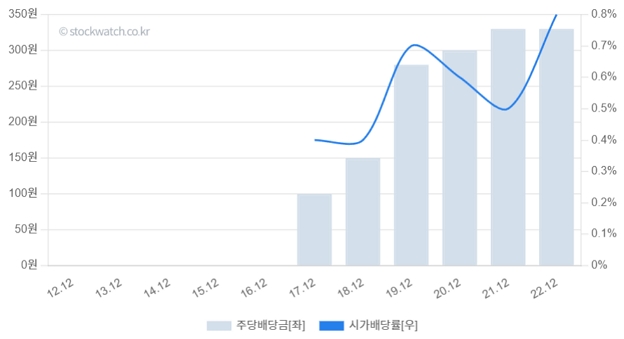

주당 배당금은 2019년 280원 → 2020년 300원 → 2021년 330원 → 2022년 330원이었다. 작년 연간기준 시가배당률은 0.8%다.

[그래프7] 배당금&시가배당률(연간)

(자료: 아이투자 스톡워치)

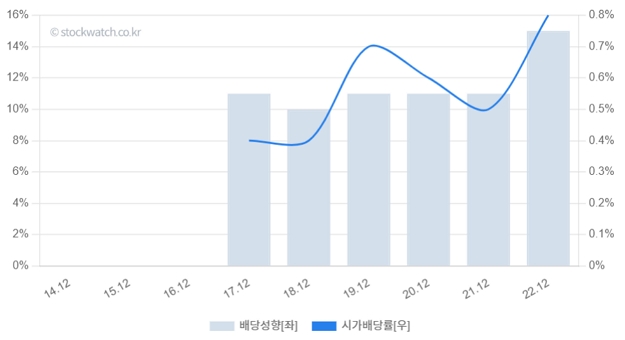

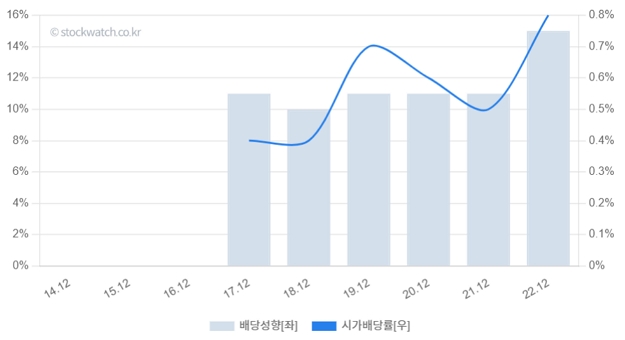

배당성향은 2019년부터 2021년까지 11%를 기록했다. 이후 작년에 15%까지 상승했다.

[그래프8] 배당성향&시가배당률(연간)

(자료: 아이투자 스톡워치)

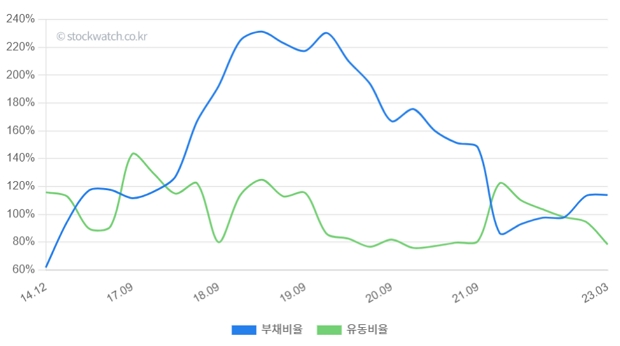

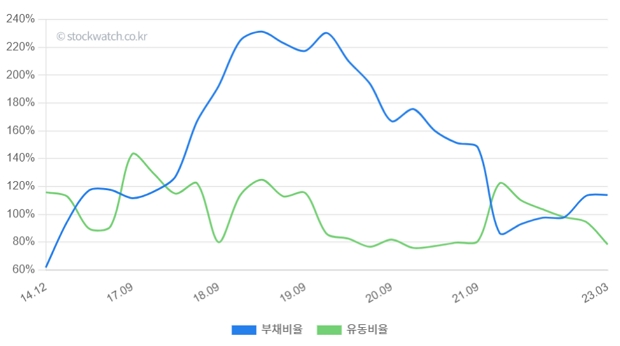

1분기 부채비율과 유동비율은 각각 113.9%, 78.3%다. 일반적으로 부채비율은 100% 이하, 유동비율은 100%이상일 때 재무구조가 튼튼하다고 말한다. 이에 신흥에스이씨의 재무 안전성 매력은 아쉬운 모습이다. 다만, 부채비율이 과거에 비해 크게 하락했다는 점은 주목할 만 하다.

[그래프9] 부채비율과 유동비율(연환산)

(자료: 아이투자 스톡워치)

회사가 보유한 차입금은 최근 증가해 2661억원을 기록했다. 차입금 비중은 1분기 38.8%다.

[그래프10] 차입금과 차입금 비중(연환산)

(자료: 아이투자 스톡워치)

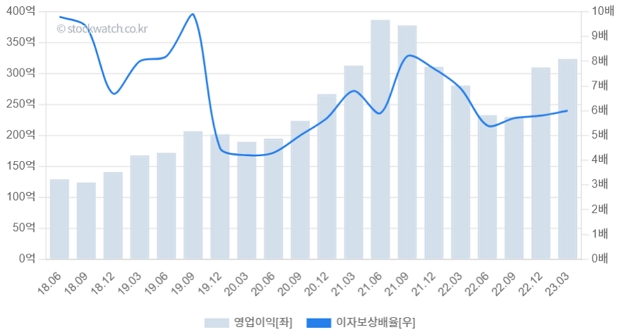

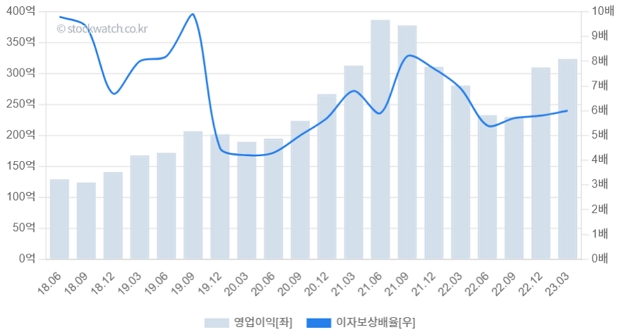

1분기 연환산 기준 이자보상배율은 6배다. 이는 영업이익으로 이자비용을 감당할 수 있다는 사실을 알려준다.

[그래프11] 이자보상배율(연환산)

(자료; 아이투자 스톡워치)

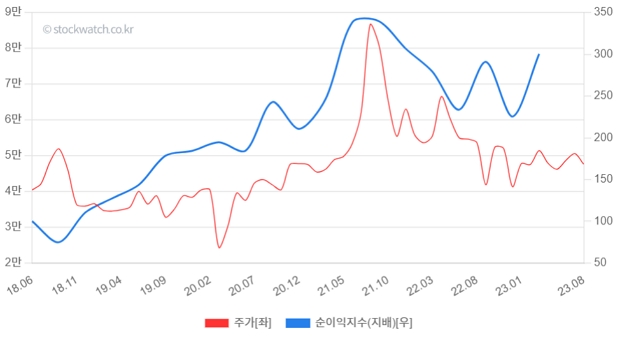

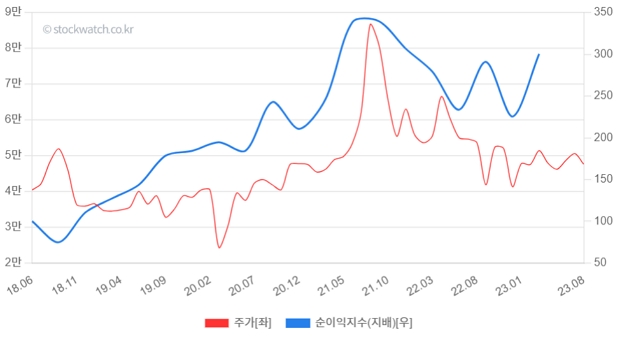

순이이지수가 반등한 가운데, 주가는 박스권 움직임을 보였다.

[그래프12] 주가&순이익지수(연환산)

(자료: 아이투자 스톡워치)

14일 신흥에스이씨는 2분기 실적을 발표했다. 회사는 2분기 매출액 1285억원, 영업이익 97억원을 올렸다. 이는 전년 동기 대비 각각 12%, 14% 증가한 실적이다. 영업이익률은 2% 포인트 상승한 7.6%를 기록했다.

17일 유진투자증권 한병화 연구원은 "하반기 헝가리 각형 캡 아세이 2개 라인, 각형 캔 4개 라인, 말레이시아 원통형 N-CID 2000만개 증설 효과가 예상된다"며, "올해 매출액과 영업이익이 각각 5488억원, 417억원을 기록할 것으로 전망한다"고 전했다.

한 연구원은 "배터리 소재/부품 업체들 중 실적 안전성 상대적으로 높다"며, "고객사가 신규 진입을 통제하는 사업 구조 때문이다"고 분석했다.

☞ 내 관심 종목도 V차트로 분석해보기

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

2분기 기준 주요 제품별 누적 매출 비중은 중대형 각형 69.2%, 소형 원형 23.2%, 중대형 각형 5.2%, 소형 원형 0.6% 등이다. 수출과 내수 비중은 각각 79%, 21%다.

회사의 매출액은 꾸준히 증가했다. 영업이익은 2022년 3분기까지 감소했다가 반등해 2분기 연속 증가했다. 순이익은 최근 증가와 감소를 반복하는 모습이다.

[그래프1] 실적 차트(연환산)

(자료: 아이투자 스톡워치)

1분기 연환산 기준 영업이익률과 순이익률은 각각 6.6%, 5.3%다. 영업이익률과 순이익률은 최근 반등하는 모습을 보였다.

[그래프2] 이익률 차트(연환산)

(자료: 아이투자 스톡워치)

매출원가율은 안정적인 흐름을 보였다. 판관비율은 최근 하락세를 기록했다. 1분기 연환산 기준 매출원가율과 판관비율은 각각 85.4%, 8%다.

[그래프3] 매출원가율&판관비율(연환산)

(자료: 아이투자 스톡워치)

연환산 기준 매출대비 재고자산 비중은 2022년 2분기 14.9%를 기록한 후 하락했다. 이 비중은 올해 1분기 10.6%를 기록했다.

[그래프4] 재고자산 추이(연환산)

(자료: 아이투자 스톡워치)

1분기 연환산 기준 자기자본이익률(ROE)은 8.1%다. 이는 5년 평균 12.2%에 비해 낮은 수준이다. ROE는 하락세를 마감하고 최근 반등하는 모습이다.

16일 시가총액 기준 주가순자산배수(PBR)는 1.15배로, 5년 평균 2.22배에 비해 낮다. PBR은 1배 수준까지 하락했다가 반등했다.

[그래프5] ROE&PBR(연환산)

(자료: 아이투자 스톡워치)

ROE를 3가지 지표로 분석하는 듀퐁분석 차트를 보자. 순이익률은 반등한 가운데, 총자산회전율과 재무레버리지는 기존과 비슷한 흐름을 이어갔다.

[그래프6] 듀퐁분석(연환산)

(자료: 아이투자 스톡워치)

주당 배당금은 2019년 280원 → 2020년 300원 → 2021년 330원 → 2022년 330원이었다. 작년 연간기준 시가배당률은 0.8%다.

[그래프7] 배당금&시가배당률(연간)

(자료: 아이투자 스톡워치)

배당성향은 2019년부터 2021년까지 11%를 기록했다. 이후 작년에 15%까지 상승했다.

[그래프8] 배당성향&시가배당률(연간)

(자료: 아이투자 스톡워치)

1분기 부채비율과 유동비율은 각각 113.9%, 78.3%다. 일반적으로 부채비율은 100% 이하, 유동비율은 100%이상일 때 재무구조가 튼튼하다고 말한다. 이에 신흥에스이씨의 재무 안전성 매력은 아쉬운 모습이다. 다만, 부채비율이 과거에 비해 크게 하락했다는 점은 주목할 만 하다.

[그래프9] 부채비율과 유동비율(연환산)

(자료: 아이투자 스톡워치)

회사가 보유한 차입금은 최근 증가해 2661억원을 기록했다. 차입금 비중은 1분기 38.8%다.

[그래프10] 차입금과 차입금 비중(연환산)

(자료: 아이투자 스톡워치)

1분기 연환산 기준 이자보상배율은 6배다. 이는 영업이익으로 이자비용을 감당할 수 있다는 사실을 알려준다.

[그래프11] 이자보상배율(연환산)

(자료; 아이투자 스톡워치)

순이이지수가 반등한 가운데, 주가는 박스권 움직임을 보였다.

[그래프12] 주가&순이익지수(연환산)

(자료: 아이투자 스톡워치)

14일 신흥에스이씨는 2분기 실적을 발표했다. 회사는 2분기 매출액 1285억원, 영업이익 97억원을 올렸다. 이는 전년 동기 대비 각각 12%, 14% 증가한 실적이다. 영업이익률은 2% 포인트 상승한 7.6%를 기록했다.

17일 유진투자증권 한병화 연구원은 "하반기 헝가리 각형 캡 아세이 2개 라인, 각형 캔 4개 라인, 말레이시아 원통형 N-CID 2000만개 증설 효과가 예상된다"며, "올해 매출액과 영업이익이 각각 5488억원, 417억원을 기록할 것으로 전망한다"고 전했다.

한 연구원은 "배터리 소재/부품 업체들 중 실적 안전성 상대적으로 높다"며, "고객사가 신규 진입을 통제하는 사업 구조 때문이다"고 분석했다.

☞ 내 관심 종목도 V차트로 분석해보기

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

더 좋은 글 작성에 큰 힘이 됩니다.