아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

“씨앤씨인터내셔널, 2분기 호실적 예상에 목표가↑-한화

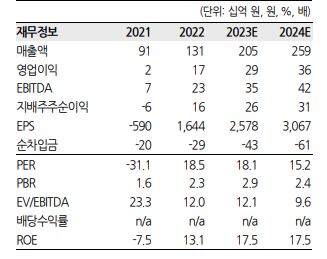

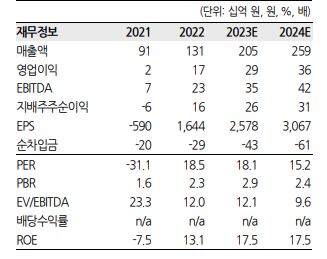

한화투자증권이 21일 씨앤씨인터내셔널64,000원, ▼-3,400원, -5.04%에 대해 2분기 시장 기대치를 웃도는 호실적이 예상된다며 목표주가를 기존 5만7000원에서 6만6000원으로 상향했다. 수주 확대와 생산능력 증설분을 반영해 실적 추정치를 올린데 따른 것이다.

2분기 씨앤씨인터내셔널의 연결 기준 매출액은 전년 동기 대비 65.5% 증가한 508억원, 영업이익은 같은 기간 159.3% 늘어난 87억원으로, 영업이익이 시장 기대치(64억원)를 상회할 것이란 전망이다. 지역별로는 북미, 제품별로는 립 제품의 매출 성장 기여도가 가장 높을 것으로 봤다.

한유정 연구원은 “성장률로는 지난 2022년 4~5월 현지 코로나19 영향으로 공장 가동에 차질을 빚었던 데에 따른 기저효과와 로컬 고객사 수주 증가로 중국 법인 매출액이 전년 동기 대비 310.8% 증가해 큰 폭의 성장세를 보일 것”이라고 밝혔다.

이어 “생산 효율 개선으로 국내 공장의 월 생산 가능 수량이 지난 3월부터 약 33% 증가된 것도 주효했다”고 말했다.

하반기에도 생산능력(Capa) 확대가 지속되는 점에 주목했다. 임대 공장 형태의 중국 제 2공장과 국내 제3공장은 인허가 완료후 3분기부터 본생산에 들어간다. 국내 제 3공장은 립 제품 중심으로 생산될 예정인데, 본가동과 더불어 기존 공장의 자동화 설비 도입을 통한 생산 효율 개선으로 추가 물량 확대와 고정비 절감이 가능할 것으로 봤다.

한 연구원은 “국내 제 2공장 증축 공사는 오는 7월에 시작돼 내년 11월부터 본격 가동이 예상된다”고 말했다.

그러면서 “지난해 1억7000만개 생산에서 증설분 반영 후 올해 예상 생산능력은 2억3000만개, 내년 3억1000만개가 예상된다”며 “이는 매출 환산시 지난해 약 2100억원, 올해 약 3000억원, 내년 약 4000억원에 이른다”고 설명했다.

<자료> 씨앤씨인터내셔널, 한화투자증권

2분기 씨앤씨인터내셔널의 연결 기준 매출액은 전년 동기 대비 65.5% 증가한 508억원, 영업이익은 같은 기간 159.3% 늘어난 87억원으로, 영업이익이 시장 기대치(64억원)를 상회할 것이란 전망이다. 지역별로는 북미, 제품별로는 립 제품의 매출 성장 기여도가 가장 높을 것으로 봤다.

한유정 연구원은 “성장률로는 지난 2022년 4~5월 현지 코로나19 영향으로 공장 가동에 차질을 빚었던 데에 따른 기저효과와 로컬 고객사 수주 증가로 중국 법인 매출액이 전년 동기 대비 310.8% 증가해 큰 폭의 성장세를 보일 것”이라고 밝혔다.

이어 “생산 효율 개선으로 국내 공장의 월 생산 가능 수량이 지난 3월부터 약 33% 증가된 것도 주효했다”고 말했다.

하반기에도 생산능력(Capa) 확대가 지속되는 점에 주목했다. 임대 공장 형태의 중국 제 2공장과 국내 제3공장은 인허가 완료후 3분기부터 본생산에 들어간다. 국내 제 3공장은 립 제품 중심으로 생산될 예정인데, 본가동과 더불어 기존 공장의 자동화 설비 도입을 통한 생산 효율 개선으로 추가 물량 확대와 고정비 절감이 가능할 것으로 봤다.

한 연구원은 “국내 제 2공장 증축 공사는 오는 7월에 시작돼 내년 11월부터 본격 가동이 예상된다”고 말했다.

그러면서 “지난해 1억7000만개 생산에서 증설분 반영 후 올해 예상 생산능력은 2억3000만개, 내년 3억1000만개가 예상된다”며 “이는 매출 환산시 지난해 약 2100억원, 올해 약 3000억원, 내년 약 4000억원에 이른다”고 설명했다.

<자료> 씨앤씨인터내셔널, 한화투자증권

더 좋은 글 작성에 큰 힘이 됩니다.