아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

[스톡워치] 동아화성, 특수 고무부품 전문 기업

동아화성7,230원, ▼-100원, -1.36%은 자동차와 가전, 산업용 특수 고무부품 전문 제조업체다. 회사는 1)전기자동차 배터리셀 내부 보호를 위한 제품, 2)수소자동차의 흡기, 배기호스, 3)엔진성능 및 수명을 연장시키는 제품, 4)드럼세탁기의 진동흡수와 완충, 도어 글라스 보호기능을 하는 제품을 생산해 고객사에 납품한다.

작년 연간기준 매출 비중은 자동차부문 49.5%, 가전부문 50.5%다. 내수와 수출비중은 각각 33%, 67%다.

회사의 매출액은 꾸준히 증가하는 모습을 보였다. 그러나, 영업이익과 순이익은 증가와 감소를 반복했다. 영업이익은 2021년 2분기 206억원을 기록한 후 1년만에 108억원으로 줄었다. 그러나 이후 반등에 성공해 2022년 4분기 연환산 기준 144억원을 벌었다.

순이익은 2020년 24억원 → 2021년 131억원 → 2022년 154억원으로 증가했다. 그러나, 분기별로 보면 증가와 감소를 반복하며 변동폭이 컸다.

[그래프1] 실적차트(연환산)

(자료: 아이투자 스톡워치)

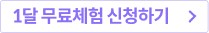

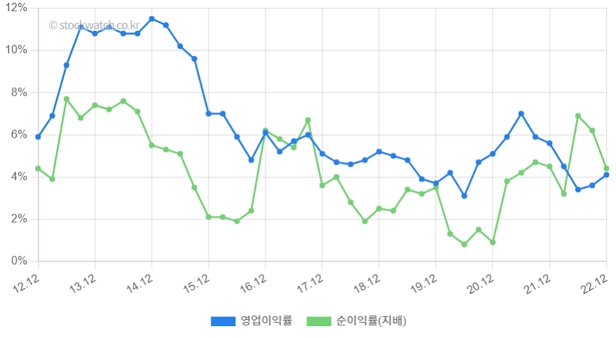

작년 연간 기준 영업이익률과 순이익률은 각각 4.1%, 4.4%를 기록했다. 최근 영업이익률은 상승흐름을, 순이익률은 하락흐름을 보였다.

[그래프2] 이익률 차트(연환산)

(자료: 아이투자 스톡워치)

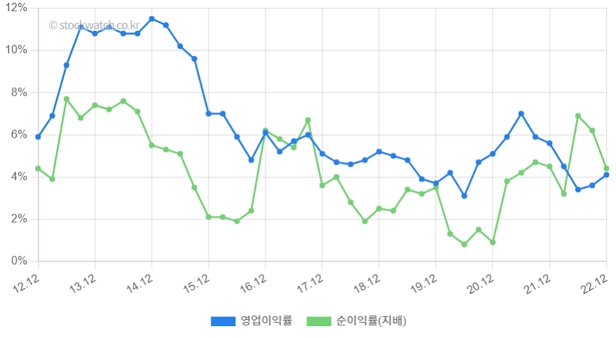

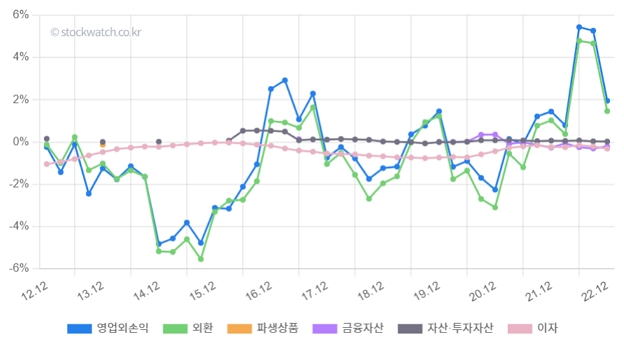

영업이익과 순이익의 흐름이 다른 이유는 영업외손익때문이다. 그 중 '외환'과 관련된 것으로 나타났다. 즉, 순이익은 환율 변화에 따라 크게 변하는 모습을 보였다.

[그래프3] 영업외손익률(연환산)

(자료: 아이투자 스톡워치)

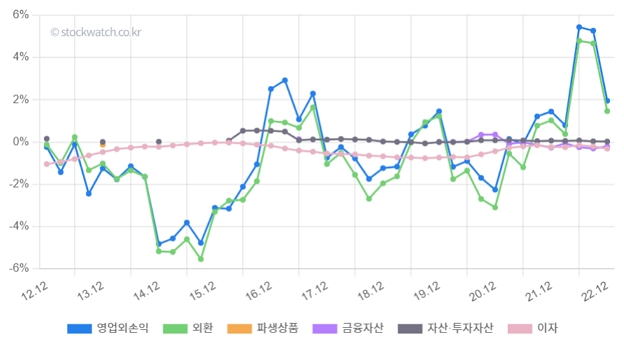

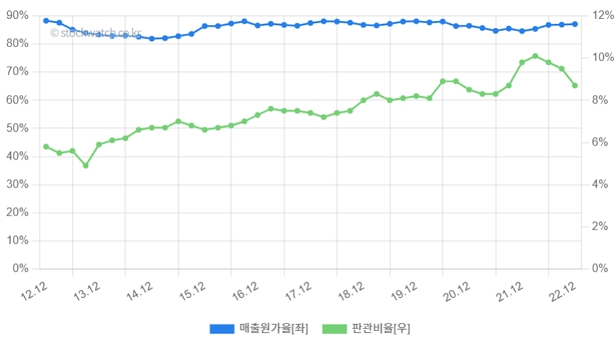

매출원가율은 82~88% 사이를 오르내리며 안정적인 모습을 보인다. 한편, 판관비율은 꾸준히 상승하는 모습을 보였는데, 2022년 1분기 10%를 고점으로 하락해 2022년 4분기 8.7%까지 내렸다.

[그래프4] 매출원가율&판관비율(연환산)

(자료: 아이투자 스톡워치)

매출대비 재고자산 비중은 2022년 2분기 15.7%로 고점을 찍은 후 2022년 4분기 12.5%로 하락했다. 오랜기간 상승했던 재고자산 비중이 최근 하락 반전한 점이 눈에 띈다.

[그래프5] 재고자산 추이(연환산)

(자료: 아이투자 스톡워치)

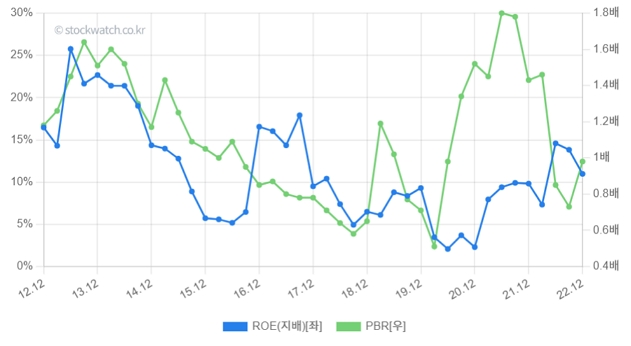

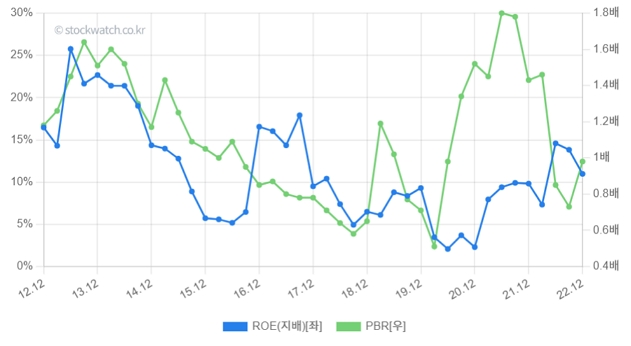

최근 실적 기준 자기자본이익률(ROE)은 10.9%다. 이는 5년 평균 7.8%에 비해 높은 수준이다. ROE는 2020년 2.29% → 2021년 9.81% → 2022년 10.9%로 상승했다. 다만, 최근 ROE는 2개 분기 연속 하락한 수준이다.

4일 시가총액 기준 주가순자산배수(PBR)는 1.14배로, 5년 평균 1.08배보다 높다. PBR은 2021년 2분기 1.8배를 기록한 후 하락해 2022년 3분기 0.73배까지 떨어졌다. 그리고 이후 반등해 현재 수준에 이르렀다.

[그래프6] ROE&PBR(연환산)

(자료: 아이투자 스톡워치)

ROE를 3가지 지표로 분석하는 듀퐁분석을 보면, 순이익률은 2022년 2분기 6.87%를 고점으로 하락해 2022년 4분기 4.4%를 기록했다. 총자산회전율은 작년 4분기 급등하는 모습이다. 재무레버리지는 최근 상승과 하락을 반복했다.

[그래프7] 듀퐁분석(연환산)

(자료: 아이투자 스톡워치)

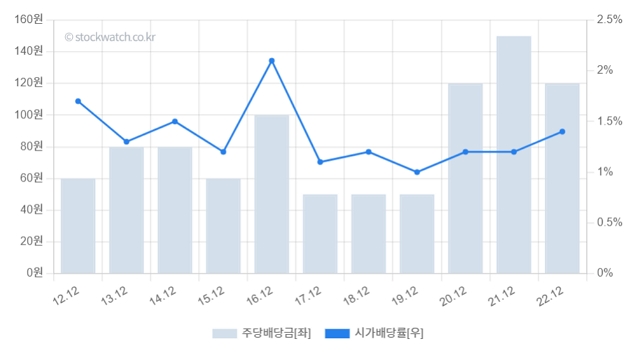

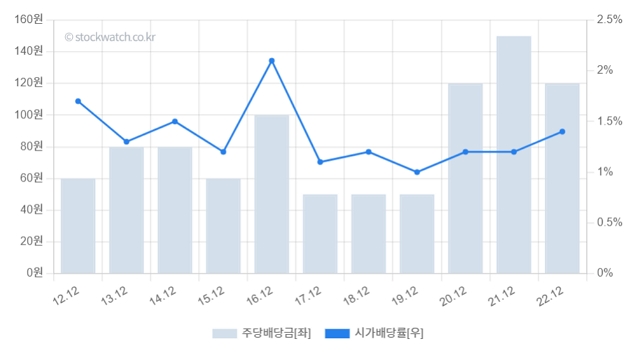

동아화성은 배당금을 꾸준히 지급해왔다. 그러나, 주당 배당금기준 증가세가 꾸준하진 않았다. 주당 배당금 변화 추이를 보면, 2019년 50원 → 2020년 120원 → 2021년 150원 → 2022년 120원이었다. 같은 기간 시가배당률은 1% → 1.2% → 1.2% → 1.4%로, 높은 편은 아니었다.

[그래프8] 배당금&시가배당률(연간)

(자료: 아이투자 스톡워치)

작년 연간 기준 부채비율과 유동비율은 각각 94.9%, 125.9%다. 일반적으로 부채비율은 100% 이하, 유동비율은 100% 이상일 때 재무구조가 튼튼하다고 말한다. 이에 동아화성의 재무 안전성 매력은 크다고 할 수 있다.

[그래프9] 부채비율과 유동비율(연환산)

(자료: 아이투자 스톡워치)

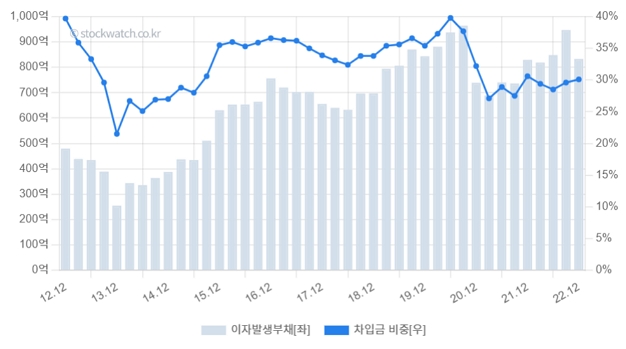

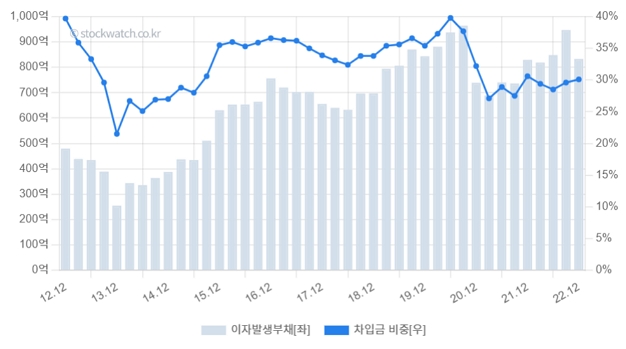

회사의 차입금은 증가와 감소를 반복하는 모습을 보였다. 다만, 차입금 비중은 2020년 2분기 39.8%를 기록한 후 하락해 최근 실적 기준 30.1%까지 하락했다.

[그래프10] 차입금과 차입금 비중(연환산)

(자료: 아이투자 스톡워치)

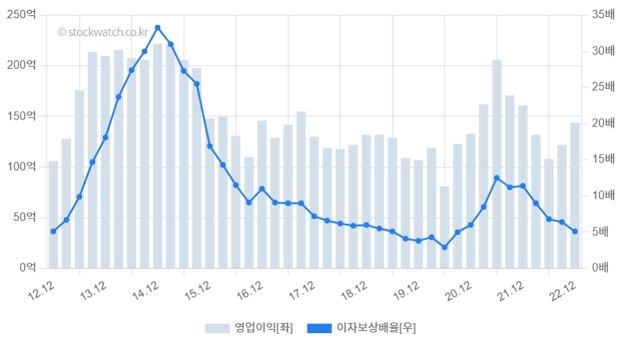

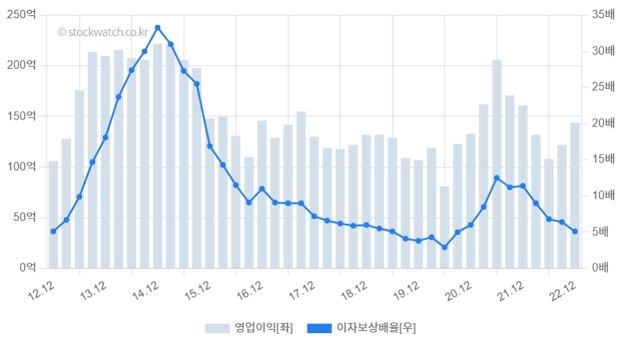

작년 연간 기준 이자보상배율은 5.1배로, 영업이익으로 이자를 감당하는데 문제가 없다는 것을 확인할 수 있다.

[그래프11] 이자보상배율(연환산)

(자료: 아이투자 스톡워치)

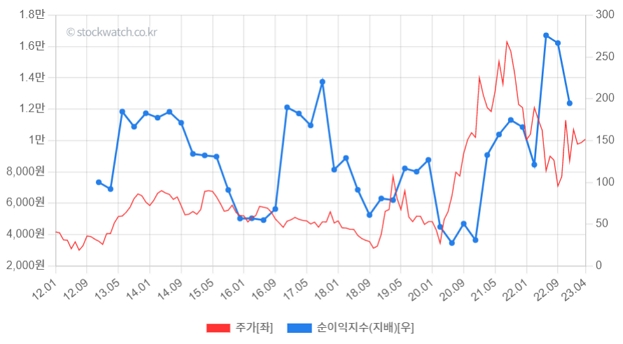

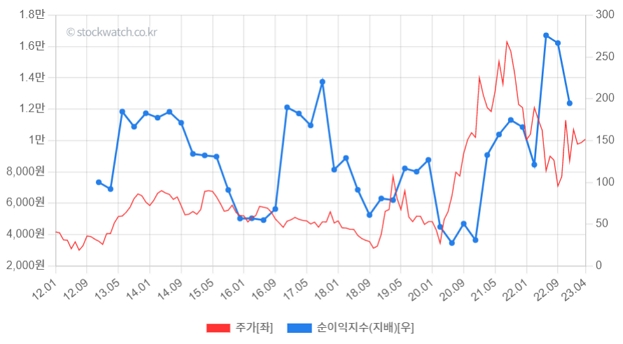

주가와 순이익 지수는 방향은 같으나 변동폭이 다른 모습을 보였다. 그런데, 최근 둘의 관계가 달라진 모습이다. 주가는 상승 후 조정을 받는 가운데, 순이익 지수는 하락했기 때문이다.

[그래프12] 주가&순이익지수(연환산)

(자료: 아이투자 스톡워치)

KB증권 임상국 연구원은 "올해 이익률 정상화와 함께 전기차, 수소연료전지 사업 모멘텀이 부각되는 한해가 될 것으로 기대한다"며, "1)자동차용 부문의 양적, 질적 성장, 2)친환경차 아이템에 지속적으로 주목, 3)동아퓨얼셀이 개발한 5kw급 건물용 고온 고분자 전해질 수소연료전지 시스템의 성장성에 주목한다"고 분석했다.

또, "산업 특성상 경제 전반의 직간접적인 영향에 노출도가 크다"며, "해외 법인의 가동률이 중요하다"고 설명했다.

☞ 관심 기업의 V차트도 검색해보세요(로그인 후 검색 가능)

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

작년 연간기준 매출 비중은 자동차부문 49.5%, 가전부문 50.5%다. 내수와 수출비중은 각각 33%, 67%다.

회사의 매출액은 꾸준히 증가하는 모습을 보였다. 그러나, 영업이익과 순이익은 증가와 감소를 반복했다. 영업이익은 2021년 2분기 206억원을 기록한 후 1년만에 108억원으로 줄었다. 그러나 이후 반등에 성공해 2022년 4분기 연환산 기준 144억원을 벌었다.

순이익은 2020년 24억원 → 2021년 131억원 → 2022년 154억원으로 증가했다. 그러나, 분기별로 보면 증가와 감소를 반복하며 변동폭이 컸다.

[그래프1] 실적차트(연환산)

(자료: 아이투자 스톡워치)

작년 연간 기준 영업이익률과 순이익률은 각각 4.1%, 4.4%를 기록했다. 최근 영업이익률은 상승흐름을, 순이익률은 하락흐름을 보였다.

[그래프2] 이익률 차트(연환산)

(자료: 아이투자 스톡워치)

영업이익과 순이익의 흐름이 다른 이유는 영업외손익때문이다. 그 중 '외환'과 관련된 것으로 나타났다. 즉, 순이익은 환율 변화에 따라 크게 변하는 모습을 보였다.

[그래프3] 영업외손익률(연환산)

(자료: 아이투자 스톡워치)

매출원가율은 82~88% 사이를 오르내리며 안정적인 모습을 보인다. 한편, 판관비율은 꾸준히 상승하는 모습을 보였는데, 2022년 1분기 10%를 고점으로 하락해 2022년 4분기 8.7%까지 내렸다.

[그래프4] 매출원가율&판관비율(연환산)

(자료: 아이투자 스톡워치)

매출대비 재고자산 비중은 2022년 2분기 15.7%로 고점을 찍은 후 2022년 4분기 12.5%로 하락했다. 오랜기간 상승했던 재고자산 비중이 최근 하락 반전한 점이 눈에 띈다.

[그래프5] 재고자산 추이(연환산)

(자료: 아이투자 스톡워치)

최근 실적 기준 자기자본이익률(ROE)은 10.9%다. 이는 5년 평균 7.8%에 비해 높은 수준이다. ROE는 2020년 2.29% → 2021년 9.81% → 2022년 10.9%로 상승했다. 다만, 최근 ROE는 2개 분기 연속 하락한 수준이다.

4일 시가총액 기준 주가순자산배수(PBR)는 1.14배로, 5년 평균 1.08배보다 높다. PBR은 2021년 2분기 1.8배를 기록한 후 하락해 2022년 3분기 0.73배까지 떨어졌다. 그리고 이후 반등해 현재 수준에 이르렀다.

[그래프6] ROE&PBR(연환산)

(자료: 아이투자 스톡워치)

ROE를 3가지 지표로 분석하는 듀퐁분석을 보면, 순이익률은 2022년 2분기 6.87%를 고점으로 하락해 2022년 4분기 4.4%를 기록했다. 총자산회전율은 작년 4분기 급등하는 모습이다. 재무레버리지는 최근 상승과 하락을 반복했다.

[그래프7] 듀퐁분석(연환산)

(자료: 아이투자 스톡워치)

동아화성은 배당금을 꾸준히 지급해왔다. 그러나, 주당 배당금기준 증가세가 꾸준하진 않았다. 주당 배당금 변화 추이를 보면, 2019년 50원 → 2020년 120원 → 2021년 150원 → 2022년 120원이었다. 같은 기간 시가배당률은 1% → 1.2% → 1.2% → 1.4%로, 높은 편은 아니었다.

[그래프8] 배당금&시가배당률(연간)

(자료: 아이투자 스톡워치)

작년 연간 기준 부채비율과 유동비율은 각각 94.9%, 125.9%다. 일반적으로 부채비율은 100% 이하, 유동비율은 100% 이상일 때 재무구조가 튼튼하다고 말한다. 이에 동아화성의 재무 안전성 매력은 크다고 할 수 있다.

[그래프9] 부채비율과 유동비율(연환산)

(자료: 아이투자 스톡워치)

회사의 차입금은 증가와 감소를 반복하는 모습을 보였다. 다만, 차입금 비중은 2020년 2분기 39.8%를 기록한 후 하락해 최근 실적 기준 30.1%까지 하락했다.

[그래프10] 차입금과 차입금 비중(연환산)

(자료: 아이투자 스톡워치)

작년 연간 기준 이자보상배율은 5.1배로, 영업이익으로 이자를 감당하는데 문제가 없다는 것을 확인할 수 있다.

[그래프11] 이자보상배율(연환산)

(자료: 아이투자 스톡워치)

주가와 순이익 지수는 방향은 같으나 변동폭이 다른 모습을 보였다. 그런데, 최근 둘의 관계가 달라진 모습이다. 주가는 상승 후 조정을 받는 가운데, 순이익 지수는 하락했기 때문이다.

[그래프12] 주가&순이익지수(연환산)

(자료: 아이투자 스톡워치)

KB증권 임상국 연구원은 "올해 이익률 정상화와 함께 전기차, 수소연료전지 사업 모멘텀이 부각되는 한해가 될 것으로 기대한다"며, "1)자동차용 부문의 양적, 질적 성장, 2)친환경차 아이템에 지속적으로 주목, 3)동아퓨얼셀이 개발한 5kw급 건물용 고온 고분자 전해질 수소연료전지 시스템의 성장성에 주목한다"고 분석했다.

또, "산업 특성상 경제 전반의 직간접적인 영향에 노출도가 크다"며, "해외 법인의 가동률이 중요하다"고 설명했다.

☞ 관심 기업의 V차트도 검색해보세요(로그인 후 검색 가능)

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

더 좋은 글 작성에 큰 힘이 됩니다.