м•„мқҙнҲ¬мһҗ лүҙмҠӨ > м „мІҙ

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

[мҠӨнҶЎмӣҢм№ҳ] мқём„ мқҙм—”нӢ°, мһҗлҸҷм°Ё мһ¬нҷңмҡ© мӮ¬м—… мЈјлӘ©

мқём„ мқҙм—”нӢ°5,000мӣҗ, в–І35мӣҗ, 0.7%лҠ” кұҙм„ӨнҸҗкё°л¬јкіј мӮ¬м—…мһҘ нҸҗкё°л¬ј мӨ‘к°„мІҳлҰ¬, мһ¬нҷңмҡ© кіЁмһ¬ нҢҗл§ӨВ·мҶҢк°ҒВ·л§ӨлҰҪ мІҳлҰ¬н•ҳлҠ” мӮ¬м—…мқ„ н•ңлӢӨ. лҳҗ, мў…мҶҚнҡҢмӮ¬мқё мқём„ лӘЁн„°мҠӨлҘј нҶөн•ҙ мһҗлҸҷм°Ё н•ҙмІҙ мһ¬нҷңмҡ©кіј нҢҢмҮ„ мһ¬нҷңмҡ© мӮ¬м—…мқ„ н•ңлӢӨ.

мһ‘л…„ м—°к°„ кё°мӨҖ л§Өм¶ң 비мӨ‘мқҖ кұҙм„ӨнҸҗкё°л¬ј мӨ‘к°„мІҳлҰ¬ 73.2%, л§ӨлҰҪнҸҗкё°л¬ј мөңмў…мІҳ분 22.2%, мҲңнҷҳкіЁмһ¬нҢҗл§Ө 3.1%лӢӨ. лҳҗ, лӮҙмҲҳ 비мӨ‘мқҙ 98%лЎң лҢҖл¶Җ분мқ„ м°Ём§Җн•ңлӢӨ.

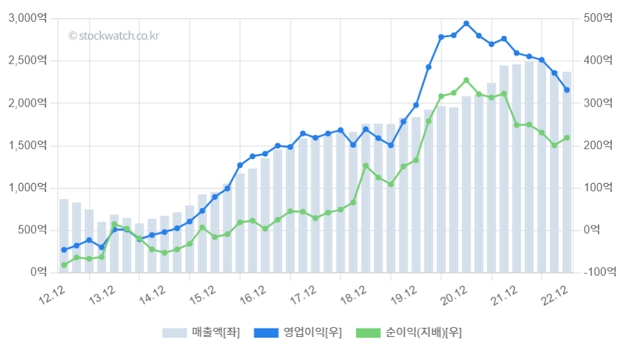

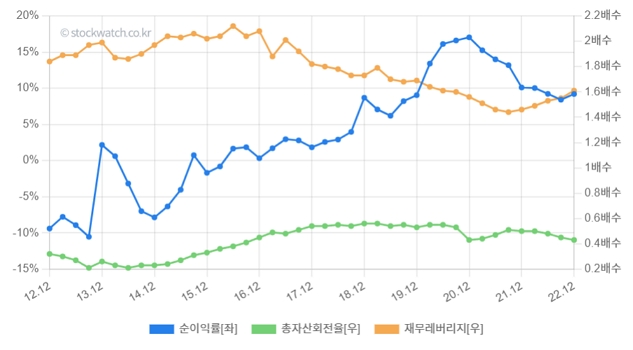

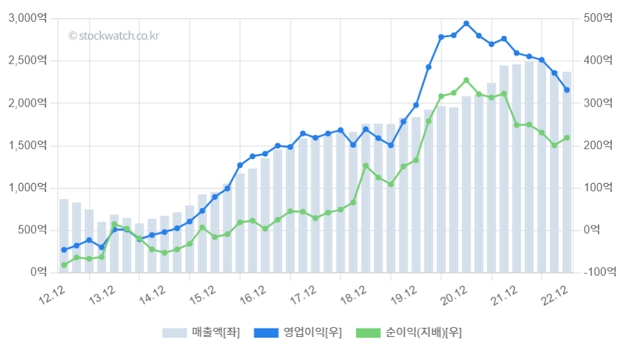

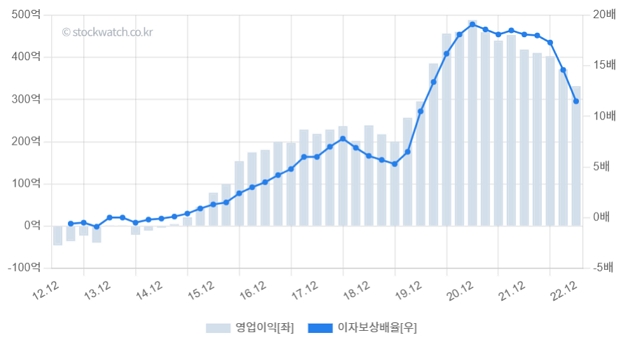

нҡҢмӮ¬мқҳ л§Өм¶ңм•ЎмқҖ кҫёмӨҖнһҲ мҰқк°Җн•ҳлҠ” лӘЁм–‘мғҲлӢӨ. к·ёлҹ¬лӮҳ, мҳҒм—…мқҙмқөкіј мҲңмқҙмқөмқҖ 2020л…„ 4분기 кі м җмқ„ кё°лЎқн•ң мқҙнӣ„ н•ҳн–Ҙм„ёлӢӨ.

[к·ёлһҳн”„1] мӢӨм Ғ м°ЁнҠё(м—°нҷҳмӮ°)

(мһҗлЈҢ: м•„мқҙнҲ¬мһҗ мҠӨнҶЎмӣҢм№ҳ)

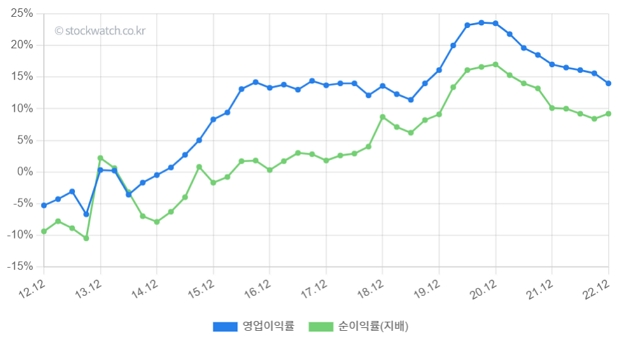

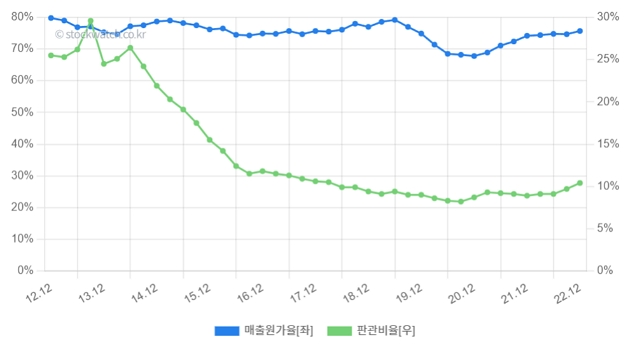

мһ‘л…„ м—°к°„ кё°мӨҖ мҳҒм—…мқҙмқөлҘ кіј мҲңмқҙмқөлҘ мқҖ к°Ғк°Ғ 14%, 9.2%лӢӨ. мҳҒм—…мқҙмқөлҘ мқҳ мөңкі м җмқҖ 23.6%, мҲңмқҙмқөлҘ мқҖ 17%мҳҖмңјл©°, кі м җмқ„ м°ҚмқҖ нӣ„ нҳ„мһ¬к№Ңм§Җ н•ҳлқҪм„ёлӢӨ.

[к·ёлһҳн”„2] мқҙмқөлҘ м°ЁнҠё(м—°нҷҳмӮ°)

(мһҗлЈҢ: м•„мқҙнҲ¬мһҗ мҠӨнҶЎмӣҢм№ҳ)

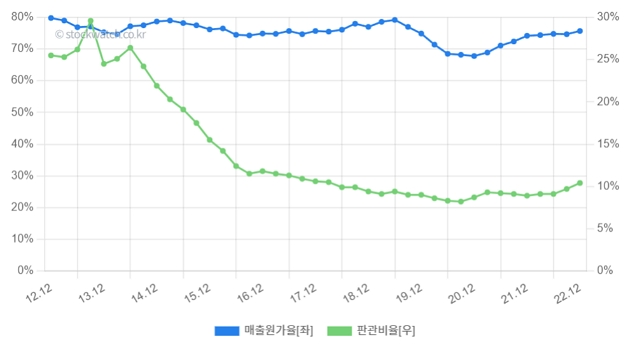

л§Өм¶ңмӣҗк°ҖмңЁмқҖ 2020л…„ 4분기 67.8%лҘј кё°лЎқ нӣ„ мғҒмҠ№н•ҙ мһ‘л…„ м—°к°„ кё°мӨҖ 75.7%к№Ңм§Җ мҳ¬лһҗлӢӨ. н•ңнҺё, нҢҗкҙҖ비мңЁмқҖ нҒ¬кІҢ н•ҳлқҪ нӣ„ 8~10% мӮ¬мқҙлҘј мҳӨлҘҙлӮҙлҰ¬лҠ” лӘЁмҠөмқҙлӢӨ. м§ҖлӮңн•ҙ м—°к°„ кё°мӨҖмңјлЎңлҠ” 10.4%лҘј кё°лЎқн–ҲлӢӨ.

[к·ёлһҳн”„3] л§Өм¶ңмӣҗк°ҖмңЁ&нҢҗкҙҖ비мңЁ(м—°нҷҳмӮ°)

(мһҗлЈҢ: м•„мқҙнҲ¬мһҗ мҠӨнҶЎмӣҢм№ҳ)

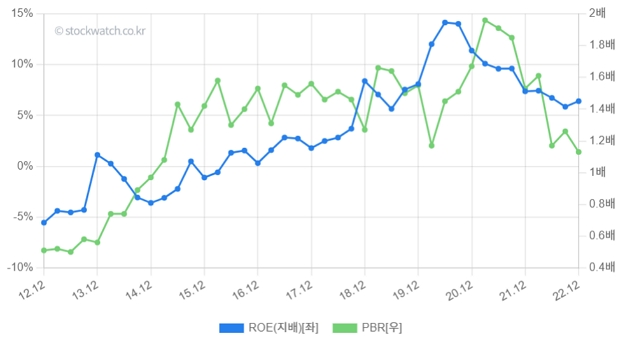

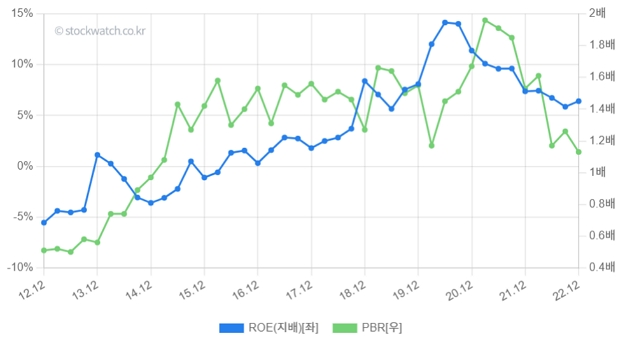

2022л…„ м—°к°„ кё°мӨҖ мһҗкё°мһҗліёмқҙмқөлҘ (ROE)мқҖ 6.41%лЎң, 5л…„ нҸүк· 8.02%ліҙлӢӨ лӮ®лӢӨ. ROEлҠ” 2020л…„ 2분기 14.15%лҘј кё°лЎқн•ң нӣ„ нҳ„мһ¬к№Ңм§Җ н•ҳлқҪм„ёлҘј ліҙмҳҖлӢӨ.

24мқј мӢңмҙқкё°мӨҖ мЈјк°ҖмҲңмһҗмӮ°л°°мҲҳ(PBR)лҠ” 1.14л°°лӢӨ. 5л…„ нҸүк· PBRмқҖ 1.53л°°мҳҖмңјл©°, мһ¬мһ‘л…„ 1분기 1.96л°°м—җм„ң нҳ„мһ¬ мҲҳмӨҖк№Ңм§Җ н•ҳлқҪн–ҲлӢӨ.

[к·ёлһҳн”„4] ROE&PBR(м—°нҷҳмӮ°)

(мһҗлЈҢ: м•„мқҙнҲ¬мһҗ мҠӨнҶЎмӣҢм№ҳ)

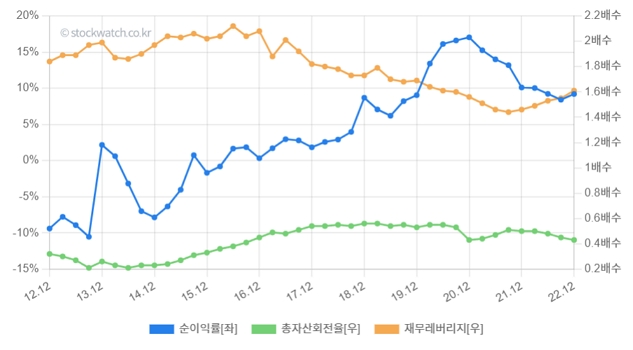

ROEлҘј 3к°Җм§Җ м§Җн‘ңлЎң 분м„қн•ң л“ҖнҗҒ분м„қ м°ЁнҠёлҘј ліҙмһҗ. мҲңмқҙмқөлҘ мқҖ 2020л…„ 4분기к№Ңм§Җ мғҒмҠ№м„ёлҘј ліҙмқҙлӢӨ, мқҙнӣ„ нҳ„мһ¬к№Ңм§Җ н•ҳлқҪн–ҲлӢӨ. мһ¬л¬ҙл ҲлІ„лҰ¬м§ҖлҠ” 2021л…„ 3분기к№Ңм§Җ кҫёмӨҖнһҲ н•ҳлқҪн•ҳлӢӨ мөңк·ј мғҒмҠ№м„ёлЎң м „нҷҳн–ҲлӢӨ. н•ңнҺё, мҙқмһҗмӮ°нҡҢм „мңЁмқҖ м•Ҳм •м Ғмқё нқҗлҰ„мқ„ ліҙмқёлӢӨ.

[к·ёлһҳн”„5] л“ҖнҗҒ분м„қ(м—°нҷҳмӮ°)

(мһҗлЈҢ: м•„мқҙнҲ¬мһҗ мҠӨнҶЎмӣҢм№ҳ)

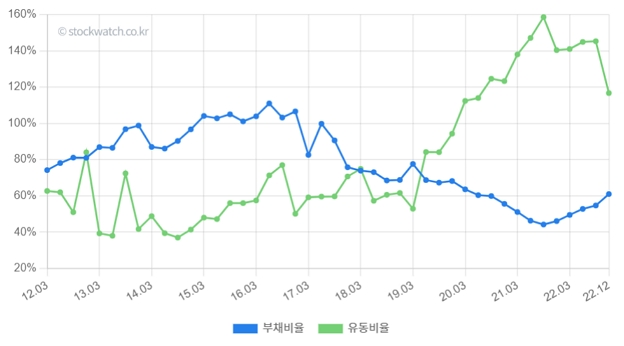

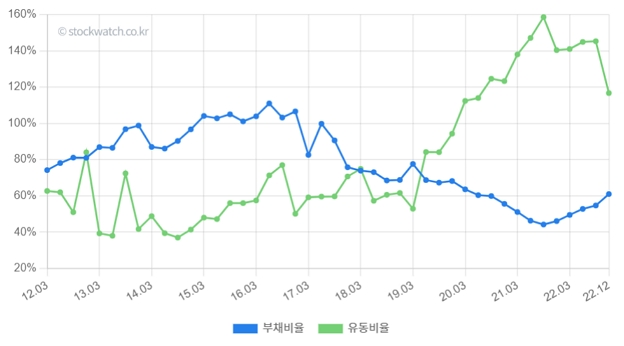

мһ‘л…„ м—°к°„ кё°мӨҖ л¶Җмұ„비мңЁкіј мң лҸҷ비мңЁмқҖ к°Ғк°Ғ 61%, 116.7%лҘј кё°лЎқн–ҲлӢӨ. ліҙнҶө л¶Җмұ„비мңЁ 100% мқҙн•ҳ, мң лҸҷ비мңЁ 100% мқҙмғҒмқј л•Ң мһ¬л¬ҙ кө¬мЎ°к°Җ нҠјнҠјн•ҳлӢӨкі л§җн•ңлӢӨ. мқҙм—җ мқём„ мқҙм—”нӢ°мқҳ мһ¬л¬ҙкө¬мЎ°лҠ” л¬ём ңк°Җ м—ҶлҠ” кІғмңјлЎң нҢҢм•…лҗңлӢӨ.

[к·ёлһҳн”„6] л¶Җмұ„비мңЁкіј мң лҸҷ비мңЁ(м—°нҷҳмӮ°)

(мһҗлЈҢ: м•„мқҙнҲ¬мһҗ мҠӨнҶЎмӣҢм№ҳ)

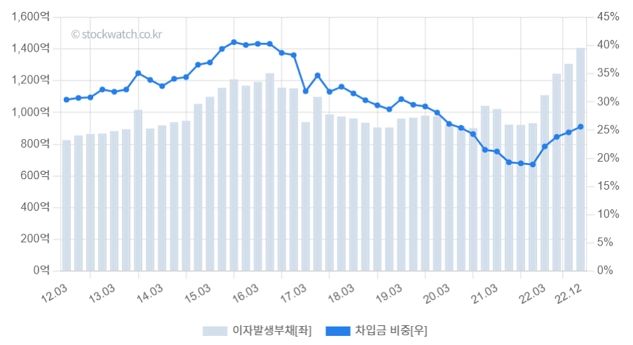

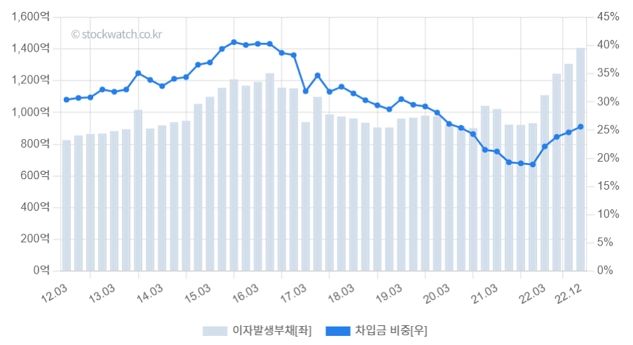

нҡҢмӮ¬мқҳ м°Ёмһ…кёҲмқҖ мөңк·ј мҰқк°Җн–ҲлӢӨ. мқҙм—җ м°Ёмһ…кёҲ 비мӨ‘мқҖ 25.6%к№Ңм§Җ мҳ¬лһҗлӢӨ. лӢӨл§Ң, мқҙ 비мӨ‘мқҖ мһ¬л¬ҙ кө¬мЎ°лҘј мҡ°л Өн• мҲҳмӨҖмқҖ м•„лӢҲлӢӨ.

[к·ёлһҳн”„7] м°Ёмһ…кёҲкіј м°Ёмһ…кёҲ 비мӨ‘(м—°нҷҳмӮ°)

(мһҗлЈҢ: м•„мқҙнҲ¬мһҗ мҠӨнҶЎмӣҢм№ҳ)

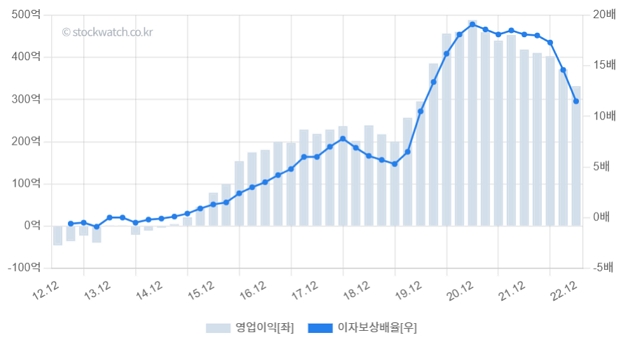

мһ‘л…„ м—°к°„ кё°мӨҖ мқҙмһҗліҙмғҒл°°мңЁмқҖ 11.5л°°лӢӨ. мқҙлҠ” мҳҒм—…мқҙмқөмңјлЎң мқҙмһҗ비мҡ©мқ„ к°җлӢ№н•ҳлҠ”лҚ° мқҙмғҒмқҙ м—ҶлӢӨлҠ” кІғмқ„ мқҳлҜён•ңлӢӨ.

[к·ёлһҳн”„8] мқҙмһҗліҙмғҒл°°мңЁ(м—°нҷҳмӮ°)

(мһҗлЈҢ: м•„мқҙнҲ¬мһҗ мҠӨнҶЎмӣҢм№ҳ)

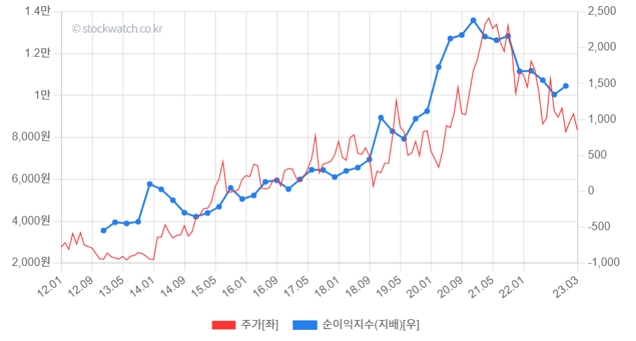

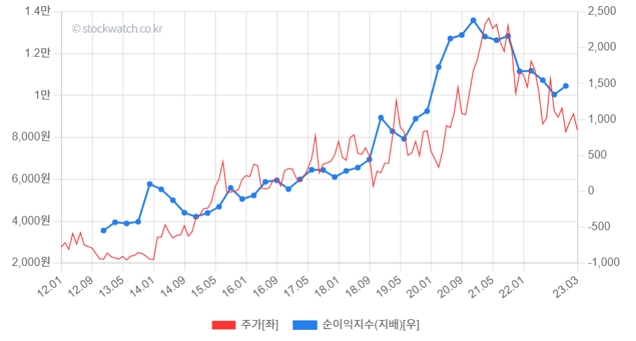

мЈјк°ҖмҷҖ мҲңмқҙмқө м§ҖмҲҳлҠ” 비мҠ·н•ң нқҗлҰ„мқ„ ліҙмҳҖлӢӨ. мөңк·ј мқём„ мқҙм—”нӢ° мЈјк°ҖлҠ” л°•мҠӨк¶Ң нқҗлҰ„мқ„ ліҙмҳҖлӢӨ.

[к·ёлһҳн”„9] мЈјк°Җ&мҲңмқҙмқө м§ҖмҲҳ(м—°нҷҳмӮ°)

(мһҗлЈҢ: м•„мқҙнҲ¬мһҗ мҠӨнҶЎмӣҢм№ҳ)

NHнҲ¬мһҗмҰқк¶Ң л°ұмӨҖкё° м—°кө¬мӣҗмқҖ "мһ‘л…„ мқҙмқөлҘ мқҖ мҲҳмқөм„ұмқҙ лҶ’мқҖ л§ӨлҰҪ мӮ¬м—…мқҳ л¶Җ진мңјлЎң к°җмқөнҸӯмқҙ м»ёлӢӨ'л©°, "мҳ¬н•ҙлҠ” мҳҒнқҘмӮ°м—…нҷҳкІҪ мҶҢк°ҒмӢңм„Ө мҰқм„Ө нҡЁкіј 추к°Җм—җ л”°лҘё мӢӨм Ғ к°ңм„ мқҙ мҳҲмғҒлҗңлӢӨ"кі л§җн–ҲлӢӨ. лҳҗ, л°ұ м—°кө¬мӣҗмқҖ "м•„мқҙм—җмҠӨлҸҷм„ңмқҳ нҸҗл°°н„°лҰ¬ мһ¬нҷңмҡ© л°ёлҘҳмІҙмқём—җм„ң л°°н„°лҰ¬ мҲҳкёүмқ„ лӢҙлӢ№н•ҳкі мһҲлҠ” мһҗнҡҢмӮ¬ мқём„ лӘЁн„°мҠӨмқҳ мһҗлҸҷм°Ё мһ¬нҷңмҡ© мӮ¬м—…м—җ мЈјлӘ©н• н•„мҡ”к°Җ мһҲлӢӨ"кі л°қнҳ”лӢӨ.

вҖ» мқҙ кёҖмқҖ м •ліҙм ңкіөмқ„ лӘ©м ҒмңјлЎң мһ‘м„ұлҗҳм—ҲмҠөлӢҲлӢӨ. кёҖм—җм„ң м–ёкёүлҗң мў…лӘ©мқҖ мў…лӘ© 추мІңкіј л¬ҙкҙҖн•ҳлӢӨлҠ” мӮ¬мӢӨмқ„ л°ҳл“ңмӢң кё°м–өн•ҙмЈјм„ёмҡ”. нҲ¬мһҗ нҢҗлӢЁм—җ л”°лҘё лӘЁл“ мұ…мһ„мқҖ нҲ¬мһҗмһҗ ліёмқём—җкІҢ мһҲмҠөлӢҲлӢӨ.

м Җмһ‘к¶Ңмһҗв“’ к°Җм№ҳлҘј м°ҫлҠ” нҲ¬мһҗ лӮҳм№Ёл°ҳ, м•„мқҙнҲ¬мһҗ(www.itooza.com)

мһ‘л…„ м—°к°„ кё°мӨҖ л§Өм¶ң 비мӨ‘мқҖ кұҙм„ӨнҸҗкё°л¬ј мӨ‘к°„мІҳлҰ¬ 73.2%, л§ӨлҰҪнҸҗкё°л¬ј мөңмў…мІҳ분 22.2%, мҲңнҷҳкіЁмһ¬нҢҗл§Ө 3.1%лӢӨ. лҳҗ, лӮҙмҲҳ 비мӨ‘мқҙ 98%лЎң лҢҖл¶Җ분мқ„ м°Ём§Җн•ңлӢӨ.

нҡҢмӮ¬мқҳ л§Өм¶ңм•ЎмқҖ кҫёмӨҖнһҲ мҰқк°Җн•ҳлҠ” лӘЁм–‘мғҲлӢӨ. к·ёлҹ¬лӮҳ, мҳҒм—…мқҙмқөкіј мҲңмқҙмқөмқҖ 2020л…„ 4분기 кі м җмқ„ кё°лЎқн•ң мқҙнӣ„ н•ҳн–Ҙм„ёлӢӨ.

[к·ёлһҳн”„1] мӢӨм Ғ м°ЁнҠё(м—°нҷҳмӮ°)

(мһҗлЈҢ: м•„мқҙнҲ¬мһҗ мҠӨнҶЎмӣҢм№ҳ)

мһ‘л…„ м—°к°„ кё°мӨҖ мҳҒм—…мқҙмқөлҘ кіј мҲңмқҙмқөлҘ мқҖ к°Ғк°Ғ 14%, 9.2%лӢӨ. мҳҒм—…мқҙмқөлҘ мқҳ мөңкі м җмқҖ 23.6%, мҲңмқҙмқөлҘ мқҖ 17%мҳҖмңјл©°, кі м җмқ„ м°ҚмқҖ нӣ„ нҳ„мһ¬к№Ңм§Җ н•ҳлқҪм„ёлӢӨ.

[к·ёлһҳн”„2] мқҙмқөлҘ м°ЁнҠё(м—°нҷҳмӮ°)

(мһҗлЈҢ: м•„мқҙнҲ¬мһҗ мҠӨнҶЎмӣҢм№ҳ)

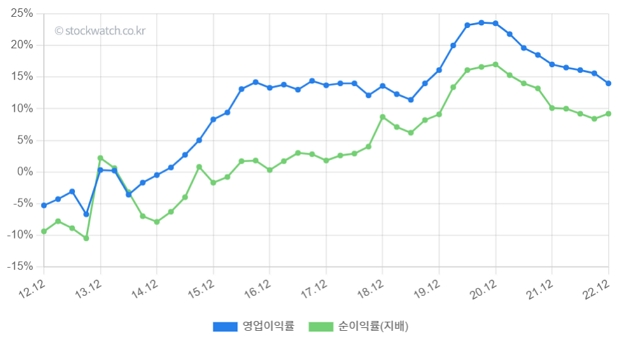

л§Өм¶ңмӣҗк°ҖмңЁмқҖ 2020л…„ 4분기 67.8%лҘј кё°лЎқ нӣ„ мғҒмҠ№н•ҙ мһ‘л…„ м—°к°„ кё°мӨҖ 75.7%к№Ңм§Җ мҳ¬лһҗлӢӨ. н•ңнҺё, нҢҗкҙҖ비мңЁмқҖ нҒ¬кІҢ н•ҳлқҪ нӣ„ 8~10% мӮ¬мқҙлҘј мҳӨлҘҙлӮҙлҰ¬лҠ” лӘЁмҠөмқҙлӢӨ. м§ҖлӮңн•ҙ м—°к°„ кё°мӨҖмңјлЎңлҠ” 10.4%лҘј кё°лЎқн–ҲлӢӨ.

[к·ёлһҳн”„3] л§Өм¶ңмӣҗк°ҖмңЁ&нҢҗкҙҖ비мңЁ(м—°нҷҳмӮ°)

(мһҗлЈҢ: м•„мқҙнҲ¬мһҗ мҠӨнҶЎмӣҢм№ҳ)

2022л…„ м—°к°„ кё°мӨҖ мһҗкё°мһҗліёмқҙмқөлҘ (ROE)мқҖ 6.41%лЎң, 5л…„ нҸүк· 8.02%ліҙлӢӨ лӮ®лӢӨ. ROEлҠ” 2020л…„ 2분기 14.15%лҘј кё°лЎқн•ң нӣ„ нҳ„мһ¬к№Ңм§Җ н•ҳлқҪм„ёлҘј ліҙмҳҖлӢӨ.

24мқј мӢңмҙқкё°мӨҖ мЈјк°ҖмҲңмһҗмӮ°л°°мҲҳ(PBR)лҠ” 1.14л°°лӢӨ. 5л…„ нҸүк· PBRмқҖ 1.53л°°мҳҖмңјл©°, мһ¬мһ‘л…„ 1분기 1.96л°°м—җм„ң нҳ„мһ¬ мҲҳмӨҖк№Ңм§Җ н•ҳлқҪн–ҲлӢӨ.

[к·ёлһҳн”„4] ROE&PBR(м—°нҷҳмӮ°)

(мһҗлЈҢ: м•„мқҙнҲ¬мһҗ мҠӨнҶЎмӣҢм№ҳ)

ROEлҘј 3к°Җм§Җ м§Җн‘ңлЎң 분м„қн•ң л“ҖнҗҒ분м„қ м°ЁнҠёлҘј ліҙмһҗ. мҲңмқҙмқөлҘ мқҖ 2020л…„ 4분기к№Ңм§Җ мғҒмҠ№м„ёлҘј ліҙмқҙлӢӨ, мқҙнӣ„ нҳ„мһ¬к№Ңм§Җ н•ҳлқҪн–ҲлӢӨ. мһ¬л¬ҙл ҲлІ„лҰ¬м§ҖлҠ” 2021л…„ 3분기к№Ңм§Җ кҫёмӨҖнһҲ н•ҳлқҪн•ҳлӢӨ мөңк·ј мғҒмҠ№м„ёлЎң м „нҷҳн–ҲлӢӨ. н•ңнҺё, мҙқмһҗмӮ°нҡҢм „мңЁмқҖ м•Ҳм •м Ғмқё нқҗлҰ„мқ„ ліҙмқёлӢӨ.

[к·ёлһҳн”„5] л“ҖнҗҒ분м„қ(м—°нҷҳмӮ°)

(мһҗлЈҢ: м•„мқҙнҲ¬мһҗ мҠӨнҶЎмӣҢм№ҳ)

мһ‘л…„ м—°к°„ кё°мӨҖ л¶Җмұ„비мңЁкіј мң лҸҷ비мңЁмқҖ к°Ғк°Ғ 61%, 116.7%лҘј кё°лЎқн–ҲлӢӨ. ліҙнҶө л¶Җмұ„비мңЁ 100% мқҙн•ҳ, мң лҸҷ비мңЁ 100% мқҙмғҒмқј л•Ң мһ¬л¬ҙ кө¬мЎ°к°Җ нҠјнҠјн•ҳлӢӨкі л§җн•ңлӢӨ. мқҙм—җ мқём„ мқҙм—”нӢ°мқҳ мһ¬л¬ҙкө¬мЎ°лҠ” л¬ём ңк°Җ м—ҶлҠ” кІғмңјлЎң нҢҢм•…лҗңлӢӨ.

[к·ёлһҳн”„6] л¶Җмұ„비мңЁкіј мң лҸҷ비мңЁ(м—°нҷҳмӮ°)

(мһҗлЈҢ: м•„мқҙнҲ¬мһҗ мҠӨнҶЎмӣҢм№ҳ)

нҡҢмӮ¬мқҳ м°Ёмһ…кёҲмқҖ мөңк·ј мҰқк°Җн–ҲлӢӨ. мқҙм—җ м°Ёмһ…кёҲ 비мӨ‘мқҖ 25.6%к№Ңм§Җ мҳ¬лһҗлӢӨ. лӢӨл§Ң, мқҙ 비мӨ‘мқҖ мһ¬л¬ҙ кө¬мЎ°лҘј мҡ°л Өн• мҲҳмӨҖмқҖ м•„лӢҲлӢӨ.

[к·ёлһҳн”„7] м°Ёмһ…кёҲкіј м°Ёмһ…кёҲ 비мӨ‘(м—°нҷҳмӮ°)

(мһҗлЈҢ: м•„мқҙнҲ¬мһҗ мҠӨнҶЎмӣҢм№ҳ)

мһ‘л…„ м—°к°„ кё°мӨҖ мқҙмһҗліҙмғҒл°°мңЁмқҖ 11.5л°°лӢӨ. мқҙлҠ” мҳҒм—…мқҙмқөмңјлЎң мқҙмһҗ비мҡ©мқ„ к°җлӢ№н•ҳлҠ”лҚ° мқҙмғҒмқҙ м—ҶлӢӨлҠ” кІғмқ„ мқҳлҜён•ңлӢӨ.

[к·ёлһҳн”„8] мқҙмһҗліҙмғҒл°°мңЁ(м—°нҷҳмӮ°)

(мһҗлЈҢ: м•„мқҙнҲ¬мһҗ мҠӨнҶЎмӣҢм№ҳ)

мЈјк°ҖмҷҖ мҲңмқҙмқө м§ҖмҲҳлҠ” 비мҠ·н•ң нқҗлҰ„мқ„ ліҙмҳҖлӢӨ. мөңк·ј мқём„ мқҙм—”нӢ° мЈјк°ҖлҠ” л°•мҠӨк¶Ң нқҗлҰ„мқ„ ліҙмҳҖлӢӨ.

[к·ёлһҳн”„9] мЈјк°Җ&мҲңмқҙмқө м§ҖмҲҳ(м—°нҷҳмӮ°)

(мһҗлЈҢ: м•„мқҙнҲ¬мһҗ мҠӨнҶЎмӣҢм№ҳ)

NHнҲ¬мһҗмҰқк¶Ң л°ұмӨҖкё° м—°кө¬мӣҗмқҖ "мһ‘л…„ мқҙмқөлҘ мқҖ мҲҳмқөм„ұмқҙ лҶ’мқҖ л§ӨлҰҪ мӮ¬м—…мқҳ л¶Җ진мңјлЎң к°җмқөнҸӯмқҙ м»ёлӢӨ'л©°, "мҳ¬н•ҙлҠ” мҳҒнқҘмӮ°м—…нҷҳкІҪ мҶҢк°ҒмӢңм„Ө мҰқм„Ө нҡЁкіј 추к°Җм—җ л”°лҘё мӢӨм Ғ к°ңм„ мқҙ мҳҲмғҒлҗңлӢӨ"кі л§җн–ҲлӢӨ. лҳҗ, л°ұ м—°кө¬мӣҗмқҖ "м•„мқҙм—җмҠӨлҸҷм„ңмқҳ нҸҗл°°н„°лҰ¬ мһ¬нҷңмҡ© л°ёлҘҳмІҙмқём—җм„ң л°°н„°лҰ¬ мҲҳкёүмқ„ лӢҙлӢ№н•ҳкі мһҲлҠ” мһҗнҡҢмӮ¬ мқём„ лӘЁн„°мҠӨмқҳ мһҗлҸҷм°Ё мһ¬нҷңмҡ© мӮ¬м—…м—җ мЈјлӘ©н• н•„мҡ”к°Җ мһҲлӢӨ"кі л°қнҳ”лӢӨ.

вҖ» мқҙ кёҖмқҖ м •ліҙм ңкіөмқ„ лӘ©м ҒмңјлЎң мһ‘м„ұлҗҳм—ҲмҠөлӢҲлӢӨ. кёҖм—җм„ң м–ёкёүлҗң мў…лӘ©мқҖ мў…лӘ© 추мІңкіј л¬ҙкҙҖн•ҳлӢӨлҠ” мӮ¬мӢӨмқ„ л°ҳл“ңмӢң кё°м–өн•ҙмЈјм„ёмҡ”. нҲ¬мһҗ нҢҗлӢЁм—җ л”°лҘё лӘЁл“ мұ…мһ„мқҖ нҲ¬мһҗмһҗ ліёмқём—җкІҢ мһҲмҠөлӢҲлӢӨ.

м Җмһ‘к¶Ңмһҗв“’ к°Җм№ҳлҘј м°ҫлҠ” нҲ¬мһҗ лӮҳм№Ёл°ҳ, м•„мқҙнҲ¬мһҗ(www.itooza.com)

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.