아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

[V차트] 대우건설, 플랜트 수주 '청신호'

대우건설3,765원, ▼-65원, -1.7%은 우리나라 대표 건설사다. 회사의 사업분야는 사회기반시설을 건설하는 토목, 아파트, 오피스텔, 오피스 등을 건설하는 주택건설, 산업설비를 건설하는 플랜트 사업으로 나뉜다.

작년 3분기 누적 기준 매출 비중은 △주택건축 64.5% △토목 18.8% △플랜트 13.6% 등이다. 같은 기간 수주 잔액은 국내와 해외 각각 37조4514억원, 8조9834억원이다.

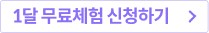

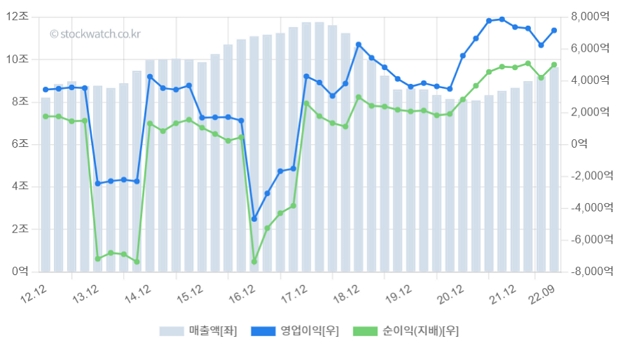

회사의 연환산 매출액은 2018년 1분기 11조7795억원을 기록한 후 감소해 2021년 1분기 8조898억원까지 줄었다. 이후 다시 반등해 2022년 3분기 9조6496억원으로 회복했다. 영업이익과 순이익은 2020년 3분기를 기점으로 반등해 현재까지 상승세를 유지하고 있다.

[그래프1] 실적 차트(연환산)

(자료: 아이투자 스톡워치)

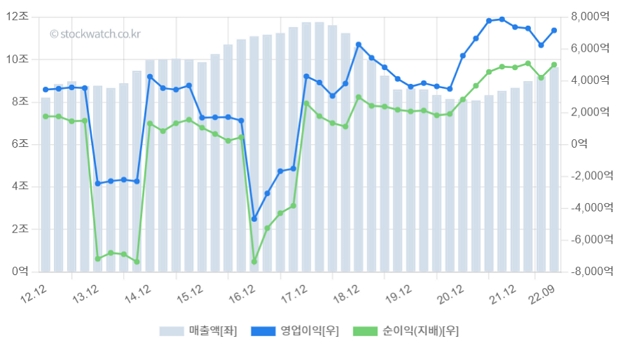

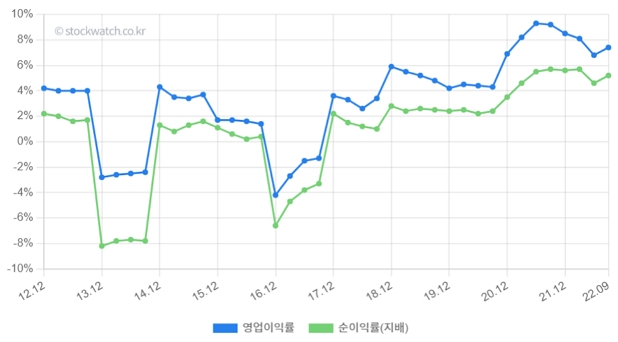

지난해 3분기 연환산 기준 영업이익률과 순이익률은 각각 7.4%, 5.2%다. 최근 두 이익률이 상승세를 보인다는 점이 눈에 띈다.

[그래프2] 이익률 차트(연환산)

(자료: 아이투자 스톡워치)

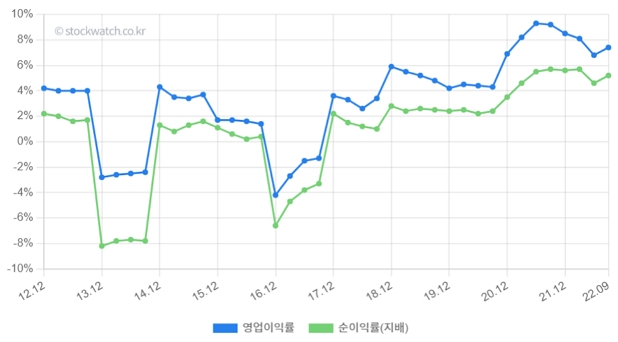

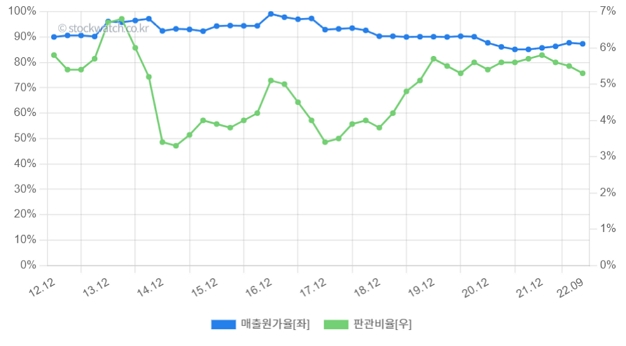

회사의 매출원가율은 2016년 4분기를 기점으로 하락을 시작해 작년 3분기 87.3%까지 내려왔다. 반면, 판관비율은 2017년 4분기 3.4%에서 상승해 2022년 3분기 5.3%까지 올랐다.

[그래프3] 매출원가율&판관비율(연환산)

(자료: 아이투자 스톡워치)

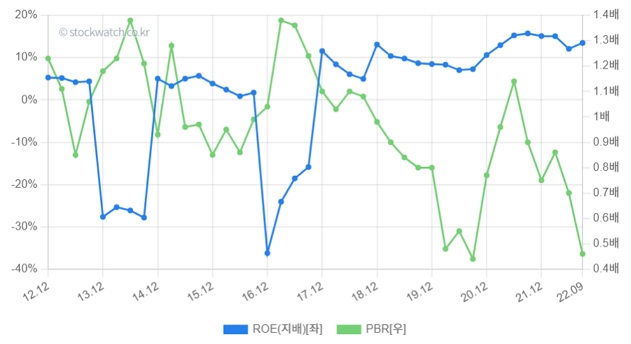

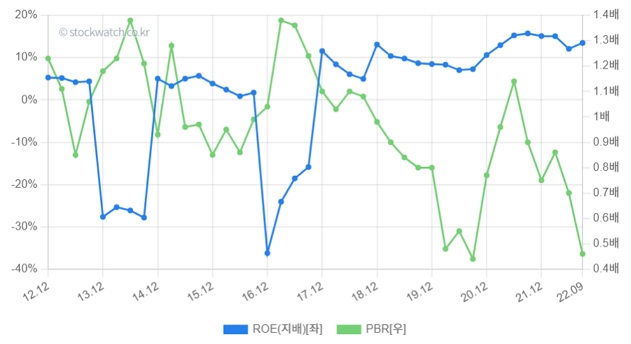

대우건설의 자기자본이익률(ROE)은 13.4%다. 이는 5년 평균 10.7%보다 높다. 또, ROE는 2016년 4분기 이후 현재까지 상승세를 유지하고 있다. 13일 시가총액 기준 주가순자산배수(PBR)는 0.48배로, 5년 평균 0.79배에 비해 낮은 수준을 보인다.

[그래프4] ROE&PBR(연환산)

(자료: 아이투자 스톡워치)

ROE를 3가지 지표로 분석하는 듀퐁분석 차트를 보자. 순이익률은 2016년 4분기 이후 급격히 상승하는 모습을 보였다. 또, 순이익률의 상승이 ROE의 상승으로 이어지는 모양새다. 한편, 총자산회전율은 안정적인 흐름을 보인 가운데, 재무레버리지는 꾸준히 하락했다.

[그래프5] 듀퐁분석(연환산)

(자료: 아이투자 스톡워치)

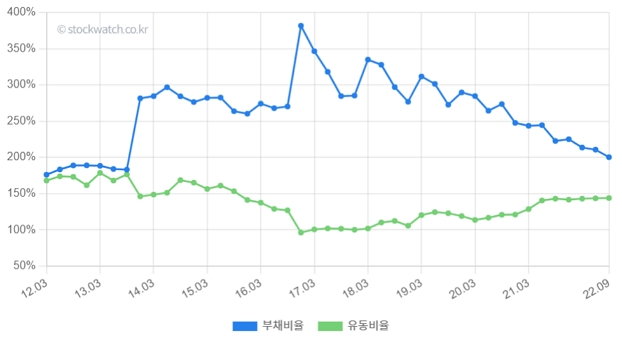

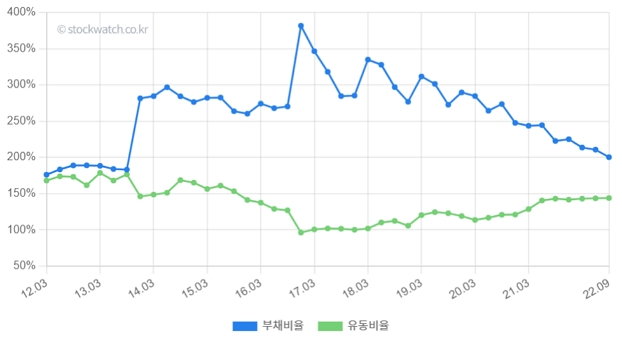

작년 3분기 기준 부채비율과 유동비율은 각각 200%, 144%다. 보통 부채비율은 100% 이하, 유동비율은 100% 이상일 때 재무 안전성이 뛰어나다고 말한다. 이 기준에 따르면 대우건설의 재무 안전성은 아쉬운 모습이다. 다만, 부채비율이 계속해서 줄어드는 모습은 인상적이다.

[그래프6] 부채비율과 유동비율(연환산)

(자료: 아이투자 스톡워치)

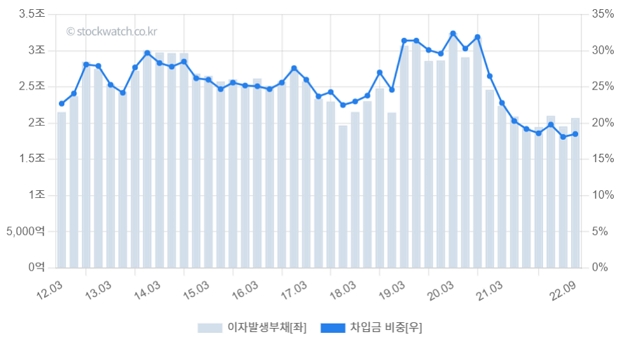

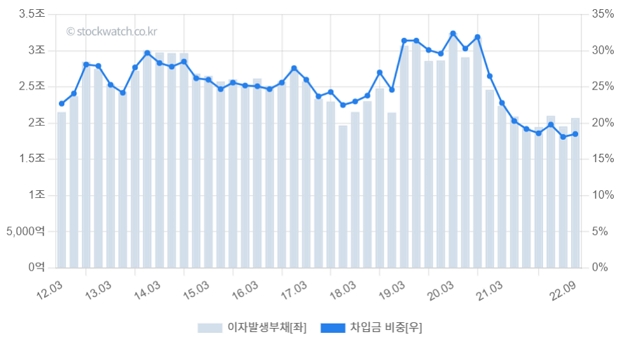

회사의 차입금은 계속해서 줄어들었으며, 차입금 비중도 2020년 3분기 31.9%에서 2022년 3분기 18.5%로 낮아졌다.

[그래프7] 차입금과 차입금 비중(연환산)

(자료: 아이투자 스톡워치)

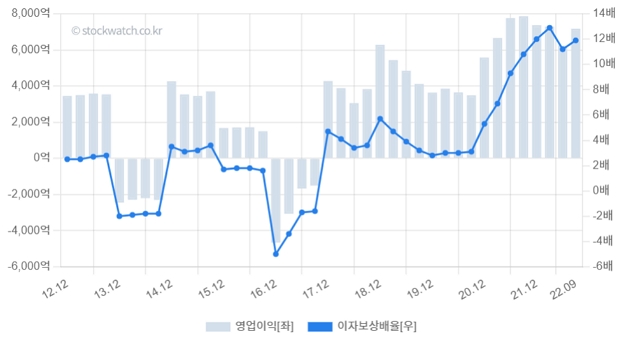

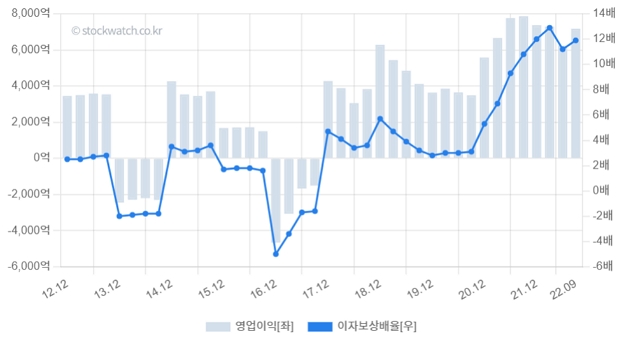

2022년 3분기 연환산 기준 이자보상배율은 11.9배다. 이 배율은 2년동안 꾸준히 상승하는 모습을 보였다.

[그래프8] 이자보상배율(연환산)

(자료: 아이투자 스톡워치)

순이익 지수는 2016년 4분기 이후 상승세를 유지했다. 그러나 주가는 상승과 하락을 반복하는 가운데, 2021년 6월 8200원을 기점으로 현재까지 하락세를 보인다.

[그래프9] 주가&순이익지수(연환산)

(자료: 아이투자 스톡워치)

대우건설은 작년 연간기준 매출액이 전년 대비 20% 증가한 10조4192억원을 올렸다. 같은기간 영업이익과 순이익은 전년 대비 각각 2.9%, 4.8% 증가한, 7600억원, 5080억원을 기록했다.

또, 회사는 올해 실적 전망으로 매출액 10조9000억원을 제시했다. 이는 전년 대비 4.6%가 증가한 수치다.

14일 한국투자증권 강경태, 장남현 연구원은 "지난 3월 10일 리비아 전력청으로부터 1조원 규모 가스화력발전소 공사를 수주했다"며, "대규모 플랜트 공사를 수주했다는 사실보다 중요한 점은 북아프리카 거점 국가 전후 재건 사업의 포석을 다졌다는 점이다"고 분석했다.

또, "이번 가스화력발전소 공사 수주 성과로 3월 현재까지 17억7000만달러 해외 플랜트 공사를 수주했다"며, "올해 플랜트 수주 목표의 88.6%, 해외 수주 목표(주택외)의 116.6%를 3개월안에 달성했다"고 전했다. 두 연구원은 "리비아 재건 공사 추가 발주 기대되며, 포문을 연 대우건설이 유리한 고지를 선점했다"고 평가했다.

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

작년 3분기 누적 기준 매출 비중은 △주택건축 64.5% △토목 18.8% △플랜트 13.6% 등이다. 같은 기간 수주 잔액은 국내와 해외 각각 37조4514억원, 8조9834억원이다.

회사의 연환산 매출액은 2018년 1분기 11조7795억원을 기록한 후 감소해 2021년 1분기 8조898억원까지 줄었다. 이후 다시 반등해 2022년 3분기 9조6496억원으로 회복했다. 영업이익과 순이익은 2020년 3분기를 기점으로 반등해 현재까지 상승세를 유지하고 있다.

[그래프1] 실적 차트(연환산)

(자료: 아이투자 스톡워치)

지난해 3분기 연환산 기준 영업이익률과 순이익률은 각각 7.4%, 5.2%다. 최근 두 이익률이 상승세를 보인다는 점이 눈에 띈다.

[그래프2] 이익률 차트(연환산)

(자료: 아이투자 스톡워치)

회사의 매출원가율은 2016년 4분기를 기점으로 하락을 시작해 작년 3분기 87.3%까지 내려왔다. 반면, 판관비율은 2017년 4분기 3.4%에서 상승해 2022년 3분기 5.3%까지 올랐다.

[그래프3] 매출원가율&판관비율(연환산)

(자료: 아이투자 스톡워치)

대우건설의 자기자본이익률(ROE)은 13.4%다. 이는 5년 평균 10.7%보다 높다. 또, ROE는 2016년 4분기 이후 현재까지 상승세를 유지하고 있다. 13일 시가총액 기준 주가순자산배수(PBR)는 0.48배로, 5년 평균 0.79배에 비해 낮은 수준을 보인다.

[그래프4] ROE&PBR(연환산)

(자료: 아이투자 스톡워치)

ROE를 3가지 지표로 분석하는 듀퐁분석 차트를 보자. 순이익률은 2016년 4분기 이후 급격히 상승하는 모습을 보였다. 또, 순이익률의 상승이 ROE의 상승으로 이어지는 모양새다. 한편, 총자산회전율은 안정적인 흐름을 보인 가운데, 재무레버리지는 꾸준히 하락했다.

[그래프5] 듀퐁분석(연환산)

(자료: 아이투자 스톡워치)

작년 3분기 기준 부채비율과 유동비율은 각각 200%, 144%다. 보통 부채비율은 100% 이하, 유동비율은 100% 이상일 때 재무 안전성이 뛰어나다고 말한다. 이 기준에 따르면 대우건설의 재무 안전성은 아쉬운 모습이다. 다만, 부채비율이 계속해서 줄어드는 모습은 인상적이다.

[그래프6] 부채비율과 유동비율(연환산)

(자료: 아이투자 스톡워치)

회사의 차입금은 계속해서 줄어들었으며, 차입금 비중도 2020년 3분기 31.9%에서 2022년 3분기 18.5%로 낮아졌다.

[그래프7] 차입금과 차입금 비중(연환산)

(자료: 아이투자 스톡워치)

2022년 3분기 연환산 기준 이자보상배율은 11.9배다. 이 배율은 2년동안 꾸준히 상승하는 모습을 보였다.

[그래프8] 이자보상배율(연환산)

(자료: 아이투자 스톡워치)

순이익 지수는 2016년 4분기 이후 상승세를 유지했다. 그러나 주가는 상승과 하락을 반복하는 가운데, 2021년 6월 8200원을 기점으로 현재까지 하락세를 보인다.

[그래프9] 주가&순이익지수(연환산)

(자료: 아이투자 스톡워치)

대우건설은 작년 연간기준 매출액이 전년 대비 20% 증가한 10조4192억원을 올렸다. 같은기간 영업이익과 순이익은 전년 대비 각각 2.9%, 4.8% 증가한, 7600억원, 5080억원을 기록했다.

또, 회사는 올해 실적 전망으로 매출액 10조9000억원을 제시했다. 이는 전년 대비 4.6%가 증가한 수치다.

14일 한국투자증권 강경태, 장남현 연구원은 "지난 3월 10일 리비아 전력청으로부터 1조원 규모 가스화력발전소 공사를 수주했다"며, "대규모 플랜트 공사를 수주했다는 사실보다 중요한 점은 북아프리카 거점 국가 전후 재건 사업의 포석을 다졌다는 점이다"고 분석했다.

또, "이번 가스화력발전소 공사 수주 성과로 3월 현재까지 17억7000만달러 해외 플랜트 공사를 수주했다"며, "올해 플랜트 수주 목표의 88.6%, 해외 수주 목표(주택외)의 116.6%를 3개월안에 달성했다"고 전했다. 두 연구원은 "리비아 재건 공사 추가 발주 기대되며, 포문을 연 대우건설이 유리한 고지를 선점했다"고 평가했다.

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

더 좋은 글 작성에 큰 힘이 됩니다.