нҲ¬мһҗ мқҪмқ„кұ°лҰ¬

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

[м•„н•ҳ!] мқҙ мЈјмӢқ мҢҖк№Ң? BPSлһ‘ 비көҗл¶Җн„° мӢңмһ‘н•ҳмһҗ

мҳӨлҠҳмқҳ м•„н•ҳ! 3мӨ„ мҡ”м•ҪмҲңмқҙмқөкіј мҲңмһҗмӮ°(мһҗліё)мқҖ кё°м—…к°Җм№ҳлҘј мЈјк°ҖмҷҖ 비көҗн• л•Ң мЈјлЎң л“ұмһҘн•©лӢҲлӢӨ. мҲңмқҙмқөмқҖ кё°м—…мқҙ м–јл§ҲлӮҳ лҸҲмқ„ мһҳ лІ„лҠ”м§Җ, мҲңмһҗмӮ°мқҖ кё°м—…м—җм„ң мЈјмЈјмқҳ лӘ«мқҖ м–јл§Ҳмқём§ҖлҘј ліҙм—¬мЈјкё° л•Ңл¬ёмһ…лӢҲлӢӨ.

- BPS(1мЈјлӢ№ мҲңмһҗмӮ°)лҠ” мҲңмһҗмӮ°(мһҗмӮ°-л¶Җмұ„)мқ„ л°ңн–үмЈјмӢқмҲҳлЎң лӮҳлҲҲ к°’

- мЈјк°ҖлҘј BPSлЎң лӮҳлҲ„л©ҙ PBR(мЈјк°ҖмҲңмһҗмӮ°л№„мңЁ)мқҙ лҗҳл©° 1мқ„ кё°мӨҖмңјлЎң к·ёліҙлӢӨ мһ‘мңјл©ҙ мЈјк°Җк°Җ м ҖнҸүк°Җ, нҒ¬л©ҙ кі нҸүк°ҖлҘј мқҳлҜё

- EPSмҷҖ BPSлҘј н•Ёк»ҳ нҷңмҡ©н•ҳл©ҙ кё°м—…мқҳ лӮҙмһ¬ к°Җм№ҳ(мҲҳмқөм„ұкіј м•Ҳм •м„ұ) лҢҖ비 нҳ„ мЈјк°Җмқҳ мҲҳмӨҖмқ„ ліҙлӢӨ м§ҒкҙҖм ҒмңјлЎң нҢҢм•…н• мҲҳ мһҲлӢӨ.

мӮ¬м—… нҷңлҸҷмқ„ нҶөн•ҙ мқҙмқөмқ„ л§Һмқҙ лӮЁкё°кұ°лӮҳ нҡҢмӮ¬к°Җ к°Җ진 мҲңмҲҳ мһҗмӮ°ліҙлӢӨлҸ„ мӢңк°Җмҙқм•Ў(мЈјк°ҖXл°ңн–үмЈјмӢқмҲҳлЎң мЈјмӢқмқҳ м „мІҙ к°Җм№ҳ)мқҙ мһ‘лӢӨл©ҙ н•ҙлӢ№ мЈјмӢқм—җ кҙҖмӢ¬ к°Җм§Ҳл§Ңн•ң кё°ліё мҡ”кұҙмқҙ 충мЎұлҗҗлӢӨкі лҸ„ ліј мҲҳ мһҲмЈ . м§ҖлӮң м•„н•ҳ!мқҳ EPS(мЈјлӢ№мҲңмқҙмқө)м—җ мқҙм–ҙ мқҙлІҲм—җлҠ” 1мЈјлӢ№ мҲңмһҗмӮ°мқё BPSлҘј мҶҢк°ңн•ҳкІ мҠөлӢҲлӢӨ.

вҳһ [м•„н•ҳ!] 1мЈјлӢ№ м–јл§ҲлӮҳ мқҙмқөмқ„ лғҲмқ„к№Ң? - EPS

BPSлҠ” Book Value(мһҘл¶Җк°Җм№ҳ) Per Share(1мЈјлӢ№)мқҳ мӨ„мһ„л§җлЎң мЈјлӢ№мҲңмһҗмӮ°мһ…лӢҲлӢӨ. мҲңмһҗмӮ°=мһҘл¶Җк°ҖкІ©=мһҗліёмқҖ лӘЁл‘җ к°ҷмқҖ л§җлЎң кё°м—…мқҳ мһҗмӮ°м—җм„ң л¶Җмұ„(л№ҡ)лҘј ләҖ л¶Җ분мқҙмЈ . мҳӨлҠҳ лӢ№мһҘ нҡҢмӮ¬к°Җ л¬ёмқ„ лӢ«лҠ”лӢӨкі н• л•Ң мғқмӮ° м„Ө비, кұҙл¬ј л“ұ мһҗмӮ°мқ„ нҢ”кі л¶Җмұ„лҘј к°ҡмқҖ нӣ„ лӮЁлҠ” мІӯмӮ° к°Җм№ҳмһ…лӢҲлӢӨ.

мЈјмЈј мһ…мһҘм—җм„ңлҠ” нҡҢмӮ¬к°Җ л§қн•ҙлҸ„ мІӯмӮ° к°Җм№ҳл§ҢнҒјмқҖ лҸҢл Өл°ӣмқ„ мҲҳ мһҲкё°м—җ мҲңмһҗмӮ°ліҙлӢӨ лӮ®мқҖ к°ҖкІ©м—җ мЈјмӢқмқ„ л§ӨмҲҳн•ҳл©ҙ ліём „мқҖ нҷ•ліҙн•ң кІғмқҙмЈ . к·ёлҹ°лҚ° мҲңмһҗмӮ°кіј мӢңк°Җмҙқм•ЎмқҖ лӢЁмң„к°Җ м»Өм„ң л№ лҘё 비көҗк°Җ м–ҙл өмҠөлӢҲлӢӨ. мқҙм—җ мҲңмһҗмӮ°мқ„ л°ңн–үмЈјмӢқмҲҳлЎң лӮҳлҲ мЈјк°ҖмҷҖ 1мЈјлӢ№ мҲңмһҗмӮ°мқҳ 비көҗлҘј мҡ©мқҙн•ҳкІҢ н•ң м§Җн‘ңк°Җ BPSмһ…лӢҲлӢӨ.

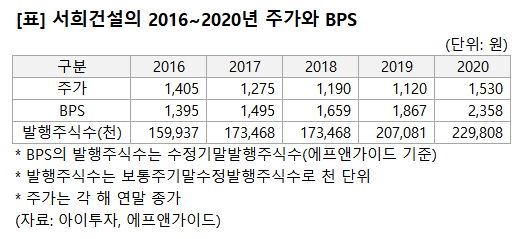

м•„лһҳлҠ” мӨ‘кІ¬ кұҙм„ӨмӮ¬ м„ңнқ¬кұҙм„Ө1,623мӣҗ, 0мӣҗ, 0%мқҳ 2016~2020л…„ 5л…„к°„мқҳ BPSмһ…лӢҲлӢӨ.

BPSк°Җ 2016л…„л¶Җн„° кҫёмӨҖнһҲ лҠҳкі мһҲмҠөлӢҲлӢӨ. BPSлҠ” мЈјмӢқ мҲҳк°Җ мӨ„м–ҙлҸ„ лҠҳм–ҙлӮ мҲҳ мһҲлҠ”лҚ°, 3лІҲм§ё мӨ„мқҳ л°ңн–үмЈјмӢқмҲҳлҘј ліҙлӢҲ мҳӨнһҲл Ө л§Һм•„м§Җкі мһҲмҠөлӢҲлӢӨ.

분лӘЁмқё мЈјмӢқмҲҳк°Җ лҠҳм–ҙлӮҳлӢҲ мҲңмһҗмӮ°мқҙ к°ҷлӢӨл©ҙ BPSлҠ” м җм җ мһ‘кІҢ кі„мӮ°лҗҗмқ„ н…җлҚ°мҡ”. к·ёлҹјм—җлҸ„ м„ңнқ¬кұҙм„Өмқҳ BPSлҠ” мҰқк°Җм„ёлҘј мқҙм–ҙмҷ”мҠөлӢҲлӢӨ. к·ёл§ҢнҒј мҲңмһҗмӮ°мқҙ мЈјмӢқ мҲҳ мҰқк°Җ нҸӯліҙлӢӨ лҚ” л§Һмқҙ лҠҳм—ҲлӢӨлҠ” лң»мқҙм§Җмҡ”.

BPSлҠ” 2016л…„мқ„ м ңмҷён•ҳкі мЈјк°ҖліҙлӢӨ н•ӯмғҒ лҶ’мҠөлӢҲлӢӨ. лҢҖл¶Җ분 кё°к°„ лҸҷм•Ҳ мЈјк°Җк°Җ нҡҢмӮ¬мқҳ мІӯмӮ° к°Җм№ҳліҙлӢӨ мӢёкІҢ кұ°лһҳлҗң кұ°мЈ . нҡҢмӮ¬мқҳ мҲңмһҗмӮ° к°Җм№ҳліҙлӢӨ мЈјк°Җк°Җ лӮ®мқҢм—җ мқҳл¬ёмқ„ к°Җм§ҖлҠ” 분л“Өмқҙ кі„мӢӨ н…җлҚ°мҡ”.

мЈјк°ҖлҠ” м§Ғм ‘м ҒмңјлЎ мӢңмһҘ м°ём—¬мһҗмқҳ мҲҳмҡ”мҷҖ кіөкёүмқҙ кІ°м •н•©лӢҲлӢӨ. к·ёлҰ¬кі мӢңмһҘ м°ём—¬мһҗмқҳ кұ°лһҳлҠ” нҡҢмӮ¬мқҳ мһ¬л¬ҙмғҒ к°Җм№ҳ мҷё мқҙмқө м°Ҫм¶ң лҠҘл Ҙ, м„ұмһҘм„ұ л“ұ лӢӨм–‘н•ң мёЎл©ҙмқ„ л°ҳмҳҒн•©лӢҲлӢӨ. кұҙм„Өм—… мһҗмІҙк°Җ кұҙм„Ө кё°кі„лӮҳ мһҗмһ¬ л“ұ мӮ¬м—… нҷңлҸҷм—җ мһҗмӮ°мқҙ л§Һмқҙ н•„мҡ”н•ң м—…мў…мқҙкё°лҸ„ н•ҳмЈ .

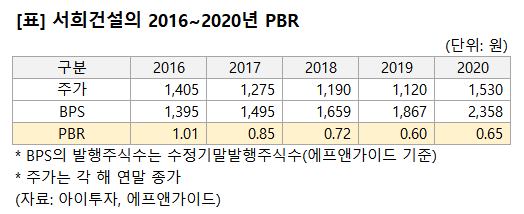

2020л…„ м„ңнқ¬кұҙм„Өмқҳ мЈјк°ҖлҠ” BPS лҢҖ비 0.65л°°(1530/2358)м—җ нҳ•м„ұлҗҗмҠөлӢҲлӢӨ. 2019л…„м—җлҠ” к·ё 비мңЁмқҙ 0.60мңјлЎң лҚ” лӮҙл Өк°‘лӢҲлӢӨ. мқҙмІҳлҹј мЈјк°ҖлҘј BPSлЎң лӮҳлҲ ліҙл©ҙ мЈјк°Җк°Җ мҲңмһҗмӮ° лҢҖ비 кі нҸүк°Җлҗң м •лҸ„лҘј нҢҢм•…н• мҲҳ мһҲлҠ”лҚ°мҡ”. мқҙ м§Җн‘ңк°Җ 'PBR(мЈјк°ҖмҲңмһҗмӮ°л№„мңЁ)' мһ…лӢҲлӢӨ.

м„ңнқ¬кұҙм„Өмқҳ 2016~2020л…„ PBRмқҖ м•„лһҳмҷҖ к°ҷмҠөлӢҲлӢӨ.

PBRмқҙ 1мқҙл©ҙ мЈјк°Җк°Җ нҡҢмӮ¬мқҳ мҲңмһҗмӮ° к°Җм№ҳмҷҖ л”ұ л§һм•„л–Ём–ҙм§ҖлҠ” мғҒнғңмһ…лӢҲлӢӨ. к·ёліҙлӢӨ нҒ¬л©ҙ мЈјк°Җк°Җ кі нҸүк°Җ, мһ‘мңјл©ҙ м ҖнҸүк°Җлҗң кІғмқҙмЈ . мң„м—җм„ң м–ёкёүн–Ҳл“Ҝмқҙ 2016л…„л§Ң PBRмқҙ 1мқ„ л„ҳкі к·ё мҷём—җлҠ” 1 л°‘м—җм„ң лЁёл¬ҙлҰ…лӢҲлӢӨ.

2016л…„кіј 2020л…„мқ„ 비көҗн•ҳл©ҙ, мЈјк°ҖлҠ” 1405мӣҗм—җм„ң 1530мӣҗмңјлЎң мҳ¬лқјк°”м§Җл§Ң BPSлҘј кі л Өн•ҙ PBRлЎң 비көҗн•ҳл©ҙ 1.01л°°м—җм„ң 0.65л°°лЎң нҒ¬кІҢ л–Ём–ҙмЎҢмҠөлӢҲлӢӨ. мҰү, м„ңнқ¬кұҙм„ӨмқҖ мЈјк°Җк°Җ лҶ’мқҖ 2020л…„мқҙ 2016л…„ліҙлӢӨ лҚ” BPS лҢҖ비 м ҖнҸүк°ҖлҗҗлӢӨлҠ” мқҳлҜёмһ…лӢҲлӢӨ. м„ңнқ¬кұҙм„Ө мЈјк°Җк°Җ м•Ҫ 4л…„ лҸҷм•Ҳмқҳ BPS м„ұмһҘмқ„ м ңлҢҖлЎң л°ҳмҳҒн•ҳм§Җ лӘ»н–ҲлӢӨлҠ” лң»лҸ„ лҗ©лӢҲлӢӨ.

мқҙмІҳлҹј BPSлҘј нҷңмҡ©н•ҳл©ҙ мЈјк°ҖмҷҖ 비көҗн•ҙ кё°м—…мқҙ мһҘл¶Җк°Җм№ҳ лҢҖ비 м–ҙлҠҗ м •лҸ„ к°ҖкІ©м—җ кұ°лһҳлҗҳкі мһҲлҠ”м§Җ мҰүк°Ғм Ғмқё нҢҢм•…мқҙ к°ҖлҠҘн•©лӢҲлӢӨ. мЈјк°ҖлҘј BPSлЎң лӮҳлҲ„л©ҙ PBRмқ„ кө¬н• мҲҳлҸ„ мһҲмЈ .

лҳҗн•ң мһҘкё°к°„ BPS 추세лҘј нҶөн•ҙ мҡ°лҹү кё°м—…мқ„ нҢҗлі„н• мҲҳ мһҲмҠөлӢҲлӢӨ. мўӢмқҖ кё°м—…мқҖ BPSк°Җ кҫёмӨҖнһҲ мҡ°мғҒн–Ҙн•ҳл©°, к·ё мҶҚлҸ„лҸ„ м•Ҳм •м ҒмңјлЎң мқјм •н•©лӢҲлӢӨ. м—°нҸүк· 10% мқҙмғҒмқҳ м„ұмһҘ мҶҚлҸ„лқјл©ҙ н•©кІ©м җмқ„ мӨ„ мҲҳ мһҲмҠөлӢҲлӢӨ.

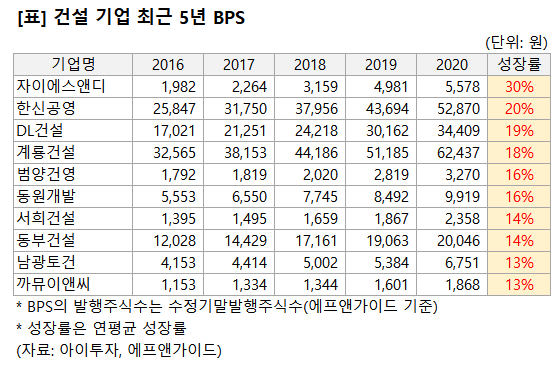

м•„лһҳлҠ” 2016л…„л¶Җн„° 2020к№Ңм§Җ BPSк°Җ кҫёмӨҖнһҲ мҰқк°Җн•ң кұҙм„Ө кё°м—…мһ…лӢҲлӢӨ.

4л…„к°„ м—°нҸүк· м„ұмһҘлҘ мқҙ лҶ’мқҖ мҲңм„ңлҢҖлЎң м •л ¬н–ҲлҠ”лҚ°мҡ”. мһҗмқҙм—җмҠӨм•Өл””к°Җ 30%мқҳ к°ҖмһҘ лҶ’мқҖ м—°нҸүк· м„ұмһҘлҘ мқ„ ліҙмҳҖмҠөлӢҲлӢӨ. мЈјлӢ№мҲңмһҗмӮ°мқҙ 2016л…„ лҢҖ비 м•Ҫ 3л°°мһ…лӢҲлӢӨ. н•ңмӢ кіөмҳҒ11,950мӣҗ, в–І570мӣҗ, 5.01%, DLкұҙм„ӨлҸ„ к·ём—җ лӘ»м§Җм•ҠмқҖ м„ұмһҘлҘ мқ„ лӮҳнғҖлғҲмңјл©° мң„м—җм„ң м–ёкёүн•ң м„ңнқ¬кұҙм„Ө1,623мӣҗ, 0мӣҗ, 0%лҸ„ м—°нҸүк· мЈјлӢ№мҲңмһҗмӮ°мқҙ 14% м„ұмһҘн–ҲмҠөлӢҲлӢӨ.

EPSмҷҖ BPSлҠ” мЈјк°ҖмҷҖ л°”лЎң 비көҗн• мҲҳ мһҲм–ҙ кё°м—…мқҳ к°Җм№ҳ нҸүк°ҖлҘј к°ҖмһҘ мүҪкі м§ҒкҙҖм ҒмңјлЎң н• мҲҳ мһҲмҠөлӢҲлӢӨ. лҳҗн•ң мЈјмӢқ мҲҳ ліҖнҷ”м—җ л”°лҘё 1мЈјлӢ№ к°Җм№ҳлҘј м•Ң мҲҳ мһҲм–ҙ нҺёлҰ¬н•ҳмЈ . л§Ңм•Ҫ мўӢмқҖ кё°м—…мқҙ мһҗмӮ¬мЈј мҶҢк°Ғ л“ұмқ„ нҶөн•ҙ мЈјмӢқ мҲҳлҘј мӨ„мқёлӢӨл©ҙ лӢ№мһҘ EPSмҷҖ BPSк°Җ мҳ¬лқјк°‘лӢҲлӢӨ.

кё°м—… к°Җм№ҳ нҸүк°Җк°Җ л©Җкі м–ҙл өкІҢл§Ң лҠҗк»ҙмЎҢлӢӨл©ҙ EPSмҷҖ BPSлҘј нҷңмҡ©н•ҳл©° мІңмІңнһҲ мҳҒм—ӯмқ„ л„“нҳҖ лӮҳк°ҖлҠ” кұҙ м–ҙл–Ёк№Ңмҡ”?

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.