투자 읽을거리

아이투자 전체 News 글입니다.

[가치人터뷰] 한 번 사면 10년은 들고가는 고수의 수익률은?

"10년 이상 보유하지 않을 주식은 10분도 보유하지 마라"

주식 투자자라면 누구나 한 번쯤 들어봤을 법한 워런 버핏의 유명한 조언이다. 버핏은 우량주 장기투자를 설명하며 이 같이 강조했다.

그러나 실제로 10년 이상 한 주식을 보유하는 건 말처럼 쉽지 않다. 살 때는 장기 투자 목적으로 매수했다가도 20~30%만 오르면 팔아서 수익을 확정하고 싶은 게 대부분 투자자의 마음이다.

그런데 버핏의 조언을 묵묵히 실천 중인 투자자가 있다. 그의 포트폴리오를 보면 KT&G(4827일), 신세계 I&C(4396일), 한섬15,990원, ▼-290원, -1.78%(4396일), 신영증권86,200원, ▼-800원, -0.92%(3934일), 종근당바이오20,400원, ▼-500원, -2.39%(3882일) 등 10년 넘게 보유한 종목이 즐비하다. 워런 버핏의 버크셔해서웨이 주식도 3491일째 보유 중이다.

이들 종목의 수익률도 세 자리수가 흔히 보일 정도로 대부분 높다. 특히 종근당80,800원, ▼-1,200원, -1.46%의 경우는 약 9년 동안 1100%의 수익률을 기록해 이른바 '10루타 종목'이 됐다.

* 10루타 종목 = 월가의 전설적인 펀드 매니저 피터 린치가 언급한 개념으로 10배 이상 오른 주식을 뜻한다.

주인공은 넥클리스라는 필명으로도 유명한 권용현 창원대 글로벌비즈니스학부 교수다. 아이투자에도 꾸준히 칼럼과 서평을 기고 중인 그는 대학 신입생 때 시작한 가치투자를 15년째 이어오며 벌써 수년 째 매월 말 포트폴리오를 공개한다. 아직 30대 초반의 젊은 나이임에도 대규모 가치투자 커뮤니티에서 기업분석 수상 경력도 있는 숨은 재야 고수 중 한 명이다.

초장기 보유기간 못지 않게 수백 개 종목을 보유한 독특한 투자법도 관심을 끈다. 그에 따르면 투자한 15년 동안 288개 종목을 매매했고 2020년 12월 말 현재 215개 종목을 포트에 보유 중이다. 현재 보유 종목의 평균 보유기간도 5년에 가까운 1745일이다. 보유기간 1000일이 넘는 종목 수만 160개에 이르니, 보유종목의 80% 정도는 최소 3년 가까이 보유한 셈이다.

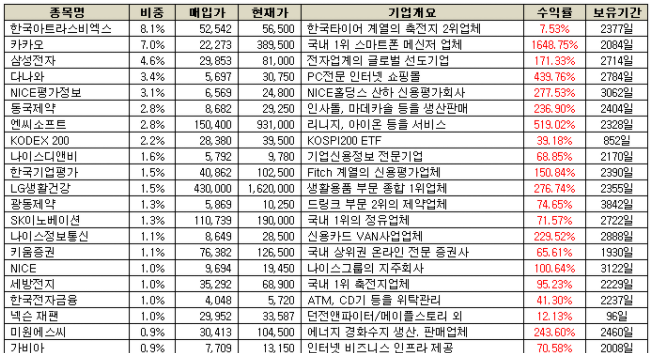

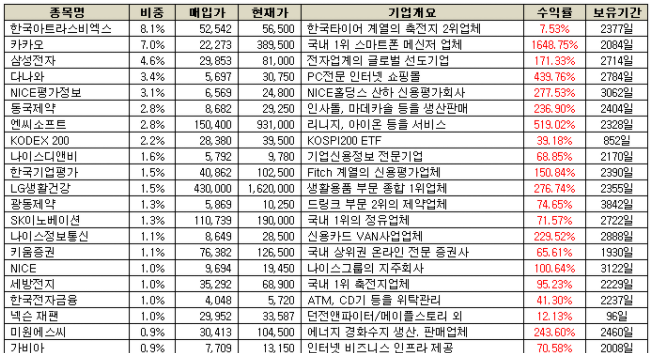

다음은 그의 포트폴리오 중 '극히 일부'에 해당하는 종목이다. 수천 일에 이르는 장기 보유기간과 높은 수익률, 그리고 매우 분산된 비중이 눈에 띈다.

[표] 넥클리스 권용현 교수 포트폴리오 '극히' 일부

* 2020.12.31 기준

그는 몇 달 전부터 문답 형식으로 월말 포트폴리오 및 투자에 대한 생각과 소회를 밝히고 있다. 이번 기사는 그의 올해 투자와 독특한 투자법에 대해 기존에 그가 공개한 글과 일부 서면 인터뷰 추가를 통해 구성했다.

■ 2020년 투자에 대한 소회

Q1. 올해(2020) 투자를 돌아본다면?

코스피 2,873.47 / 코스닥 968.42라는 멋진 숫자로 마무리됐다. 특히 바이오나 풍력과 같은 몇몇 업종의 경우 연 단위에서 10배 오른 주식이 등장하는 믿기 어려운 상황들도 있었다.

올해를 마무리하며 가장 먼저 생각나는 건 올해도 시장에서 살아남았다는 것이다. 2008년과 2012년, 두 번의 금융위기 경험이 큰 도움이 됐다. 이번 위기의 경험 또한 앞으로의 위기에 대응하는데 큰 도움이 될 거라 확신한다.

Q2. 올해 수익률에 만족하는가?

12월 한 달 동안 6.2%가 더해진 덕분에 연간 32.9% 수익을 올렸다. 비교적 만족스럽다.

물론 많은 투자자들이 탁월한 성과를 냈던 하반기 시장에서 지금의 수익률은 많이 아쉬울 수 있다. 하지만 올해는 10년에 한번 오는 위기가 왔던 시장이었다(벌써 모두 잊은 것 같지만). 단지 시장에서 아웃되지 않고 살아남았다는 것만으로도 올해 중간은 간다고 확신한다.

Q3. 올해 주요 종목을 돌아보면?

수익 기여도가 가장 컸던 기업은 아무래도 카카오43,150원, ▼-1,300원, -2.92%였다. 카카오는 2019년말 153,500원에서 2020년말 389,500원까지 1년 새 154%가 올랐다. 엄청난 기대를 받는 기업이 그 이상을 하는 것은 정말 어려운 일인데, 그저 놀랍다.

그외 비중이 컸던 삼성전자(45.2%), 다나와(28.9%), NICE평가정보12,840원, ▼-160원, -1.23%(77.8%)의 수익률은 아쉬움이 없지는 않지만 각자 할 만큼은 했다고 생각한다. 반면 비중이 가장 컸던 한국아트라스비엑스(10.6%)의 경우, 지금 가격에 합병되는 것은 정말 많이 아깝다는 생각이 든다.

Q4. 내년에 주목하고 있는 업종은?

연 단위로 계획을 세우지는 않는 편이라 잘 모르겠다. 아무래도 인플레이션에 긍정적인 영향을 받는 산업에 대한 관심이 크다.

지금 당장은 고배당주들 중에서 배당락 이후에 계속 더 떨어지고 있는 기업에 주목하고 있다. 한국기업평가87,800원, ▼-100원, -0.11%나, 한국쉘석유316,000원, ▼-3,500원, -1.1%나 삼성증권45,600원, ▼-1,750원, -3.7%, 현대차증권6,110원, ▼-190원, -3.02% 등 증권주 등이 이에 해당할 것 같다.

Q5. 지금 주가는 싸다고 생각하는가? 2021년에도 주식을 계속 모아갈 생각인지?

올해 3월이나 4월에 비해서 상대적으로 보면 당연히 지금이 훨씬 비싼 것이고.. 절대적인 수준이 문제인데, 느낌상 버블의 초입 정도는 되는 것 같다.

Q6. 2020년에 투자하지 못해서 아쉬웠던 기업이 있다면?

한솔케미칼109,800원, ▼-8,500원, -7.19%과 DB하이텍43,200원, ▼-4,950원, -10.28%이 아쉬움이 많이 남는다. 더 많이 오른 기업들도 많지만, 이들 기업들의 경우 미리 공부가 잘 되어 있었다면

충분히 잡을 수 있었던 기회였던 것 같아 많이 아쉽다.

디앤씨미디어18,730원, ▼-60원, -0.32%도 아쉬움이 많이 남는다. 훨씬 더 많이 샀어야 하는데, 가격에 대해서 고민이 너무 많았다.

Q7. 투자하고 있는 기업중에서 2021년에 기대하는 기업은?

아무래도 올해는 많이 못 올랐던 나이스디앤비, 다나와가 기대가 된다. 실적은 올해에도 나쁘지 않았던 것 같은데 수익률은 그에 많이 못 미쳤던 것 같다. 돌고 돌다보면 한 번쯤은 주목받을 시기가 있지 않을까 싶다.

■ 독특한 투자법에 대해

Q1. 200개가 넘는 종목을 보유했는데, 이렇게 많이 분산한 이유가 있다면?

의도적으로 분산하진 않았다. 여러 이유가 있지만, 가장 큰 이유는 교체매매를 하지 않기 때문인 것 같다. 예를 들어 A주식을 보유하고 있고 B라는 다른 주식이 있을 때 대부분 투자자는 A와 B를 비교해 B가 더 나으면 A주식을 매도해 B주식을 산다.

하지만 나는 A주식이 저평가돼 있는지를 먼저 판정해보고, 여전히 저평가라고 생각하면 그대로 보유한다. 만약 현금이 없다면 B주식은 현금이 생길 때까지 계속 기다린다.

Q2. 이 많은 종목을 관리하기가 힘들진 않은지. 관리 노하우가 있다면?

먼저 계좌를 최대한 하나로 몰아놓는 편이다. 계좌가 많을수록 통합관리에 불필요한 시간이 많이 소요될 수 있다. 두 번째로 장중에는 아예 거래하지 않고, 모든 매수/매도주문은 예약주문으로만 처리한다.

대부분 투자자가 가장 많은 시간을 쓰는 것이 아마 매매일 것이다. 내 경우는 매매에 소요되는 시간이 거의 0이기 때문에 관리가 수월한 면이 있다.

Q3. 장기 보유하다보면 주가가 급등 또는 급락할 때를 겪는데, 이럴 때 어떻게 판단을 내리나?

본질가치 이상으로 급등하면 예약매도주문을 넣을 것이고, 본질가치 이하로 급락하면 기쁘게 예약매수주문을 넣을 것이다.

Q4. 혹시 이 종목을 내가 샀었나? 하고 잊어버린 경우도 있는지, 예를 들어 신규매수인 줄 알았는데 알고 보니 있었다든가(웃음)

그간 없었는데, 몇 개월 전에 한 번 있었다. 신규매수인줄 알았는데 약간 가지고 있었어서 깜짝 놀랐다. 오랜만에 종목수를 줄여야 하나 생각을 진지하게 했던 것 같다(웃음).

Q5. 증권사 HTS에 200개 종목이 모두 보이는지? 아니면 계좌를 여러 개 쓰는지?

스크롤을 내리면 된다. 스크롤은 그러라고 있는 것이다(웃음).

Q6. 10년 넘게 보유한 종목들, 언제쯤 팔 계획인지?

본질가치보다 크게 오르면 내일이라도 팔 생각이 있다. 10년을 보유했든 20년을 보유했든 보유기간은 투자결정에 있어서 절대적으로 하나도 중요하지 않다고 생각한다.

오히려 보유기간이 길어져 특정 종목에 애착이 생기면 올바른 판단을 흐릴 수 있다. 행동재무학에서는 보유효과(endowment effect)라고 말하는 오류이다(관련기사 링크).

Q7. 혹시 평생 보유할 후보가 있는지? 버핏의 코카콜라처럼..

투자목적으로는 없다. 버크셔 해서웨이는 언제 버크셔 주주총회에 갈 기회가 생길지 모르니 계속 보유는 하겠지만 투자목적보다는 입장권에 가까운 개념인 것 같다.

주식 투자자라면 누구나 한 번쯤 들어봤을 법한 워런 버핏의 유명한 조언이다. 버핏은 우량주 장기투자를 설명하며 이 같이 강조했다.

그러나 실제로 10년 이상 한 주식을 보유하는 건 말처럼 쉽지 않다. 살 때는 장기 투자 목적으로 매수했다가도 20~30%만 오르면 팔아서 수익을 확정하고 싶은 게 대부분 투자자의 마음이다.

그런데 버핏의 조언을 묵묵히 실천 중인 투자자가 있다. 그의 포트폴리오를 보면 KT&G(4827일), 신세계 I&C(4396일), 한섬15,990원, ▼-290원, -1.78%(4396일), 신영증권86,200원, ▼-800원, -0.92%(3934일), 종근당바이오20,400원, ▼-500원, -2.39%(3882일) 등 10년 넘게 보유한 종목이 즐비하다. 워런 버핏의 버크셔해서웨이 주식도 3491일째 보유 중이다.

이들 종목의 수익률도 세 자리수가 흔히 보일 정도로 대부분 높다. 특히 종근당80,800원, ▼-1,200원, -1.46%의 경우는 약 9년 동안 1100%의 수익률을 기록해 이른바 '10루타 종목'이 됐다.

* 10루타 종목 = 월가의 전설적인 펀드 매니저 피터 린치가 언급한 개념으로 10배 이상 오른 주식을 뜻한다.

주인공은 넥클리스라는 필명으로도 유명한 권용현 창원대 글로벌비즈니스학부 교수다. 아이투자에도 꾸준히 칼럼과 서평을 기고 중인 그는 대학 신입생 때 시작한 가치투자를 15년째 이어오며 벌써 수년 째 매월 말 포트폴리오를 공개한다. 아직 30대 초반의 젊은 나이임에도 대규모 가치투자 커뮤니티에서 기업분석 수상 경력도 있는 숨은 재야 고수 중 한 명이다.

초장기 보유기간 못지 않게 수백 개 종목을 보유한 독특한 투자법도 관심을 끈다. 그에 따르면 투자한 15년 동안 288개 종목을 매매했고 2020년 12월 말 현재 215개 종목을 포트에 보유 중이다. 현재 보유 종목의 평균 보유기간도 5년에 가까운 1745일이다. 보유기간 1000일이 넘는 종목 수만 160개에 이르니, 보유종목의 80% 정도는 최소 3년 가까이 보유한 셈이다.

다음은 그의 포트폴리오 중 '극히 일부'에 해당하는 종목이다. 수천 일에 이르는 장기 보유기간과 높은 수익률, 그리고 매우 분산된 비중이 눈에 띈다.

[표] 넥클리스 권용현 교수 포트폴리오 '극히' 일부

* 2020.12.31 기준

그는 몇 달 전부터 문답 형식으로 월말 포트폴리오 및 투자에 대한 생각과 소회를 밝히고 있다. 이번 기사는 그의 올해 투자와 독특한 투자법에 대해 기존에 그가 공개한 글과 일부 서면 인터뷰 추가를 통해 구성했다.

■ 2020년 투자에 대한 소회

Q1. 올해(2020) 투자를 돌아본다면?

코스피 2,873.47 / 코스닥 968.42라는 멋진 숫자로 마무리됐다. 특히 바이오나 풍력과 같은 몇몇 업종의 경우 연 단위에서 10배 오른 주식이 등장하는 믿기 어려운 상황들도 있었다.

올해를 마무리하며 가장 먼저 생각나는 건 올해도 시장에서 살아남았다는 것이다. 2008년과 2012년, 두 번의 금융위기 경험이 큰 도움이 됐다. 이번 위기의 경험 또한 앞으로의 위기에 대응하는데 큰 도움이 될 거라 확신한다.

Q2. 올해 수익률에 만족하는가?

12월 한 달 동안 6.2%가 더해진 덕분에 연간 32.9% 수익을 올렸다. 비교적 만족스럽다.

물론 많은 투자자들이 탁월한 성과를 냈던 하반기 시장에서 지금의 수익률은 많이 아쉬울 수 있다. 하지만 올해는 10년에 한번 오는 위기가 왔던 시장이었다(벌써 모두 잊은 것 같지만). 단지 시장에서 아웃되지 않고 살아남았다는 것만으로도 올해 중간은 간다고 확신한다.

Q3. 올해 주요 종목을 돌아보면?

수익 기여도가 가장 컸던 기업은 아무래도 카카오43,150원, ▼-1,300원, -2.92%였다. 카카오는 2019년말 153,500원에서 2020년말 389,500원까지 1년 새 154%가 올랐다. 엄청난 기대를 받는 기업이 그 이상을 하는 것은 정말 어려운 일인데, 그저 놀랍다.

그외 비중이 컸던 삼성전자(45.2%), 다나와(28.9%), NICE평가정보12,840원, ▼-160원, -1.23%(77.8%)의 수익률은 아쉬움이 없지는 않지만 각자 할 만큼은 했다고 생각한다. 반면 비중이 가장 컸던 한국아트라스비엑스(10.6%)의 경우, 지금 가격에 합병되는 것은 정말 많이 아깝다는 생각이 든다.

Q4. 내년에 주목하고 있는 업종은?

연 단위로 계획을 세우지는 않는 편이라 잘 모르겠다. 아무래도 인플레이션에 긍정적인 영향을 받는 산업에 대한 관심이 크다.

지금 당장은 고배당주들 중에서 배당락 이후에 계속 더 떨어지고 있는 기업에 주목하고 있다. 한국기업평가87,800원, ▼-100원, -0.11%나, 한국쉘석유316,000원, ▼-3,500원, -1.1%나 삼성증권45,600원, ▼-1,750원, -3.7%, 현대차증권6,110원, ▼-190원, -3.02% 등 증권주 등이 이에 해당할 것 같다.

Q5. 지금 주가는 싸다고 생각하는가? 2021년에도 주식을 계속 모아갈 생각인지?

올해 3월이나 4월에 비해서 상대적으로 보면 당연히 지금이 훨씬 비싼 것이고.. 절대적인 수준이 문제인데, 느낌상 버블의 초입 정도는 되는 것 같다.

Q6. 2020년에 투자하지 못해서 아쉬웠던 기업이 있다면?

한솔케미칼109,800원, ▼-8,500원, -7.19%과 DB하이텍43,200원, ▼-4,950원, -10.28%이 아쉬움이 많이 남는다. 더 많이 오른 기업들도 많지만, 이들 기업들의 경우 미리 공부가 잘 되어 있었다면

충분히 잡을 수 있었던 기회였던 것 같아 많이 아쉽다.

디앤씨미디어18,730원, ▼-60원, -0.32%도 아쉬움이 많이 남는다. 훨씬 더 많이 샀어야 하는데, 가격에 대해서 고민이 너무 많았다.

Q7. 투자하고 있는 기업중에서 2021년에 기대하는 기업은?

아무래도 올해는 많이 못 올랐던 나이스디앤비, 다나와가 기대가 된다. 실적은 올해에도 나쁘지 않았던 것 같은데 수익률은 그에 많이 못 미쳤던 것 같다. 돌고 돌다보면 한 번쯤은 주목받을 시기가 있지 않을까 싶다.

■ 독특한 투자법에 대해

Q1. 200개가 넘는 종목을 보유했는데, 이렇게 많이 분산한 이유가 있다면?

의도적으로 분산하진 않았다. 여러 이유가 있지만, 가장 큰 이유는 교체매매를 하지 않기 때문인 것 같다. 예를 들어 A주식을 보유하고 있고 B라는 다른 주식이 있을 때 대부분 투자자는 A와 B를 비교해 B가 더 나으면 A주식을 매도해 B주식을 산다.

하지만 나는 A주식이 저평가돼 있는지를 먼저 판정해보고, 여전히 저평가라고 생각하면 그대로 보유한다. 만약 현금이 없다면 B주식은 현금이 생길 때까지 계속 기다린다.

Q2. 이 많은 종목을 관리하기가 힘들진 않은지. 관리 노하우가 있다면?

먼저 계좌를 최대한 하나로 몰아놓는 편이다. 계좌가 많을수록 통합관리에 불필요한 시간이 많이 소요될 수 있다. 두 번째로 장중에는 아예 거래하지 않고, 모든 매수/매도주문은 예약주문으로만 처리한다.

대부분 투자자가 가장 많은 시간을 쓰는 것이 아마 매매일 것이다. 내 경우는 매매에 소요되는 시간이 거의 0이기 때문에 관리가 수월한 면이 있다.

Q3. 장기 보유하다보면 주가가 급등 또는 급락할 때를 겪는데, 이럴 때 어떻게 판단을 내리나?

본질가치 이상으로 급등하면 예약매도주문을 넣을 것이고, 본질가치 이하로 급락하면 기쁘게 예약매수주문을 넣을 것이다.

Q4. 혹시 이 종목을 내가 샀었나? 하고 잊어버린 경우도 있는지, 예를 들어 신규매수인 줄 알았는데 알고 보니 있었다든가(웃음)

그간 없었는데, 몇 개월 전에 한 번 있었다. 신규매수인줄 알았는데 약간 가지고 있었어서 깜짝 놀랐다. 오랜만에 종목수를 줄여야 하나 생각을 진지하게 했던 것 같다(웃음).

Q5. 증권사 HTS에 200개 종목이 모두 보이는지? 아니면 계좌를 여러 개 쓰는지?

스크롤을 내리면 된다. 스크롤은 그러라고 있는 것이다(웃음).

Q6. 10년 넘게 보유한 종목들, 언제쯤 팔 계획인지?

본질가치보다 크게 오르면 내일이라도 팔 생각이 있다. 10년을 보유했든 20년을 보유했든 보유기간은 투자결정에 있어서 절대적으로 하나도 중요하지 않다고 생각한다.

오히려 보유기간이 길어져 특정 종목에 애착이 생기면 올바른 판단을 흐릴 수 있다. 행동재무학에서는 보유효과(endowment effect)라고 말하는 오류이다(관련기사 링크).

Q7. 혹시 평생 보유할 후보가 있는지? 버핏의 코카콜라처럼..

투자목적으로는 없다. 버크셔 해서웨이는 언제 버크셔 주주총회에 갈 기회가 생길지 모르니 계속 보유는 하겠지만 투자목적보다는 입장권에 가까운 개념인 것 같다.

더 좋은 글 작성에 큰 힘이 됩니다.